Категория: Бланки/Образцы

Сразу хочется сказать, что поводом для написания статьи явилось одно из недавних разъяснений финансистов - Письмо от 23.04.2010 N 03-02-07/1-187.

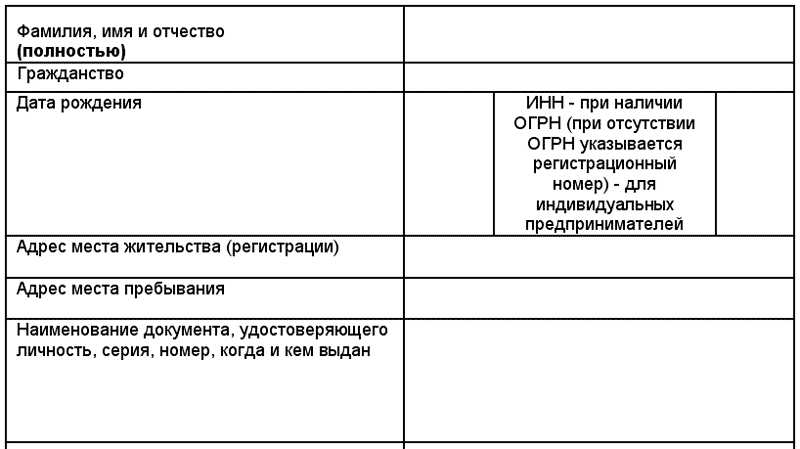

В Письме организация обращается в Минфин за разъяснениями по следующему вопросу. Общество в целях проверки правоспособности и добросовестности контрагентов разработало специальную внутреннюю инструкцию. Согласно положениям данного документа до заключения договоров с потенциальными поставщиками у них запрашиваются копии устава, свидетельства о государственной регистрации, свидетельства о постановке на налоговый учет, а также доверенности на лиц, уполномоченных подписывать договоры, счета, счета-фактуры, накладные и акты.

Кроме того, факты государственной регистрации, постановки на налоговый учет. адреса местонахождения организаций-контрагентов, сведения об их учредителях, должностных лицах, имеющих право действовать без доверенности, лицензиях и т.п. проверяются обществом по официальным данным ЕГРЮЛ через интернет-доступ, предоставляемый ФНС на основе платного годового абонентского обслуживания.

Изучив мнение главного финансового ведомства, представленное в Письмах от 06.07.2009 N 03-02-07/1-340, от 10.04.2009 N 03-02-07/1-177, от 31.12.2008 N 03-02-07/2-231, организация считает, что перечисленные меры являются достаточным подтверждением проявления налогоплательщиком должной степени осмотрительности и осторожности при выборе контрагентов, о которой идет речь в п. 10 Постановления Пленума ВАС РФ от 12.10.2006 N 53.

И собственно вопрос: должно ли общество в дополнение к вышеперечисленным мероприятиям проводить почерковедческие экспертизы в отношении подписей представителей организаций-контрагентов, проставленных в исходящих от них договорах, доверенностях, первичных документах и счетах-фактурах по НДС, и если да, то в каких учреждениях следует заказывать такие экспертизы, чтобы при последующем налоговом контроле их результаты были приняты налоговыми органами в качестве надлежащих доказательств?

На первый взгляд складывается впечатление, что предприятие впадает в крайность, стараясь оградить себя от обвинений в связях с "однодневками" и получении необоснованной налоговой выгоды, однако, как показывает анализ сложившейся арбитражной практики, подпись на счете-фактуре неуполномоченного лица - один из наиболее распространенных аргументов налоговиков в борьбе за отказ в принятии счета-фактуры к учету. При этом сразу хочется отметить, что это далеко не единственный аргумент. Как правило, наряду с ним идут и другие, уже ставшие "классическими": отсутствие контрагентов по юридическому адресу, непредставление контрагентами отчетности, регистрация фирмы-контрагента по утерянному паспорту и многие другие. При этом суды, принимая решение, оценивают совокупность данных показателей.

Кроме того, следует отметить, что суммы налоговых рисков напрямую зависят от суммы сделки. Поэтому, чем крупнее сделка, тем более тщательным должен быть сбор информации о контрагенте, и наоборот. Аналогичную позицию высказывают и некоторые судьи. Так, судьи ФАС МО в Постановлении от 22.04.2010 N КА-А40/3561-10 обратили внимание налогоплательщика на тот факт, что, заключая сделки с многомиллионными суммами, заявитель обязан был проявить должную осмотрительность, удостовериться в наличии надлежащих полномочий у лиц, действующих от имени контрагентов, проверить наличие соответствующих лицензий, оборудования, необходимого для осуществления деятельности по оказанию услуг связи, получить иные сведения, характеризующие деловую репутацию партнеров. Никаких доказательств, подтверждающих это, обществом не представлялось ни налоговому органу, ни суду.

А что же Минфин? Вернемся к вопросу, заданному в начале статьи.

Финансисты справедливо отмечают, что НК РФ не регулирует гражданско-правовые отношения, возникающие между контрагентами, и не предусматривает обязанность организации проводить почерковедческую экспертизу документов контрагентов. Но это только с одной стороны.

С другой стороны, Минфин деликатно обращает внимание налогоплательщиков на то, что налоговые органы вправе требовать от налогоплательщиков документы по формам, установленным государственными органами и органами местного самоуправления, а также документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов.

Исходя из общих требований к документам, в том числе используемым в гражданско-правовых и налоговых отношениях, любой документ должен содержать достоверную информацию, позволяющую идентифицировать подписавшее его лицо.

И далее следует перечисление норм законодательства, согласно которым все хозяйственные операции должны оформляться первичными документами, а достоверность информации, содержащейся в таких документах, обеспечивают лица, составившие и подписавшие их.

Претензии налоговиков к подписям на первичных документахВ последнее время перечень обязанностей, возлагаемых на налогоплательщиков, становится все более значительным. В особенности это касается контрагентов, с которыми работает организация. Какие претензии предъявляют налоговики к подписям на документах, получаемых налогоплательщиками от своих контрагентов? Какое место отводится достоверности подписи? Каковы последствия установления факта подписания счетов-фактур неустановленными лицами?

Первичные документы (счет-фактура, товарная накладная, счет), подписанные неуполномоченными лицами, не отвечают требованиям ст. ст. 169, 171, 172, 252 НК РФ и ст. 9 Федерального закона "О бухгалтерском учете", в связи с чем не могут являться основанием для отнесения налога на добавленную стоимость к налоговым вычетам и включения затрат в состав расходов по налогу на прибыль организаций (см. например, Постановление ФАС ВСО от 11.03.2010 N А19-22305/09). Вот основной довод налоговиков.

В соответствии со ст. 169 НК РФ счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг) сумм налога к вычету в порядке, предусмотренном гл. 21 НК РФ.

Пунктом 6 ст. 169 НК РФ установлено, что счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

Согласно п. 2 ст. 169 НК РФ счета-фактуры, составленные и выставленные с нарушением порядка, установленного п. п. 5 и 6 настоящей статьи, не могут являться основанием для принятия предъявленных покупателю продавцом сумм налога к вычету или возмещению.

В силу п. п. 1 и 2 ст. 9 Федерального закона "О бухгалтерском учете" все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет. Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать установленные Законом обязательные реквизиты.

При этом требования по соблюдению порядка оформления первичных учетных документов относятся не только к наличию всех установленных реквизитов, но и к достоверности сведений, которые в них содержатся.

Из системного толкования приведенных норм следует, что одним из условий применения вычетов по НДС является наличие счета-фактуры, оформленного в соответствии со ст. 169 НК РФ.

Документальное подтверждение приобретает особое значение и в свете Постановления N 53. В соответствии с п. 1 Постановления N 53 под налоговой выгодой понимается уменьшение размера налоговой обязанности вследствие, в частности, уменьшения налоговой базы, получения налогового вычета, налоговой льготы, применения более низкой налоговой ставки, а также получение права на возврат (зачет) или возмещение налога из бюджета. Представление налогоплательщиком в налоговый орган всех надлежащим образом оформленных документов, предусмотренных законодательством о налогах и сборах, в целях получения налоговой выгоды является основанием для ее получения, если налоговым органом не доказано, что сведения, содержащиеся в этих документах, неполны, недостоверны и (или) противоречивы.

Проведение почерковедческой экспертизыНалоговики наделены правом привлекать экспертов при проведении действий по осуществлению налогового контроля. Это предусмотрено пп. 11 п. 1 ст. 31 НК РФ.

Порядок проведения экспертизы содержится в ст. 95 НК РФ.

Основные правила проведения экспертизы:

- экспертиза назначается в случае, если для разьяснения возникающих вопросов требуются специальные познания в науке, искусстве, технике или ремесле;

- вопросы, поставленные перед экспертом, и его заключение не могут выходить за пределы специальных познаний эксперта;

- экспертиза назначается постановлением должностного лица налогового органа, осуществляющего выездную налоговую проверку. В постановлении указываются основания для назначения экспертизы, фамилия эксперта и наименование организации, в которой должна быть произведена экспертиза, вопросы, поставленные перед экспертом, и материалы, предоставляемые в распоряжение эксперта;

- должностное лицо налогового органа, которое вынесло постановление о назначении экспертизы, обязано ознакомить с этим постановлением проверяемое лицо и разъяснить его права, о чем составляется протокол;

- эксперт дает заключение в письменной форме от своего имени. В заключении эксперта излагаются проведенные им исследования, сделанные в результате этих исследований выводы и обоснованные ответы на поставленные вопросы. Если эксперт при производстве экспертизы установит имеющие значение для дела обстоятельства, по поводу которых ему не были поставлены вопросы, он вправе включить выводы об этих обстоятельствах в свое заключение;

- заключение эксперта или его сообщение о невозможности дать заключение предъявляются проверяемому лицу, которое имеет право дать свои объяснения и заявить возражения, а также просить о постановке дополнительных вопросов эксперту и назначении дополнительной или повторной экспертизы.

К сведению. Приказом ФНС России от 31.05.2007 N ММ-3-06/338@ "Об утверждении форм документов, используемых налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах" утверждены формы постановления о назначении экспертизы (Приложение 9) и протокола об ознакомлении проверяемого лица с постановлением о назначении экспертизы и о разъяснении его прав (Приложение 10).

Также ст. 95 НК РФ предусмотрены следующие права проверяемого лица при назначении и производстве экспертизы:

- заявлять отвод эксперту;

- просить о назначении эксперта из числа указанных им лиц;

- представлять дополнительные вопросы для получения по ним заключения эксперта;

- присутствовать с разрешения должностного лица налогового органа при производстве экспертизы и давать объяснения эксперту;

- знакомиться с заключением эксперта.

Когда экспертиза теряет силу?Судьи за правильную экспертизу

При вынесении решений судьи обращают внимание на соответствие проведенной экспертизы требованиям ст. 95 НК РФ.

Так, принимая решение по делу, в материалах которого имелось заключение почерковедческой экспертизы, где говорится, что при исследовании образцов подписей руководителей контрагентов налогоплательщика установлено, что подписи от имени указанных контрагентов выполнялись не их руководителями, а иными неустановленными лицами, судьи ФАС ВСО оценили относимость и допустимость данного письменного доказательства, установили соблюдение норм процессуального права при назначении, проведении и оформлении результатов почерковедческой экспертизы, в связи с чем довод кассационной жалобы о нарушении интересов предпринимателя при назначении и проведении почерковедческой экспертизы не мог быть принят судом кассационной инстанции (Постановление ФАС ВСО от 26.01.2010 N А19-10014/09).

Если почерковедческая экспертиза проведена с соблюдением всех требований, предусмотренных ст. 95 НК РФ, то, как отмечают суды, подписание первичных документов от имени поставщика общества неустановленным лицом, не являющимся его руководителем, не могло повлечь правовые последствия в виде возникновения у общества права на вычеты по налогу на добавленную стоимость и включения затрат в состав расходов по налогу на прибыль (см. например, Постановление ФАС ВСО от 11.03.2010 N А19-22305/09).

А что происходит, если в ходе проведения экспертизы налоговый орган допустил какие-либо неточности в процессе проведения данного мероприятия?

Экспертиза экспертизе рознь

Нередко в качестве доказательства того, что подпись на документах сделана неуполномоченным лицом, налоговые органы представляют справку, составленную по результатам почерковедческого исследования, проведенного в соответствии с Федеральным законом "Об оперативно-розыскной деятельности". Судьи считают, что в данном случае нарушена процедура проведения экспертизы, установленная ст. 95 НК РФ.

Объясните, пожалуйста, подписи каких должностных лиц какой печатью правильно заверять?

Например, на подпись руководителя организации ставят оттиск основной печати организации. А на подпись начальника отдела кадров, в случае отсутствия печати этого структурного подразделения, корректно ли ставить гербовую печать? А если у отдела кадров есть собственная печать, то на подпись ее руководителя разве нельзя поставить гербовую?

Подпись и печать (а также гриф утверждения документа) являются основными реквизитами, относящимися к составу удостоверения документа, т.е. обеспечивают его юридическую силу. Оттиск печати действительно заверяет подлинность подписи должностного лица организации (того, кто имеет право от имени юридического лица осуществлять организационно-распорядительную и финансово-хозяйственную деятельность). Оттиск печати проставляется на документах, удостоверяющих права лиц, фиксирующих факты получения или расходования финансовых и материальных средств, а также на иных документах в случаях, когда законодательными или иными нормативными правовыми актами устанавливается обязательность проставления печати.

Технически оттиск печати проставляется на свободном от текста месте на уровне наименования должности лица, подписавшего документ, частично захватывая ее. В настоящее время не рекомендуется захватывать оттиском печати часть личной подписи (личного росчерка) должностного лица. Но юридический смысл проставления оттиска печати остается прежним: должностное лицо, чей личный росчерк (подпись) оформлен на данном документе, действительно занимает эту должность в организации, наименование которой вырезано на печати, и имеет право подписывать данный документ. В некоторых случаях для проставления оттиска печати на листе бумаги выделяется специальная площадь, которая обозначается как «МП» («место печати»).

«Лучшие практики» организаций рекомендуют разрабатывать отдельное положение о печатях и штампах, в котором должны быть установлены виды применяемых печатей, порядок их учета, выдачи и т.п. Организация имеет одну «главную» печать и может иметь печати специального назначения :

В качестве приложения к положению о печатях и штампах. а лучше – в качестве самостоятельного классификатора. подлежащего утверждению приказом первого руководителя организации, рекомендуется разрабатывать перечень документов, которые подлежат удостоверению оттиском печати организации («главной» или основной печати). В этот перечень (классификатор) обычно включаются:

Разработка конкретного перечня (классификатора) имеет важное значение в связи с регламентацией применения видов электронных подписей в организации, т.к. усиленная квалифицированная подпись заменяет в том числе и оттиск «главной» (основной) печати.

Заметьте, что речь идет об удостоверении оттиском печати видов документов, т.е. печать ставится на документ, созданный юридическим лицом. А вот вопрос о том, кто из должностных лиц имеет право подписывать эти виды документов, решается путем делегирования полномочий. Оно фиксируется в:

Если начальник отдела кадров имеет право подписывать (заключать) от имени организации договоры возмездного оказания услуг с физическими лицами и это делегированное полномочие зафиксировано в положении об отделе кадров (в разделе «Руководство») и в доверенности, то его подпись должна быть удостоверена оттиском «главной» печати организации, т.к. договоры возмездного оказания услуг включены в перечень (классификатор) документов, подлежащих удостоверению печатью организации. Оттиск собственной печати отдела кадров в этом случае будет недействительным, не обеспечивающим юридическую силу подписи начальника отдела на договоре.

Допустим, в положении о системе делегирования полномочий и в должностной инструкции заместителя главного бухгалтера по налоговой отчетности зафиксировано его право подписывать справки о доходах сотрудников организации (форма 2-НДФЛ). Поэтому на данном документе будет проставлен оттиск «главной» печати организации, подтверждающий подпись (делегированное право подписания) заместителя главного бухгалтера.

Итак, при анализе юридической силы документа в случае сомнения в его подлинности, а также в случаях проверок и ревизий проверяется прежде всего право подписания документа на основе организационных и распорядительных документов, обеспечивающих систему делегирования полномочий, а не просто оттиск печати.

Если вы читаете эти строки, то, скорее всего, подобно многим людям сегодня, нуждаетесь в юридической помощи, юридической консультации. Что ж, вы, безусловно, обратились по адресу. Ведь задача данного сайта помочь вам разобраться в хитросплетениях закона и правоприменительной практики. На страницах сайта "Ваш адвокат" вы можете повысить уровень своей юридической грамотности, самостоятельно изучив законы и кодексы, заглянув в соответствующий раздел. Также на страницах моего сайта, Вы сможете найти практически любой интересующий Вас документ, в разделе "Образцы документов". Однако не советую слишком увлекаться этим, ведь в каждом деле важен профессионализм. Юриспруденция требует его особо. Интернет все дальше расширяет свои границы, сейчас это не только средство общения, получения различной информации, но и бесплатная юридическая консультация .

Юридическая консультация для многих из нас давно стала насущной необходимостью: Жизнь, все чаще вынуждает нас искать услуги адвоката. Причин для этого множество - это и решение семейных споров, и наследование имущества, и прием или увольнение с работы, и произошедшее ДТП, и сделки с недвижимостью. Да мало ли проблем возникает в нашей жизни!

Я уверена, вы непременно станете постоянным посетителем моего сайта "Ваш адвокат" .

Достаточно заполнить приведенную на странице форму - и я постараюсь Вам помочь, разместив на сайте ответ на Ваши вопросы, либо выслав Вам ответ по электронной почте. в самое короткое время. Также на моем сайте "Ваш адвокат" вы можете получить более подробную платную юридическую консультацию .

Главное меню ИНФОРМАЦИЯ ПРАВОВЫЕ СИСТЕМЫ Вопрос-ответ Вопрос-ответ

Вопрос-ответ

Форум

Форум

?Авторские права © 2016 Ваш адвокат. Все права защищены.

Designed by liravlz.ru .

И приказ, и доверенность, наделяющие сотрудников правом подписывать те или иные первичные документы от имени организации, имеют равную силу. Право подписи счетов-фактур можно передать и приказом, и доверенностью. На получение товаров от поставщиков принято оформлять доверенности. Порядок передачи полномочий на подписание первички руководитель может оформить своим распоряжением, который станет частью учётной политики.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Рекомендация:Как организовать документооборот в бухгалтерии.

Подписи в документахПеречень сотрудников, имеющих право подписи первичных документов, может утвердить руководитель организации своим приказом .*

В любом случае первичный документ должен быть подписан таким образом, чтобы можно было идентифицировать тех, кто его подписал (лиц, ответственных за оформление операции). То есть подписи в документе в обязательном порядке должны быть расшифрованы .

В отличие от организаций индивидуальный предприниматель не может передавать право подписи первичных документов сторонним лицам. На это прямо указано в пункте 10 Порядка, утвержденного приказом от 13 августа 2002 г. Минфина России № 86н и МНС России № БГ-3-04/430 .

действительный государственный советник РФ 3-го класса

2. Рекомендация:Кто может подписать счет-фактуру.

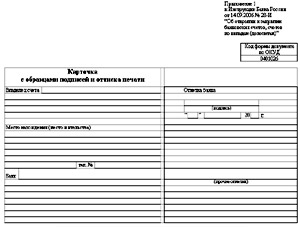

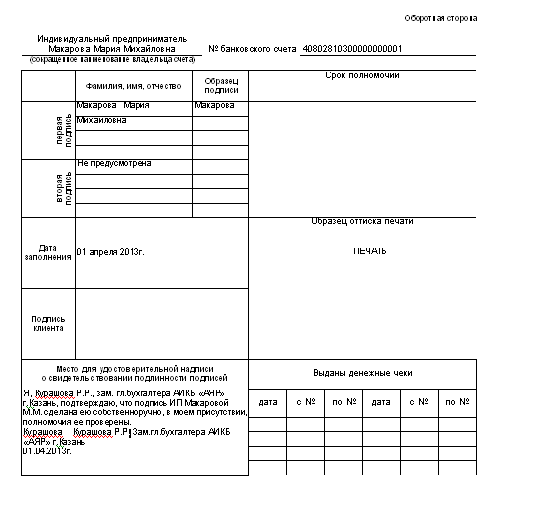

Подписи ответственных лицСчет-фактуру на бумажном носителе должны подписать руководитель и главный бухгалтер организации-продавца (исполнителя). Счет-фактуру могут подписать и другие лица, уполномоченные на это распоряжением руководителя или доверенностью от имени организации.*

Счет-фактура, составленный в электронном виде, должен быть заверен усиленной квалифицированной электронной подписью руководителя организации или иного лица, уполномоченного на это приказом руководителя или доверенностью организации.*

При составлении организацией счета-фактуры в электронном виде показатель «Главный бухгалтер (подпись) (Ф.И.О.)» не формируется.

Передача права подписиСитуация: как правильно оформить передачу права подписи счетов-фактур от руководителя и главного бухгалтера другим сотрудникам организации

Передачу права подписи счетов-фактур можно оформить доверенностью от организации или приказом (распоряжением) руководителя (п. 6 ст. 169 НК РФ ).*

Типовых образцов для приказов (распоряжений) нет, поэтому эти документы можно составить в произвольной форме. Главное, чтобы в них содержалась информация о том, кому передается право подписи, и образцы подписей этих сотрудников.* Кроме того, в приказе (распоряжении) можно установить срок, в течение которого уполномоченный сотрудник вправе подписывать счета-фактуры. Можно также предусмотреть, кто наделяется правом подписи вместо уполномоченного сотрудника на период его болезни или отсутствия по иным причинам.

начальник отдела косвенных налогов департамента

налоговой и таможенно-тарифной политики Минфина России

3. Ситуация:Обязательна ли доверенность от покупателя на получение груза при отгрузке товара.

Ответ на этот вопрос зависит от того, где происходит отгрузка товара.

Если отгрузка происходит не в местонахождении покупателя, его представитель должен предъявить доверенность.* Она передается поставщику при первом отпуске товарно-материальных ценностей лицу, указанному в этой доверенности. Форму доверенности должен утвердить руководитель организации (ч. 4 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ ). При этом можно использовать как самостоятельно разработанный документ, так и унифицированные формы № M-2 и № M-2a. утвержденные постановлением Госкомстата России от 30 октября 1997 г. № 71а (информация Минфина России от 4 декабря 2012 г. № ПЗ-10/2012 ).

Если отгрузка происходит на складе покупателя, например, при доставке силами продавца, тогда доверенность не требуется. Однако поставщику необходимо удостовериться, что получатель товара является сотрудником покупателя. В этом случае получатель товаров, являясь материально ответственным лицом, должен поставить свою подпись о получении на экземпляре накладной поставщика. После чего заверить эту подпись печатью (штампом) своей организации (покупателя).

государственный советник налоговой службы РФ I ранга

Ирина Камышникова, эксперт БСС «Система Главбух».

Ответ утвержден Варварой Абрамовой,

ведущим экспертом БСС «Система Главбух».

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.