Категория: Бланки/Образцы

Программа профессиональной переподготовки «Управление персоналом (Профессиональный стандарт)»

Очно-дистанционный курс профессиональной переподготовки Национального союза кадровиков и Московского технологического университета (МИРЭА) в соответствии с требованиями профессионального стандарта «Специалист по управлению персоналом». Диплом государственного образца государственного университета о прохождении профессиональной переподготовки и удостоверение Национального союза кадровиков.

24 Дек, 2016 г. - 01:41

22 Дек, 2016 г. - 10:47

23 Дек, 2016 г. - 22:11

О сайте

Обсуждения, касающиеся работы сайта. Здесь Вы можете задавать вопросы о том, как пользоваться тем или иным сервисом.

Модераторы Skate. luna198. Евгений К.

08 Окт, 2016 г. - 18:38

В предлагаемой вашему вниманию статье мы остановились на самых важных моментах, связанных с определением размера суточных компенсационных выплат работникам, направляемым в командировку по России и за рубеж. Мы затронем вопросы, с которыми сталкивается сегодня любой руководитель внебюджетной организации, а зачастую и сам командированный работник, не располагающий достаточным знанием своих законных прав и доступных возможностей.

Из этой статьи вы узнаете:

Перечень вопросов. связанных с направлением и пребыванием сотрудников в служебных командировках, как на территории России, так и за ее пределами регулируются в соответствии с требованиями Трудового кодекса РФ статей 166-168 и постановлением Правительства РФ N749 от 13.10.2008 г. "Об особенностях направления работников в служебные командировки" (далее Положение).

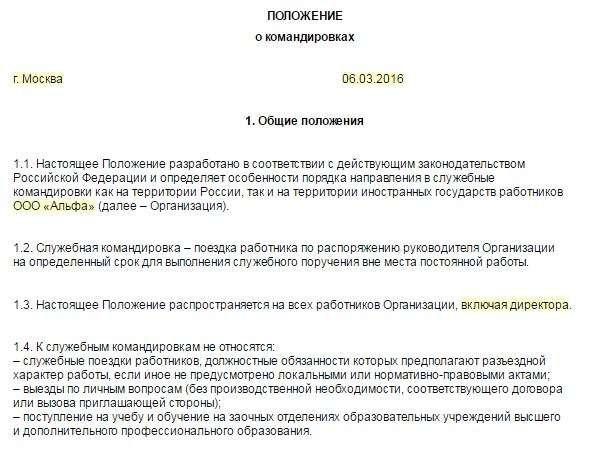

Для того, чтобы четко определиться с самим понятием "служебная командировка " обратимся к ст. 166 ТК РФ. где говорится, что служебной считается такая командировка, в которую руководитель своим распоряжением направляет работников на определенный срок с целью выполнения служебного поручения вне места их постоянной работы. В данном случае под местом постоянной работы понимается место расположения предприятия (организации), работу в которой сотрудники выполняют в соответствии с регламентом трудового договора.

В каких случаях сотрудники могут претендовать на выплату суточныхВ число служебных командировок . согласно ст. 166 ТК РФ не попадают поездки сотрудников, чьи трудовые обязанности осуществляются в пути на постоянной основе или чья работа связана с постоянными разъездами и перемещениями - пилотов, экспедиторов, водителей, курьеров, проводников и др. Тем не менее, расходы, связанные с регулярными служебными поездками, хоть такие расходы и не относятся к категории командировочных, работодатель обязан возместить, включая расходы на проезд, полевое довольствие, суточные, расходы по аренде жилого помещения, прочие согласованные с ним расходы. Размер и порядок компенсации суточных расходов в этом случае, как и перечень профессий, работ и должностей таких сотрудников устанавливает руководство внебюджетной организации, закрепляя внутренние нормы в коллективном договоре, трудовом договоре, соглашении и/или локальном нормативном акте.

К вышесказанному добавим, что в последнем случае на сам факт выплаты компенсаций понесенных расходов не влияет то, осуществляются ли систематические поездки в пределах местности, где расположена организация с которой сотрудник заключил трудовой договор или же в какой-либо другой местности, как и то, длится ли служебная поездка один день или более.

Не оплачиваются расходы на проживание и суточные в том случае, когда работник командирован в другую организацию, находящуюся в той же местности (городе, ПГТ и т. д.), поскольку в данном случае законодательство логично предполагает, что место проживания работника не меняется, поскольку он сохраняет ежедневную возможность добраться к месту постоянного жительства.

Суточные выплаты на случай болезни в командировкеВ случае, если работник, пребывающий в служебной командировке оказался временно нетрудоспособен по причине болезни. то суточные, согласно п. 25 Положения, выплачиваются за все время, в течение которого работник по болезни вынужденно не мог приступить к выполнению служебного поручения или же вернуться на постоянное место жительства. Факт временной нетрудоспособности, дающий право на выплату суточных на период болезни должен быть подтвержден больничным листом, оформленным по всем требованиям.

Вопросы, которые будут рассмотрены в рамках вебинара:

Обязанности работодателя по возмещению работнику дополнительных расходов, связанных с проживанием вне места постоянного жительства на время пребывания последнего в служебной командировке, т. е. выплату суточных предусматривает статья 168 ТК РФ. Поскольку порядок расчета и размер суточных определяются в рамках коллективного договора или локального нормативного акта организации, то внебюджетные организации вправе сами устанавливать размеры суточных, выплачиваемых своим сотрудникам, отражая соответствующую цифру в приказе об установлении нормы суточных в командировке. Приказ о норме суточных подписывает руководитель организации.

Вместе с тем, рассчитывая размер суточных, следует учитывать некоторые нормы, которые, в соответствии с законодательством РФ, могут отразиться на бухгалтерских отчетах при уплате обязательных налогов и взносов на социальное страхование. Поясним: в соответствии с действующим ФЗ N 216 от 24.07.2007 г. с января 2008 г. суточные не входят в доход работника, подлежащий налогообложению (НДФЛ) и рассчитываемый при возмещении налогоплательщиком (работодателем) расходов на командировку. Это относится, как к командировкам внутри страны, так и выезду за ее пределы при условии, что размер суточных не превышает 700 рублей в день в течение всего времени пребывания в командировке на территории РФ и 2500 рублей в день - в случае командировки за границу. При превышении указанных норм суточных (что утверждено и зафиксировано в локальных нормативных актах или коллективном договоре организации) разница между фактическим и нормативным значением будет облагаться налогом на доход физических лиц, который будет взиматься с работника. Соответствующие изменения были внесены и в статью 217 НК РФ.

Начиная с 1 января 2009 года при определении базы налогообложения по налогу на прибыль организации вправе относить расходы на возмещение суточных к фактическим затратам, но в пределах величины, равной произведению количества дней на размер суточных, который закреплен в локальном нормативном акте или коллективном договоре организации. С учетом того, что суточные компенсируются работнику за каждый день его пребывания в командировке, подтверждением расходов на суточные может служить командировочное удостоверение. При этом, в соответствии с Письмом Минфина РФ N 03-03-06/1/206 от 01.04. 2010 г. дополнительного подтверждения расходов в виде чеков, квитанций и др. не требуется.

Что касается налога на прибыль, здесь суточные уменьшают расходы организации в пределах, оговоренных постановлением Правительства Российской Федерации N93 от 08.02.2002 г. (см. подпункт 12 пункта 1 ст. 264 НК РФ). Таким образом, вне зависимости от реального размера возмещения суточные помогут уменьшить прибыль предприятия лишь в пределах норм, установленных соответствующим постановлением, что применительно к командировке внутри страны составит лишь 100 рублей.

Согласно ст. 238 НК РФ при расчете налогоплательщиком расходов на командировки внутри страны и за ее пределами суточные, в пределах норм, установленных с законодательством РФ налогообложению ЕНС не подлежат. Вместе с тем, специальных норм суточных, которые не подлежат налогообложению единым социальным налогом (ЕНС) сегодня не предусмотрено. В этой связи можно сделать вывод, полностью соответствующий пункту 6 информационного письма N106 Президиума ВАС РФ от 14 марта 2006 г. и постановлению ФАС Московского округа от 2 февраля 2007 г. N КА-А41/13885-06, утверждающим, что сумма суточных в пределах, установленных внутренним документом организации ЕСН не облагается.

Дополнительные особенности, которые следует учесть при составлении приказа о норме суточныхСуточные выплачиваются работнику за каждый день пребывания в командировке, включая праздничные и выходные дни, дни пребывания в пути и время, проведенное в пути в результате вынужденной остановки. За день отъезда при расчете суточных принимается день отправления транспортного средства (поезда, автобуса, самолета и др.) от места постоянной работы командировочного. Днем приезда - день прибытия транспортного средства к месту постоянной работы.

В том случае, если рассчитываются размеры суточных при краткосрочных командировках за пределы России, следует руководствоваться Приказом Минфина РФ N64н от 02.08.2004 года и Постановлением Правительства РФ N812 от 26.11.2005 г.

Вложенные файлыДоступно только авторизованным пользователям

Доступно только подписчикам

При командировке у работодателя возникают командировочные расходы при УСН. Это расходы на проезд, на найм гостиницы, суточные и другие расходы. Обо всех этих расходах при командировке вы узнаете из нашей статьи. Там есть ответы, как учитывать расходы при командировке в базе по УСН и как облагать расходы при командировке НДФЛ и страховыми взносами.

Норма командировочных расходов в 2015 годуНорма командировочных расходов в 2015 году - это нормирование на командировочные расходы. Нормы командировочных расходов в 2015 году законодательством не установлены. Это значит, что работодатель может нормировать командировочные по своему усмотрению.

Произведенные и документально подтвержденные расходы на проезд до места командировки и обратно не облагаются:

Норматив суточных в 2014 году предусматировает, что НДФЛ и страховые взносы не нужно начислять даже в том случае, когда расходы на проезд, произведенные с разрешения работодателя, превышают размеры, определенные в локальном нормативном акте организации ( письмо Минфина России от 31.12.2011 № 03- 04-06 / 6-364 ).

Как оплатить пребывание работника в командировке при УСНШтатному работнику, направленному в командировку, организация обязана возместить ( ст 168 ТК РФ. ):

Порядок и размеры возмещения расходов, связанных со служебными командировками, устанавливаются коллективным договором или локальным нормативным актом.

Кроме того, за время нахождения штатного сотрудника в командировке за ним сохраняется средний заработок ( ст. 167 ТК РФ ).

Возмещение расходов на проезд командированным работникамОрганизация обязана возместить работнику расходы на проезд до места командировки и обратно. Работнику, командированному в несколько организаций, расположенных в разных населенных пунктах, также компенсируются расходы по проезду из одного населенного пункта в другой ( п. 12 Положения, утвержденного постановлением Правительства РФ от 13.10.2008 № 749 ).

Возместив работнику затраты на проезд, организация, применяющая УСН с объектом налогообложения доходы минус расходы, вправе учесть в расходах выплаченную сумму ( подп. 13 п. 1 ст. 346.16 НК РФ ). При этом к расходам на проезд относятся:

Работнику, направленному в загранкомандировку, дополнительно возмещаются (. п 23 Положения, утвержденного постановлением Правительства РФ от 13.10.2008 № 749 ):

Все перечисленные расходы организация вправе отразить в налоговой базе. Естественно, только при наличии документа, свидетельствующего об оплате соответствующих услуг. Напомним, что Согласно пункту 1 статьи 252 НК РФ при «упрощенке» признаются только обоснованные и документально подтвержденные расходы ( п. 2 ст. 346.16 НК РФ ).

Возмещение командированному работнику расходов по проживанию в гостиницеОрганизация самостоятельно устанавливает порядок возмещения расходов на наем жилья во время командировки ( ст. 168 ТК РФ ). Например, конкретные суммы возмещения и требования к документальному подтверждению работником расходов организация может прописать в коллективном договоре или ином локальном акте (приказе, положении о командировках и т. Д.).

Возместив работнику затраты по найму жилого помещения, организация, применяющая УСН с объектом налогообложения доходы минус расходы, вправе учесть в расходах выплаченную сумму ( подп. 13 п. 1 ст. 346.16 НК РФ ). Но при условии, что работник предоставит в бухгалтерию документ, подтверждающий понесенные расходы ( п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ). Например, квитанцию ??или счет из гостиницы ( письмо Минфина России от 22.05.2007 № 03-03-06 / 1/279 ), кассовый чек или бланк строгой отчетности, который соответствует требованиям Положения, утвержденного постановлением Правительства РФ от 06.05.2008 № 359 .

Произведенные и документально подтвержденные расходы по найму жилого помещения в командировке не облагаются:

Отметим, не нужно начислять НДФЛ и страховые взносы и в случае, когда фактически документально подтвержденная сумма расходов превысила лимит компенсации, установленный внутренним документом организации ( письмо Минфина России от 04.07.2012 № 03-04-06 / 6-204 ). Правда, от сотрудника следует получить письменное объяснение с указанием причин перерасхода средств на оплату жилья.

Выплата суточных при командировкахДополнительные расходы, связанные с проживанием вне места жительства, называются суточными. Организации вправе выплачивать командированным работникам суточные в любых размерах, предусмотренных коллективными договорами или внутренними нормативными актами: приказами, положением об оплате труда, положением о командировках и т. д. ( ст. 168 ТК РФ ). Законодательно установленного лимита суточных для командировок по России или за границу не существует. Каждый работодатель устанавливает размер суточных самостоятельно.

Суточные сотрудникам следует выплатить за все дни пребывания в командировке (в том числе за выходные и праздничные дни), а также за дни нахождения в пути (включая дни отъезда и приезда), в том числе за время вынужденной задержки ( п. 11 Положения, утвержденного постановлением Правительства РФ от 13.10.2008 № 749 ).

Заболевшему во время командировки работнику суточные выплачиваются в течение всего времени, пока он не имеет возможности по состоянию здоровья приступить к выполнению служебного поручения или вернуться к месту постоянного жительства ( п. 25 Положения, утвержденного постановлением Правительства РФ т 13.10.2008 № 749 ). Кроме того, за период болезни работнику полагается пособие по временной нетрудоспособности.

Организации, применяющие УСН с объектом налогообложения доходы минус расходы, вправе суточные отразить в составе расходов ( подп. 13 п. 1 ст. 346.16 НК РФ ). Налоговую базу можно уменьшить на всю сумму суточных, установленную коллективным договором или локальным нормативным актом и выданную работнику за время служебной поездки. Аналогичной позиции Без придерживается Минфин России в письме от 17.08.2009 № 03-11-09 / 283 .

Безусловно все учитываемые затраты организации должны быть оправданны и документально подтверждены ( п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ). Это значит, что учесть суточные в расходах можно лишь в том случае, когда все документы по командировке правильно оформлены (составлен приказ, выписано командировочное удостоверение и т. Д.).

Пример учета суточных в расходах при УСНООО «Звезда» применяет УСН с объектом налогообложения доходы минус расходы. Приказом руководителя установлено, что при командировках на Украину суточные выплачиваются в размере 2000 руб. за сутки. Командировка работника в Киев (с учетом отъезда и приезда) составила пять дней. За это время ему выплачено 10 000 руб. суточных. Какую сумму можно включить в расходы?

Суточные выданы работнику в размере, предусмотренном приказом руководителя. Поэтому всю их сумму, то есть 10 000 руб. Организация вправе отразить в расходах ( подп. 13 п. 1 ст. 346.16 НК РФ ).

Размер суточных в целях расчета НДФЛ нормируется. Не облагаются НДФЛ суточные в пределах ( п 3 ст 217 НК РФ. ):

С суточных, выплаченных сверх установленных норм, необходимо исчислить, удержать и перечислить в бюджет НДФЛ.

Суточные по своей сути являются частичной компенсацией расходов, которые сотрудник несет в связи с исполнением своих трудовых обязанностей во время командировки. Такие компенсации не облагаются взносами на обязательное пенсионное, социальное, медицинское страхование и взносами на страхование от несчастных случаев и профзаболеваний. Но при условии, что компенсации предусмотрены действующим законодательством и выплачиваются в пределах установленных норм ( подп. 2 п. 1 ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ, подп. 2 п. 1 ст. 20.2 Федерального закона от 24,07. 98 № 125-ФЗ).

Обязанность организации выплачивать суточные предусмотрена статьей 168 ТК РФ. Эта же статья обязывает организацию закрепить порядок и размеры (нормы) суточных в коллективном договоре или других внутренних документах.

Получается, страховыми взносами не облагаются суточные в размере, предусмотренном внутренними документами организации. С превышения придется начислить взносы.

Образец приказа руководителя об установлении нормы суточных по командировкам работников по России и за границуОбщество с ограниченной ответственностью «Звезда»

В Трудовом кодексе РФ понятие "суточные" как таковое не описано, но четко прописано, что работодатель обязан возместить сотруднику. направленному в служебную командировку, дополнительные расходы понесенные работником в связи с проживанием вне места постоянного жительства (или суточные). При этом порядок и нормы возмещения командировочных расходов должны определяться локальными нормативными актами организации или коллективными договорами.

Стоит отметить, что суточные. выданные в пределах норм, могут быть отнесены в состав прочих расходов. В случае выдачи суточных сверх нормы, сумма превышения не может быть отнесена к прочим расходам и, соответственно, не уменьшает и не включается в налогооблагаемую базу.

Командировка работника на один день оформляется в обычном порядке. Исключением является только то, что командировочное удостоверение в этом случае можно не выписывать, а только сделать соответствующую отметку в журнале учета работников прибывающих/выбывающих в командировку.

В случае однодневной командировки организация оплачивает работнику расходы на проезд. Обычно суточные могут не выплачиваться командированному работнику, если он имеет возможность каждый день возвращаться к месту своего жительства (даже при однодневной командировке). Но если суточные все же были выданы сотруднику, то их сумма включается в доход работника и не уменьшает прибыль организации. При этом данная сумма не облагается единым социальным налогом и взносами на обязательное пенсионное страхование.

Если работник не может вернуться домой в конце рабочего дня, по решению руководителя ему оплачиваются суточные на общих правилах (обратите внимание, что в данном случае для работника необходимо оформить командировочное удостоверение). Если сумма выданных суточных не превышает норм. предусмотренных постановлением Правительства РФ от 8 февраля 2002 г. № 93, тогда суточные не включается в доход работника и уменьшает налоговую базу по налогу на прибыль. Иначе сумма, на которую были превышены нормы, не будет уменьшать налоговую базу. В любом случае суточные не облагаются единым социальным и подоходным налогами.

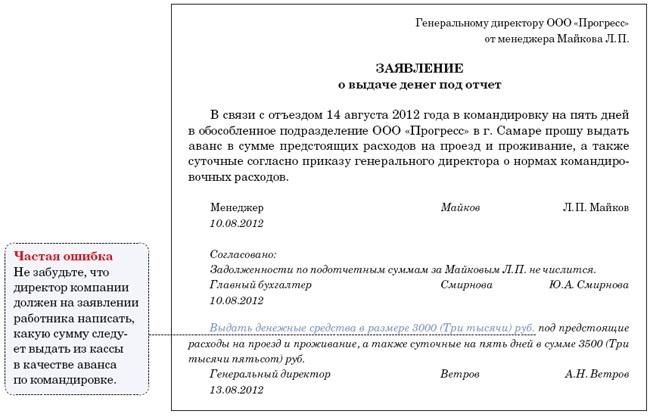

Если работнику были выдана сумма на дополнительные расходы, то после возвращения из командировки работник должен в течении трех дней предоставить в бухгалтерию авансовый отчет с документами, подтверждающими произведенные им расходы. В свою очередь бухгалтерия сможет учесть произведенные расходы только после утверждения авансового отчета руководителем организации.

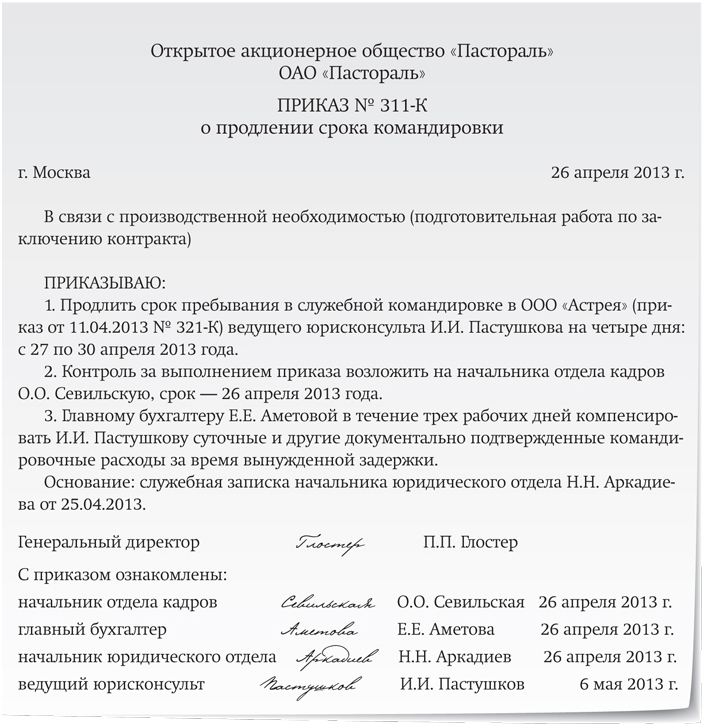

Оплата суточных в непредвиденных обстоятельствахЕсли работник в связи с форс-мажорными обстоятельствами (катаклизм, нелетная погода и так далее) не может вернуться в срок к месту жительства, организация обязана возместить ему суточные и расходы на найм жилья. При этом, понесенные расходы снизят налогооблагаемую прибыль организации.

Для того чтобы списать непредвиденные затраты как командировочные расходы, необходимо издать приказ о продлении командировки.

В свою очередь командированный работник должен обратиться в организацию, в которую он был командирован, и проставить в командировочном удостоверении дату реального отъезда.

Оплата суточных при болезне работника в командировкеЕсли случилась подобная ситуация, то после возвращения работника из командировки организация обязана возместить ему больничные (только в случае наличия и правильно оформленного больничного листа), расходы на жилье (если сотрудник не лечился в стационаре) и суточные за период болезни (но не более двух месяцев).

Если организация по просьбе сотрудника высылает его больничные во время командировки, то затраты на отправку больничных уменьшат налогооблагаемую прибыль.

Размер суточных расходовСогласно закону от 24.07.2007 г. № 216-ФЗ «О внесении изменений в часть вторую Налогового кодекса РФ и некоторые другие законодательные акты РФ» размер командировочных расходов (суточных) на всей территории РФ для организаций всех форм собственности устанавливается в размере 700 рублей.