Категория: Бланки/Образцы

Дебиторская задолженность появляется, если контрагенты по каким-то причинам не рассчитались с компанией: к примеру, поставщик отказался возвращать аванс. покупатель не произвел расчет за приобретенные товары и т. д. Задолженность может быть погашена, но в некоторых случаях вернуть деньги невозможно. Возникает проблема: как списать дебиторскую задолженность, чтобы сумма не продолжала «висеть», нарушая отчетность. В этом случае нужно ориентироваться на требования Налогового кодекса.

Уважаемые читатели! В статье рассказаны типичные способы того, как решать юридические проблемы. Ваш случай индивидуален.

В каких случаях задолженность признается безнадежной?

Не все долги возвращаются…

Получить свои деньги иногда не представляется возможным. Можно назвать несколько случаев, когда единственный разумный выход – списывать долг :

Дебиторка не должна признаваться безнадежной, если сумма долга используется как способ погашения кредиторской задолженности перед этим же лицом или организацией.

Списание дебиторки в бухучете

Чтобы списать дебиторскую задолженность, нужно предоставить доказательства о невозможности возврата долга

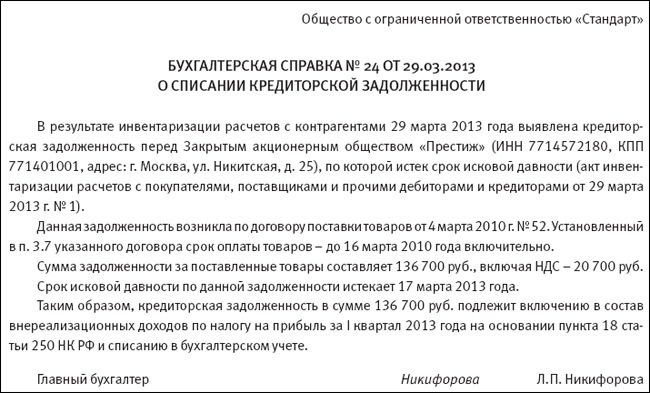

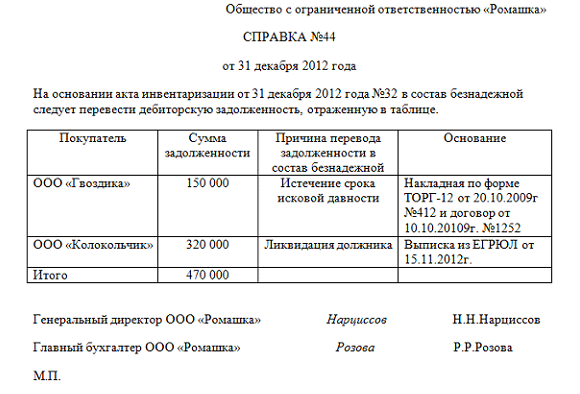

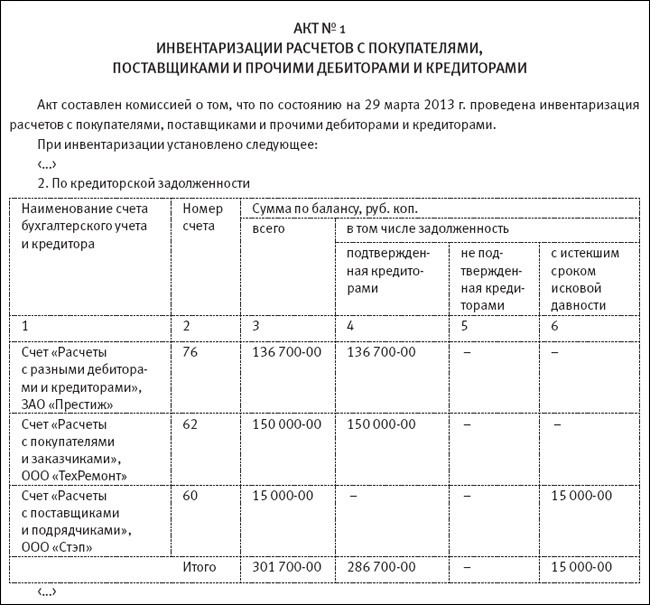

Чтобы признать дебиторку безнадежной и списать ее, потребуется акт инвентаризации расчетов, составленный по форме N ИНВ-22, а также приказ, изданный руководителем. Бухгалтер должен подготовить справку о наличии кредиторской и дебиторской задолженности, все данные сверяются с контрагентами. Существование обязательств должно быть подтверждено соответствующими документами.

Чтобы списать дебиторку, и это действие было признано правомерным, необходимо представить доказательства невозможности списания долга: для этого потребуется судебный иск к организации-должнику, к нему также нужно приложить акт о невозможности взыскания суммы и постановление о том, что исполнительное производство было прекращено.

Чтобы подтвердить размер задолженности, нужно предъявить все договоры с контрагентами, накладные, акты приема передачи товара или выполнения работ, а также иные документы, подтверждающие факт образования долга и его величину. Важно помнить, что срок хранения документов, которыми подтверждается, что задолженность списана обоснованно, составляет не менее 5 лет для бухгалтерского учета и 4 года для налогового учета.

При этом срок начинает отсчитываться не с момента образования долга, а с того момента, когда он был списан. Чтобы не запутаться в документации, эти документы лучше хранить до истечения положенного срока отдельно от других бумаг. Данный вид задолженности должен быть учтен на счетах 60, 62, 73, 76 совместно с НДС. При его списании в прочие расходы НДС, начисленный на услуги и товары, тоже должен учитываться.

Если на предприятии был создан специальный резерв по сомнительной задолженности, необходимо сделать следующие проводки в бухучете:

По счету 007 необходимо вести отдельный учет по каждому контрагенту, который не выполнил свои обязательства. Отдельно учитывается каждый долг, который был списан в убыток. Есть еще одна важная деталь: если в отношении одного контрагента есть и дебиторская, и кредиторская задолженность, нужно сначала провести взаиморасчет.

Если в итоге дебиторская задолженность не перекрывается кредиторской, только в этом случае ее можно относить к убыткам, это позволит избежать ненужных налоговых рисков. Если в фирме не создавался финансовый резерв по сомнительным долгам, задолженность проводится по дебету счета 91.2 «Прочие расходы».

Списание дебиторки в налоговом учете

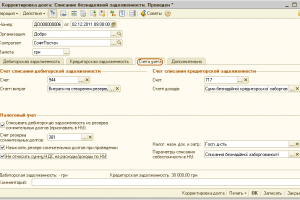

Списание дебиторской задолженности: программа

Согласно ст. 266 НК, если в организации имеется резерв по сомнительным долгам, именно его необходимо использовать для списания долгов, которые не представляется возможным взыскать. Однако если размеров этого резерва недостаточно, то получившийся остаток включается во внереализационные расходы.

Если резерва для покрытия сомнительных долгов нет, то все убытки от списанного долга включаются во внереализационные расходы. В любом случае сумма безнадежного долга с НДС уменьшает прибыль, подлежащую налогообложению. При правильном списании долга, предприятие сможет уменьшить налоговую нагрузку в данный период.

Эти расходы должны быть признаны и отражены в отчетности именно в тот налоговый период, когда истек срок давности искового заявления, либо было прекращено исполнительное производство, долг был признан невозможным к взысканию. Если предприятие-должник было ликвидировано, его долги признаются безнадежными в тот период, в который оно было официально исключено из Единого реестра.

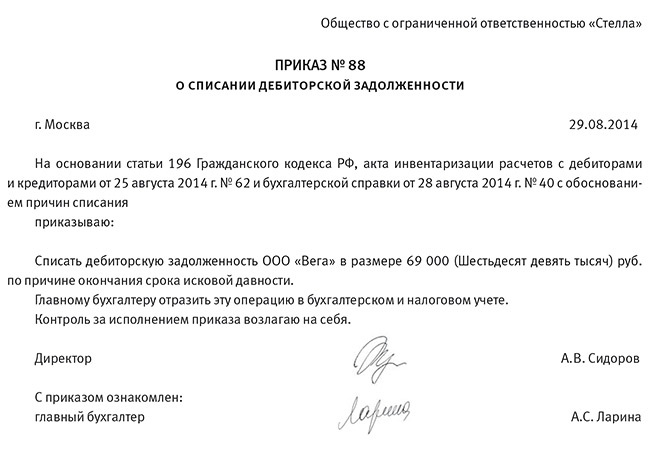

Образцы документов для списания задолженностиПравильное документальное подтверждение позволит избежать претензий со стороны налоговой, и задолженность будет списана без каких либо негативных последствий. Чтобы избавиться от просроченного долга, руководитель должен издать приказ, он оформляется по следующему образцу:

ООО «Вектор»

Приказ №53

о списании дебиторской задолженности

20 сентября 2015 года г. Павлово

По ст. 196 ГК, на основании акта инвентаризации расчетов с дебитором, от 10 сентября 2015 года №58 и бухгалтерской справки от 15 сентября 2015 года №51 приказываю:

Директор ООО «Вектор» ________________________________________ В. И. Петров

С приказом ознакомился ________________________________________ А. И. Васин

главный бухгалтер

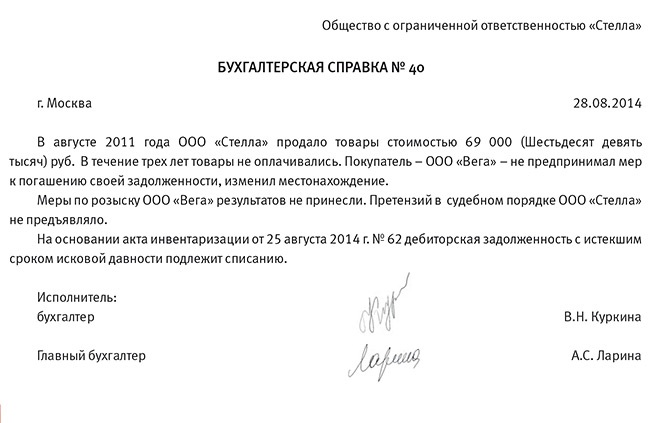

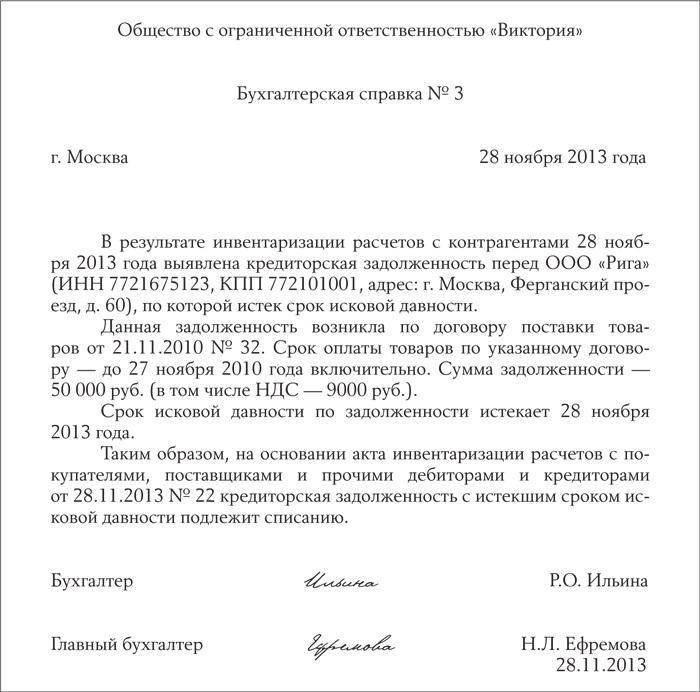

Бухгалтерская справка для списания задолженности оформляется следующим образом:

ООО «Вектор»

Бухгалтерская справка №51

15 сентября 2015 года г. Павлово

В продолжение августа 2012 года ООО «Вектор» продало продукцию на сумму 51000 (пятьдесят одна тысяча) рублей. Покупатель ООО «Меркурий» не произвел своевременную оплату товара и в дальнейшем не предпринял никаких мер по погашению образовавшейся задолженности.

Далее ООО «Меркурий» изменило свое местонахождение, разыскать его не представляется возможным. Претензии в судебном порядке не предъявлялись.

На основании акта инвентаризации от 10 сентября 2015 года №58 дебиторскую задолженность требуется списать, так как срок исковой давности истек.

Главный бухгалтер ___________________________________________________ А. И. Васин

К этим документам необходимо приложить все бумаги, подтверждающие размер задолженности для ее списания.

Бесплатная шпаргалка в видеосюжете — как осуществляется списание дебиторской задолженности:

Наличие дебиторской и кредиторской задолженности у учреждения - нежелательное явление. Оно в той или иной степени характеризует профессионализм руководителя учреждения и ответственность, с которой он подходит к работе. Превышение предельно допустимого значения просроченной кредиторской задолженности влечет расторжение трудового договора с руководителем учреждения по инициативе работодателя. Поэтому при проверке финансово-хозяйственной деятельности учреждения контролеры обращают внимание на наличие дебиторской и кредиторской задолженности, в том числе невозможной к взысканию дебиторской задолженности и просроченной кредиторской задолженности, проводят анализ причин возникновения каждого факта задолженности учреждения, принимают меры по исправлению создавшейся ситуации.

Проверка состояния дебиторской и кредиторской задолженности в учреждении может быть не только частью обязательной полной инвентаризации имущества и обязательств, проводимой перед составлением годового отчета, но и действенным механизмом текущего контроля, способствующим повышению эффективности использования средств бюджета, приносящей доход деятельности, сокращению дебиторской и кредиторской задолженностей, улучшению взаиморасчетов по заключенным договорам и своевременности поставок товарно-материальных ценностей.

При внешней проверке наличия дебиторской и кредиторской задолженности ревизоры проводят:

1) в отношении дебиторской задолженности:

а) анализ организации учета с покупателями и заказчиками на предмет полноты и достоверности информации, подлежащей отражению на счетах бухгалтерского учета и отчетности;

б) проверку полноты и правильности расчетов с покупателями и заказчиками, включая расчеты по полученным авансам;

в) проверку ведения регистров бухгалтерского учета (журналов операций, главной книги);

2) в отношении кредиторской задолженности:

а) проверку состояния учета и контроля по расчетам с контрагентами;

б) выявление причин возникновения кредиторской задолженности;

г) проверку полноты, своевременности и правильности расчетов с поставщиками и подрядчиками, прочими кредиторами.

Порядок проведения проверки

Проверка расчетов с дебиторами и кредиторами заключается в анализе обоснованности сумм, числящихся на счетах бухгалтерского учета у учреждения, в отношении которого проводится проверка. Для этого проверяющие сопоставляют сведения, отраженные в регистрах учета (журналах операций), с информацией, отраженной в первичных учрежденных документах, запрашивают акты сверки расчетов с контрагентами (если таковые имеются у учреждения). Форма актов сверки законодательно не утверждена, поэтому учреждение разрабатывает ее самостоятельно или использует ту форму, которую предлагает программный продукт, с помощью которого в учреждении ведется бухгалтерский учет.

В ходе проведения мероприятий может быть выявлена дебиторская задолженность с истекшим сроком исковой давности. Напомним, что исковой давностью признается срок для защиты права по иску лица, право которого нарушено (ст. 195 ГК РФ). Данный срок равен трем годам со дня, определяемого в соответствии со ст. 200 ГК РФ. По общему правилу (если законом не установлено иное) течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права. По обязательствам с определенным сроком исполнения течение срока исковой давности начинается по окончании срока исполнения. Учреждению необходимо следить за сроком исковой давности, так как по его истечении ограничена возможность организации воспользоваться судебной защитой нарушенных прав. По истечении срока исковой давности учреждение перестает иметь право требовать получения оплаты поставленного по договору товара (работ, услуг) и возмещения убытков, вызванных неисполнением обязательства, через суд в принудительном порядке.

Истечение срока исковой давности должно быть подтверждено, в частности:

- документами на отгрузку материальных ценностей, выполнение работ, оказание услуг покупателям (заказчикам), не оплатившим их;

- платежными документами, содержащими дату оплаты аванса поставщику (исполнителю), который не выполнил договорные обязательства;

- актами сверки задолженности.

Течение срока исковой давности может прерываться. Согласно нормам ст. 203 ГК РФ оно прерывается совершением обязанным лицом действий, свидетельствующих о признании долга (частичная оплата задолженности, обращение к кредитору с просьбой об отсрочке платежа, подписание акта сверки задолженности и др.). После перерыва течение срока исковой давности начинается заново; время, истекшее до перерыва, не засчитывается в новый срок. Если срок исковой давности истек, то организация вправе списать дебиторскую (кредиторскую) задолженность. Ее списание производится по каждому обязательству на основании данных инвентаризации, письменного обоснования и приказа руководителя организации.

Задолженность неплатежеспособных дебиторов с момента признания ее в порядке, установленном законодательством, нереальной к взысканию подлежит списанию со счетов бухгалтерского учета и отражается на забалансовом счете 04 "Задолженность неплатежеспособных дебиторов". В ходе проверки правильности списания дебиторской задолженности ревизор должен помнить, что на забалансовом счете она учитывается пять лет (в течение иного срока, установленного законодательством РФ). В течение этого срока учреждение должно наблюдать за возможностью ее взыскания в случае изменения имущественного положения должников. При возобновлении процедуры взыскания задолженности дебиторов или поступлении средств в погашение задолженности неплатежеспособных дебиторов на дату возобновления взыскания или на дату зачисления на счета (лицевые счета) учреждений указанных поступлений осуществляется списание такой задолженности с забалансового учета.

По истечении пяти лет задолженность должна быть списана с забалансового учета на основании решения комиссии учреждения по поступлению и выбытию активов в случае наличия документов, подтверждающих прекращение обязательства смертью (ликвидацией) дебитора, а также по завершении срока возможного возобновления процедуры взыскания задолженности согласно действующему законодательству.

Основаниями для признания дебиторской задолженности безнадежной являются:

- долги, по которым истек установленный срок исковой давности (ст. 196 ГК РФ);

- долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения (ст. 416 ГК РФ);

- долги, по которым в соответствии с гражданским законодательством обязательство прекращено на основании акта государственного органа (ст. 417 ГК РФ).

- долги, по которым обязательство прекращено смертью должника (ст. 418 ГК РФ);

- долги, по которым в соответствии с гражданским законодательством обязательство прекращено ликвидацией организации (ст. 419 ГК РФ).

Проводя проверку финансового состояния учреждения, контролеры обращают внимание на кредитовый остаток по счетам 0 302 00 000 "Расчеты по принятым обязательствам", 0 303 00 000 "Расчеты по платежам в бюджеты", поскольку он говорит о наличии у учреждения кредиторской задолженности. При этом выявляются причины ее возникновения, период, в течение которого данная задолженность числится на счетах бухгалтерского учета учреждения. В ходе проверки ревизоры могут обнаружить задолженность, не востребованную кредиторами, которая образовалась в результате:

- переплаты по договору, административного штрафа по вынесенному постановлению;

- совершения ошибочных платежей;

- ликвидации кредитора; и др.

Отсутствие требований со стороны кредитора в отношении погашения задолженности может быть вызвано и другими причинами, например кредитор ошибочно в своем учете отразил поступление денежных средств, в результате чего задолженность за учреждением, по сведениям кредитора, не числится. В случаях возникновения задолженности, не востребованной кредитором, следует предпринять меры по его информированию об этом факте, в частности путем совершения совместной сверки расчетов. Проверяющие при ревизии обращают внимание на мероприятия, которые проводились учреждением с целью погашения кредиторской задолженности.

Нарушения, выявляемые в ходе проведенияконтрольных мероприятий

Анализ отчетов контрольных органов по результатам проверок финансово-хозяйственной деятельности государственных (муниципальных) учреждений позволил обобщить причины, приводящие к возникновению дебиторской и кредиторской задолженностей.

Проводится анализ годовых, квартальных отчетных форм, при котором сопоставляются утвержденные суммы расходов, отраженные в плане финансово-хозяйственной деятельности, бюджетной смете, и данные бухгалтерского учета и показатели бухгалтерской отчетности. В ходе сопоставления форм отчетности, журналов операций, плана финансово-хозяйственной деятельности учреждения, бюджетной сметы может быть выявлена кредиторская задолженность, возникшая в результате недофинансирования учреждения, принятия обязательств сверх утвержденных учреждению лимитов бюджетных обязательств, сумм субсидий и т.п. Поскольку принятие обязательств учреждением производится на основании договоров, ревизоры проводят их проверку на предмет полноты и своевременности оплаты учреждением своих обязательств, принятия обязательств в пределах сумм, утвержденных планом финансово-хозяйственной деятельности, бюджетной сметой. В ходе проверки нередко выявляется:

- отсутствие договора на поставку товаров, работ, услуг, несмотря на принятие обязательств якобы по договору, в результате чего может числиться кредиторская задолженность за учреждением, не подтвержденная документально;

- отсутствие в договоре суммы и количества предоставляемых услуг, штрафных санкций и срока действия договора;

- неправомерное перечисление авансовых платежей по договорам, которое приводит к возникновению необоснованной дебиторской задолженности у учреждения;

- отражение расчетов с поставщиками, подрядчиками при отсутствии документов, подтверждающих выполнение ими условий договора.

Закупка товаров, работ, услуг производится учреждениями в соответствии с нормами Федеральных законов от 18.07.2011 N 223-ФЗ "О закупках товаров, работ, услуг отдельными видами юридических лиц" (далее - Закон N 223-ФЗ), от 05.04.2013 N 44-ФЗ "О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд" (далее - Закон N 44-ФЗ). При закупке товаров, работ, услуг заказчики руководствуются не только этими законами, но и Конституцией РФ, ГК РФ и другими нормативными актами (ст. 2 Закона N 223-ФЗ, ст. 2 Закона N 44-ФЗ).

Каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом (п. 11 Инструкции N 157н <1>, ст. 9 Закона о бухгалтерском учете <2>). Такой документ должен, в частности, оформляться при передаче товаров, работ, услуг в рамках исполнения договора купли-продажи и договора возмездного оказания услуг.

--------------------------------

<1> Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 N 157н.

<2> Федеральный закон от 06.12.2011 N 402-ФЗ "О бухгалтерском учете".

Правовые нормы в отношении договора купли-продажи установлены гл. 30 ГК РФ. Согласно п. 2 ст. 456 ГК РФ продавец одновременно с передачей вещи должен передать покупателю относящиеся к ней документы. В связи с тем, что в ст. 456 ГК РФ не перечислены документы, которые должны быть переданы вместе с товаром, нередко возникают споры о том, какие именно документы необходимо передать покупателю в рамках исполнения продавцом обязанности, предусмотренной п. 2 ст. 456 ГК РФ, а также о том, какие последствия возникают в связи с неисполнением данной обязанности. То же самое можно сказать в отношении документального подтверждения исполнения договора возмездного оказания услуг (гл. 39 ГК РФ). Статья 780 ГК РФ не содержит указаний относительно того, оформляется ли документально прием-передача выполненных работ, оказанных услуг между заказчиком и исполнителем, а если оформляется, то каким документом.

В отношении договора купли-продажи документом, подтверждающим прием-передачу товара, может быть как акт, так и товарная накладная. Что касается договора возмездного оказания услуг, доказательством передачи работы, услуги от исполнителя к заказчику является акт приема-передачи (Определение ВАС РФ от 05.03.2012 N ВАС-1932/12, Постановление ФАС ВСО от 25.11.2013 N А58-1800/2013, Письмо Минфина России от 09.04.2014 N 02-06-10/16186).

Отсутствие акта выполненных работ, товарной накладной при отражении расчетов с поставщиками и подрядчиками в бухгалтерском учете (кредит счета 0 302 00 000) нарушает п. 11 Инструкции N 157н и может привести к отражению в учете кредиторской задолженности, которой по факту нет.

3. Проверка правильности применения поставщиками тарифов на коммунальные услуги на проверяемый период. В соответствии с п. 1 ст. 424 ГК РФ исполнение договора в предусмотренных законом случаях оплачивается по тарифам и ставкам, устанавливаемым или регулируемым уполномоченными государственными органами. При проверке может быть выявлено завышение тарифов на коммунальные услуги, что приводит к неправомерной оплате поставщику оказанных коммунальных услуг в связи с завышением тарифов.

4. Проверка полноты и своевременности возмещения арендаторами стоимости коммунальных и других услуг в соответствии с заключенными договорами. На основании договоров аренды и безвозмездного пользования с арендатором, как правило, заключается договор о компенсации стоимости коммунальных услуг. Проверке подлежат полнота и своевременность оплаты услуг в соответствии с договорами, платежными поручениями, данными счетов-фактур. В результате иногда выявляются факты невыставления или несвоевременного выставления арендаторам счетов на оплату коммунальных и других услуг, наличие дебиторской задолженности по оплате коммунальных услуг.

5. Проведение встречных проверок. Встречная проверка проводится путем сличения записей, документов и данных в организациях, получивших от проверяемой организации денежные средства, материальные ценности и документы, с соответствующими записями, документами и данными проверяемой организации. В ходе проверки могут быть выявлены факты неправомерной оплаты услуг и наличие задолженности, которой на самом деле нет.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Какой нормативный акт будет нарушен, если на счетах бухгалтерского учета отражены фиктивные сделки? В ходе инвентаризации комиссия выявила, что по контракту поставки от 01. В разделе амортизируемое имущество расшифровывается состав нематериальных активов, главных средств и малоценных и быстроизнашивающихся предметов, принадлежащих организации. 18, о наличии дебиторской задолженности у плательщика налогов, сборов (пошлин) (другого обязанного лица) организации.Справкаоналичии ценностей, учитываемых на забалансовых счетах.Плдскажите пожалуйста где можно взять форму справкио кредиторской задолженности.реальная справка составлена в согласовании со статьей 58, 78-2.Бухгалтерская справка о наличии дебиторской задолженности эталон в 2014 году бухгалтерская справка о наличии дебиторской.Ру размещены бланки справкио кредиторской задолженности и справкиодебиторскойзадолженности бланки справок исправлены в согласовании с требованиями минфина, изложенными в письме фнс рф от.Дебиторской и кредиторской задолженности, справку о наличии взятой.Справкаоналичии просроченной задолженности.

Положения по ведению бухгалтерского учета и бухгалтерской отчетности в русской федерации (утверждено приказом минфина от г. Ответственности нет, но думаю в предстоящем будет сложно отыскать норм. как следует, списание дебиторской задолженности в бухгалтерском учете кредитора не значит аннулирование им таковой задолженности. Инвентаризация задолженностей предполагает под собой проверку обоснованности сумм, которые числятся на счетах расчетов бухучета.

Образец документа справка о дебиторской и кредиторской задолженности Я еще составляю контракт на взаимозачет, может он и не нужен. Акт и приложение необходимо заполнить два раза, один экземпляр передают в отдел бухгалтерии. почаще всего акт сверки это особая карточка счета с точки зрения определенной стороны контракта. Начислена заработная плата рабочим за создание продукции д 20 к 70.

Я еще составляю контракт на взаимозачет, может он и не нужен. Акт и приложение необходимо заполнить два раза, один экземпляр передают в отдел бухгалтерии. почаще всего акт сверки это особая карточка счета с точки зрения определенной стороны контракта. Начислена заработная плата рабочим за создание продукции д 20 к 70.  Подскажите размеры свидетельства о заключении бра.

Подскажите размеры свидетельства о заключении бра.