Категория: Бланки/Образцы

Подборка наиболее важных документов по запросу Совмещение УСН и ЕНВД (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Совмещение УСН и ЕНВД"Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ

(ред. от 03.07.2016)

(с изм. и доп. вступ. в силу с 01.10.2016) 4. Организации и индивидуальные предприниматели, перешедшие в соответствии с главой 26.3 настоящего Кодекса на уплату единого налога на вмененный доход для отдельных видов деятельности по одному или нескольким видам предпринимательской деятельности, вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов предпринимательской деятельности. При этом ограничения по численности работников и стоимости основных средств, установленные настоящей главой, по отношению к таким организациям и индивидуальным предпринимателям определяются исходя из всех осуществляемых ими видов деятельности, а предельная величина доходов, установленная пунктом 2 настоящей статьи, определяется по тем видам деятельности, налогообложение которых осуществляется в соответствии с общим режимом налогообложения.

Документ доступен: в коммерческой версии КонсультантПлюс

При совмещении упрощенки и ЕНВД в книге учета не отражайте данные о вмененной деятельности. Показывайте только операции, что влияют на расчет налога на УСН. Как вести книгу при совмещении режимов покажут наглядные образцы.

Как платить налоги при совмещении УСН и ЕНВДОрганизации на упрощенке вправе совмещать этот режим с ЕНВД (п. 4 ст. 346.12 НК РФ). Оба режима подразумевают уплату единого налога и освобождение организации от уплаты некоторых налогов.

Плательщики ЕНВД освобождаются от уплаты:

– налога на прибыль с деятельности на ЕНВД;

– НДС (кроме налога, который уплачивается при импорте).

Организации на упрощенке освобождены от уплаты:

– налога на прибыль;

Кроме того, оба налоговых режима предусматривают освобождение от уплаты налога на имущество. Однако эта льгота распространяется не на все имущество организаций, а только на те объекты, налоговой базой для которых является среднегодовая (средняя) стоимость имущества.

По объектам недвижимости, налоговой базой для которых является кадастровая стоимость, организации, применяющие упрощенку и ЕНВД, должны платить налог. Такой порядок следует из положений пункта 2 статьи 346.11, пункта 4 статьи 346.26 Налогового кодекса РФ.

Как заполнить книгу учетаПри совмещении упрощенки и ЕНВД в книге учета не нужно отражать данные о вмененной деятельности.

В книге учета доходов и расходов организации на упрощенке обязаны отражать только те операции, которые влияют на расчет единого налога. Показатели, которые характеризуют деятельность на ЕНВД, в книгу учета доходов и расходов не включайте (см. образец ниже).

Образец. Книга учета для компании, которая совмещает УСН и ЕНВД

По-особому надо отражать в книге учета доходов и расходов затраты на приобретение ресурсов, характер использования которых на дату признания расходов еще неизвестен. Например, это затраты на покупку сырья или материалов. На практике те, кто совмещает упрощенку и ЕНВД, не всегда могут заранее определить, в какой деятельности будут использованы эти ресурсы. В такой ситуации на дату их оплаты в графе 5 «Расходы» книги учета доходов и расходов укажите всю стоимость приобретенного сырья и материалов. В дальнейшем по мере их передачи для использования в деятельности, облагаемой ЕНВД, в этой графе отражайте уменьшение (сторно) расходов на стоимость этих материалов. Образец — ниже.

Когда материалы оплачивают в одном периоде, а начинают использовать для вмененной деятельности в другом, придется скорректировать сумму налога. В инспекцию подайте уточненную декларацию по единому налогу при упрощенке. Такие разъяснения содержатся в письме Минфина России от 29 января 2010 г. № 03-11-06/2/11 .

Образец книги учета. Компания не может заранее определить, как будет использовать материалы

Лента новостей с картинками >>

Лента новостей с картинками >>

Совмещение упрощенной системы налогообложения и единого налога на вмененный доход — не редкость, особенно если предприниматель занимается не одним, а несколькими направлениями деятельности. Как же платить налог на доходы физических лиц в том случае, если налоговый агент при совмещении этих двух систем налогообложения состоит на учете не в одной, а в разных налоговых инспекциях? Ответ на этот вопрос Федеральная налоговая служба дала в одном из последних обнародованных писем от 25.02.16 № БС-3-11/763@.

Где «родился», там и пригодился?Итак, для начала стоит разделить всех имеющихся в распоряжении индивидуального предпринимателя работников на тех, кто занят в деятельности с применением упрощенной системы налогообложения и тех, кто работает в направлении, облагаемом единым налогом на вмененный доход.

В первом случае налог на доходы физических лиц перечисляется в бюджет по месту жительства индивидуального предпринимателя, а во втором — по месту ведения деятельности.

Эта схема, возможно, требует разъяснения, но она достаточно прозрачна и проста. Особого внимания заслуживает ситуация, когда работники заняты одновременно в обоих видах деятельности, облагаемых УСН и ЕНВД .

Иной порядок не установленДанная ситуация очень напоминает Правила дорожного движения, в которых при отсутствии уточняющих обстоятельств на конкретную дорожную ситуацию распространяются общие принципы. В пункте 7 статьи 226 Налогового кодекса четко прописано, что любая исчисленная и удержанная сумма налога на доходы физических лиц должна быть уплачена в бюджет в инспекции по месту учета налогового агента. При условии, что «иной порядок» не предусмотрен данным пунктом.

В настоящий момент «иной порядок» установлен и действует в отношении плательщиков единого налога на вмененный доход и патентной системы налогообложения.

Они обязаны с 1 января 2016 года перечислять НДФЛ исключительно в инспекции по месту ведения деятельность ЕНВД или ПСН, в которой и заняты сотрудники.

Как же следует поступить тому индивидуальному предпринимателю, который совмещает ЕНВД и ПСН, да еще и в разных инспекциях на учете состоит?

Руководствуясь Налоговым кодексомЧтобы ответить на данный вопрос, чиновники советуют вспомнить, что индивидуальные предприниматели должны учитывать доходы, полученные по каждому из видов предпринимательской деятельности, по отдельности. А если учесть положения пункта 7 статьи 226 Налогового кодекса, то алгоритм перечисления налога выглядит так:

Допустим, один и тот же сотрудник работает в оптово-розничном магазине. Оптовая реализация находится на УСН, а розничная — на ЕНВД.

В данном случае налог на доходы физических лиц с доходов от «упрощенной» деятельности, будут перечисляться в бюджет по месту жительства индивидуального предпринимателя. А вот с доходов от «вмененной» деятельности — уже в бюджет по месту учета ИП, который был оформлен в связи с осуществлением деятельности, облагаемой единым налогом на вмененный доход.

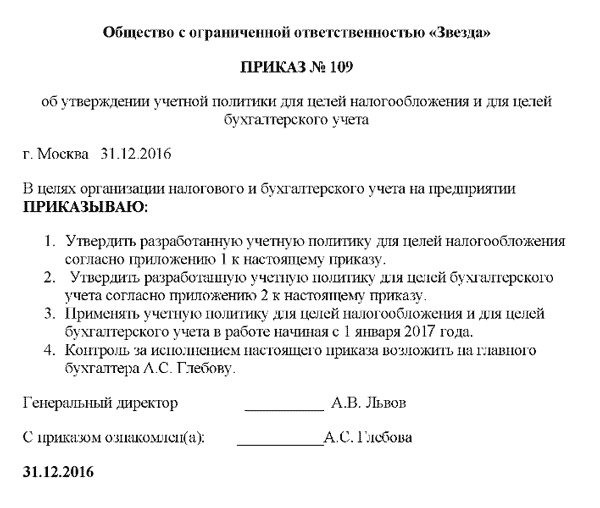

Новости по теме:В целях организации должного учета для целей налогообложения

1. Утвердить разработанную учетную политику для целей налогообложения согласно приложению ___ к настоящему приказу.

2. Применять учетную политику для целей налогообложения в работе начиная с ___________ года.

3. Контроль за применением и исполнением настоящего приказа возложить на ________________________________________.

С приказом ознакомлен(а): ___________

__________

Приложение __

к приказу от ___________ № ____

Учетная политика для целей налогообложения

1. Учет в целях налогообложения вести силами бухгалтерии.

2. Учет в целях налогообложения вести на счетах бухгалтерского учета и с помощью законодательно утвержденных и самостоятельно разработанных регистров налогового учета. Перечень самостоятельно разработанных регистров налогового учета, форма и порядок их заполнения приведены в приложении 2.

3. Учет в целях налогообложения вести на основании первичных учетных документов, данных бухгалтерского учета. В частности, применять:

– книгу учета доходов и расходов и данные бухгалтерского учета – в отношении доходов от деятельности, по которой применяется упрощенная система налогообложения;

– данные бухгалтерского учета – в отношении доходов от деятельности, по которой применяется ЕНВД.

Основание – статья 346.24 Налогового кодекса РФ, статья 4 Закона от 21 ноября 1996 г. № 129-ФЗ.

4. При ведении деятельности, по которой применяется упрощенная система налогообложения, для расчета единого налога использовать объект налогообложения в виде доходов, полученных от соответствующего вида деятельности.

Основание – пункт 1 статьи 346.14 Налогового кодекса РФ.

5. При ведении деятельности, переведенной на ЕНВД, рассчитывать единый налог исходя из вмененного дохода, полученного от соответствующего вида деятельности.

Основание – пункт 1 статьи 346.29 Налогового кодекса РФ.

6. Доходы, а также суммы пособий по временной нетрудоспособности, пенсионных взносов и и взносов на страхование от несчастных случаев и профзаболеваний, полученные от деятельности, по которой применяется упрощенная система налогообложения, учитывать отдельно от доходов, сумм пособий по временной нетрудоспособности, пенсионных взносов и взносов на страхование от несчастных случаев и профзаболеваний, полученных от деятельности, переведенной на ЕНВД.

Основание – пункт 8 статьи 346.18, пункт 7 статьи 346.26 Налогового кодекса РФ.

7. Сумму ЕНВД, начисленную к уплате в бюджет за квартал, уменьшать (но не более 50% от общей суммы налога):

– на сумму пособий по временной нетрудоспособности, выплаченных сотрудникам за счет средств организации в течение квартала;

– на сумму фактически уплаченных (в пределах начисленных сумм) пенсионных взносов и взносов на страхование от несчастных случаев и профзаболеваний за тот же период, что и ЕНВД.

В расчет принимать:

– выплаченные пособия по временной нетрудоспособности и перечисленные обязательные страховые взносы по сотрудникам, занятым в деятельности организации, переведенной на ЕНВД;

– рассчитанную в соответствии с пунктом 9 настоящей учетной политики часть выплаченных пособий по временной нетрудоспособности и перечисленных обязательных страховых взносов по сотрудникам, занятым в обоих видах деятельности.

Основание – пункт 2 статьи 346.32 Налогового кодекса РФ.

8. Сумму единого налога (авансового платежа) при УСН, начисленную к уплате в бюджет за квартал (год), уменьшать (но не более 50% от общей суммы налога):

– на сумму пособий по временной нетрудоспособности, выплаченных сотрудникам за счет средств организации в течение года (отчетного периода);

– на сумму фактически уплаченных (в пределах начисленных сумм) пенсионных взносов и взносов на страхование от несчастных случаев и профзаболеваний за тот же период, что и единый налог (авансовый платеж).

В расчет принимать:

– выплаченные пособия по временной нетрудоспособности и перечисленные обязательные страховые взносы, по сотрудникам, занятым в деятельности организации, по которой применяется упрощенная система налогообложения;

– рассчитанную в соответствии с пунктом 9 настоящей учетной политики часть выплаченных пособий по временной нетрудоспособности и перечисленных обязательных страховых взносов по сотрудникам, занятым в обоих видах деятельности.

Основание – пункт 3 статьи 346.21 Налогового кодекса РФ.

9. Пособия по временной нетрудоспособности, пенсионные взносы и взносы на страхование от несчастных случаев и профзаболеваний по сотрудникам, занятым в обоих видах деятельности, распределять пропорционально доле доходов от каждого вида деятельности в общем объеме доходов организации за соответствующий месяц.

Для расчета суммы пособий по временной нетрудоспособности, пенсионных взносов и взносов на страхование от несчастных случаев и профзаболеваний, относящихся к деятельности организации на УСН, использовать формулу:

Сумма пособий по временной нетрудоспособности, пенсионных взносов и взносов на страхование от несчастных случаев и профзаболеваний, относящихся к деятельности организации на УСН за месяц = Сумма пособий по временной нетрудоспособности, пенсионных взносов и взносов на страхование от несчастных случаев и профзаболеваний, которая одновременно относится к разным видам деятельности за месяц × Доля доходов от деятельности организации на УСН за месяц

Для расчета суммы пособий по временной нетрудоспособности, пенсионных взносов и взносов на страхование от несчастных случаев и профзаболеваний, относящихся к деятельности организации на ЕНВД, использовать формулу:

Сумма пособий по временной нетрудоспособности, пенсионных взносов и взносов на страхование от несчастных случаев и профзаболеваний, относящихся к деятельности организации на ЕНВД за месяц = Сумма пособий по временной нетрудоспособности, пенсионных взносов и взносов на страхование от несчастных случаев и профзаболеваний, которая одновременно относится к разным видам деятельности за месяц – Сумма пособий по временной нетрудоспособности, пенсионных взносов и взносов на страхование от несчастных случаев и профзаболеваний, относящихся к деятельности организации на УСН за месяц

Для определения доли доходов за соответствующий месяц от каждого вида деятельности использовать формулу:

Доля доходов от деятельности организации на УСН (на ЕНВД) за месяц = Доходы от деятельности организации на УСН (на ЕНВД) за месяц. Доходы от всех видов деятельности организации за месяц

Для расчета указанной пропорции доходы от деятельности на ЕНВД определяются кассовым методом.

Основание – пункт 8 статьи 346.18, пункт 7 статьи 346.26 Налогового кодекса РФ, разъяснения Минфина России.

10. Книгу учета доходов и расходов вести в электронном виде.

Основание – пункт 1.4 Порядка, утвержденного приказом Минфина России от 31 декабря 2008 г. № 154н.

11. Записи в книге учета доходов и расходов осуществлять на основании первичных документов. При отсутствии первичных документов, а также в случаях, когда запись подтверждается несколькими первичными документами и (или) расчетами, она производится на основании самостоятельно разработанного регистра учета и (или) Справки бухгалтера, составленной в произвольной форме и содержащей такие реквизиты, как дата, содержание и измерение операции, Ф.И.О. и должность лица, составившего Справку, реквизиты документов или основание, на котором составлена Справка, и т. д.

Основание – пункт 1.1 Порядка, утвержденного приказом Минфина России от 31 декабря 2008 г. № 154н, пункт 2 статьи 9 Закона от 21 ноября 1996 г. № 129-ФЗ.

12. Данные о произведенных организацией расходах в книге учета доходов и расходов не отражать.

Основание – пункт 1 статьи 346.14, пункт 1 статьи 346.18 Налогового кодекса РФ.

13. Положительные курсовые разницы от переоценки имущества в виде валютных ценностей, а также от переоценки обязательств (требований) в валюте (за исключением авансов, выданных (полученных)) учитываются при расчете единого налога и отражаются в книге учета доходов и расходов (в зависимости от того, что произошло раньше):

– в день перехода права собственности на указанное имущество (в момент прекращения обязательств (требований));

– в последний день отчетного (налогового) периода.

Основание – пункт 3 статьи 346.18, пункт 11 статьи 250 Налогового кодекса РФ, разъяснения Минфина России.

____________ _____________ ____________

Как распределить расходы при совмещении режимов УСН и ЕНВД в программе? Как настроить учетную политику в программме, чтобы организовать раздельный учет материальных расходов и расходов на оплату услуг? Ответы на эти и другие вопросы вы найдете в этой статье, которая открывает цикл материалов, посвященных особенностям бухгалтерского и налогового учета в «1С:Бухгалтерии 8» (ред. 3.0) при применении упрощенной системы налогообложения. Вся описанная последовательность действий и рисунки выполнены в новом интерфейсе «Такси».

Организация раздельного учета при совмещении УСН и ЕНВДПри совмещении УСН и ЕНВД налогоплательщик должен организовать раздельный учет доходов и расходов в рамках каждого вида деятельности (п. 8 ст. 346.18, п. 7 ст. 346.26 НК РФ). Для исчисления и уплаты ЕНВД налоговый учет доходов и расходов вести не требуется. Ведь налоговая база - величина вмененного дохода - фиксированная. Следовательно, главная задача при совмещении этих режимов правильно определить налоговую базу и рассчитать упрощенный налог. Это касается не только упрощенцев с объектом «доходы минус расходы», но и тех, кто считает лишь доходы. Дело в том, что раздельному учету подлежат также страховые взносы и социальные пособия, которые могут уменьшать единый налог по УСН либо ЕНВД (пункт 3.1 статьи 346.21, пункт 2.1 статьи 346.32 НК РФ).

Методика раздельного учета при одновременном применении ЕНВД и УСН Налоговым кодексом РФ не установлена, поэтому налогоплательщики разрабатывают и утверждают такой порядок самостоятельно (письмо Минфина России от 30.11.2011 №03-11-11/296). Разработанный порядок должен быть закреплен в приказе об учетной политике или в локальных документах, утвержденных приказом по организации или ИП. Применяемый способ раздельного учета должен позволять однозначно отнести те или иные показатели к разным видам предпринимательской деятельности.

При ведении раздельного учета должно выполняться основное требование: если невозможно однозначно отнести расходы к УСН или ЕНВД, то их нужно распределить порционально долям доходов в общем объеме доходов, полученных при применении этих спецрежимов.

Методику раздельного учета доходов и расходов в программе «1С:Бухгалтерия 8» ред. 3.0 при совмещении УСН и ЕНВД рассмотрим на следующем примере.

ООО «Ромашка» оказывает услуги по разработке дизайн-проектов помещений, применяет УСН с объектом налогообложения «доходы минус расходы». Кроме этого, ООО «Ромашка» реализует товары физическим лицам через розничный магазин и является плательщиком ЕНВД. Товары в розничной торговле учитываются по покупной стоимости в автоматизированной торговой точке с применением ККМ. Доходы ООО «Ромашка» за I квартал 2014 года распределились следующим образом:

Помимо прямых расходов на указанные виды деятельности в организации ежемесячно учитываются условно-постоянные общехозяйственные расходы:

Автоматизированный учет хозяйственных операций для целей УСН в «1С:Бухгалтерии 8» ред. 3.0 обеспечивается за счет специальных механизмов подсистемы УСН. Отдельные механизмы автоматизированного учета включаются, отключаются и настраиваются с помощью параметров учетной политики для целей УСН. Доступ к настройкам параметров учетной политики осуществляется из раздела Главное по гиперссылке Учетная политика на панели навигации.

Настройка параметров учетной политики для целей УСН выполняется на закладке УСН формы записи регистра Учетная политика организаций для системы налогообложения Упрощенная (рис. 1).

Рис. 1. Настройка параметров учетной политики для целей УСН

Объект налогообложения и ставка налога указывается в области реквизитов Объект налогообложения. Для объекта налогообложения Доходы налоговая ставка фиксируется в размере 6 % и не может быть изменена. Для объекта налогообложения Доходы минус расходы по умолчанию предлагается ставка 15 %. Если законом субъекта РФ установлена более низкая ставка, то она указывается в поле Налоговая ставка. При выборе объекта налогообложения Доходы минус расходы становится доступна кнопка Порядок признания расходов для перехода в форму с перечнем событий, выполнение которых необходимо для признания расходов, уменьшающих налоговую базу.

Для расходов каждого вида предусмотрен свой перечень критериев признания. События, которые должны произойти для того, чтобы программа учла расходы при определении налоговой базы, отмечаются флагами. При этом для отдельных событий флаги проставлены без возможности их снять. Это означает, что для признания расхода это событие должно обязательно произойти.

Напоминаем, материальные расходы, согласно подпункту 1 пункта 2 статьи 346.17 НК РФ, признаются в момент их оплаты поставщику, при этом факт их передачи в производство не имеет значения. Расходы на приобретение товаров признаются только по мере реализации указанных товаров (подп. 2 п. 2 ст. 346.17 НК РФ), поэтому для события Реализация товаров необходимо установить соответствующий флаг.

Настройка учетной политики в «1С:Бухгалтерии 8» ред. 3.0 для целей ЕНВДНастройка параметров учетной политики для целей ЕНВД при совмещении с режимом УСН выполняется на закладке ЕНВД формы записи регистра Учетная политика организаций для системы налогообложения Упрощенная (рис. 2).

Рис. 2. Настройка параметров учетной политики для целей ЕНВД

Рассмотрим более подробно назначение следующих реквизитов:

Налоговые периоды по совмещаемым режимам не совпадают:

Поскольку при определении налоговой базы по упрощенному налогу доходы определяются нарастающим итогом с начала года, то для обеспечения сопоставимости показателей доходы по видам предпринимательской деятельности на ЕНВД целесообразно также определять нарастающим итогом с начала года (письмо Минфина РФ от 28.04.2010 №03-11-11/121).

В Налоговом кодексе не уточняется, какие именно доходы надо брать при расчете пропорции для распределения общих расходов. В письме Минфина РФ от 28.04.2010 №03-11-11/121 для применяющих УСН налогоплательщиков рекомендуется брать в расчет и выручку от реализации (в соответствии со статьей 249 НК РФ), и внереализационные доходы (в соответствии со статьей 250 НК РФ), а доходы, перечисленные в статье 251 НК РФ, не учитывать. Что касается доходов по видам предпринимательской деятельности, переведенным на уплату ЕНВД, то такие доходы Минфин рекомендует определять на основании данных бухгалтерского учета также с учетом положений статей 249, 250 и 251 Налогового кодекса, причем с применением кассового метода.

Таким образом, следуя рекомендациям Минфина РФ для целей раздельного учета расходов при совмещении режимов УСН и ЕНВД:

При заполнении параметров учетной политики остановимся еще на закладке Запасы. Здесь имеется такая особенность: если объект налогообложения «доходы, уменьшенные на величину расходов», то для правильного определения суммы расходов на приобретение товаров (с учетом факта оплаты поставщику и реализации) оценивать стоимость МПЗ при выбытии можно только методом ФИФО. Поэтому значение ФИФО установлено по умолчанию в реквизите Способ оценки материально-производственных запасов (МПЗ) и недоступно для редактирования пользователем. Для реквизита Способ оценки товаров в рознице для нашего примера надо установить значение - По стоимости приобретения .

Учет доходов при совмещении режимов УСН и ЕНВДВ соответствии со статьей 346.24 НК РФ налоговый учет при УСН - это учет доходов и расходов в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН (КУДиР).

В «1С:Бухгалтерии 8» отчет Книга учета доходов и расходов УСН заполняется автоматически на основании специальных регистров накопления, а записи в регистрах вводятся, как правило, также автоматически при проведении документов, которыми регистрируются операции.

При объекте налогообложения Доходы в КУДиР учитываются только доходы, а налоговый учет ведется только с использованием регистра Книга учета доходов и расходов (раздел I) .

При объекте налогообложения Доходы минус расходы в КУДиР учитываются и доходы и расходы, а для налогового учета используются все регистры накопления подсистемы УСН:

Напоминаем, что выручка от реализации товаров (работ, услуг, имущественных прав) признается доходом от реализации для целей исчисления налога, уплачиваемого при УСН, а датой получения доходов признается день поступления денежных средств, а также день оплаты налогоплательщику иным способом - кассовый метод (пункт 1 статьи 346.17 НК РФ).

В нашем примере выручка от реализации услуг в рамках УСН регистрируется в программе документами Реализация товаров и услуг. а поступление денежных средств от покупателей - документами Поступление на расчетный счет .

После проведения документов, регистрирующих поступление денежных средств, автоматически вводятся записи в регистр Книга учета доходов и расходов (раздел I). который учитывает доходы для целей налога, уплачиваемого в связи с применением УСН.

В отношении ЕНВД ведение налогового учета НК РФ не предусмотрено, а для целей раздельного учета доходы нужно определять на основании данных бухгалтерского учета с применением кассового метода. Для организации учета доходов в рамках ЕНВД по кассовому методу в «1С:Бухгалтерии 8» служит отдельная колонка Доход ЕНВД в составе регистра Книга учета доходов и расходов (раздел I) .

В нашем примере розничная выручка регистрируется документом Отчет о розничных продажах. при проведения которого отражаются необходимые данные в колонке Доход ЕНВД регистра Книга учета доходов и расходов (раздел I) .

Таким образом, в регистре накопления Книга учета доходов и расходов (раздел I) доходы аккумулируются следующим образом (рис. 3):

Рис. 3. Доходы УСН и ЕНВД в регистре Книга учета доходов и расходов (раздел I)

Настройка статей затрат для учета расходов при совмещении режимовТехнологию настройки статей затрат для учета расходов в программе «1С:Бухгалтерия 8» ред. 3.0 при совмещении режимов УСН и ЕНВД рассмотрим на следующем примере.

В I квартале 2014 года в учете ООО «Ромашка» были отражены следующие хозяйственные операции:

- получены и оплачены услуги связи стоимостью всего 30 000,00 руб.;

- оплачена аренда помещения за I квартал для розничного магазина в сумме 50 000,00 руб.;

- оплачена аренда дизайн-студии за I квартал в сумме 100 000,00 руб.

Кроме этого, в данном периоде с расчетного счета ООО «Ромашка» банком были списаны денежные средства за расчетное обслуживание в общей сумме 1 000,00 руб.

Рис. 4. Регистрация поступления распределяемых услуг

При заполнении табличной части документа необходимо обратить особое внимание на графу Счета учета. где нужно правильно указать аналитику затрат для целей бухгалтерского и налогового учета. Графа Счета учета содержит гиперссылку, с помощью которой осуществляется переход к форме сведений Счета учета (рис. 5). Для затрат, которые невозможно отнести к определенному виду деятельности (например, затраты на услуги связи), в форме Счета учета необходимо указать такую статью затрат, которая будет относиться одновременно и к режиму УСН и к деятельности, переведенной на ЕНВД.

Рис. 5. Статья затрат для учета распределяемых затрат

Для этого в форме элемента справочника Статьи затрат переключатель Статья для учета затрат организации должен быть установлен в положение По разным видам деятельности. В конце месяца такие затраты будут списываться пропорционально полученным доходам:

Обращаем внимание. что в «1С:Бухгалтерии 8» ведение бухгалтерского учета поддерживается только методом начисления.

Соответственно, и расходы и доходы будут признаваться независимо от факта их оплаты.

Для целей налогового учета в поле Расходы (НУ) формы Счета учета необходимо установить значение Распределяются .

Аналогичным образом надо настроить всю аналитику статей затрат, используемых в ООО «Ромашка». Для затрат по аренде помещения для розничного магазина:

Для затрат по аренде:

Чтобы в документе Поступление товаров и услуг значение Счета учета заполнялось автоматически, нужно воспользоваться настройкой регистра сведений Счета учета номенклатуры. В регистре задается список счетов учета номенклатуры (товаров, материалов, продукции, услуг и т. д.), подставляемых по умолчанию в документы конфигурации. Каждая запись регистра содержит сведения о счетах учета МПЗ, используемых в различных хозяйственных операциях: при поступлении, реализации, передаче и т. д. Счета учета можно указать для каждой номенклатурной позиции или группы номенклатуры, для каждого склада или типа склада. В новом интерфейсе «Такси» этот регистр сведений можно открыть по одноименной гиперссылке из справочника Номенклатура. размещенного в разделе Справочники. Что касается расходов на услуги банка, то для целей бухгалтерского учета они списываются сразу же при проведении документаСписание с расчетного счета с видом операции Прочее списание (рис. 6). Если настройки учетной политики выполнены правильно, то в форме документа появится область реквизитов Отражение в УСН. где следует поставить флаг Распределять между УСН и ЕНВД .

Рис. 6. Распределение расходов на услуги банка

Учет материальных расходов при совмещении режимов УСН и ЕНВДОрганизация в своей хозяйственной деятельности приобретает сырье и материалы для использования в производстве и/или продаже продукции (товаров, работ, услуг), реализация которых может попадать под различные налоговые режимы: УСН и ЕНВД. В ситуации, когда на дату оплаты приобретенных сырья и материалов налогоплательщиком, совмещающим применение УСН и ЕНВД, невозможно определить, для какой предпринимательской деятельности будет использовано это сырье (материалы), следует руководствоваться разъяснениями Минфина России. В письме от 29 января 2010 года № 03-11-06/2/11 финансовое ведомство рекомендует признавать расходы на приобретение материалов при оплате поставщику в полной сумме, а по мере передаче материалов для деятельности, попадающей под ЕНВД, делать корректирующие сторно-записи в КУДиР.

Именно такой подход реализован в «1С:Бухгалтерии 8»: при поступлении материалов в графе Расходы (НУ) для пользователя доступен выбор только из двух значений: Принимаются и Не принимаются .

Если материалы оприходовать с признаком отражения в налоговом учете Не принимаются. то в дальнейшем при списании материалов при любом значении реквизита Расходы (НУ) в документе Требование-накладная принимаемых и распределяемых расходов не возникнет.

Если расходы на поступившее сырье и материалы можно принять для целей налогообложения, то пользователь должен в графе Расходы (НУ) выбрать значение Принимаются. В этом случае расходы при оплате поставщику будут признаны в полной сумме, а дальнейшая «судьба» поступивших материалов будет определяться значением реквизита Расходы (НУ) в документе Требование-накладная .

Рассмотрим порядок раздельного учета затрат на приобретение материалов при их поступлении и списании на следующем примере.

13 января 2014 года ООО «Ромашка» оплатило и приобрело у ООО «Хозтовары № 31» настольный органайзер стоимостью 1 000 руб. и ноутбук стоимостью 30 000 руб.

3 февраля органайзер со склада был передан генеральному директору Кораблеву В.Д. для внутреннего использования в управленческих нуждах, а ноутбук со склада был передан в отдел дизайн-услуг для использования в производственных целях.

Регистрация поступивших материалов в программе осуществляется документом учетной системы Поступление товаров и услуг с видом операции Товары (рис. 7), а также с видом операции Товары, услуги, комиссия на закладке Товары .

Рис. 7. Регистрация поступления материалов

При заполнении табличной части документа в графе Расходы (НУ) нужно выбрать значение Принимаются для всех номенклатурных позиций. Передача органайзера для использования в управленческих нуждах организации выполняется с помощью документа Требование-накладная (раздел Склад. гиперссылка Требования-накладные на панели навигации).

Поскольку эти затраты невозможно отнести к определенному виду деятельности, то при заполнении табличной части документа на закладке Материалы (с установленным флагом Счета затрат на закладке Материалы ) в графе Расходы (НУ) надо указать значение Распределяются. а в форме элемента справочника Статьи затрат переключатель Статья для учета затрат организации должен быть установлен в положение По разным видам деятельности (рис. 8).

Рис. 8. Списание материалов, используемых в разных видах деятельности

После проведения документа Требование-накладная наряду с бухгалтерскими проводками и движениями регистра Расходы при УСН вводится сторнировочная запись (рис. 9) на 1000 руб. в регистр Книга учета доходов и расходов (раздел I) .

Рис. 9. Сторнировочная запись в регистре «Книга учета доходов и расходов (раздел I)

Что касается передачи ноутбука в отдел дизайн-услуг для использования в производственной деятельности, то при заполнении табличной части документа на закладке Материалы (с установленным флагом Счета затрат на закладкеМатериалы ) в соответствующих графах указываются следующие значения:

Подробнее о налоговом учете расходов при УСН см. http://its.1c.ru/db/accusn#content:342:1 в справочнике «Учет при применении УСН» в разделе «Бухгалтерский и налогвоый учет».

В одном из следующих номеров журнала мы рассмотрим методику раздельного учета расходов на заработную плату и страховые взносы, а также регламентную операцию распределения расходов при совмещении специальных налоговых режимов УСН и ЕНВД в «1С:Бухгалтерии 8» ред. 3.0.

Видеоурок по теме