Категория: Бланки/Образцы

Компания выдает сотрудникам зарплату и пособия в один день. Объединить выплаты в разделе 2 формы 6-НДФЛ не получится.

Дата получения дохода по зарплате – последнее число месяца. По больничным – день выдачи (ст. 223 Налогового кодекса РФ). НДФЛ с зарплаты перечисляют в бюджет на следующий день после выплаты. Налог с больничных пособий – до конца месяца.

Предположим, компания выдала работникам зарплату за август и пособия за дни болезни в августе 12 сентября.

В разделе 2 формы 6-НДФЛ по зарплате укажите:

В разделе 2 формы 6-НДФЛ по больничным пособиям укажите:

6-НДФЛ за 3 квартал подайте в инспекцию не позднее 31 октября.

Дорогие мои друзья, клиенты и просто случайные гости нашего сайта! Сегодня я постараюсь рассказать вам о своем опыте заполнения новой для всех нас отчетности по форме 6-НДФЛ.

Дорогие мои друзья, клиенты и просто случайные гости нашего сайта! Сегодня я постараюсь рассказать вам о своем опыте заполнения новой для всех нас отчетности по форме 6-НДФЛ.

Только на прошлой неделе закончилась кампания по сдаче годовой отчетности за 2015 г, но контролирующие органы не дремлют. С 1 квартала 2016 года нас ждет много интересного в этом направлении. Не буду рассматривать, какие изменения коснулись уже привычных для нас отчетов, например, формы 4-ФСС. Гораздо интереснее поговорить о совершенно новых формах отчетности. Сегодня я вам постараюсь рассказать о заполнении 6-НДФЛ в программе 1С ЗУП 2.5.

Несколько дней я примеривалась, с чего начать. Читала статьи на разных сайтах, форумы, слушала вебинары. И вот вчера утром решила рассмотреть наиболее распространенные ситуации, которые возникают в процессе работы в программе 1С ЗУП 2.5.

В большинстве случаев я прочитала, что в программе 1С ЗУП форма 6-НДФЛ заполняется автоматически, по кнопочке «Заполнить». Ну что ж, посмотрим J

Не буду рассказывать, что означает каждая строка в форме 6-НДФЛ и мучить ссылками на статьи законов. Это все вы можете прочитать в интернете. Я рассмотрю небольшой и конкретный пример с основными документами по начислению зарплаты в течение квартала. Ситуацию, когда зарплата начисляется в конце месяца один раз, никто не болеет и не ходит в отпуск и получает каждый месяц один и тот же оклад мы рассматривать не будем. Там действительно все происходит по кнопочке «Заполнить» J

Итак, в организации ООО «Инком плюс» в первом квартале 2016 года работало 10 человек. Люди брали беспроцентный заем, болели, уходили в отпуск и увольнялись. Что же из этого вышло?

Сначала рассмотрим настройки параметров учета, которые влияют на заполнение формы 6-НДФЛ.

Для наиболее точного отражения фактов выплаты доходов сотрудникам и срока перечисления НДФЛ в настройках параметров учета рекомендуется снять флажок «При исчислении НДФЛ принимать исчисленный налог к учету как удержанный»

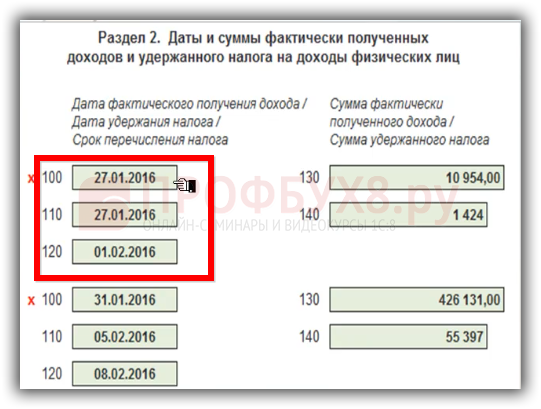

На что же влияет эта настройка? В соответствии с п. 4 ст. 226 НК РФ удержать начисленную сумму НДФЛ надо непосредственно из доходов налогоплательщика в момент их выплаты. Если флажок в настройке УСТАНОВЛЕН, то НДФЛ удерживается из доходов в момент начисления зарплаты, т.е. документом «Начисление зарплаты работникам» и в 6-НДФЛ раздел 2 будет выглядеть вот так:

Однако, как правило мы начисляем зарплату последним днем месяца, а выплачиваем в начале следующего. Т.е. фактически НДФЛ надо удержать уже в феврале и срок перечисления налога должен быть другим!

Т.е. решать конечно вам, менять эту настройку или нет, но если налоговики будут выставлять пени за каждый день просрочки платежа НДФЛ в бюджет, то дата по строке 120 имеет огромное значение.

ВНИМАНИЕ! Если до этого у вас в настройке параметров учета флажок «При исчислении НДФЛ принимать исчисленный налог к учету как удержанный» был установлен, а теперь вы решили его снять, то вам придется «перепровести» все документы начисления и выплаты зарплаты за 1 квартал. Делать это надо очень внимательно и аккуратно, т.к. перепроведение документов на выплату зарплаты с релиза 101.2 стало проблематичным.

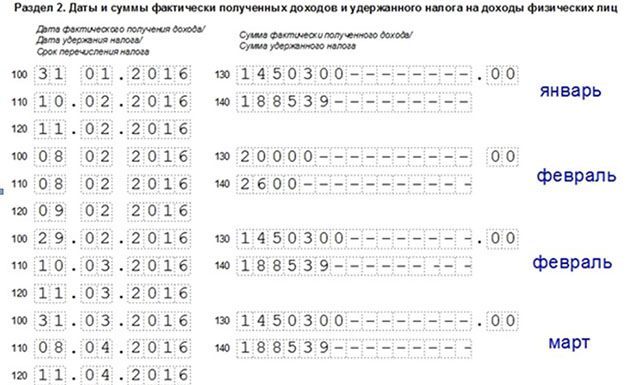

Ну а теперь рассмотрим заполнение отчета 6-НДФЛ за 1 квартал 2016 года. При этом в январе один сотрудник болел, в феврале один сотрудник уволился и в марте один сотрудник был в отпуске, а для чистоты эксперимента зарплата за март полностью выплачена 3 марта J

Открываем форму 6-НДФЛ. Она находится в регламентированных отчетах в разделе «Отчетность по физлицам»

Открываем отчет и заполняем его по кнопочке «Заполнить»

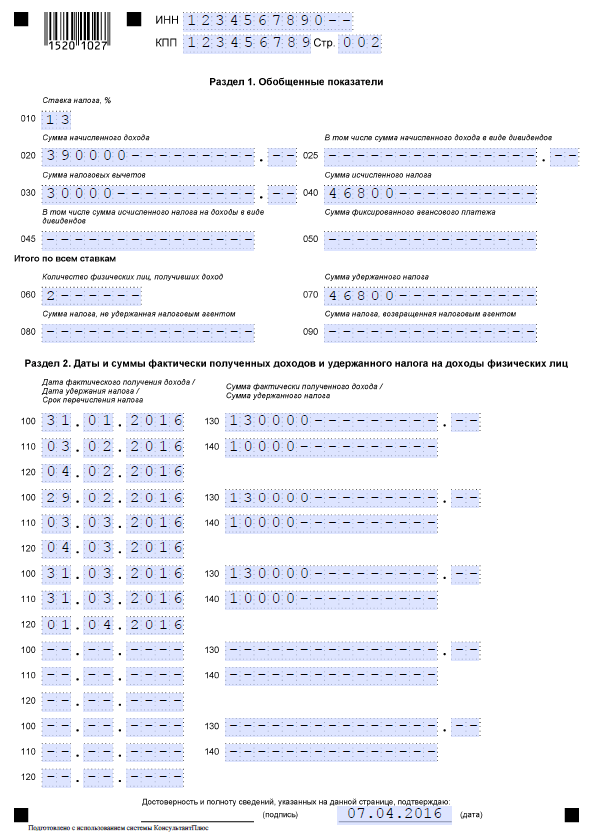

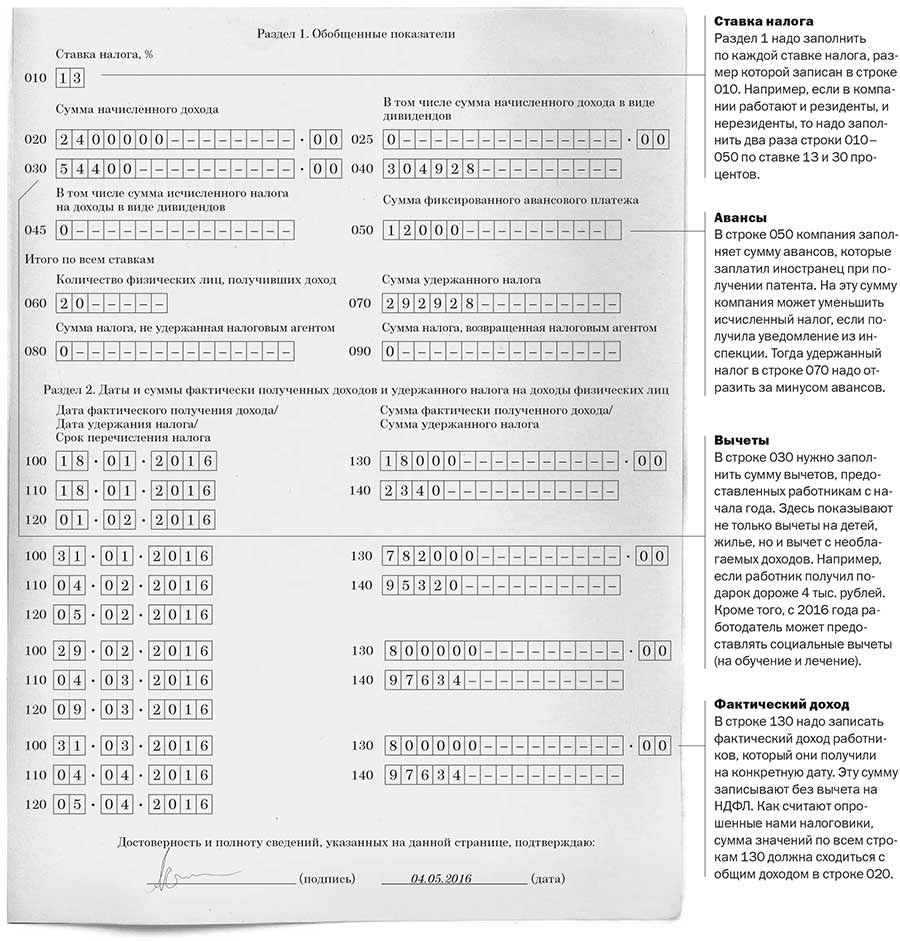

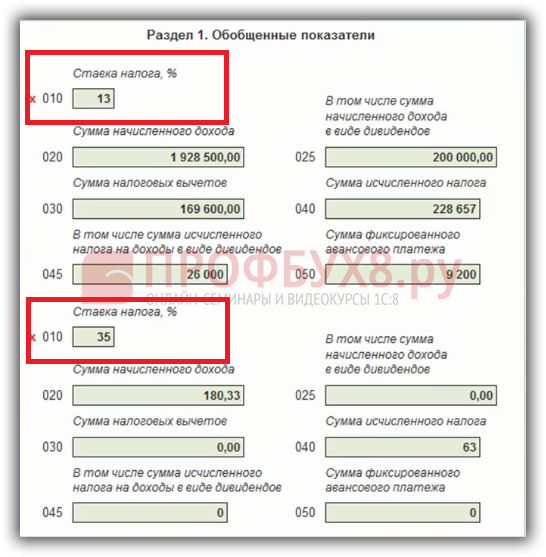

Теперь сформируем отчет по НДФЛ за 1 квартал 2016 года и сравним данные с заполненным разделом 1:

Сравнив показатели в отчете с заполненным разделом 1, я понимаю, что все четко, понятно и правильно. Переходим теперь к анализу раздела 2:

Итак, в январе все четко: в строку 130 попадает начисление за январь без пособий по уходу за ребенком плюс доходы в натуральной форме:

Напоминаю, что там был больничный. Человек болел с 18 по 24 января. Сумма больничного отражена в своде начислений и удержаний:

Теперь посмотрим на февраль. За февраль выплаты производились дважды, что отражено в разделе 2 формы 6-НДФЛ двумя блоками. Напомню, в середине февраля был уволен один сотрудник. 15 февраля ему был выплачен полностью расчет: компенсация за отпуск и отработанные дни в феврале:

Вот тут у меня и возникли вопросы J.

За февраль в целом была начислена сумма 526662,12 из них компенсация уволенному сотруднику составила 53543,37. Путем нехитрых манипуляций с калькулятором я прихожу к выводу, что за февраль в разделе 2 по всем строкам 130 отражена сумма доходов равная всего 498636,32=53543,37+445092,95.

Что же эта за сумма дохода, которая не попала в раздел 2? Посчитаем:

Оказывается это зарплата уволенного сотрудника, которую мы выплатили 15 февраля:

«Поигравшись» с документами, я пришла к неутешительному выводу: если выплату провести 29 февраля, то 6-НДФЛ будет выглядеть так как нам надо:

Но ведь человек уволен в середине месяца. И рассчитать мы его должны полностью в день увольнения, а не в последний день месяца.

Э-ххх. Давайте посмотрим на март.

Ну в марте хоть проблем нет. Но для чистоты эксперимента я все же переделала отпуск сотруднику с 21 марта на 14 дней. Т.е. полный расчет отпускных и зарплата за месяц должны быть сделаны 18 марта. Я думаю вы уже догадались, что результат тот же что и с уволенным. Суммы отпускных в строку 130 попадает, а расчет зарплаты нет L

Т.о. я пришла к выводу, что если зарплата выплачивается в последний день месяца или в начале следующего, то все суммы доходов хорошо ложатся по строкам 130, а вот если ведомость на выплату зарплаты за текущий месяц сделана раньше, то тогда эти доходы не попадают во второй раздел формы 6-НДФЛ вообще.

Справедливости ради стоит заметить, что я проверяла отчет в разных проверочных программа. И ошибок нигде не обнаружено. Т.е. получается, что сумма всех строк 130 может быть и меньше реально выплаченной и это не является ошибкой. Но зачем тогда вообще заполнять эти сведения?

В итоге, я написала письмо в фирму 1С за помощью. Возможно я что-то упускаю или делаю не так. Будем ждать ответа.

Честно говоря, не знаю даже как тогда заполняется отчет в программе 1С Бухгалтерия?

«Поиграюсь» с понедельника J

Спасибо, за то, что дочитали до конца.

Буду рада, если статья оказалась полезной.

С уважением, консультант-методист по работе в программах 1С