Категория: Бланки/Образцы

2.1. Заимодавец передает Заемщику сумму займа наличными через кассу организации или перечисляет ее на указанный Заемщиком банковский счет. В последнем случае датой передачи денежных средств считается дата их зачисления на расчетный счет Заемщика.

2.2. На сумму займа начисляются проценты в размере ___% годовых с момента получения суммы займа Заемщиком до момента возврата ее Заимодавцу.

2.3. Заемщик обязуется вернуть сумму займа и начисленные проценты в порядке, установленном графиком погашения задолженности, являющимся неотъемлемой частью настоящего Договора (Приложение N 1).

2.4. Сумма займа и начисленные в соответствии с п. 2.2 проценты может быть возвращена Заемщиком досрочно только с письменного согласия Заимодавца.

3. ОТВЕТСТВЕННОСТЬ СТОРОН2.1. В случае невозвращения долга в указанный в п. 1.1 настоящего договора срок на сумму долга начисляются проценты в размере ____% от суммы займа за каждый день просрочки.

2.2. В случае причинения неисполнением или ненадлежащим исполнением одной из сторон обязательств по настоящему договору ущерба другой стороне виновная сторона обязана возместить другой стороне причиненные таким неисполнением убытки.

4. ФОРС-МАЖОР3.1. Стороны освобождаются от ответственности за частичное или полное неисполнение обязательств по настоящему договору, если это неисполнение явилось следствием обстоятельств непреодолимой силы, возникших после заключения настоящего договора в результате обстоятельств чрезвычайного характера, которые стороны не могли предвидеть или предотвратить.

3.2. При наступлении указанных обстоятельств сторона должна незамедлительно известить о них письменно другую сторону. В случае неисполнения указанного обязательства сторона обязана возместить второй стороне понесенные ею убытки.

3.3. В случаях наступления форс-мажорных обстоятельств срок выполнения стороной обязательств по настоящему договору отодвигается соразмерно времени, в течение которого действуют эти обстоятельства и их последствия.

5. РАЗРЕШЕНИЕ СПОРОВ, ПРЕКРАЩЕНИЕ ДОГОВОРА4.1. Возникшие в рамках настоящего договора споры и разногласия разрешаются путем переговоров, а при недостижении согласия - в судебном порядке, в соответствии с действующим законодательством Российской Федерации.

4.2. Действие настоящего договора прекращается его исполнением, соглашением сторон и по иным основаниям, предусмотренным действующим законодательством.

6. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ5.1. Условия настоящего договора конфиденциальны и не подлежат разглашению.

5.2. Любые изменения и дополнения к настоящему договору действительны при условии их надлежащего оформления.

5.3. Настоящий договор вступает в силу с момента передачи Заемщику предмета займа и действует до полного исполнения сторонами взаимных обязательств.

7. АДРЕСА И РЕКВИЗИТЫ СТОРОНПочтовый адрес и индекс: _________________________________.

Телефон ________, факс _________, адрес электронной почты __________.

Расчетный счет N _______ в банке _________________________.

Кор. счет N ________________, БИК _________, ИНН _________.

Почтовый адрес и индекс: _________________________________.

Телефон _________, факс _________, адрес электронной почты _________.

Расчетный счет N _______ в банке _________________________.

Кор. счет N ________________, БИК _________, ИНН _________.

6.3. Стороны обязуются немедленно письменно извещать друг друга в случае изменения сведений, указанных в пп. 6.1, 6.2 настоящего договора.

<*> Микрозаем предоставляется заимодавцем заемщику в сумме, не превышающей один миллион рублей (см. пп. 3 п. 1 ст. 2 "О микрофинансовой деятельности и микрофинансовых организациях").

Микрофинансовая организация (МФО) – это коммерческая или некоммерческая организация, не являющаяся банком и выдающая займы в соответствии с Федеральным законом от 02.07.2010 № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях». При этом получателями займов могут быть как граждане, так и компании или индивидуальные предприниматели. Надзор за деятельностью МФО осуществляет Банк России.

МФО – это обычно средние и небольшие компании. МФО не связаны многими банковскими нормативами, так как не привлекают денежные средства граждан, что позволяет им индивидуально подходить к оценке заёмщика и во многих случаях выдавать деньги быстрее и менее формализовано, чем банки. Кроме того, МФО часто работают там, где нет банковских офисов.

С 1 июля 2014 года вступил в силу Федеральный закон от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)», который формализовал отношения заемщика и кредитора, установил максимальный размер неустойки, свыше которой организации не вправе требовать от заёмщика, а также установил единые принципы взыскания просроченной задолженности. В соответствии с указанным федеральным законом все профессиональные кредиторы, в число которых входят кредитные организации, МФО, ломбарды, кредитные потребительские кооперативы, сельскохозяйственные кредитные потребительские кооперативы, обязаны соблюдать единые правила кредитования граждан, что выводит стандарт защиты прав потребителей финансовых услуг на новый уровень.

На что нужно обратить внимание, выбирая МФО:Свидетельство о регистрации (копия) должно быть размещено в офисе МФО.

Банк России ежеквартально, начиная с 14 ноября 2014 года, рассчитывает и опубликовывает среднерыночное значение полной стоимости потребительского кредита по категориям потребительских кредитов. На момент заключения договора полная стоимость потребительского кредита не может превышать более чем на одну треть рассчитанное Банком России среднерыночное значение полной стоимости потребительского кредита соответствующей категории, применяемое в текущем квартале.

Микрозаём – заём на сумму не более одного миллиона рублей, полученный физическим лицом, индивидуальным предпринимателем или юридическим лицом на основании договора займа с МФО, кредитным кооперативом (кредитным союзом) или другой организацией, имеющей право выдавать микрозаймы.

В зависимости от целей и размеров микрозаймы можно разделить на три вида: 1. Микрозаймы для предпринимателейЗаймы в размере до одного миллиона рублей на начало ведения, поддержку и развитие малого бизнеса. Такой заём может быть выдан как юридическому лицу, так и индивидуальному предпринимателю.

Такие займы позволяют предпринимателям начать бизнес, пополнить оборотные средства, покрыть кассовые разрывы, закупить новое оборудование или арендовать дополнительные площади.

Обычно предпринимательские займы выдаются на срок от одного года до трех лет, как правило, без залога и по небольшому перечню запрашиваемых документов.

2. Потребительские микрозаймыЗаймы, выдаваемые гражданам (физическим лицам) на личные нужды на относительно длинный срок. Чаще всего потребительский заём берут на покупку крупной бытовой техники, срочный ремонт автомобиля или жилья, лечение, туризм, обучение или другие нужды.

Как правило, МФО предлагают такие займы на срок от одного до шести месяцев, однако их возможно оформить и на срок до двух лет. Возврат потребительского займа обычно происходит несколькими (еженедельными или ежемесячными) платежами.

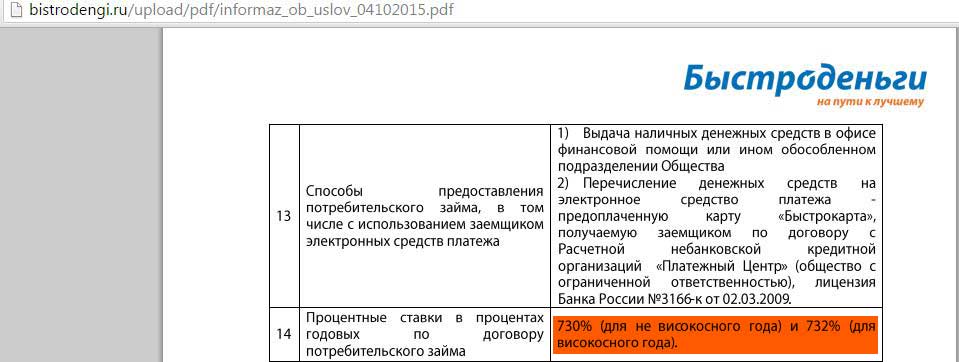

3. Микрозаймы «до зарплаты»Займы, выдаваемые гражданам (физическим лицам) на личные нужды на очень короткий срок. Такие займы обычно берут в случае срочных и непредвиденных трат или задержек ежемесячных выплат зарплаты. Проценты по таким займам выше, чем по потребительским займам и кредитным картам. Их преимущество в скорости и простоте оформления, однако следует обращать внимание на высокую процентную ставку. Брать такой заём имеет смысл, если вы уверены в том, что точно сможете его отдать, а выгода от его использования перевесит понесенные затраты.

Как правило, срок такого займа составляет от семи до тридцати дней, а сумма – около половины месячного дохода заемщика. Возврат займа «до зарплаты» и процентов за пользование деньгами происходит единым платежом в последний день срока, обозначенного в договоре.

Оформление микрозаймаНекоторые МФО предлагают гражданам не только взять заём, но и выступить в роли инвестора – поместить деньги в МФО на определенный срок под фиксированные проценты. Важно понимать, что инвестиции в МФО не являются вкладом – этот термин применим только в отношении договоров банковского вклада. Инвестиции средств в МФО не застрахованы в государственной системе страхования вкладов, и, следовательно, сохранность средств не гарантируется государством.

Инвестиции в МФО имеют следующие особенности:

Надзор за соблюдением МФО требований законодательства осуществляет Центральный банк Российской Федерации (Банк России) – в его структуре создана Служба по защите прав потребителей финансовых услуг и миноритарных акционеров. Кроме того, за исполнением требований некоторых федеральных законов следят Роспотребнадзор и Роскомнадзор.

Дополнительной гарантией соблюдения прав клиента может являться свидетельство о присоединении МФО к одной из СРО (Реестр СРО на микрофинансовом рынке доступен на сайте Банка России) и сотрудничество с институтом Финансового омбудсмена.

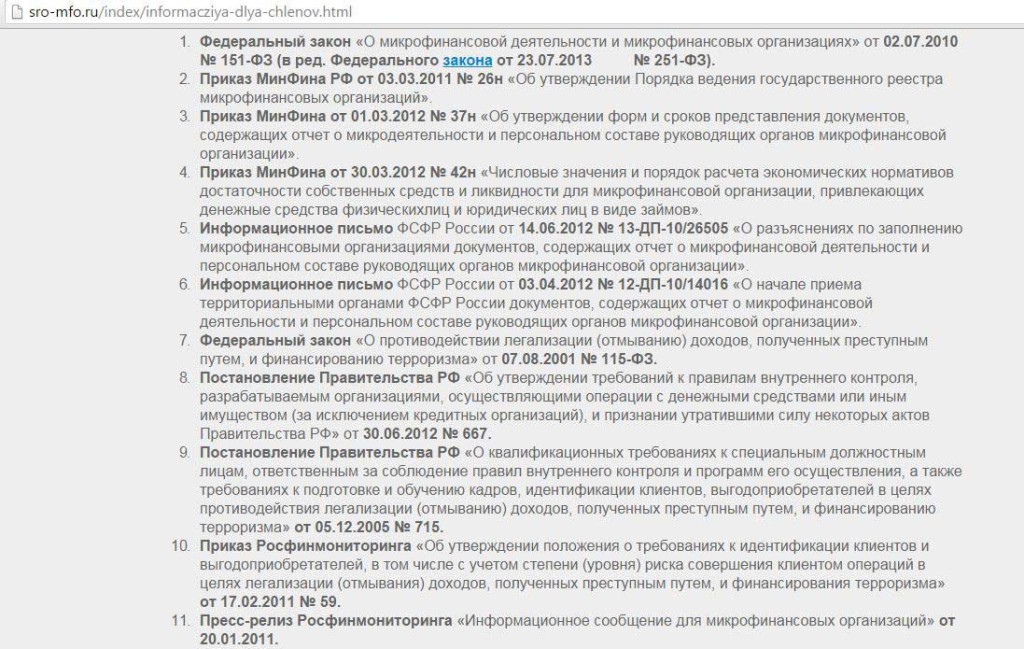

Законы, регулирующие микрофинансовую деятельность:Калькулятор процентов задолженности по ст. 395 ГК РФ

по новым правилам от 1 августа 2016 года (ставки ЦБ от 19 сентября 2016 года) от команды Договор-Юрист.Ру

Калькулятор расчёта пени по оплате коммунальных услуг

по новым правилам от 1 января 2016 года от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Калькулятор расчёта пени за капитальный ремонт

по новым правилам от 4 июля 2016 года от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Вам задержали зарплату — Вы можете получить проценты

Калькулятор процентов задолженности по зарплате (ст. 236 ТК РФ) от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Внести в Федеральный закон от 2 июля 2010 года N 151-ФЗ "О микрофинансовой деятельности и микрофинансовых организациях" (Собрание законодательства Российской Федерации, 2010, N 27, ст. 3435; 2013, N 30, ст. 4084; N 51, ст. 6695; 2015, N 29, ст. 4357; 2016, N 1, ст. 27) следующие изменения:

2. После возникновения просрочки исполнения обязательства заемщика - физического лица по возврату суммы займа и (или) уплате причитающихся процентов микрофинансовая организация по договору потребительского займа, срок возврата потребительского займа по которому не превышает один год, вправе начислять заемщику - физическому лицу неустойку (штрафы, пени) и иные меры ответственности только на не погашенную заемщиком часть суммы основного долга.

3. Условия, указанные в частях 1 и 2 настоящей статьи, должны быть указаны микрофинансовой организацией на первой странице договора потребительского займа, срок возврата потребительского займа по которому не превышает один год, перед таблицей, содержащей индивидуальные условия договора потребительского займа.".

Комментарии к ст. 21Вы также можете получить комментарии к ст. 21 ФЗ "О коллекторах". Юристы сайта, специализирующиеся на конкретных сферах кодексов и законов, дадут исчерпывающий комментарий по любым вопросам.

Дата размещения статьи: 05.08.2016

Многие заемщики не всегда трезво оценивают ситуацию, заключая договор с микрофинансовыми организациями, в частности размер процентов, срок и порядок возврата суммы микрозайма, и их часто путают банковские проценты, привязанные к ставке рефинансирования, и проценты по микрозаймам, которые могут быть астрономическими. Микрофинансовые организации, в свою очередь, зная, что большинство клиентов - это те, кому не дают кредиты в банках, пытаются перестраховаться, включив в договор достаточно большие проценты, дополнительные комиссии, а столкнувшись с неплатежеспособностью заемщиков, продают долги коллекторам. Какие риски могут возникать у микрофинансовых организаций и у кредиторов, рассмотрим с помощью сложившейся практики.

Риски микрофинансовых организаций

Обычно риски микрофинансовых организаций возникают во многом по их собственной вине.

1. Риск потери репутации

Например, клиент микрофинансовой организации может не до конца понимать условия договора при получении микрозайма, ведь в качестве клиентов МФО не всегда бывают экономически образованные люди. Это приводит к тому, что клиенты не справляются с погашением процентов, имеют проблемы с возвратом суммы микрозайма и обращаются в средства массовой информации за поддержкой, ведь правоохранительные органы в данном случае бессильны.

Но такие обращения в СМИ могут нанести серьезный ущерб репутации микрофинансовой организации. В качестве подобного кейса можно привести Решение АС г. Москвы от 18.05.2016 по делу N А40-211552/2015.

Общество с ограниченной ответственностью "Микрофинансовая организация "Юнион Финанс" обратилось в Арбитражный суд г. Москвы с исковым заявлением к Открытому акционерному обществу "Первый канал" о защите деловой репутации. В сюжете, показанном в прямом эфире, содержалась информация, что заемщик петербургской микрофинансовой организации "Юнион Финанс" был введен в заблуждение по поводу условий договора микрозайма, в том числе по поводу срока и порядка возврата суммы микрозайма, а также по поводу размера начисляемых на сумму микрозайма процентов. Помимо этого в сюжете сообщалось, что заемщику было отказано в законном праве досрочного погашения задолженности по договору микрозайма. По мнению МФО, изложенные сведения не соответствуют действительности, поскольку микрофинансовая организация "Юнион Финанс" в полном объеме сообщила заемщику условия микрозайма, а также не отказывала ему в реализации права досрочного погашения задолженности. При этом пострадал имидж микрофинансовой организации, поскольку данный сюжет о МФО и коллекторах был распространен на всю страну.

Но суд не согласился с иском МФО и указал, что в показанном Первым каналом сюжете не имеется утверждений о совершении истцом какого-либо преступления или недобросовестного поведения в своей деловой сфере, а только содержится информация о законодательной инициативе Партии "Справедливая Россия", а также сообщается о причинах, повлиявших на принятие решения о необходимости введения дополнительных инструментов регулирования коммерческой деятельности в данном сегменте рыночных отношений.

Однако в качестве рекомендаций микрофинансовым организациям необходимо дать следующие:

- в договоре необходимо четко прописывать размер процентов по микрозайму;

- в договоре необходимо четко прописывать условия передачи кредита коллекторскому агентству.

Также в договоре необходимо указать все дополнительные комиссии, штрафы и пени, которые могут возникнуть у заемщика, воспользовавшегося микрофинансированием. Кроме того, в договор нельзя включать условия, фактически нарушающие права заемщика, например о невозможности досрочного погашения займа.

Если дело передается коллекторскому агентству, то необходимо сообщить соответствующую информацию заемщику.

2. Признание договора займа частично недействительным

Если какие-либо положения договора займа не соответствуют законодательству, то такие положения могут быть признаны недействительными. Соответственно, суд может сделать перерасчет суммы основного долга и процентов.

Например, в Апелляционном определении Санкт-Петербургского городского суда от 24.06.2015 N 33-10007/2015 по делу N 2-284/2015 суд признал не соответствующим законодательству следующий пункт. Штрафные санкции указаны к оплате ранее, чем сумма процентов и основного долга, в связи с чем признал положения п. 4.4 договора недействительным, установил порядок погашения задолженности, предусмотренный ст. 319 Гражданского кодекса Российской Федерации.

Но при этом суд отметил, что обязанность доказывания обоснованности установленной сторонами ставки процентов не может быть возложена на лицо, предоставившее денежные средства. Установленные проценты являются вознаграждением заимодавца за предоставление в пользование денежных средств, а не мерой ответственности.

Таким образом, необходимо проверить договор займа на соответствие требованиям законодательства. Согласно ст. 319 ГК РФ сумма произведенного платежа, недостаточная для исполнения денежного обязательства полностью, при отсутствии иного соглашения погашает прежде всего издержки кредитора по получению исполнения, затем - проценты, а в оставшейся части - основную сумму долга.

Приведение договора в соответствие с требованиями законодательства снизит риски МФО в отношении начисления процентов по договору, в отношении оспаривания положений самого договора, а также в отношении судебных издержек.

3. Привлечение к административной ответственности

Конечно, у микрофинансовых организаций существуют значительные риски: это и риски невозврата займа, и риски роста задолженности. Но существуют также риски привлечения к административной ответственности, например, если микрофинансовая организация включила в договор условия, не соответствующие законодательству.

Согласно ст. 14.8 КоАП РФ включение в договор условий, ущемляющих установленные законом права потребителя, влечет наложение административного штрафа на должностных лиц в размере от одной тысячи до двух тысяч рублей: на юридические лица - от десяти тысяч до двадцати тысяч рублей.

В качестве примера можно назвать Постановление Девятого арбитражного апелляционного суда от 12.11.2013 N 09АП-29726/2013 по делу N А40-64716/13. Так, суд подтвердил наличие достаточно частых нарушений со стороны МФО.

1. В нарушение требований п. 6 ч. 1 ст. 12 Федерального закона "О микрофинансовой деятельности и микрофинансовых организациях" правила выдачи микрозаймов предусматривает, что займы, предоставленные на условиях, изложенных в настоящих правилах, могут быть погашены клиентом досрочно полностью или частично на основании соответствующего письменного заявления, поданного клиентом обществу в порядке определенном законодательством РФ, но не менее чем за тридцать дней до даты планируемого досрочного погашения.

2. В нарушение требований п. 2 ч. 1 ст. 9 Федерального закона "О микрофинансовой деятельности и микрофинансовых организациях" правила предусматривают, что "общество вправе отказать в выдаче займа (микрозайма) без объяснения причин своего отказа".

3. В нарушение требований ст. ст. 5, 6 Федерального закона "О персональных данных" п. 4 ч. 2 ст. 9 Федерального закона "О микрофинансовой деятельности и микрофинансовых организациях" правила предусматривают право общества в случае двукратного нарушения клиентом сроков внесения еженедельных платежей по займу обратиться в коллекторское агентство для взыскания задолженности с клиента в досудебном порядке.

Более того, условия заявления о предоставлении микрозайма, являющегося неотъемлемой частью договора микрозайма, выполнены мелким шрифтом, что исключает удобочитаемость текста его условий.

Таким образом, привлечение к ответственности микрофинансовой организации было признано правомерным.

Также неправомерными могут быть признаны и действия микрофинансовой организации. Такое дело дошло в этом году до Верховного Суда - Постановление Верховного Суда РФ от 02.02.2016 N 305-АД15-18566 по делу N А40-104579/2015. В целях возврата задолженности по договору займа от 29.05.2014 N 3334240, заключенному с заемщиком, обществом, находящимся в г. Москве, осуществлено взаимодействие с заемщиком, проживающим в г. Омске (имеющим трехчасовую разницу с часовым поясом г. Москвы), посредством коротких текстовых сообщений с использованием сетей подвижной радиотелефонной связи в период времени, не соответствующий требованиям п. 2 ч. 3 ст. 15 Федерального закона от 21.12.2013 N 353-ФЗ "О потребительском кредите (займе)". Телефонные текстовые сообщения были направлены в рабочие дни в период с 22.00 до 08.00 часов местного времени по месту жительства заемщика. Поскольку такой способ не соответствует законодательству, административным органом составлен протокол от 22.04.2015 об административном правонарушении. Постановлением Отделения по Омской области Сибирского ГУ Банка России от 15.05.2015 N С59-15-Ю/0145/3110 микрофинансовая организация была привлечена к административной ответственности, предусмотренной ч. 5 ст. 15.26.1 КоАП РФ, с назначением наказания в виде административного штрафа в размере 50 000 руб.

Но возможны риски неприятных ситуаций и в отношении самих заемщиков.

Понятно, что в условиях финансового кризиса, снижения заработных плат и увольнений заемщиков не все заемщики могут отвечать по своим долгам. В случаях с микрофинансовыми займами несвоевременное погашение займа может превратиться для заемщика в "снежный ком" в связи со значительными процентами, предусмотренными по микрозайму. Но может возникнуть и иная негативная ситуация, например работодатель может уволить нерадивого сотрудника, не исполняющего свои обязательства по кредитам.

1. Увольнение сотрудника с работы

В Апелляционном определении Верховного суда Республики Башкортостан от 29.09.2015 по делу N 33-16387/2015 суд рассматривал ситуацию, когда работница была вынуждена уволиться под давлением работодателя, которого доставали кредиторы работницы.

Во время работы у истицы возникли финансовые трудности, у нее образовались долги по кредитам и займам, в связи с чем работодателю стали поступать телефонные звонки и письма от коллекторского агентства. Непосредственным руководителем работнице было предложено погасить образовавшуюся задолженность либо путем переговоров с коллекторским агентством прекратить звонки работодателю. Однако на устные и письменные обращения истицы в банки и МФО об отзыве персональных данных и прекращении звонков работодателю службы взыскания не реагировали, в связи с чем истице неоднократно предлагали написать заявление на увольнение по собственному желанию, на что истица отвечала отказом. В результате пропуск истицы на работу был заблокирован, она была лишена возможности попасть на рабочее место. В итоге работница написала заявление об увольнении, на основании которого затем была уволена. Она считает свое увольнение незаконным, принудительным, так как заявление на увольнение было написано под психологическим давлением со стороны ее непосредственного руководителя, в связи с чем работница просила восстановить ее на прежнем месте работы, в прежней должности кассира; взыскать средний заработок за период отстранения от работы по день восстановления на работе; взыскать компенсацию морального вреда в размере, определенном судом.

Но суд не нашел оснований для восстановления работницы на рабочем месте, поскольку работодателем была соблюдена процедура увольнения работницы.

Этот случай свидетельствует о том, что проблемы невозврата займа могут повлечь другие, еще большие проблемы для работника, например работник может лишиться работы. Доказать, что на него оказывалось давление в случае увольнения по собственному желанию достаточно сложно.

2. Риск передачи дела коллекторам

В МФО, как правило, работают немного сотрудников, поэтому взыскание просроченных займов они поручают коллекторским агентствам. Микрозаймы выдаются без залогового обеспечения, и взыскание просроченных долгов оказывается сложной и дорогой процедурой. Именно поэтому коллекторы работают в основном на первых двух стадиях - морального давления и психологического воздействия.

Кроме того, при передаче дела коллекторам могут возникнуть дополнительные проценты по займу, а также штрафные санкции, которые заемщику придется обжаловать в судебном порядке, а это процедура достаточно длительная, дорогостоящая и, как видно из Апелляционного определения Санкт-Петербургского городского суда от 24.06.2015 N 33-10007/2015 по делу N 2-284/2015, не всегда эффективная; ведь обычно заемщик при подписании договора берет на себя все риски, поскольку он ознакомлен с процентами, графиком платежей, а также порядком получения микрозаймов.

3. Риск передачи коллекторам без согласования с заемщиком

Если микрофинансовая организация включила в договор положения о возможной передаче суммы долга без согласования с заемщиком, то такая передача будет законной.

Наличие у заимодавца статуса микрофинансовой организации и регламентация его деятельности Федеральным законом "О микрофинансовой деятельности и микрофинансовых организациях", а также соответствующими нормативными актами Банка России имеет существенное значение для заемщика. Следовательно, передача прав заимодавца по договору займа организации, не включенной в реестр микрофинансовых организаций, может быть осуществлена только по соглашению с заемщиком путем соответствующего указания в договоре займа.

Однако право заимодавца уступить свои права по договору третьим лицам без согласия заемщика может реализовать микрофинансовая организация, если в договоре существует ссылка о том, что третье лицо может не обладать статусом микрофинансовой организации (Апелляционное определение Ульяновского областного суда от 28.04.2015 по делу N 33-1580/2015). Но стоит обратить внимание, что существует и противоположная судебная практика (Апелляционное определение Ульяновского областного суда от 14.04.2015 по делу N 33-1477/2015). Если заключенным первоначальным кредитором с ответчиком договором займа не предусмотрено право заимодавца передавать право требования по договору займа организации, не осуществляющей кредитную либо микрофинансовую деятельность, то передача прав заимодавца по договору займа организации, не включенной в реестр микрофинансовых организаций, может быть осуществлена только по соглашению с заемщиком путем соответствующего указания в договоре займа.

Когда суд встанет на сторону МФО?

В спорах в отношении кабальности сделок с микрофинансовыми организациями суды не поддерживают заемщиков. Действительно, ведь МФО не понуждает заключать договор, его подписывает заемщик на добровольных началах.

Кроме того, микрофинансовые организации действуют в рамках правового поля.

В силу ст. 807 ГК РФ по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор считается заключенным с момента передачи денег или других вещей.

Согласно ст. 808 ГК РФ договор займа между гражданами должен быть заключен в письменной форме, если его сумма превышает не менее чем в десять раз установленный законом минимальный размер оплаты труда, а в случае, когда заимодавцем является юридическое лицо, - независимо от суммы. В подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему заимодавцем определенной денежной суммы или определенного количества вещей.

Согласно ст. ст. 809, 811 ГК РФ, если иное не предусмотрено законом или договором займа, заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором, а в случае нарушения сроков возврата займа - процентов за пользование чужими денежными средствами.

В качестве примера подобного кейса приведем Решение Якшур-Бодьинского районного суда (Удмуртская Республика) от 27.01.2016 по делу N 2-66/2016. Физическое лицо взяло кредит (заем) в микрофинансовой организации с начислением процентов в размере 250% годовых за пользование денежными средствами. Оспариваемое истцом условие договора займа является "кабальным", поскольку размер предусмотренных договором процентов за пользование займом завышен, не соответствует темпам инфляции и обычному для таких сделок банковскому доходу, значительно превышает ставку рефинансирования за период действия договора займа. Физическое лицо пыталось доказать "кабальность подобной сделки". Мотивировал заемщик подписание договора следующим. Заемные денежные средства истцом брались на потребительские нужды в связи с крайне тяжелым материальным положением в семье. Наличие долговых обязательств перед иными кредитными организациями, отсутствие постоянного источника дохода у истца и членов его семьи, наличие на иждивении несовершеннолетних детей и престарелых больных родителей, постоянный недостаток денежных средств, отсутствие адекватной государственной поддержки во время настоящего экономического кризиса привели к существенному ухудшению условий жизни и вынудили истца заключить с ответчиком договор на крайне невыгодных для истца условиях. Кроме того, постоянное вынужденное приобретение продуктов питания, лекарственных препаратов, одежды, оплата коммунальных платежей еще больше усугубили сложную жизненную ситуацию. Появившиеся в последнее время, незадолго до заключения оспариваемого договора, угрозы от коллекторов о расправе над истцом и членами его семьи послужили решающим толчком к заключению "кабального" договора займа. Истец понимал, что проценты по договору чрезмерно завышены, но крайняя жизненная необходимость не предоставила ему выбора для заключения договора на иных условиях. По его мнению, микрофинансовая организация знала о сложном финансовом положении и поэтому заключила договор на "кабальных условиях". Но суд не согласился с подобной позицией заемщика, поскольку подписание договора было добровольным. Заемщик был ознакомлен с условиями предоставляемого займа, процентной ставкой и размером неустойки, которые изначально установлены в договоре, против таких условий он не возражал. При этом заемщик не был лишен права отказаться от заключения сделки на невыгодных для себя условиях.

Таким образом, доказать "кабальность сделки" заемщику-неплательщику вряд ли удастся. Скорее всего, такой заемщик не будет исполнять свои обязательства по кредитному договору и микрофинансовая организация в любом случае, даже выиграв в суде, столкнется с неплатежами и необходимостью продажи долга коллекторам.

В заключение необходимо отметить, что сегодня и микрофинансовые организации, и коллекторы, и заемщики должны более внимательно относиться к мелочам и друг к другу. Для микрофинансовых организаций прошло уже время получения сверхприбылей, а для заемщиков - ничем не обеспеченных займов "на авось" для покупки очередной игрушки.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту: