Категория: Бланки/Образцы

Управленческий учет предназначен для представления фактического состояния дел на предприятии и, соответственно, принятия на основе данных управленческих решений. Это система таблиц и отчетов с удобной ежедневной аналитикой о движении денежных средств, прибылях и убытках, расчетах с поставщиками и покупателями, себестоимости продукции и т.п.

Каждая фирма сама выбирает способ ведения управленческого учета и нужные для аналитики данные. Чаще всего таблицы составляются в программе Excel.

Примеры управленческого учета в ExcelОсновные финансовые документы предприятия – отчет о движении денежных средств и баланс. Первый показывает уровень продаж, затраты на производство и реализацию товаров за определенный промежуток времени. Второй – активы и пассивы фирмы, собственный капитал. Сопоставляя эти отчеты, руководитель замечает положительные и отрицательные тенденции и принимает управленческие решения.

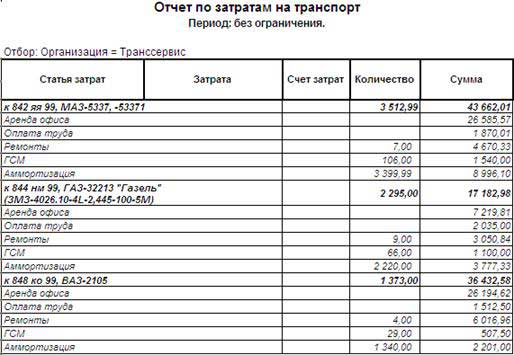

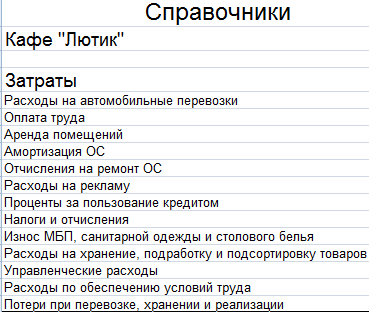

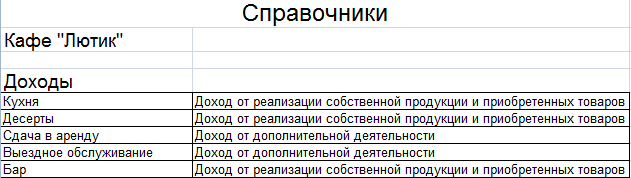

СправочникиОпишем учет работы в кафе. Предприятие реализует продукцию собственного производства и покупные товары. Имеют место внереализационные доходы и расходы.

Для автоматизации введения данных применяется таблица управленческого учета Excel. Рекомендуется так же составить справочники и журналы с исходными значениями.

Если экономист (бухгалтер, аналитик) планирует расписывать по статьям и доходы, то такой же справочник можно создать для них.

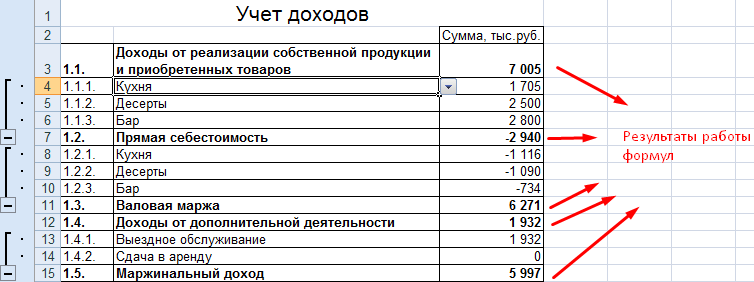

Удобные и понятные отчетыНе нужно все цифры по работе кафе вмещать в один отчет. Пусть это будут отдельные таблицы. Причем каждая занимает одну страницу. Рекомендуется широко использовать такие инструменты, как «Выпадающие списки», «Группировка». Рассмотрим пример таблиц управленческого учета ресторана-кафе в Excel.

Учет доходов

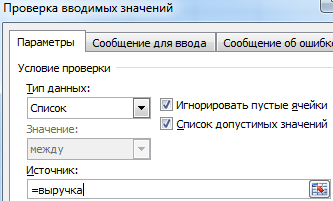

Присмотримся поближе. Результирующие показатели найдены с помощью формул (применены обычные математические операторы). Заполнение таблицы автоматизировано с помощью выпадающих списков.

При создании списка (Данные – Проверка данных) ссылаемся на созданный для доходов Справочник.

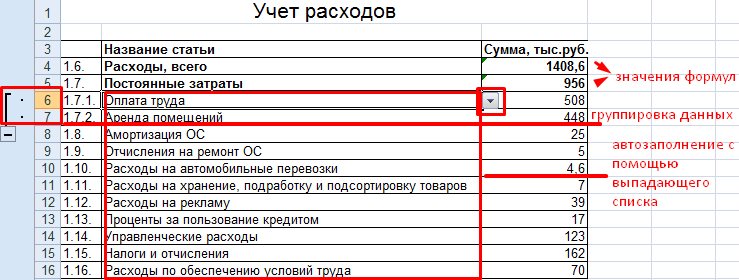

Для заполнения отчета применили те же приемы.

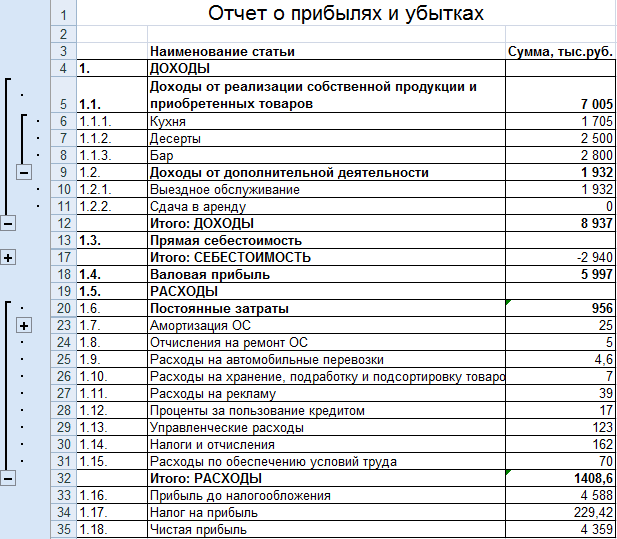

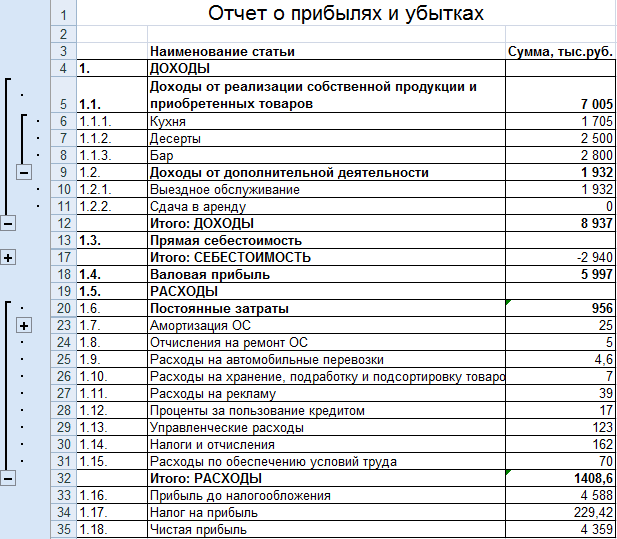

Отчет о прибылях и убытках

Чаще всего в целях управленческого учета используется отчет о прибылях и убытках, а не отдельные отчеты по доходам и расходам. Данное положение не нормируется. Поэтому каждое предприятие выбирает самостоятельно.

В созданном отчете для подсчета результатов используются формулы, автозаполнение статей с помощью выпадающих списков (ссылки на Справочники) и группировка данных.

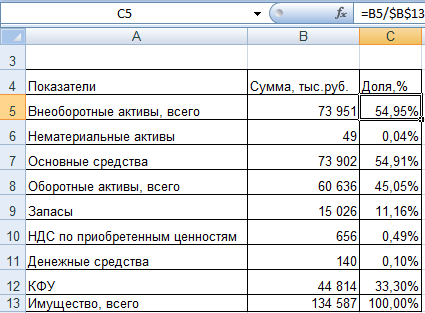

Анализ структуры имущества кафе

Источник информации для анализа – актив Баланса (1 и 2 разделы).

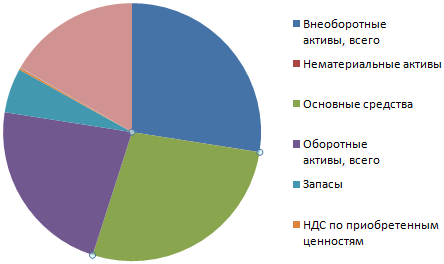

Для лучшего восприятия информации составим диаграмму:

Как показывает таблица и рисунок, основную долю в структуре имущества анализируемого кафе занимают внеоборотные активы.

По такому же принципу анализируется пассив Баланса. Это источники ресурсов, за счет которых кафе осуществляет свою деятельность.

Отчет о расходах при оказании услуг готовится исполнителем для заказчика в рамках договора об оказании услуг (в частности, договора об оказании консультационных услуг. договора об оказании юридических услуг и тп), в условиях которого есть пункт, определяющий обязательство заказчика оплачивать расходы, которые несет исполнитель в ходе исполнения своих обязанностей по договору.

Отчет не имеет унифицированной законодательством формы, однако к нему предъявляются следующий требования:

При этом к отчету в обязательном порядке должны быть приложены документы, подтверждающие расходы исполнителя - платежные поручения, договоры с подрядчиками, квитанции, расходные кассовые ордера и т.п. Без подтвердающих документов, заказчик услуги имеет право отказаться от оплаты неподтвержденного расхода.

к договору об оказании услуг № _______ от «__» _______ 20__г.

заключенному между Наименование заказчика и Наименование исполнителя

г. Город составления отчета «__» _______ 20__г.

В рамках исполнения заключенного между нами договора об оказании услуг (далее – Договор) нами были произведены следующие расходы:

Общая сумма расходов составила Итоговая сумма расходов ( Итоговая сумма расходов прописью ) руб. в т.ч. налог на добавленную стоимость 18% в размере Сумма НДС ( Сумма НДС прописью ) руб.

К отчету прилагаются документы, подтверждающие расходы:

Должность стороны заказчика

Подпись заказчика / ФИО заказчика /

Следующая задача — проведение анализа затрат на качество и составление отчета в том виде, который смог бы оказать помощь руководителям различных уровней, представив им объективную картину в отношении качества.

Анализ затрат на качество — сильный инструмент управления, он в частности используется руководством компании для измерения достигнутого качества и обнаружения проблем, при установлении целей по достижению качества.

Представленный в финансовых терминах и составленный простым языком, отчет по затратам на качество имеет значительные преимущества перед другими видами отчетов менеджменту. Анализ этого документа оказывает немедленное воздействие и дает сильный толчок каждому, кто его получает.

Содержание отчета по затратам на качество в большой степени зависит от того, кому он предназначается и от того, какую роль играет в рамках организации тот, кому данный конкретный отчет предназначен.

Высшее руководство должно получить отчет в виде общих форм. обобщающих в целом завод, отдел, группу и т.д. Отчет должен давать общую картину о состоянии качества в компании и быть выполнен в чисто финансовых терминах. Он должен быть доступно и объективно изложен.

Среднее и линейное руководство должно получить более детальную информацию о достигнутом уровне качества в той области деятельности, которой оно руководит. Отчет должен быть очень подробным и представлять данные по типам продуктов, номерам партий и т.д. Основной принцип всех видов анализа затрат на качество — представить каждому, кому он предназначается, информацию по затратам на качество в той форме, которая была бы ему/ей наиболее полезна и наиболее удобна в использовании.

Читающий отчет должен получить информацию, которая позволит:

сравнить текущий уровень достижений с уровнем прошлого периода, т.е. выявить тенденции;

сравнить текущий уровень с поставленными целями;

выявить наиболее значительные области затрат;

выбрать области для улучшения;

оценить эффективность программ по улучшению.

Руководитель ожидает получить отчет по затратам на качество, который :

расскажет ему о тех вещах, которые относятся лишь к его сфере компетенции и ничего более;

написан легким для понимания стилем и не напичкан “специальным” жаргоном;

четкий, выразительный, краткий, который не заставляет “копать” для того, чтобы “добыть” информацию;

подсказывает о возможных направлениях деятельности.

Анализ затрат на качество.в качестве инструментов проведения анализа затрат на качество выступают:

анализ с использованием диаграмм Парето

анализ сметы затрат на качество

традиционные методы анализа (см курс «экономический анализ»)

анализ сортамента и ассортимента (см. курс « анализ хозяйственной деятельности»)

анализ материальных затрат (см. курс « анализ хозяйственной деятельности»)

анализ затрат с использованием коэффициента корреляции

Анализ с использованием диаграммы ПаретоПоиски решения проблем в качестве начинают с их классификации по отдельным факторам (операциям) с целью выяснения основных, т.е. тех, которые связаны, например, с наибольшими затратами! Чтобы выявить основные факторы строят диаграммы Парето и затем производят их анализ.

При использовании диаграмм Парето составляющие, по которым производится анализ, объединяются в три группы: А, В, С.

В первую группу объединяют три фактора, которые по своей величине превосходят все остальные и располагают их в порядке убывания.

Во вторую группу заносят три последующих фактора, каждый из которых в убывающем порядке непосредственно примыкает к группе В.

В третью группу заносят все остальные факторы, выделяя в качестве последнего фактора группу «прочие факторы», т.е. те, которые не удалось разделить на составляющие.

Если производить стоимостный анализ, то считается, что на группу А приходится 70-80% всех затрат, а нагруппу С— 5—10%. Промежуточная группа б характеризуется 10—25% затрат, связанных с ошибками и дефектами в работе. Неравноценная стоимость группА, В, С наводит на мысль различного подхода к рациональным затратам на производство деталей, входящих в эти группы. Например, контроль деталей в группеА должен быть наиболее жестким, а в группе С наиболее упрощенным.

Пример. Допустим, что предприятие выпускает кровельное железо. В течение месяца было произведено 8020 бракованных листов и, естественно, была поставлена задача на уменьшение брака. Для анализа было решено построить диаграмму Парето. С этой целью:

• собирают месячные данные, которые могут иметь отношение к браку, выявляют количество видов брака и подсчитывают сумму потерь, соответствующую каждому из видов;

• располагают виды брака в порядке убывания суммы потерь так, чтобы в конце стояли виды, соответствующие меньшим потерям, и виды, входящие в рубрику «Прочие»;

• строится столбчатый график, где каждому виду брака соответствует свой прямоугольник (столбик), вертикальная сторона которого соответствует величине потери от этого вида брака (основания всех прямоугольников равны) и вычерчивают кривую кумулятивной суммы, так называемую кривую Лоренца: на правой стороне графика откладывают значение кумулятивного процента; полученный график называется диаграммой Парето;

• по оси абсцисс откладывают виды брака, а по оси ординат — сумму потерь;

• подсчитывают накопленную сумму, ее принимают за 100 %;

• на диаграмме Парето указывают ее название, период полученных данных, число данных, процент брака, итоговую сумму потерь.

Служба качества предприятия собрала месячные данные по браку кровельных листов, приведенные в табл..

По данным табл. построена диаграмма Парето на рис. Произведем ее анализ. Три вида брака: коробление, боковой изгиб, отклонение от перпендикулярности составляют соответственно 40,181%, 19,442%, 12,961% потерь, а в общей сумме так называемая группа А составляет 72,584%. На эту группу на первом этапе и нужно обратить особое внимание.

На втором этапе нужно проанализировать каждую из операций группы А, затем составить график мероприятий, которые позволят снизить процент брака.

Если диаграмма Парето строится в течение каждого месяца, то служба качества немедленно определяет причину брака и намечает мероприятия по ее устранению.

Таблица Данные о браке в производстве кровельных листов

Вид брака и количество некачественных изделий

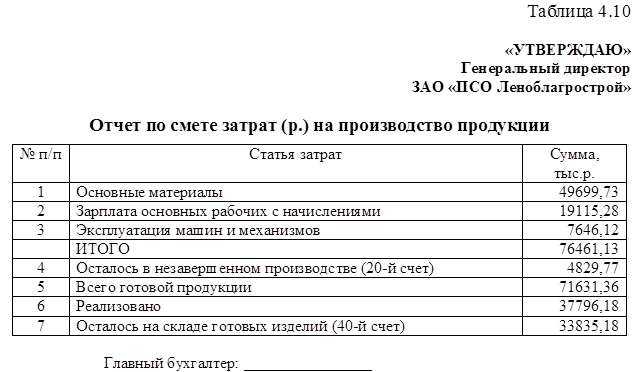

Анализ сметы затрат на качествоПосле проведенного анализа предоставляется вывод по форме представленной в пункте 3или3.2темы 5

Анализ бракаПри анализе брака рассчитывают абсолютные и относительные показатели.

Абсолютный размер брака представляет собой сумму затрат на окончательно забракованные изделия и расходов на исправление исправимого брака. Абсолютный размер потерь от брака получают вычитанием из абсолютного размера брака стоимости брака по цене использования, суммы удержаний с лиц-виновников брака и суммы взысканий с поставщиков за поставку некачественных материалов.

Относительные показатели размера брака и потерь от брака рассчитывают процентным отношением абсолютного размера брака или потерь от брака соответственно к производственной себестоимости товарной продукции.

Таблица 4.2 Расчет показателей брака

Из табл. 4.2 можно сделать вывод, что основной причиной брака явилась поставка некачественного сырья или иных видов материальных ресурсов. В отчетном году, основываясь на опыте предыдущего периода, производитель составил договор на поставку материалов, предусматривающий компенсацию в случае их низкого качества, которая и позволила сократить абсолютный размер потерь от брака на 9 300 ден. ед. (24 000 – 14 700) или на 38,75% (14 700 / 24 000 · 100%).

Относительный размер потерь от брака снизился на 2,5%.

Можно также определить стоимость годной продукции, которая могла бы быть получена при отсутствии брака ( ). Для этого следует фактический объем товарной продукции в плановых ценах (qф Pпл) умножить на долю окончательного брака производственной себестоимости (dо.б.).

Пусть для нашего примера q1Pпл = 500 000 ден. ед. Тогда

Менеджеры должны рекомендовать руководству фирмы найти предприятие, поставляющее более качественное сырье для данного производства.

Анализ брака, обнаруженного на предприятии, и анализ рекламаций следует начинать с изучения причин их возникновения. Это позволит более точно определить размер израсходованных средств и пути снижения затрат на обеспечение качества продукции.

Однако затраты, связанные с решением проблем по возникновению, предотвращению брака, иногда могут превышать затраты, которое несет предприятие, если брак не устранен. Для этого следует тщательно проанализировать затраты на предотвращение различных дефектов и их устранение. В этом могут помочь кривая Парето и дополнительные графики, отражающие издержки, связанные с этими дефектами, оценки издержек, связанных с решением проблем, и оценки времени, требующегося для решения проблем.

На рис. определяется дефект, приводящий к наибольшему числу отказов, но в дальнейшем оказывается,что область наибольшего числа дефектов не соответствует области наибольших издержек для компании, вызываемых браком, поскольку имеющая этот дефект деталь гораздо дешевле, менее важна или легче поддается исправлению. Если деталь изготавливается в гораздо большем количестве по сравнению с остальными, то число дефектов этого вида может ввести в заблуждение, так как большое абсолютное число может составить в данном случае низкий процент. Например, 5% случаев отказа из 10 000 деталей составляет 500 случаев брака, но 20% из 1 000 деталей – «всего лишь» 200 случаев.

Конечно же, при увеличении издержек на управление качеством издержки брака будут уменьшаться. Однако это не значит, что предприятию стоит неограниченно увеличивать затраты на качество. Необходимо постоянно анализировать издержки на управление качеством, издержки брака и общие издержки предприятия, т.к. при необоснованном увеличении затрат на качество возможен рост общих издержек.

На практике нелегко получить даже приблизительную оценку, поскольку приходится учитывать много других переменных. Тем не менее эта задача является самой важной задачей для руководства. На многих фирмах такие расчеты не производятся, хотя расчет затрат на качество может служить источником огромной экономии.

Анализ затрат с использованием коэффициента корреляцииСтепень взаимосвязи между какими-либо характеристиками качества, имеющими количественное выражение, и затратами на него или ценой изделия в целом как формой его стоимости, в которой основной удельный вес занимают затраты, позволяет определить коэффициент корреляции. Его можно исчислить по формуле:

где n – число пар данных; S(xy) называется ковариацией; x и y – два исследуемых показателями.

Коэффициент корреляции может принимать значения от –1 до +1. При r, близком к ¦1¦, можно говорить о высокой степени тесноты связи между исследуемыми переменными и напротив: при r, близком к 0, корреляция между ними выражена слабо. Если r = ¦1¦, все точки на диаграмме рассеивания будут лежать на одной прямой. Если же r = 0, корреляционная связь между факторным и результативным показателями отсутствует. Знак «+» или «–» говорит о направлении связи – прямом или обратном.

Формы предоставления отчетности Отчет высшему руководствуОтчет, предназначаемый высшему руководству, может быть построен в виде таблицы и сопровождаться графиком, изображенным на рис. 4.11. Кроме того, важнейшие моменты могут быть подчеркнуты особо. Например, может быть представлена экономия, возникшая в результате усиления предупредительной деятельности, что может быть показано, как:

Предположим, что составляется отчет для начальника цеха, отвечающего за три производственные линии, например, “X”, “Y” и “Z”. Предположим также, что эти линии различаются между собой только лишь объемом выпускаемой продукции (т.е. производительностью). Сама же продукция, а так же технологические процессы очень схожи друг с другом на каждой из линий.

Начальник цеха должен иметь для каждой из трех линий информацию по затратам на качество. Однако должна быть представлена только та информация, которая касается лишь его сферы деятельности, т.е. отделенная от любой другой. В результате, начальник цеха может полечить итоговый отчет по затратам на качество, в виде, например, таблице 4.2

Если проанализировать данные по 5-му и 6-му периодам, приведенные в таблице 4.3, то можно обнаружить, что чрезвычайно высоки внутренние потери на дефект на линии “Y”, а так же внешние потери на дефект на линии “Z”.

Начальник цеха, безусловно, предпринял определенные шаги по этому поводу. Он ввел после 6-го периода предупредительные мероприятия на линии “Y” и это дало значительный эффект по снижению внутренних потерь надефект к концу 7-го периода.

Таб.4. 3. Фрагмент отчета по затратам на качество среднему руководству

Он так же увеличил после 6-го периода предупредительную деятельность на линии “Z”, и после 7-го периода так же произошло снижение внешних затрат на дефект. Хотя предпринятые действия на этой линии не имели столь же быстрого результата, как на линии “Y”, тем не менее затраты были снижены, а к концу 8-го периода — даже в большей степени.

Однако, прежде чем вводить какие либо мероприятия по улучшению, возникают вопросы: С чего надо начинать? В чем причина происходящего. Руководителю необходима значительно большая информация, чем представленная в суммирующей таблице. Руководитель знает, что у него возникли проблемы, но не знает какими причинами они вызваны. Он нуждается в более детальном дроблении элементов затрат на качество. Только так он сможет выявить причины происходящего.

Итак, к концу 6-го периода начальник цеха получил следующую информацию, представляющую внутренние затраты на дефект на линии “Y”:

Таблица 4.3. Составляющие затрат на внутренние потери

Приведенные данные показывают, что отходы производства (С1) являются наиболее существенной областью для улучшения. Более детальная информация показывает этапы, на которых в процессе различного рода деятельности возникают отходы производства:

Таблица 4. 4. Этапы, на которых возникают затраты на отходы

Рис. 4.7. Диаграмма Парето. *

Современные руководители уже в совершенстве владеют анализом Парето, ранжирующим отдельные области по значимости или важности. Таким образом, в первую очередь, предупредительные мероприятия должны быть направлены на решение проблем механообработки, а во вторую — складирования, и т.д. Это показано на рис.4.7.

* подробно см. пункт 2.1темы 5

Однако, начальник цеха продолжает анализировать. Он знает, что вещи не всегда являются тем, чем они кажутся. Поэтому, прежде чем тратить средства на предупредительные мероприятия в области механообработки, он подробно и досконально рассматривает возможные причины возникновения потерь, например, такие как:

недостаточные возможности оборудования;

неточность технологического процесса;

неточность контрольного и испытательного оборудования;

неточные (неоднозначные) технические требования и характеристики;

поврежденные приспособления и технологическая оснастка.

Как оказалось в нашем примере, ни одна из перечисленных причин не составляет более, чем 8% от общей величины потерь в рассматриваемый период. Однако, затраты на минимизацию перечисленных потерь будут существенно различны в зависимости от решаемой проблемы: наименьшие в случае предотвращения использования непригодных инструментов и, возможно, весьма значительные при переходе на оборудование с более высокими возможностями.

Все выявленные причины потерь заслуживают корректирующих мероприятий, однако, руководитель ищет те области, которые дадут наибольшую отдачу в ответ на затраченные усилия. Именно поэтому, он может решить рассмотреть, как первоочередную для улучшения, следующую из важнейших областей своих затрат, названную “Складирование”.

Тщательный анализ может привести руководителя к выводу о том, что более эффективно начать предупредительные мероприятия не с первой колонки на диаграмме Парето.

Без доступной детальной информации, борьба с дефектами будет равносильна борьбе с “огнем” вместо “предупреждения пожаров”.

Итак, мы должны отметить, что:

Затраты на качество должны быть снижены в значительной степени за счет того, что будут выявлены специфические причины потерь и предложены программы корректирующих воздействий. Все рекомендации по улучшениям должны содержать данные о стоимости применения предложенных программ. Корректирующие воздействия должны преследовать следующую цель: с наименьшими затратами получить наилучшие результаты.

Несмотря на то, что нормы об учете представительских расходов давно не претерпевали изменений, они традиционно вызывают большой интерес. Руководство хочет как можно больше затрат отнести к представительским расходам, бухгалтеры же знают, что налоговики тщательно проверяют все позиции. Разъясним, какие затраты представительскими быть не могут, какие документы необходимы для обоснования и как их оформить.

Р асходы, которые можно провести в учете как представительские, уменьшают налогооблагаемую прибыль (т.е. идут в затраты). Но тут нужно знать, во-первых, какие расходы вообще реально провести как представительские, а на какие налоговики «никогда не согласятся», и, во-вторых, какой комплект документов в качестве доказательств позволит бухгалтерии «спать спокойно» (речь идет о приказе, программе и смете расходов на представительское мероприятие, отчете о его проведении, а также о комплекте первичных бухгалтерских документов).

Прежде всего необходимо определиться, что такое представительские расходы и в каких случаях предприятие сталкивается с такого рода затратами. Как правило, для развития бизнеса, расширения взаимного сотрудничества с партерами и клиентами, в целях заключения новых договоров компании проводят различного рода мероприятия, организуют встречи и переговоры. На проведение презентаций, официальных приемов для постоянных и потенциальных клиентов требуются значительные денежные затраты. Вот тут предприятие и сталкивается с так называемыми представительскими расходами, которые следует документально правильно оформить и отразить в бухгалтерском и налоговом учете. В противном случае не избежать претензий со стороны контролирующих органов.

Понятие представительских расходовДля отнесения тех или иных затрат к представительским расходам необходимо определиться с самим понятием. Если обратиться к положениям подп. 22 п. 1 ст. 264 НК РФ, то станет ясно, что представительскими расходами являются расходы, связанные с официальным приемом и (или) обслуживанием лиц:

А вот само место проведения представительских мероприятий значения не имеет. Это важно уяснить, так как в деловой практике распространено проведение представительских встреч как в формальной, так и в неформальной обстановке за пределами офиса.

Само понятие официального приема установлено в п. 2 ст. 264 НК РФ. Таковым признается завтрак, обед или иное аналогичное мероприятие для представителей других организаций, а также официальных лиц вашей организации, участвующих в переговорах (либо на заседании руководящего органа компании).

Здесь же приведено, что под обслуживанием понимается:

Таким образом, мы определились с перечнем представительских расходов, который также нашел отражение в письмах Минфина России от 09.10.2012 № 03-03-06/1/535, от 01.12.2011 № 03-03-06/1/796.

На первый взгляд, приведенные выше определения Налогового кодекса кажутся ясными и понятными. Но когда на практике начинаешь их применять, возникают вопросы. Попробуем с ними разобраться. Здесь важна позиция налоговиков о том, какие конкретные расходы они готовы признать представительскими, а на что ни при каких обстоятельствах не согласятся.

Аренда помещенияДля организации официального приема или заседания частенько арендуют помещение (например, переговорную комнату в бизнес-центре или зал покрупнее). Но в п. 2 ст. 264 НК РФ, где указан исчерпывающий перечень расходов, аренды нет. Вот откуда весь «сыр-бор» про расходы по аренде помещения – налоговики не признают их представительскими.

Организация развлеченийК представительским расходам не относятся расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний (абз. 2 п. 2 ст. 264 НК РФ). При этом к расходам на организацию развлечений, в частности, относятся расходы на фуршет, теплоход и артистов в рамках развлекательной программы, организованной после официальной части представительского мероприятия (письмо Минфина России от 01.12.2011 № 03-03-06/1/796).

А как быть с физлицами?В п. 2 ст. 264 НК РФ конкретно говорится о возможности учесть расходы как представительские, только если они пошли на подготовку официального приема и обслуживания представителей других организаций. Т.е. это не касается физических лиц!

Исключение составляют расходы на проведение переговоров с физическими лицами, которые являются клиентами организации (письмо Минфина России от 27.03.2009 № 03-03-06/2/64), а также с индивидуальными предпринимателями.

Транспортное обслуживание и проживаниеНК РФ в понятие обслуживания представителей других организаций включает их транспортное обеспечение – доставку участников мероприятия до места проведения и обратно (абз. 1 п. 2 ст. 264 НК РФ).

И часто принимающая сторона берет на себя обязанность по оплате для приглашенных лиц авиационных и железнодорожных билетов, расходы по доставке их на мероприятие от вокзала до гостиницы, по оплате проживания и прочее.

Но при этом на практике налоговики отказываются принимать в учете в составе представительских расходов затраты на визовую поддержку, а также оплату авиационных и железнодорожных билетов для представителей иностранных государств, расходы на доставку прибывших иностранцев на мероприятие от вокзала до гостиницы (или до специально арендованного помещения), а также расходы по их проживанию (см. письмо ФНС России от 18.04.2007 № 04-1-02/306, аналогичную позицию высказал Минфин России в письме от 16.04.2007 № 03-03-06/1/235).

В тоже время затраты по доставке иностранных представителей к месту проведения представительского мероприятия относятся к представительским расходам (письмо УФНС по г. Москве от 14.07.2006 № 28-11/62271).

Контролирующие органы считают, что расходы принимающей стороны по оплате проживания прибывших лиц, если переговоры длятся несколько дней, не являются представительскими (письма Минфина России от 01.12.2011 № 03-03-06/1/796, УФНС Росси по г. Москве от 06.12.2007 № 21-11/116748).

Но некоторые суды допускают учет расходов на проезд и проживание прибывшей стороны в качестве представительских. Они полагают, что такие затраты в целях п. 2 ст. 264 НК РФ относятся к «обслуживанию представителей» (см. постановление ФАС Западно-Сибирского округа от 01.03.2007 № Ф04-9370/2006(30552-А81-27)).

Проблема связана с тем, что затраты на оплату проезда и проживания признаются в качестве командировочных расходов у отправляющей стороны. Поэтому, во избежание проблем со стороны проверяющих органов, целесообразно распределить такого рода затраты между участниками переговоров.

В ходе переговоров стороны, как правило, обмениваются сувенирной продукцией с символикой своего предприятия. Таковыми могут быть блокноты, ручки, ежедневники и т.д. По мнению налоговых органов, такого рода расходы не могут быть признаны в качестве рекламных в силу определенного круга лиц, в то же время затраты на такого рода продукцию можно учесть в качестве представительских расходов (согласно письмам МНС России от 16.08.2004 № 02-5-10/51, УФНС России по г. Москве от 30.04.2008 № 20-12/041966.2). Но Минфин России подобного рода затраты включать в представительские расходы отказывается, т.к. они не поименованы в п. 2 ст. 264 НК РФ (см. письмо от 16.08.2006 № 03-03-04/4/136). В подобных ситуациях организация сама должна принимать решение, какими разъяснениями руководствоваться, и понимать, что, возможно, придется доказывать свою правоту.

Питание представителейЗачастую принимающая сторона несет расходы на проведение ужинов, например, в ресторане, которые могут проходить и в позднее время. Как определиться с такого рода затратами?

Официальная позиция контролирующих органов сводится к тому, что организация должна оформить ряд документов, служащих для подтверждения представительских расходов. Таковыми могут являться:

Если проведенное мероприятие (ужин в ресторане) не носит официального характера либо отсутствуют документы, подтверждающие проведение на нем деловых переговоров, расходы по его проведению не могут быть учтены для целей налогообложения прибыли (письмо Минфина России от 01.11.2010 № 03-03-06/1/675).

А если вы оформили все необходимые подтверждающие документы, то учесть расходы на завтраки, обеды и ужины участников деловых переговоров как представительские получится лишь в пределах установленного лимита, а именно – в пределах 4% от расходов организации на оплату труда за этот отчетный (налоговый) период (согласно письму Минфина России от 22.03.2010 № 03-03-06/4/26; в этом же письме приведен перечень документов, обосновывающих представительские расходы; такой же перечень дан в письме Минфина России от 13.11.2007 № 03-03-06/1/807; на рассмотрении этих документов мы подробно остановимся ниже).

Спиртные напиткиБез алкогольной продукции во время проведения деловых встреч редко можно обойтись.

Раньше разъяснения Минфина относительно расходов на алкоголь носили размытый характер (см. письма Минфина России от 19.11.2004 № 03-03-01-04/2/30, от 09.06.2004 № 03-02-051/49), но в более позднем письме было прямо сказано, что в расходах на организацию официальной встречи с клиентами по обсуждению вопросов по заключению договоров учитываются в том числе затраты на приобретение спиртных напитков (письмо Минфина России от 25.03.2010 № 03-03-06/1/176).

Оформление заловВ приведенном выше письме № 03-03-06/1/176 финансовое ведомство затронуло еще один важный вопрос: расходы на приобретение призов, изготовление дипломов, оформление зала п. 2 ст. 264 НК РФ не предусматривается, следовательно, они не могут быть учтены в составе представительских расходов для целей налогообложения прибыли.

Значит, такого рода затраты полностью могут быть покрыты только из чистой прибыли предприятия даже при их правильном документальном оформлении, что в принципе не выгодно: придется заплатить с этих сумм 20% в бюджет.

Официальный характер приемаЕще раз обращаем ваше внимание, что в п. 2 ст. 264 НК РФ говорится об официальном приеме. Это значит, что когда происходит встреча двух организаций, но она не носит официального характера, либо если вы не собрали документальных доказательств официальности деловых переговоров, то расходы по их проведению ваша организация не сможет учесть как представительские для целей налогообложения прибыли.

При проведении переговоров в рамках производственных командировок следует применять аналогичный порядок признания таких затрат 1 .

Следует отметить, что для подтверждения официального статуса проводимого представительского мероприятия организации понадобится оформить дополнительные документы:

Размер затрат на организацию представительского мероприятия может быть значителен. Поэтому важно правильно оформить документы на те расходы, которые реально провести в учете как представительские. Это поможет сэкономить на налогах и избежать проблем с контролирующими органами в виде нареканий, штрафов и пеней.

Исходить нужно из трех основных принципов учета представительских расходов:

Под документально подтвержденными расходами понимаются затраты, подтвержденные 2 :

Напоминаем, что с 1 января 2013 г. действует новый Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» 3. Старый закон от 21.11.1996 № 129-ФЗ действовал до 31.12.2012 4 .

В ст. 9 нового Закона № 402-ФЗ указано, что каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом, который должен содержать следующие обязательные реквизиты:

Обратите внимание: в прежнем Законе № 129-ФЗ говорилось, что первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации. В новом Законе № 402-ФЗ упоминание об альбомах унифицированных форм отсутствует. Формы первичных учетных документов, применяемых организацией, теперь утверждаются приказом руководителя (ч. 4 ст. 9 Закона № 402-ФЗ).

Мы уже приводили перечень документов, служащих подтверждением представительских расходов, который требует Минфин России в своих разъясняющих письмах 5. Сведем все воедино, и у нас получится:

При этом все расходы, перечисленные в отчете, должны быть подтверждены соответствующими первичными документами.

Приказ (распоряжение)Для проведения представительского мероприятия необходимо оформить приказ (распоряжение), причем приказ всегда издается под конкретное мероприятие (см. Пример 1).

В приказе отражается задание на его организацию, устанавливаются сроки подготовки и проведения, лицо, ответственное за это, а также за подготовку и представление на утверждение программы мероприятия и сметы представительских расходов. Важно указать в документах (приказе и /или программе, отчете) перечень лиц, участвующих с обеих сторон, – в дальнейшем затраты только на этих лиц будут приняты в расходы. Кроме того, должно прослеживаться наличие непосредственной связи между:

В противном случае расходы, в частности, на посещение экскурсий, музеев, театра, концерта в рамках утвержденного плана (программы) по проводимому мероприятию могут рассматриваться как доход физических лиц – участников мероприятия с последующим начислением суммы налога (НДФЛ) в соответствии с гл. 23 НК РФ (письмо Минфина России от 11.12.2012 № 03-04-05/4-348). Если же вы документально докажете представительский характер этих расходов, то налоги не придется уплачивать ни организации (налог на прибыль в размере 20%), ни работникам (налог на доходы физических лиц в размере 13%).

В приказе необходимо раскрыть цель намеченного мероприятия, ее производственную необходимость и экономическую обоснованность (важно отметить, что данное мероприятие направлено на получение дохода).

С приказом необходимо ознакомить всех лиц, указанных в качестве участников мероприятия.

Программа мероприятия и смета расходовВ программе мероприятия также необходимо отразить его цель, которая преследует получение дохода (как и в приказе). Здесь указываются представители обеих сторон (приглашенной и приглашающей). Отражаются даты, время и место проведения мероприятия.

Этот документ также является подтверждением официального характера мероприятия, его экономической оправданности. Поэтому к его оформлению следует тщательно подойти и иметь в комплекте все документы, обосновывающие проведение официального мероприятия. Обычно он разрабатывается ответственным за мероприятие лицом и утверждается руководителем. См. Пример 2.

И уже на основании утвержденной программы составляется смета расходов. В ней перечисляются статьи затрат, которые будут произведены в рамках конкретного мероприятия, с указанием максимально предусмотренных сумм по каждой статье, а также итоговых данных.

Следует отметить, что при отсутствии сметы представительских расходов могут возникнуть претензии со стороны контролирующих органов. Для них это будет означать ситуацию, когда предприятие даже приблизительно не имеет представления, во сколько ей обойдется запланированное мероприятие. и свою позицию организация будет вынуждена отстаивать в суде.

Разрабатывается данный документ лицом, назначенным в приказе. Утверждается смета руководителем предприятия. См. Пример 3. Т.к. документ финансовый, то на него нужно поставить печать организации (ее оттиск удостоверяет подпись руководителя в грифе утверждения).

После утверждения сметы лицу, отвечающему за проведение официального мероприятия, выдаются денежные средства под отчет по расходному кассовому ордеру.

Для этого на предприятии оформляется письменное заявление подотчетного лица, составляемое в произвольной форме и содержащее резолюцию руководителя о сумме наличных денег и сроке, на который они выдаются. Подотчетное лицо не позднее 3 рабочих дней после указанной даты должно отчитаться по этим деньгам, составив авансовый отчет.

Отчет о проведении официального мероприятияПо окончании представительского мероприятия составляется итоговый документ – отчет (см. Пример 4). Его готовит лицо, ответственное за организацию мероприятия, и утверждает руководитель. В отчете необходимо отразить: цель и результаты мероприятия; дату, место и время проведения; программу мероприятия; состав участвующих лиц.

Следует отметить, что действующее налоговое законодательство не ставит признание произведенных затрат представительскими расходами в целях исчисления прибыли в зависимость от факта достижения поставленной перед мероприятием задачи. Например, если целью мероприятия было заключение договора, то затраты на его проведение в любом случае будут учтены как представительские расходы (при выполнении озвученных выше условий) независимо от того, будет ли заключен желанный договор.

Отчет обязательно должен отразить результаты проведенных переговоров. А результатом может быть не только подписанный контракт или дополнительное соглашение к договору, но и документ о намерениях или запись о том, что стороны договорились рассмотреть предложения друг друга в течение определенного периода (например, месяца).

Очень важно, чтобы вопросы, обсуждаемые на представительском мероприятии, были связаны с основной производственной деятельностью предприятия. Именно отчет должен это подтвердить.

В нем же указываются и культурные мероприятия, проводимые для приглашенной стороны, т.к. все затраты на его проведение должны быть отражены в отчете (иногда для этой цели служит отдельный акт). В любом случае все перечисленные в отчете расходы должны быть подтверждены соответствующими первичными документами, которые перечисляются и прикрепляются к авансовому отчету подотчетного лица. А в отчете о проведении представительского мероприятия достаточно указания общих сумм по каждой статье затрат. Удобно оба отчета составлять одновременно 6 .

Для подтверждения расходов на товары, работы, услуги, необходимые для подготовки и проведения мероприятия, нужно собирать первичные бухгалтерские документы (кассовые, товарные чеки, накладные, акты приема-передачи, счета, договоры, заключенные в рамках мероприятия, счета-фактуры и т.д). Важно, чтобы эти документы были оформлены в соответствии с требованиями ст. 9 Закона № 402-ФЗ 7. В случае отсутствия или неправильного оформления какого-либо первичного документа проверяющие органы просто исключат соответствующие затраты из расходов и они подпадут под налогообложение прибыли.

Прежде чем привести примеры различных ситуаций, демонстрирующих, когда какие первичные документы нужно собирать и сохранять, обратим ваше внимание на один принципиальный момент. В примерах будут приведены номера форм первичных документов, содержащихся в альбомах унифицированных форм первичной учетной документации, утвержденных постановлениями Госкомстата России. Но с 01.01.2013 унифицированные формы не действуют, и каждая организация должна утвердить приказом руководителя свои формы первичных учетных документов, которые должны содержать обязательные реквизиты, перечисленные в ст. 9 Закона № 402-ФЗ. На практике организации продолжают пользоваться формами первичных учетных документов из ранее действующих альбомов унифицированных форм 8. просто утвердив их же своим приказом (тогда при распечатке такой формы в ее шапке больше не делают ссылки на постановление Госкомстата, которым она была утверждена).

Для чего мы объясняем эти тонкости? Дело в том, что при сборе первичных документов вам необходимо будет не только обращать внимание на их наименование, но и проверять на предмет соответствия требованиям ст. 9 Закона № 402-ФЗ (наличие обязательных реквизитов).

Если все обязательные реквизиты присутствуют, то проблем с контролирующими органами не возникнет. Если сами обнаружили ошибку, следует обратиться к поставщику с просьбой о замене документа на новый – правильно оформленный.

Для подтверждения каких расходов какие первичные документы нужно собирать

Если предприятие заказывало услуги такси для доставки приглашенных лиц до места официальной встречи, то целесообразнее всего заключить договор с транспортной компанией об оказании этих услуг. По окончании мероприятия от этой организации необходимо получить:

Если же вы обращались не в организацию, а к «простому таксисту», то у него нужно получить чек ККТ на оплату проезда.

Цветы целесообразно заказывать у конкретных фирм, чтобы получить:

Если цветы приобретены в цветочном магазине, то необходимо иметь чек ККТ для подтверждения затрат.

Обычно сувенирную продукцию с нанесенной символикой заказывают не под конкретное представительское мероприятие, а сразу для разных целей оптом, поэтому к моменту подготовки представительского мероприятия такая продукция уже лежит на вашем складе. Для ее получения (списания) необходимо требование-накладная (форма № М-11).

Закупка продуктов для кофе-брейка. Целесообразнее всего приобретать подобную продукцию в больших супермаркетах, где оплата производится по карте. Такие магазины выдают:

Эти документы не вызывают подозрений у проверяющих органов. Кроме того, на основании полученного счета-фактуры уменьшается сумма НДС, подлежащая перечислению в бюджет.

Если подобные товары приобретаются за наличный расчет подотчетным лицом, то ему необходимо сохранить полученный чек ККТ для оправдания произведенных расходов.

Для внутреннего перемещения товаров служит накладная унифицированной формы № ТОРГ-13.

Завтраки / обеды / ужины в кафе / ресторане, буфетное обслуживание силами сторонней организации. Данные расходы оформляются:

Для отражения расходов на проживание в гостинице вам нужно взять чек ККТ или БСО – бланк строгой отчетности (письмо Минфина России от 07.08.2009 № 03-01-15/8-400).

Приобретение билетов в театр (на концерт). Прежде всего необходимо сохранить сами билеты, по которым приглашенные гости наслаждались культурной программой.

Если билеты приобретались у фирмы, то можно также подтвердить расходы накладной на приобретение входных билетов (форма № ТОРГ-12).

Оплата услуг переводчиков, не состоящих в штате предприятия. Если переводчик был нанят путем подписания договора с фирмой, оказывающей подобные услуги, то подтверждающими документами будут:

Если переводчик нанимался лично по договору подряда, то необходимо иметь:

Обратите внимание: представительские расходы являются нормируемыми – включаются в состав прочих расходов в размере, не превышающем 4% от расходов на оплату труда за тот отчетный (налоговый) период, в котором прошли представительские мероприятия (п. 2 ст. 264 НК РФ). Это правило действует в организациях с обычной системой налогообложения.

А вот налогоплательщики, применяющие упрощенную систему налогообложения (УСН), вообще не вправе учитывать представительские расходы в целях налогообложения. Т.е. расходы-то они могут понести, но налоговые органы это просто проигнорируют и попросят с этих сумм уплатить единый налог – и все согласно действующему законодательству, основываясь на п. 1 ст. 252, п. 1 и 2 ст. 346.16 НК РФ, а также письме Минфина России от 31.07.2003 № 04-02-05/3/61.

См. письмо Минфина России от 16.11.2009 № 03-03-06/1/759, а также письма УФНС России по г. Москве от 23.12.2005 № 20-12/97007, от 16.05.2006 № 20-12/41851. Вернуться назад

Данное мнение подтверждается письмами Минфина России от 09.10.2012 № 03-03-06/1/535, от 01.12.2011 № 03-03-06/1/796, от 16.10.2012 № 03-03-06/1/551, от 01.11.2010 № 03-03-06/1/675. Вернуться назад

В НК РФ нет перечисления документов, служащих обоснованием представительских расходов, поэтому воспользуемся перечнем, представленным Минфином России. Вернуться назад

Крайний срок составления отчета о проведении представительского мероприятия обычно указывается в приказе о его подготовке. А крайний срок сдачи в бухгалтерию авансового отчета устанавливается в приказе, регулирующем порядок выдачи денег под отчет на данном предприятии. Вернуться назад

О них мы говорили выше, когда начинали объяснять правила документального оформления представительских расходов. Вернуться назад

Тем более, что все предприятия пользуются в учете бухгалтерскими программами, где уже давно были настроены формы первичных документов. Вернуться назад