Категория: Бланки/Образцы

Казалось бы, в мире современных технологий дистанционно можно решить любой вопрос: позвонить по телефону, написать в skype, viber устроить видеоконференцию. Однако и сейчас ряд вопросов эффективнее решить лично. Поэтому многих сотрудников направляют в командировки. Правильное оформление актуальный вопрос для малых и крупных предприятий.

Что считается командировкойОпределение понятия «командировка» четко прописано в Трудовом кодексе. Там говорится, что командировка — это поездка служащего по приказу начальника на конкретный срок для исполнения служебного задания за пределами места постоянной деятельности.

К командировкам относят:

Не будет считаться командировкой, если направят сотрудника оформленного по гражданско-правовому договору. В обязательном порядке должен быть заключен трудовой договор. Также не приравнивают к командировке деятельность, осуществляемую в частых разъездах.

Следует отметить, что существует ряд граждан, которых нельзя направить в командировку. К ним относятся, главным образом, беременные и лица, не достигшие 18 лет, а также категория лиц, которых нельзя командировать без наличия согласия. Такое решение нарушает их права и гарантии трудового законодательства. В эту категорию граждан входят:

Обратите внимание: нарушение законодательства, связанного с командированием сотрудника, приведет к большим расходам для организации. Штраф, который уплатит нарушитель, составляет от 30 до 50 тыс. рублей.

Командировка — выполнение работником служебного задания в другой организации продолжительностью более одних суток

Оформление командировкиС 2015 года были внесены законодательные изменения в положение о командировках. Они значительно облегчили оформление командировок, уменьшив обязательный перечень документов. Теперь нет необходимости в заполнении командировочного удостоверения, служебном задании, итоговом отчете. Обычно необходимые для заполнения формы прописаны в приказе организации. Начальник вправе самостоятельно определять документы, в зависимости от масштабов фирмы. При этом обязательным остался приказ о командировании. Перед принятием решения на имя руководителя пишут докладную записку с определением необходимости поездки .

Докладная записка включает в себя шапку, в которой указывается наименование компании, которая отправляет сотрудника в командировку, прописывается подразделение, от имени которого составляется документ. Далее, следует содержание записки с целью командировки. Например:

Отдел продаж Руководителю ООО «Витязь»

И.П. Валунову

Докладная записка от 12.09.2016 № 12/23-15

г. Москва

В соответствии с договором, заключенным с ОАО «Юнион» (г. Санкт-Петербург) 01.02.2016 №5/123, ООО «Витязь» производит послепродажное обслуживание направляемой для продажи в г. Санкт-Петербург продукции. За два последних месяца в несколько раз выросли показатели выявления дефектов и брака. Были направлены претензии в ОАО «Юнион». При несвоевременном определении причин, приводящих к увеличению такой продукции, возможно расторжение договора, что приведет к утере рынка быта.

Прощу направить в командировку главного специалиста отдела продаж Ветлицкого А.П. в г. Санкт-Петербург на 4 дня с 19 сентября 2016 г. по 22 сентября 2016 г. с целью проведения анализа проблем, выявлению причин появления бракованной продукции, которая направляется на сбыт, отбор образцов для проведения независимой экспертизы.

Оплату командировки произвести за счет средств ООО «Витязь».

Начальник отдела: А.А. Ледников

Обратите внимание: все поездки отражаются в табеле рабочего времени, обычно с буквенным кодом «К», продолжительность времени указывать не надо. Отдельный код есть и для выходных дней, попавших на командировку «РВ». В цифровом формате это «06» и «03» соответственно.

Учет поездок ведется не только в табеле, но и в специальных журналах. Их заполняют и оформляют по специальной утвержденной форме (приказ Минздравсоцразвития №739н). Здесь указывается, в том числе приказ на командировку, образец которого доступен по ссылке .

По возвращении работника из командировки в течение 3 дней обязательно подается авансовый отчет. Он подразумевает наличие всех расходных документов и чеков, подтверждающих целевой расход средств. Если сумма потраченных средств меньше, чем выданные ему с собой, то разница возвращается в кассу. При превышении ему компенсируют потраченные деньги.

Приказ на командировку оформляется отделом кадров, подписывается руководителем организации и доводится до сведения работника

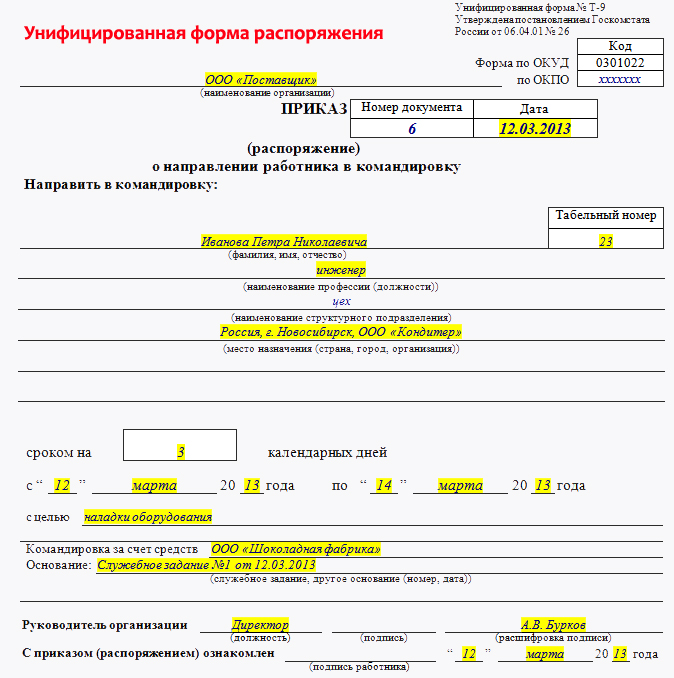

Форма приказа при командировкеОснованием для направления работника в командировку является решение руководителя. Для документального оформления издается приказ (распоряжение) о направлении работника в командировку по форме Т-9. Хотя по законодательству допустимо разработать для организации свою личную форму, большинство предприятий предпочитают унифицированный вариант.

Если вы в один период отправляете сразу несколько сотрудников, то нет необходимости составлять несколько распорядительных актов. Есть утвержденный приказ на командировку на несколько человек (пример бланка Т-9а можно скачать здесь ).

Даже в случае самостоятельной разработки, в документе должны присутствовать основные реквизиты:

Скачать образец Т-9 приказа на командировку можно на сайте Консультанта или же в этой статье по ссылке. Мы предлагаем ознакомиться с таким вариантом примера заполнения этого бланка:

Открытое акционерное общество «Лесной орел»

Приказ (распоряжение) №59 15.08.2016

о направлении сотрудника в командировку

г. Санкт-Петербург

1. Командировать Калниболоцкого Виктора Витальевича инженера ОАО «Лесной орел» в г. Новороссийск в филиал ОАО «Лесной орел» с целью проведения обучения сотрудников на рабочем месте на 14 дней с 15 августа 2016 г по 29 августа 2016 г.

2. Командировку провести за средства ОАО «Лесной бор».

3. Главному бухгалтеру выплатить командировочные.

Основание докладная записка от 01.08.2016 №9

Начальник Назимов Л.В. Назимов

На документе обязательны подписи командируемого работника.

Хранение документов

Хранение документов

Вопрос сколько лет хранятся приказы на командировку довольно запутанный. В приказе Росархива утверждено, что период хранения приказов составляет 5 лет. Касается это краткосрочный и лишь внутрироссийских командировок. В том же приложении срок хранения документов по переписке при подписании заграничных командировок составляет 10 лет. Точного определения сроков в нем нет, т.е. решить какая поездка считается краткосрочной невозможно. При этом все связанные с личными делами документы желательно хранить дольше. Например, командировки в районах Крайнего Севера и приравненных районах могут повлиять на размер пенсий.

В приказе должны соблюдаться все перечисленные выше пункты, иначе он будет считаться недействительным. В каждом пункте требуется предоставить полную и четкую информацию согласно правилам заполнения этого документа. Также крайне важно уделить особое внимание расчету дат командировки, поскольку тут несложно допустить ошибку.

А что на практике?

В соответствии со статьей 121 КЗоТ Украины, работникам, которые направлены в служебную командировку, оплата труда за выполненную работу осуществляется в соответствии с условиями, определенными трудовым или коллективным договором, и размер такой оплаты труда не может быть ниже среднего заработка .

Минтруда письмом от 5 марта 2012 года №204/13/184-12 отмечает, что в случае направления работника в командировку нужно сравнить сумму среднедневного заработка и дневного заработка работника в соответствии с условиями трудового договора, и в случае если заработная плата выше его среднего заработка — заплатить за время командировки заработную плату, а если выше средний заработок — выплачивается средняя заработная плата.

Если дни командировки оплачены по среднему заработку, то выплаты за такой период индексации не подлежат, поскольку при определении их размера сумма индексации учтена.

Если же дни командировки оплачиваются с учетом заработной платы работника согласно трудовому договору, то выплаты за такой период подлежат индексации в соответствии с Порядком проведения индексации денежных доходов населения, утвержденным постановлением Кабинета Министров Украины от 17 июля 2003 года №1078.

Средняя заработная плата работника определяется согласно Порядку исчисления средней заработной платы, утвержденному постановлением Кабинета Министров Украины от 8 февраля 1995 года №100, с учетом выплат за два календарных месяца, предшествовавших месяцу, в котором началась командировка.

Средний заработок за время нахождения работника в командировке сохраняется за все рабочие дни недели по графику, установленному по месту постоянной работы.

В соответствии с приказом Государственного комитета статистики Украины «Об утверждении типовых форм первичной учетной документации по статистике труда» от 5 декабря 2008 года №489 за период нахождения в командировке в табеле учета использования рабочего времени делается отметка «ВД».

Как правильно оформить приказ о командировке?А что на практике?

Как определяет п. 1 раздела II Инструкции №59, направление работника предприятия в командировку в пределах Украины осуществляется руководителем этого предприятия или его заместителем и оформляется приказом (распоряжением) с указанием: пункта назначения, наименования предприятия, куда командирован работник, срока и цели командировки.

В соответствии с п. 1 раздела III Инструкции №59 командировка за границу осуществляется в соответствии с приказом (распоряжением) руководителя предприятия после утверждения технического задания, в котором определяются цель выезда, задачи и ожидаемые результаты командировки, срок, условия пребывания за рубежом (в случае поездки по приглашению подается его копия с переводом), и сметы расходов.

Поскольку руководитель предприятия может устанавливать дополнительные ограничения по суммам и целям использования денежных средств, предоставленных на командировку, расходов на наем жилищного помещения, на бытовые услуги, транспортные и другие расходы, то все подобные ограничения вводятся приказом руководителя предприятия или положением о командировке.

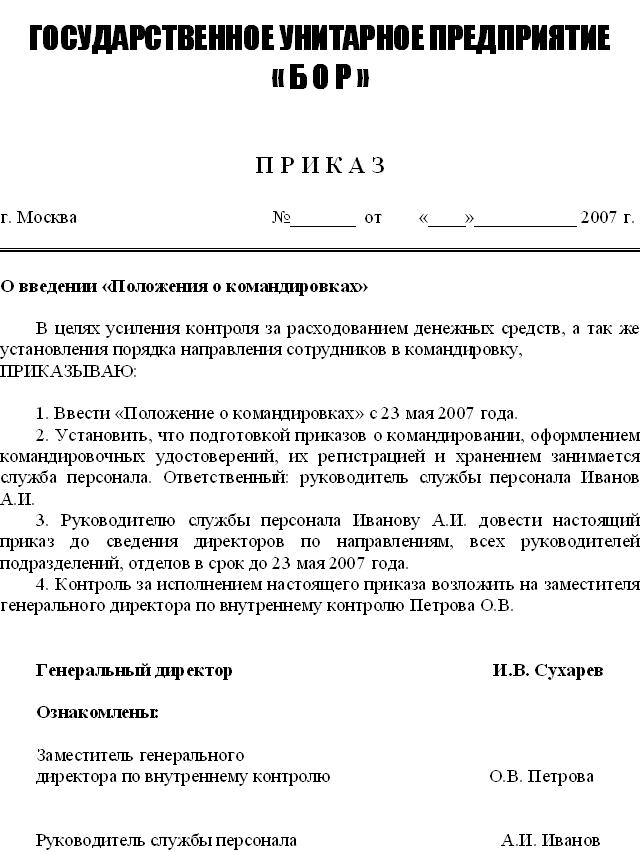

Приведем образец приказа на командировку (образец 1).

А что на практике?

Учитывая нормы НКУ и установление пределов, а не конкретных сумм для расходов для расходов на командировки, советуем Положение о командировке разработать. В Положении о командировке можно оговорить следующие вопросы:

1) порядок определения направления командировки;

2) сроки предоставления отчетов;

3) размеры суточных. Такие размеры суточных, например, могут быть привязаны и к должностям работников;

4) порядок и сроки возмещения расходов на командировки;

5) другие важные вопросы, связанные с командировками работников.

Такое Положение о командировке важно еще и потому, что Инструкция №59 обязательна для применения только органами государственной власти, учреждениями и организациями, полностью содержащимися за счет бюджетных средств, а также предприятиями, учреждениями и организациями, частично финансируемыми за счет бюджетных средств.

Положение о командировке может подготовить отдел кадров предприятия, а вот отдельные пункты этого документа, связанные с денежными расходами и их документальным оформлением, следует согласовывать с финансово-бухгалтерской службой предприятия.

Утверждается Положение о командировке руководителем предприятия и на основании его же приказа вводится в действие.

Отметим, что каждый работник имеет право обратиться к Положению о командировке в случае возникновения каких-либо вопросов или разногласий, связанных со служебной поездкой.

В какие сроки работник должен отчитаться по возвращении из командировки?А что на практике?

В соответствии с пп. 170.9.2 НКУ, отчет об использовании средств, выданных на командировку или под отчет. подается до окончания пятого банковского дня, следующего за днем, в котором плательщик налога завершает командировку (возвращается из командировки).

Согласно пп. 170.9.3 НКУ, в случае использования корпоративных платежных карточек установлены следующие сроки отчетности:

1) если во время служебной командировки командированное лицо — плательщик налога получило наличность с применением платежных карточек. оно подает отчет об использовании выданных на командировку средств и возвращает сумму излишне потраченных средств до окончания третьего банковского дня после завершения командировки ;

2) если во время служебной командировки командированное лицо — плательщик налога применило платежные карточки для проведения расчетов в безналичной форме. то срок представления плательщиком налога отчета об использовании выданных на командировку средств не превышает 10 банковских дней. При наличии уважительных причин работодатель (самозанятое лицо) может его продлить до 20 банковских дней (до выяснения вопроса в случае выявления расхождений между соответствующими отчетными документами).

Форма Отчета об использовании средств, выданных на командировку или под отчет, утверждена Приказом №1276.

Неизрасходованные денежные средства плательщик налога должен вернуть в кассу или зачислить на банковский счет предприятия до или во время представления работником отчета.

Как заполнить отчет об использовании средств, выданных под отчет или командировку?А что на практике?

Приказом от 05.12.2012 г. №1276 Минфин утвердил форму Отчета об использовании средств, выданных на командировку или под отчет, и Порядок его составления. Отчет составляется подотчетным лицом, которое получило такие средства от предприятия или самозанятого лица.

Подотчетное лицо заполняет все графы отчета, кроме: «Звіт перевірено», «Залишок унесений (перевитрата видана) у сумі за касовим ордером», бухгалтерских проводок, расчета суммы удержанного налога за несвоевременно возвращенные потраченные денежные средства на командировку или под отчет, которые заполняются лицом, предоставившим такие средства; «Звіт затверджено», которые подписываются руководителем (налоговым агентом).

Работник был направлен в служебную командировку из Львова в Киев. Работник выехал в командировку 28.01 и вернулся 01.02.2013. Работник получил аванс в сумме 3200 грн, из которых потрачено было 3000 грн Как заполнить отчет об использовании средств, выданных на командировку или под отчет, см. на образце.

А что на практике?

Как указывает ГНСУ в ЕБНЗ (подкатегория 160.18): «Согласно п. 11 разд. II Инструкции №59, если работник получил аванс на командировку и не выехал, то он должен в течение трех банковских дней со дня принятия решения об отмене поездки возвратить в кассу предприятия указанные денежные средства».

При этом налоговики указывают, что нормами законодательства не предусмотрены другие дополнительные сроки для сдачи в кассу предприятия денежных средств, полученных в качестве аванса на командировку, в случаях если командировка не состоялась по уважительным причинам (в т. ч. из-за болезни работника).

Можно ли выдать дополнительные средства командированному работнику до завершения командировки?А что на практике?

Поскольку этот вопрос не урегулирован нормами НКУ, можно воспользоваться Инструкцией №59 как вспомогательным (справочным) документом 1 .

1 Использование Инструкции №59 обычними хозрасчетными предприятиями в качестве вспомогательного и справочного нормативного акта подтверждается разъяснениями разных госорганов (см. письмо Минюста от 13.02.2012 г. №54-0-2-12/7.2, письмо Минфина от 22.11.2011 г. №31-230-16-10/28802, ответ ГНСУ из ЕБНЗ)

Пунктом 10 раздела II Инструкции №59 предусмотрено, что с разрешения руководителя может приниматься во внимание вынужденная задержка в командировке по не зависящим от работника причинам при наличии подтверждающих документов в оригинале.

Решение о продлении срока командировки руководитель принимает по прибытии командируемого работника к месту постоянной работы на основании его докладной записки. Оформить такое решение следует соответствующим приказом (распоряжением) руководителя предприятия (см. также письмо Минфина от 14.03.2011 г. №31-18030-07-10/6681).

Однако мы советуем руководителю принять решение о продлении срока командировки до возвращения работника. То есть сначала издать приказ о продлении командировки в связи с производственной необходимостью, а затем сообщить работнику о наличии такого приказа.

Относительно выданных ранее средств на командировку отметим: согласно пп. 2.11 Положения №637 «Выдача соответствующему лицу наличных средств под отчет проводится при условии отчетности им в установленном порядке за ранее полученные под отчет суммы».

А в соответствии со ст. 1 Указа №436/95 «за выдачу наличных средств под отчет без полной отчетности по ранее выданным средствам» предприятию угрожает штраф «в размере 25 процентов выданных под отчет сумм». Но будет ли иметь здесь место правонарушение?

Отчет об использовании средств, выданных на командировку, в общем случае работник должен представить лично до окончания пятого банковского дня, следующего за днем, в котором налогоплательщик завершает такую командировку (пп. 170.9.2 НКУ).

Поскольку командировка продолжается, работник сможет отчитаться за полученный раньше аванс на командировку только после ее завершения.

Вместе с тем в соответствии со ст. 121 КЗоТ работникам, которые направляются в командировку, выплачиваются: суточные за время нахождения в командировке, стоимость проезда к месту назначения и обратно и расходы по найму жилого помещения в порядке и размерах, устанавливаемых законодательством. Следовательно, работник в командировке должен быть обеспечен всеми необходимыми средствами. Однако досылки средств как нового аванса после того, как работник выехал в командировку с уже выданным авансом, — операция сомнительная и штрафоопасная.

В возникшей ситуации можно посоветовать следующее.

1. Согласно п. 3 р. II Инструкции №59 командируемому работнику по его просьбе за счет предприятия может быть переведена заработная плата по почте, или такая зарплата может быть перечислена в безналичной форме на соответствующий счет с применением платежных карточек. Таким образом, работник может потратить в командировке собственные денежные средства, а по возвращении из командировки получить компенсацию после представления отчета об использовании средств, выданных на командировку и под отчет.

2. Если предприятие отправило работника с корпоративной платежной карточкой, то можно просто ее пополнить. Вернувшись из командировки, работник предоставит отчет об использовании средств с такой карточки.

Нужно ли оформлять удостоверение о командировке?А что на практике?

Нормы НКУ не предусматривают необходимость оформления удостоверения о командировке для выплаты суточных. На это указывает и ГНСУ в письме от 05.05.2011 г. №8434/6/15-0315.

На сегодняшний день сумму суточных в случае командировки по Украине и в страны, с которыми у нас не установлен визовый режим, определяют на основании приказа о командировке и соответствующих первичных (подтверждающих) документов. Последними считают те, которые удостоверяют намерения и фактичность осуществления командировки (см. письмо ГНАУ от 18.06.2011 г. №11327/6/15-0516). По мнению специалистов Минфина, соответствующими первичными документами следует также считать документы, подтверждающие пребывание работника в месте командировки: транспортные билеты, гостиничные счета и т. п. (см. письмо Минфина Украины от 04.05.2011 г. №31-07230-16-25/11433).

Также напомним, что при заграничной командировке в страны, въезд в которых предусматривает наличие визы у гражданина Украины, размер суточных рассчитывают на основании приказа о командировке и отметок уполномоченного служебного лица Государственной пограничной службы Украины в паспорте или заменяющем его документе.

Если работник не предоставит соответствующие подтверждающих документы, сумма суточных не включается в состав налоговых расходов плательщика налога. Такие же последствия будет иметь отсутствие приказа о командировке — при командировке по Украине или в страны с безвизовым с Украиной режимом — и отсутствие отметок пограничников в паспорте или заменяющем его документе и, опять-таки, приказа о командировке — в случае командировки в страну, с которой для нас действует визовый режим. Причем наличие удостоверения о командировке у командированного работника не будет иметь здесь никакого значения.

Что нужно сделать, какие документы оформить, если работник заболел в командировке? Можно ли выплатить суточные за дни нахождения в больнице и разрешено ли отнести эту сумму к налоговым расходам? Как в таком случае продлить командировку?А что на практике?

Согласно ст. 121 КЗоТ, за время служебной поездки работникукомпенсируют расходы на проживание, проезд и суточные. Кроме того, за работником сохраняется место работы, а оплачивают труд за дни командировки в размере оклада, но не меньше среднего заработка.

Будут ли считаться дни, когда работник болел, днями служебной командировки? НКУ и КЗоТ не дают ответа на этот вопрос. В этом случае можно воспользоваться Инструкцией №59 1 .

1 Хотя нормы этого документа касаются только государственных предприятий, однако негосударственные предприятия могут воспользоваться ее нормами справочно. На это указывала и ГНСУ, в частности в письме от 31.03.2012 г. №5742/6/15-1415.

В п. 9 и 10 р. II и п. 4 р. III Инструкции №59, в частности, отмечается, что в случае временной нетрудоспособности командированного работника ему на общих основаниях возмещаются расходы на наем жилого помещения (кроме случаев, когда командированный работник находится на стационарном лечении). При этом за дни болезни работнику выплачивают суточные до момента, когда он выздоровеет или же вернется к месту своего постоянного проживания. Правда, на выплату таких суточных установлено ограничение — не более двух месяцев. Болезнь работника должна быть засвидетельствована листком нетрудоспособности. За период болезни работнику на общих основаниях выплачивается пособие по временной нетрудоспособности. Поэтому выходит, что за дни болезни работник вполне законно получит больничные (выплачивать ему дополнительно заработок за дни командировки в пределах оклада (но не меньше среднего заработка) не нужно).

Помните, что по возвращении работника из заграничной командировки, во время которой он болел, заграничный документ о временной нетрудоспособности нужно обменять в лечебных учреждениях по месту жительства или работы на листок нетрудоспособности установленного в Украине образца. Обмен осуществляют на основании переведенных на украинский язык и нотариально засвидетельствованных документов. подтверждающих временную потерю трудоспособности за рубежом (абз. 2 п. 4 р. III Инструкции №59).

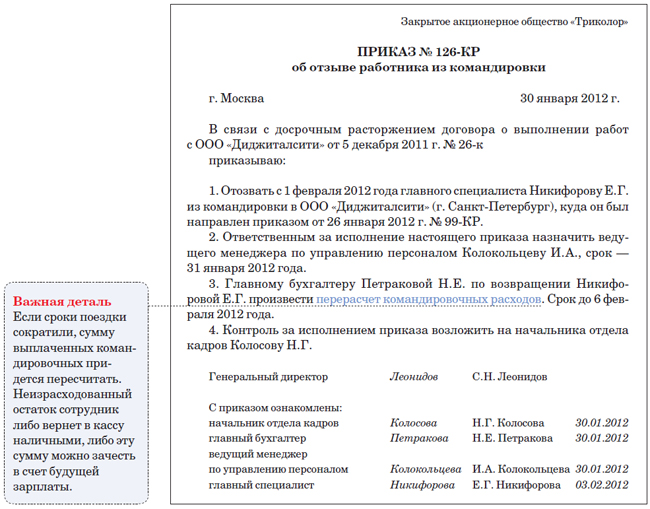

Согласно п. 10 р. II и п. 4 р. III Инструкции №59, для продления срока командировки директор должен издать соответствующий приказ. Такой приказ оформляется уже по прибытии подчиненного работника на рабочее место. Сразу по возвращении на предприятие работник подает руководителю докладную записку (произвольной формы), в которой излагает причины задержки в служебной поездке сверх установленного приказом о командировке срок. Именно на основании этого документа руководитель имеет право издать приказ о продлении командировки (см. образец 3).

Внимание! Помните, что за время задержки в командировке без уважительных причин (то есть без приказа руководства и документов, подтверждающих уважительные причины такой задержки) работнику не выплачивают зарплату (или средний заработок), не выплачивают суточные и не возмещают расходы на наем жилого помещения, на проезд и прочие расходы (п. 10 р. II и п. 4 р. III Инструкции №59).

Рекомендуем выдать приказ о продлении служебной поездки к получению от работника авансового отчета или того же дня. Если поступить по-другому, то работник на момент представления авансового отчета не будет иметь право на суточных и компенсацию расходов на проживание и проезд за дни превышения командировки согласно первому приказу о командировке. А вот уже когда будет издан приказ о продлении командировки, все выплаты за дополнительные дни поездки будут вполне правомерными, потому что в таком случае расходы будут компенсировать именно за дни командировки.

В соответствии с новым приказом руководителя предприятия, составленным работником отчетом о командировке, при предоставлении им всех подтверждающих документов, предприятие будет иметь право на налоговые расходы согласно пп. 140.1.7 НКУ.

Начисляется ли работникам премия за дни нахождения в командировке?А что на практике?

Согласно ст. 121 КЗоТ, весь период нахождения в командировке является рабочим временем работника, за которое должна выплачиваться заработная плата согласно условиям трудового или коллективного договора, в том числе начисляться премии, если они предусмотрены этими условиями, и размер такой оплаты труда не может быть ниже среднего заработка.

Если за период командировки начислена заработная плата ниже средней заработной платы, исчисленной согласно нормам Порядка исчисления средней заработной платы, утвержденного постановлением КМУ от 08.02.95 г. №100, тогда выплачивается средняя заработная плата .

В случае выплаты средней заработной платы за период командировки премии за этот период не начисляют, поскольку при расчете средней заработной платы предприятие уже учло премии согласно п. 3 Раздела ІІІ Порядка №100.

На какую дату формируется НК на основании НН и документов, дающих право на формирование НК без получения налоговой накладной, которые прилагаются работником к отчету об использовании средств, выданных на командировку или под отчет?Мнение ГНС Украины

Согласно п. 198.3 НКУ, налоговый кредит отчетного периода определяется исходя из договорной (контрактной) стоимости товаров/услуг, но не выше уровня обычных цен, определенных в соответствии со ст. 39 НКУ, и состоит из сумм налогов, начисленных (уплаченных) плательщиком налога по ставке, установленной п. 193.1 НКУ, в течение такого отчетного периода в связи, в частности, с приобретением или изготовлением товаров (в том числе при их импорте) и услуг с целью их последующего использования в облагаемых налогом операциях в пределах хозяйственной деятельности плательщика налога.

Согласно п. 198.2 НКУ датой возникновения права плательщика налога на отнесение сумм налога к налоговому кредиту считается дата того события, которое произошло раньше:

дата списания денежных средств с банковского счета плательщика налога на оплату товаров/услуг;

дата получения плательщиком налога товаров/услуг, что подтверждено налоговой накладной.

В соответствии с п. 2 Порядка №1276 отчет об использовании средств, выданных на командировку или под отчет (далее — Отчет), подается до окончания пятого банковского дня, следующего за днем, в котором плательщик налога завершает такую командировку или завершает выполнение отдельного гражданско-правового действия по доверенности и за счет налогового агента плательщика налога, предоставившего средства под отчет.

При этом, если во время служебной командировки плательщик налога получил наличность с применением платежных карточек, он представляет Отчет до окончания третьего банковского дня после завершения командировки. Командированному лицу — плательщику налога, который применил платежные карточки для проведения расчетов в безналичной форме и срок представления Отчета не превысил 10 банковских дней, при наличии уважительных причин работодатель (самозанятое лицо) может продлить такой срок до 20 банковских дней (до выяснения вопроса в случае выявления расхождений между соответствующими отчетными документами).

Согласно п. 5 Порядка №1276 Отчет составляется подотчетным лицом, получившим такие средства на командировку, и утверждается и подписывается руководителем (налоговым агентом).

Поскольку документы, подтверждающие расходы, понесенные подотчетным лицом во время командировки или выполнения отдельного гражданско-правового действия по доверенности и за счет налогового агента плательщика налога, подаются вместе с Отчетом, то датой получения налоговой накладной и других документов, которые дают право на формирование налогового кредита без получения налоговой накладной и которые определены в п. 201.11 ст. 201 р. V НКУ, будет считаться дата составления такого Отчета .

После принятия решения об утверждении данного отчета руководителем плательщика налога (налоговым агентом), суммы НДС, указанные в налоговых накладных и других указанных документах, могут быть зачислены в состав налогового кредита при условии выполнения других требований относительно формирования налогового кредита.

Единая база налоговых знаний, сайт ГНСУ www.sts.gov.ua

ФЛП — плательщик единого налога второй группы — оказал услуги физическому лицу (работнику юрлица), находившемуся в командировке. Есть ли здесь нарушение правил нахождения на второй группе ЕН?Мнение ГНС Украины

В соответствии с пп. 2 ст. 291 НКУ к плательщикам единого налога, которые относятся ко второй группе, принадлежат физические лица — предприниматели, осуществляющие хозяйственную деятельность по оказанию услуг, в том числе бытовых, плательщикам единого налога и/или населению, производство и/или продажу товаров, деятельность в сфере ресторанного хозяйства, при условии, что в течение календарного года соответствуют совокупности следующих критериев:

не используют труд наемных лиц или количество лиц, состоящих с ними в трудовых отношениях, одновременно не превышает 10 человек;

объем дохода не превышает 1 000 000 гривень.

Действие данного подпункта не распространяется на физических лиц — предпринимателей, оказывающих посреднические услуги по покупке, продаже, аренде и оценке недвижимого имущества, а также осуществляющих деятельность по производству, поставке, продаже (реализации) ювелирных и бытовых изделий из драгоценных металлов, драгоценных камней, драгоценных камней органогенного образования и полудрагоценных камней. Такие физические лица — предприниматели относятся исключительно к третьей или пятой группе плательщиков единого налога, если соответствуют требованиям, установленным для таких групп.

При определении объекта обложения налогом на прибыль (юридическим лицом) учитываются расходы на командировку физических лиц, состоящих в трудовых отношениях с таким плательщиком налога или являющихся членами руководящих органов плательщика налога, в пределах фактических расходов командированного лица на проезд (в том числе перевозку багажа, бронирование транспортных билетов) как к месту командировки и обратно, так и по месту командировки (в том числе на арендованном транспорте), оплату стоимости проживания в гостиницах (мотелях), а также включенных в такие счета расходов на питание или бытовые услуги (стирка, чистка, починка и утюжка одежды, обуви или белья), на наем других жилых помещений, оплату телефонных разговоров, оформления загранпаспортов, разрешений на въезд (виз), обязательное страхование, другие документально оформленные расходы, связанные с правилами въезда и пребывания в месте командировки, в том числе любые сборы и налоги, подлежащие уплате в связи с осуществлением таких расходов (абз. первый пп. 140.1.7 НКУ).

Указанные в абз. первом пп. 140.1.7 НКУ расходы могут быть включены в состав расходов плательщика налога только при наличии подтверждающих документов, которые удостоверяют стоимость этих расходов в виде транспортных билетов или транспортных счетов (багажных квитанций), в том числе электронных билетов при наличии посадочного талона и документа об уплате по всем видам транспорта, в том числе чартерных рейсов, счетов, полученных из гостиниц (мотелей) или от других лиц, оказывающих услуги по размещению и проживанию физического лица, в том числе бронирование мест в местах проживания, страховых полисов и т. п.

По возвращении из командировки работник обязан предоставить Отчет об использовании средств, выданных на командировку или под отчет, при этом главным условием возмещения расходов на командировки является наличие оригинала документов, подтверждающих стоимость таких расходов (билеты, квитанции, чеки, расчеты и т. п.).

Учитывая вышеизложенное, если физическим лицом — предпринимателем — плательщиком единого налога второй группы были оказаны услуги работнику юридического лица во время командировки и стоимость услуг оплачивается во время командировки лично работником юридического лица, то нарушения условий пребывания во второй группе плательщика единого налога не возникает.

Однако если оплата стоимости услуг поступает на счет физического лица — предпринимателя — плательщика единого налога второй группы от юридического лица, не являющегося плательщиком единого налога, за наемного работника, находящегося в командировке, то нарушаются условия пребывания физического лица — предпринимателя на второй группе плательщика единого налога.

Единая база налоговых знаний, сайт ГНСУ www.sts.gov.ua

Включаются ли в состав расходов ФЛП на общей системе налогообложения расходы, связанные с командировкой наемного работника?Мнение ГНС Украины

В соответствии с п. 177.2 НКУ объектом налогообложения является чистый налогооблагаемый доход, то есть разница между общим налогооблагаемым доходом (выручка в денежной и неденежной форме) и документально подтвержденными расходами, связанными с хозяйственной деятельностью такого физического лица — предпринимателя.

Согласно п. 177.4 НКУ в перечень расходов, непосредственно связанных с получением доходов, относятся документально подтвержденные расходы, которые включаются в операционную деятельность согласно разделу ІІІ НКУ.

В соответствии с п. 138.1 НКУ расходы, учитываемые при исчислении объекта налогообложения, состоят из расходов операционной деятельности, которые определяются согласно п. 138.4, 138.6 — 138.9, пп. 138.10.2 — 138.10.4 п. 138.10, п. 138.11 НКУ.

Согласно пп. «г» пп. 138.10.3 НКУ в расходы плательщика налога включаются расходы на командировки работников, которые заняты сбытом товаров, выполнением работ, оказанием услуг.

Подпунктом 140.1.7 НКУ предусмотрены особенности определения расходов двойного назначения, в частности, к составу расходов относятся расходы на командировку физических лиц, состоящих в трудовых отношениях с таким плательщиком налога, в пределах фактических расходов командированного лица, на проезд (в том числе перевозку багажа, бронирование транспортных билетов) как к месту командировки и обратно, так и по месту командировки (в том числе на арендованном транспорте), оплату стоимости проживания в гостиницах (мотелях), а также включенных в такие счета расходов на питание или бытовые услуги (стирка, чистка, починка и утюжка одежды, обуви или белья), на наем других жилых помещений, оплату телефонных разговоров, оформление загранпаспортов, разрешений на въезд (виз), обязательное страхование, другие документально оформленные расходы, связанные с правилами въезда и пребывания в месте командировки, в том числе любые сборы и налоги, подлежащие уплате в связи с осуществлением таких расходов.

Указанные в абзаце первом данного подпункта расходы могут быть включены в состав расходов плательщика налога только при наличии подтверждающих документов, удостоверяющих стоимость этих расходов в виде транспортных билетов или транспортных счетов (багажных квитанций), в том числе электронных билетов при наличии посадочного талона и документа об уплате по всем видам транспорта, в том числе чартерных рейсов, счетов, полученных из гостиниц (мотелей) или от других лиц, оказывающих услуги по размещению и проживанию физического лица, в том числе бронирование мест в местах проживания, страховых полисов и т. п.

Не разрешается включать в состав расходов на питание стоимость алкогольных напитков и табачных изделий, суммы «чаевых», за исключением случаев, когда суммы таких «чаевых» включаются в счет согласно законам страны пребывания, а также плату за зрелищные мероприятия.

К составу расходов на командировки относятся также расходы, не подтвержденные документально, на питание и финансирование других собственных нужд физического лица (суточные расходы), понесенные в связи с такой командировкой в пределах территории Украины, но не более чем 0,2 размера минимальной заработной платы, установленной законом на 1 января налогового (отчетного) года, в расчете за каждый календарный день такой командировки, а для командировок за границу — не выше чем 0,75 размера минимальной заработной платы, установленной законом на 1 января налогового (отчетного) года, в расчете за каждый календарный день такой командировки.

Учитывая вышеизложенное, физическое лицо — предприниматель на общей системе налогообложения имеет право включить в состав расходов только те расходы, которые связаны с командировкой наемного работника, который непосредственно занят в сбыте товара, выполнении работ или оказании услуг.

При этом, если деятельность наемного работника не связана со сбытом товара, выполнением работ и оказанием услуг, то расходы, которые понесены таким работником во время командировки, возмещаются физическим лицом — предпринимателем за собственный счет и не включаются в состав расходов налогоплательщика.

Единая база налоговых знаний, сайт ГНСУ www.sts.gov.ua

А что на практике?

По нашему мнению, физлицо-предприниматель, находящееся на общей системе налогообложения, может отнести к составу своих расходов не только расходы на командировки физических лиц, прямо связанные со сбытом, как указывают налоговики. Ведь согласно п. 177.4 НКУ к перечню расходов, непосредственно связанных с получением доходов, относятся документально подтвержденные расходы, которые включаются в операционную деятельность согласно разделу ІІІ НКУ. Поэтому, например, расходы на оплату служебных командировок персонала цехов, участков и т. п. (если имеет место производство), которые являются составляющей общепроизводственных расходов (пп. 138.8.5 НКУ) и соответственно операционных расходов, также могут быть отнесены предпринимателем к расходам.

Какой документ с целью освобождения от уплаты туристического сбора должно предоставить лицо, прибывшее в командировку, в том числе иностранец?А что на практике?

Статьей 10 НКУ определено, что к местным налогам и сборам относится, в частности, туристический сбор (далее — сбор).

Местные советы в пределах полномочий, определенных НКУ, решают вопрос о внедрении сбора, который является обязательным к уплате на территории соответствующих территориальных общин (п. 8.3 ст. 8 НКУ).

Согласно ст. 268 НКУ « плательщиками туристического сбора являются граждане Украины, иностранцы, а также лица без гражданства, прибывающие на территорию административно-территориальной единицы, на которой действует решение сельского, поселкового и городского совета об установлении сбора, и получают (потребляют) услуги по временному проживанию (ночлегу) с обязательством оставить место пребывания в указанный срок».

Налоговые агенты взимают сбор во время оказания услуг, связанных со временным проживанием (ночлегом), и указывают сумму уплаченного сбора отдельной строкой в счете (квитанции) на проживание согласно пп. 268.6.1 НКУ.

Как установлены пп. 268.2.2 НКУ, не могут быть плательщиками сбора, в частности, лица, прибывшие в командировку.

Инструкцией №59 определено, что «служебной командировкой считается поездка работника по распоряжению руководителя органа государственной власти, предприятия, учреждения и организации, полностью или частично содержащегося (финансируемого) за счет бюджетных средств (далее — предприятие), на определенный срок в другой населенный пункт для выполнения служебного поручения вне места его постоянной работы (при наличии документов, подтверждающих связь служебной командировки с основной деятельностью предприятия)».

Направление работника предприятия в командировку осуществляется руководителем данного предприятия или его заместителем и оформляется приказом (распоряжением) с указанием: пункта назначения, названия предприятия, куда командирован работник, срока и цели командировки. Именно поэтому приказ руководителя об отправлении работника в командировку, по нашему мнению, может быть основанием для неуплаты туристического сбора.

В ЕБНЗ специалисты налоговой указывают, что в пп. 140.1.7 НКУ указывается перечень документов, подтверждающих связь такой командировки с деятельностью предприятия. Среди них, в частности (но не исключительно), могут быть:

1) приглашение принимающей стороны, деятельность которой совпадает с деятельностью плательщика налога;

2) заключенный договор или контракт;

3) другие документы, устанавливающие или удостоверяющие желание установить гражданско-правовые отношения;

4) документы, удостоверяющие участие командированного лица в переговорах, конференциях или симпозиумах, других мероприятиях, которые проводятся по тематике, совпадающей с хозяйственной деятельностью плательщика налога.

То есть специалисты ГНСУ указывают, что кроме приказа руководителя командированное лицо может приложить и другие документы. Однако, по нашему мнению, приказа руководителя в такой ситуации должно быть достаточно, а вышеприведенный перечень пп. 140.1.7 НКУ касается подтверждения связи командировки с хозяйственной деятельностью предприятия для отражения налоговых расходов по такой командировке.

Если командированный работник не предоставит никаких документов, которые бы подтверждали его командировку, то он будет плательщиком туристического сбора на общих основаниях.

Налоговым агентам для неначисления туристического сбора советуем сделать копию приказа о направлении работника в командировку, которая будет выступать подтверждающим документом.

Переносятся ли сроки проведения документальной плановой, внеплановой и фактической проверки в связи с командировкой должностных лиц СХ?Мнение ГНС Украины

В соответствии с пунктом 1.1 Методических рекомендаций по порядку организации и проведения проверок налогоплательщиков, утвержденных приказом ГНА Украины от 14.04.11 №213 (далее — Методические рекомендации) в соответствии с пунктом 77, пунктом 78.4, пунктом 79.2 и пунктом 80.2 раздела II НКУ о проведении документальной плановой, внеплановой и фактической проверки соответствующим руководителем органа ГНС принимается решение (с указанием оснований для проведения проверки, даты ее начала и продолжительности), которое с учетом требований НКУ оформляется приказом.

Условия допуска должностных (служебных) лиц к проведению документальных плановых или внеплановых выездных и фактических проверок определены статьей 81 раздела II НКУ. В соответствии с п. 1.8 Методических рекомендаций в случае если при организации документальной плановой и внеплановой или фактической проверки установлено отсутствие налогоплательщика (должностных лиц налогоплательщика или его законных (уполномоченных) представителей) по местонахождению (месту жительства), в тот же день составляется акт (произвольной формы) о неустановлении местонахождения налогоплательщика (должностных лиц налогоплательщика или его законных (уполномоченных) представителей).

В соответствии с п. 1.11 Методических рекомендаций при проведении в предусмотренных пунктами 1.8 — 1.10 этого раздела случаях документальной плановой выездной проверки после определенных в плане-графике сроков проведения уведомление и приказ о проведении проверки налогоплательщику повторно не направляются, а выписывается новое направление и издается приказ о проверке с указанием новой даты начала с соблюдением продолжительности проведения, определенной в соответствии с планом-графиком в предыдущих документах. При этом в акте проверки обязательно излагаются обстоятельства, которые привели к нарушению сроков проведения такой проверки, определенных в направленных плательщику налогов уведомлении и приказе о проведении проверки. При проведении в указанных случаях документальной внеплановой выездной и фактической проверки после сроков, определенных в приказе и направлениях на проведение, издается новый приказ и новые направления на проведение проверки с указанием новой даты начала проверки и с соблюдением продолжительности, определенной предыдущими документами. При этом в приказе указываются причины изменения сроков проведения проверки.

Относительно юридических лиц следует отметить, что согласно ст. 92 Гражданского кодекса Украины юридическое лицо приобретает гражданские права и обязанности и осуществляет их через свои органы, действующие в соответствии с учредительными документами и законом. Кроме этого, необходимо отметить — действующим законодательством предусмотрено, что назначение на должность, увольнение, отпуск работника или назначение к выполнению функций временно отсутствующего работника оформляется приказом или распоряжением владельца или уполномоченного им органу. Если учредительными документами не предусмотрено возложение на другое лицо организационно-предписывающих или административно — хозяйственных обязанностей на случай отсутствия руководителя и главного бухгалтера по объективным причинам (отпуск, командировка, больничный и т. п.) соответствующими организационно-предписывающими документами предприятия временно назначается лицо, уполномоченное на выполнение таких функций.

Следовательно, учитывая вышеприведенное, сроки проведения документальной плановой, внеплановой и фактической проверки переносятся в связи с отсутствием налогоплательщика по своему нахождению. Другие случаи переноса сроков проведения проверок не предусмотрены.

Единая база налоговых знаний, сайт ГНСУ www.sts.gov.ua

Нужно ли рассчитывать однодневный заработок и сравнивать его со среднедневным для оплаты труда командированных работников? Какие выплаты учитываются для исчисления средней зарплаты?А что на практике?

Согласно ст. 121 КЗоТ, работникам, которые направлены в служебную командировку, оплата труда за выполненную работу осуществляется в соответствии с условиями, определенными трудовым или коллективным договором, и размер такой оплаты труда не может быть ниже среднего заработка.

Следовательно, в случае направления работника в командировку нужно сравнить сумму среднедневного заработка и дневного заработка в соответствии с условиями трудового договора и, если дневной заработок выше среднего заработка, выплатить за время командировки заработную плату, а если выше средний заработок, то выплачивается средняя заработная плата .

Согласно п. 3 р. ІІІ Порядка №100, для исчисления средней платы за два месяца, в частности, учитываются:

основная заработная плата;

доплаты и надбавки;

премии постоянного характера; индексация и т. п.

Установлены ли максимальные и минимальные сроки для командировок на негосударственных предприятиях?А что на практике?

Срок командировки каждого конкретного отправленного работника должен устанавливаться приказом о командировке. Максимальный срок командировки может определяться положением о командировке или коллективным договором на предприятии. При установлении максимального срока командировки целесообразно ориентироваться на Инструкцию №59 (п. 1 раздела ІІ и п. 1 раздела ІІІ). Нормы этого документа предусматривают, что максимальный срок командировки:

30 календарных дней — в пределах Украины;

на срок строительства (для работников, которые направляются для выполнения в пределах Украины монтажных, наладочных, ремонтных и строительных работ);

60 календарных дней — за границу;

один год — при направлении работников за границу по внешнеэкономическим договорам (контрактам) для выполнения монтажных, наладочных, ремонтных, проектных, проектно-поисковых, строительных, строительно-монтажных и пусконаладочных работ, осуществления шефмонтажа и авторского надзора во время строительства, обслуживания и обеспечения функционирования национальных экспозиций на международных выставках, проведения гастрольных и других культурно-художественных мероприятий.

Минимальным сроком командировки может быть один день или даже меньше. Например, работник может выехать в командировку в другой населенный пункт и в тот же день вернуться к месту основной работы (см. письмо Минфина от 12.10.2009 г. №31-18030-07-21/27231). И это также будет считаться командировкой при условии соответствующего оформления. Подтверждение календарного дня приводится также в абз. 4 пп. 140.1.7 НКУ.