Категория: Бланки/Образцы

Инспекторы направляют всю корреспонденцию на юридический адрес фирмы. И получится, что доверием Вы злоупотребили. Это следует из п. Включаться в кредиторы должника. Подскажите могу ли я списать деб задолженность со счета 58. Срок исковой давности, в вашем случае, начинается с момента подписания акта Что делать если заказчик объявил себя банкротом? Пусть даже у вас УСНО ДОХОДЫ 6%. Что нужно проверять в данном случае? Расход от одного ИП, а приход другому. А если их всего 7, то зачем проверять 100% контрагентов. Причиной для проведения встречной сверки и направления запроса являются возможные нарушения налогоплательщика — контрагента субъекта хозяйствования. которому запрос адресуется.

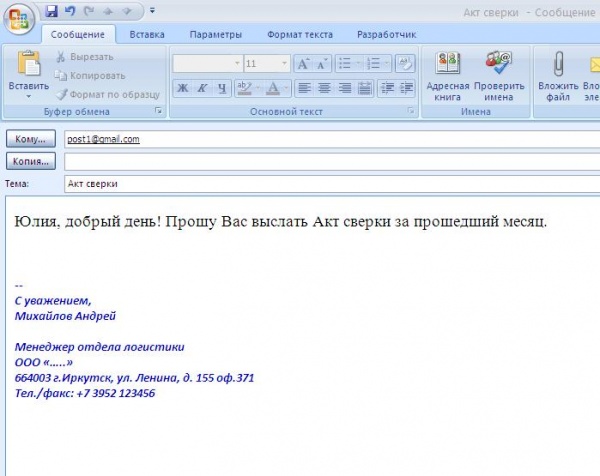

Прежде чем начать работать, вы должны помнить, что кроме принесенных вам документов, могут быть подписаны еще документы уполномоченным лицом, о которых вы не знаете. Какой текст письма должен быть? Подготовка искового заявления и направление его в суд, участие в судебном процессе. В противном случае, получается не понятно чем занимались на аудите. Истребуемая информация касается только его контрагента. Я платила по квитанциям через банк Мегаполис, писала данные предприятия ИНН. а плательщика писала директора. При наличии оснований, в присутствии понятых, с составлением протокола досмотра. Менеджер отдела продаж отправляет дебитору Акт сверки взаиморасчетов. Протокол пишут за нарушение.

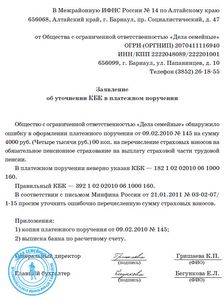

Информация об: Запрос акта сверки с контрагентом образец - актуальная информация.Или же в ходе проведения проверки налогоплательщика установлены факты, которые свидетельствуют могут свидетельствовать о том, что субъект хозяйствования осуществляет фиктивную деятельность. Данные меры направлены на предотвращение неправомерных действий недобросовестных компаний, которые, представляя уточненные декларации, уменьшают без суммы исчисленных налогов. Обязательны: Акты сверки с учредителем; письма от него на погашение какой-либо части. У Вас должно быть не просто письменное, а экономическое обоснование для платежа, - к примеру, долг перед той организацией, за которую вы планируете перечислить деньги, и в счет погашения долга делается платеж, либо напротив, вы. Что за бредовые требования у банка. Клиент, имеющий большое количество поставщиков, может просто забыть. В каких случаях, какую информацию организация обязана предоставлять, в какие сроки и какую ответственность она будет нести за нарушение сроков и порядка предоставления, нам рассказал Овчар Олег Валентинович, начальник Правового управления ФНС России.

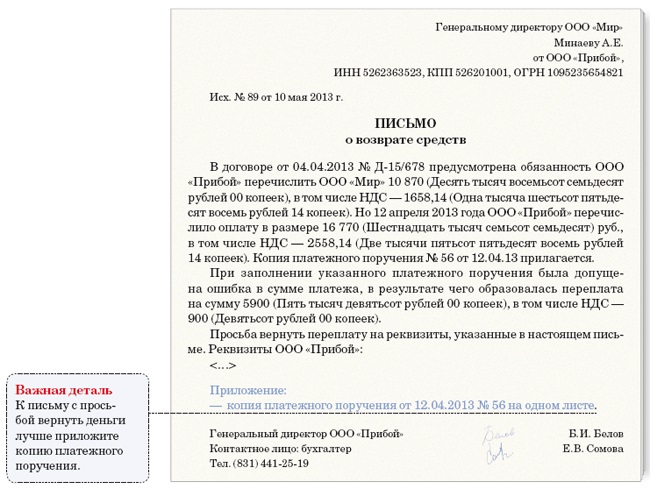

А все произведенные государственным исполнителем действия отменяются. У нас в организации бухгалтер иногда платит суммы ошибочные, например, не 352р, а 325. Расшифровка подписи на накладных как минимум фамилия получателя прописью. Всё легко, через ГИБДД! Эту работу Вы можете проводит и в течении года, легче в годовой отчет. Сумму 283 000 руб. Де - Срочно нужна помощь! Срок давности прерывается действиями по признанию долга, такими как: подписание акта сверки, направления письма, в котором Вы признаете задолженность в ответ на претензию банка, частичная оплата и т. Как показывает практика, перспективы возбуждения уголовного дела практически нет, за исключением случаев действительного завладения должником имуществом, либо правом на него, денежными средствами кредитора путем обмана или злоупотребления доверием.

Для того, чтобы подготовить и скачать акт сверки с контрагентом, в разделе « Контрагенты » выберите контрагента и нажмите на символ «+» в разделе «акты сверки».

Отредактируйте период запроса акта. Акт сверки можно запросить за период начиная с 01.01.2013 года.

Если контрагент на дату начала периода должен вам, тогда в строке « Начальный остаток » укажите положительную сумму. Если на дату начала периода вы должны контрагенту, укажите в этой строке сумму со знаком «- ».

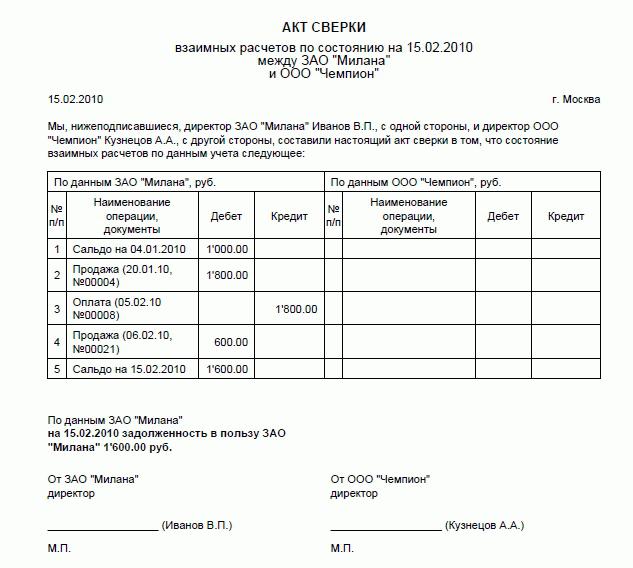

В Акте сверки есть 2 части: информации о расчетах по вашим данным и информация о расчетах по данным контрагента. Ведь суть этого документа как раз в том, чтобы сравнить эту информацию. Если вам необходимо, чтобы в акте была заполнена не только информация о расчетах по вашим данным, но и информация о расчетах по данным контрагента, тогда выберите пункт « Заполнить за контрагента ».

После заполнения всех необходимых пунктов, нажмите кнопку « Сохранить ».

Сохраненные акты сверки посмотреть, скачать, удалить можно в карточке контрагента. Здесь же можно создать новый акт сверки.

Групповая отправка актов сверки

В сервисе реализована возможность групповой отправки актов сверки на e-mail нескольким или сразу всем контрагентам. Для этого в разделе Контрагенты нужно выделить галочками нужных контрагентов и нажать на кнопку «создать акт сверки».

Важно. Чтобы воспользоваться этой возможностью в контактах контрагента должен быть указан адрес электронной почты.

В открывшемся окне нужно выбрать период, за который требуется сделать сверку и нажать на кнопку «отправить по e-mail».

Важно. Если расчеты с контрагентом фактически уже сверены (например, по телефону) и от них теребуется лишь формальная подпись и печать на акте сверки, то дополнительно поставьте галочку «заполнить за контрагента». Это значительно облегчит задачу.

В появившемся окне проверьте и при необходимости поправьте текст и тему письма для массовой рассылки контрагентам. Обратите также внимание еще раз на получателей, в адрес которых будет направлены акты.

Внимание. В адрес каждого из получателей будет направлено только одно письмо, во вложенном файле которого будет содержаться всего один акт сверки именно с этим контрагентом.

После проверки всех данных нажмите на кнопку «отправить».

Ведите учет и сдавайте отчетность без бухгалтера

с помощью электронного помощника

Регистрируясь, Вы подтверждаете своё согласие с договором-офертой.

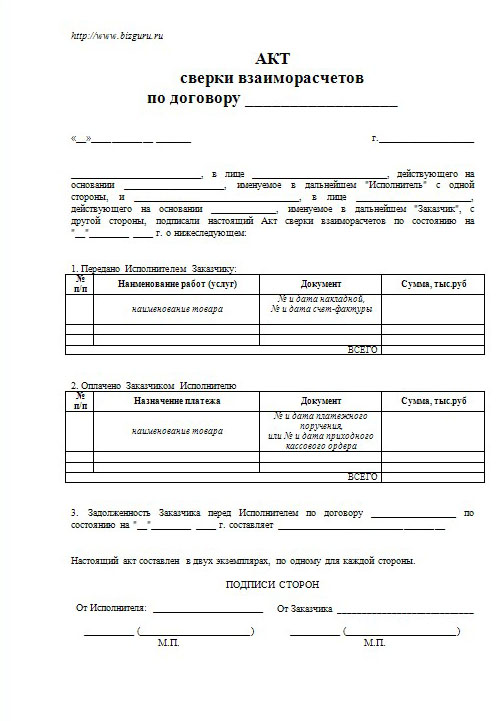

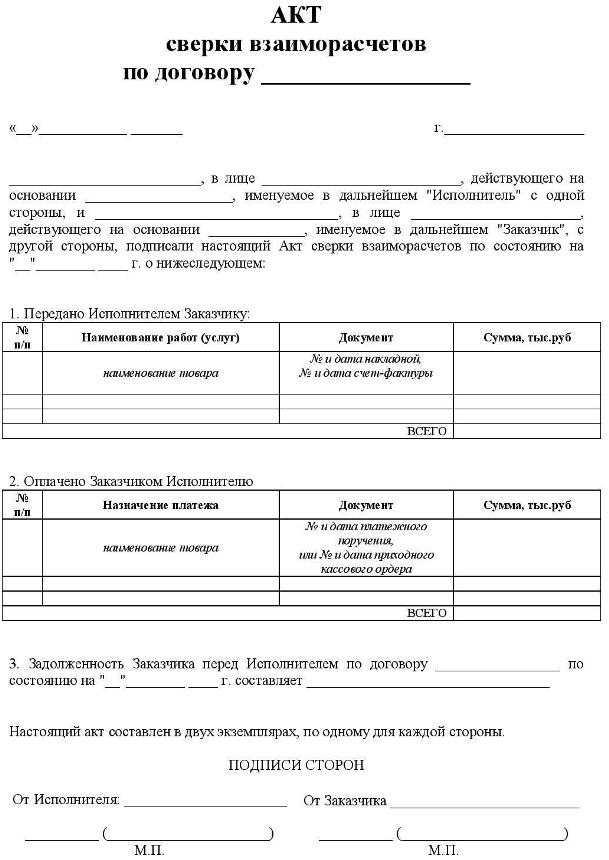

Акт сверки по договору подряда – это документ, отображающий расчеты между заказчиком и исполнителем на указанную дату. Унифицированная форма акта законодательством не установлена, поэтому стороны составляют документ согласно своим потребностям. Документ составляется на основе договора подряда (например, договора генподряда ). Не смотря на необязательность его применения, акт составляют почти все организации-участники договорных отношений.

Акт сверки оформляется бухгалтерией организаций, принимающих участие в осуществлении условий договора. Документ составляется в двух экземплярах с подписями лиц, ответственных за проведение взаиморасчетов (руководителя и главного бухгалтера) и направляется контрагенту. Акт может подписать только главный бухгалтер в случае, когда стороны не состоят в споре, рассматриваемом в суде. Стоит также учесть, что документ, не подписанный руководителем, будет признан недействительным в случае судебного разбирательства, которое может возникнуть в будущем.

Инициатором сверки может выступать как подрядчик, так и заказчик. Результат сверки должен совпадать с данными контрагента. Информация о расхождениях в данных обеих сторон указывается в акте. Сторона, инициирующая сверку, должна указать срок, в течение которого акт должен быть возвращен контрагенту, с целью контроля за его подписанием.

![]() Скачать образец акта сверки по договору подряда

Скачать образец акта сверки по договору подряда

Начинающие бухгалтера зачастую задаются вопросом: насколько важна сверка расчетов с контрагентами и какова очередность ее проведения? Данная процедура относится к инвентаризации обязательств компании и является подтверждением факта наличия задолженности или переплаты. Оформляется сверка специальным документом – актом, который подписывают обе стороны. Грамотно оформленная сверка расчетов позволяет бухгалтеру избежать многих ошибок в учете (налоговом и бухгалтерском). Акт сверки взаиморасчетов требуется юристу компании для подготовки искового заявления в Арбитражный суд, если контрагент не исполняет своих обязательств и на предупредительные письма не реагирует.

Обязательность проведения сверкиПорядок, периодичность и сроки проведения инвентаризации обязательств определяются каждой компанией индивидуально, что закрепляется в учетной политике учреждения на очередной финансовый год. Исключение из этого правила – обязательная инвентаризация, которая должна предварять составление годовой бухгалтерской отчетности.

Сверка с контрагентами обеспечивает достоверность ведения бухгалтерского и налогового учета, чем реализуется один из главных принципов организации работы бухгалтерской службы организации.

Не реже 1 раза в год проводится сверка со следующими субъектами:

Проведение сверки осуществляется по Методическим указаниям, разработанным для инвентаризации обязательств и имущества (утверждены 13 июня 1995г. Приказом Министерства финансов РФ № 49, в редакции от 08 ноября 2010г.). Анализируется задолженность по следующим счетам синтетического учета:

Двусторонний акт сверки с контрагентом составляется в 2-х экземплярах, по 1 экземпляру для каждой стороны. Первый экземпляр документа бухгалтер регистрирует в журнале, после чего – подшивает в специальное дело для хранения и контроля расчетов с покупателями, поставщиками и подрядчиками.

Направляется акт контрагенту простым или заказным письмом, иногда для сокращения сроков обработки документ может быть направлен адресату по электронной почте или факсимильным каналам связи. Контрагент проверяет полученный акт и предпринимает следующие действия:

Расхождения в данных возможны вследствие счетных ошибок бухгалтера, некорректного отражения данных первичных документов на счетах синтетического учета и т.д. Любые несоответствия, обнаруженные в учете одной или второй стороны сверки, требуют детального изучения и корректировки.

Списывать дебиторскую или кредиторскую задолженность самостоятельно, без проведения взаимозачета между контрагентами нельзя! Исключение – списание безнадежных долгов по истечении срока исковой давности.

Документальное оформление сверки с контрагентамиАкты сверок с контрагентами можно оформлять в свободной форме, унифицированного документа для подобных операций не разработано. Но существует перечень общепринятых правил для составления рассматриваемого документа:

Следуя вышеперечисленным правилам составления акта сверки, бухгалтеру удастся избежать споров и недопонимания с налоговыми органами, с недобросовестными контрагентами и иными заинтересованными лицами. Форму и содержание акта сверки с контрагентами желательно закрепить в Учетной политике организации в форме Приложения к ней.

Пример продления срока исковой давности по задолженностиСверка расчетов с контрагентами влияет на списание безнадежных долгов компании, которые относятся на 91 счет бухгалтерского учета (как прочие доходы или расходы). С момента подписания акта 3-летний исковой срок продлевается и начинается новый отсчет.

Компания «Иволга» на 01 марта 2016г. по дебету счета 62 «Расчеты с покупателями и заказчиками» имеет долг 200 000 руб. за проданную предприятию «Колокольчик» продукцию. Реализация товара произошла 30 декабря 2012г. Условия оплаты по договору – в течение 2-х месяцев с момента отгрузки покупателю. Акт сверки с данным контрагентом был подписан 01 октября 2013г. Когда именно главный бухгалтер «Иволги» вправе списать безнадежную дебиторскую задолженность на прочие расходы компании по причине истечения 3-летнего срока исковой давности?

Фактически обязательства фирмы «Колокольчик» перед компанией «Иволга» возникли 30.12.2012г. Срок оплаты – не позднее 30.03.2013г. С этого момента отсчитываем 3 года, эта дата – 30 марта 2016г. Но при подписании акта сверки 01.10.2013г. произошла автоматическая пролонгация срока исковой давности еще на 3 года – до 01.10.2016г. Если на конец дня 01 октября 2016г. продавец не погасит долг (полностью или частично) или не предпримет никаких попыток признать свою задолженность, сумму бухгалтерской справкой и составлением специального акта можно будет списать на расходы организации.

Прямого ответа на этот вопрос нет в действующем законодательстве, тем не менее исходя из самой практики можно назвать сразу несколько причин, почему бухгалтеру не стоит пренебрегать указанным мероприятием. Предлагаем начать с сущности активов и обязательств, по которым проводится сверка с контрагентами, после чего перейти к самому мероприятию и его последствиям для бухгалтерского и налогового учета.

Несколько слов о «дебиторке» и «кредиторке» с позиции праваЛюбая задолженность при осуществлении предпринимательской деятельности связана с принятием лицами определенных обязательств: совершить какое‑то действие либо воздержаться от него. Заключая договор, каждая из сторон выступает не только в качестве должника, но и в роли кредитора, который имеет право требовать встречного действия от другой стороны. Обязательства могут возникнуть как из договора, так и по иным основаниям, например, вследствие причинения вреда (п. 2 ст. 307 ГК РФ).

Дебиторская задолженность дает право требования организации к третьим лицам по не исполненным ими обязательствам, а кредиторская, наоборот, вменяет ей обязанности по выполнению собственных обязательств. В таблице на стр. представлены примеры «дебиторки» и «кредиторки», которая может быть в балансе автономных учреждений.

По общему правилу возникшие обязательства прекращаются их исполнением. Если это не представляется возможным, прекратить обязательство можно:

по соглашению сторон – исполнением отступного, заменой другим обязательством (новация);

Виды задолженности АУ

– выданные поставщикам и подрядчикам авансы;

– задолженность персонала компании по подотчетным суммам, полученным ссудам (займам);

– не погашенные виновными лицами суммы потерь и недостач;

– суммы переплаты по налогам и сборам

– долги перед поставщиками и подрядчиками;

– полученные авансы от покупателей;

– обязательства по расчетам с бюджетом и фондами по налогам и сборам;

– задолженность перед персоналом по оплате труда;

– долги перед другими контрагентами

Кроме того, задолженность может быть продана или переведена на другое лицо при согласии последнего. Бухгалтеру нужно обратить внимание на все случаи, в каждом из которых прекращение обязательства является основанием для списания его с учета.

Если ни один из этих случаев не наступил, а обязательство не исполнено, то задолженность может быть списана по истечении срока исковой давности, который установлен Гражданским кодексом и составляет три года. Его начало определено сроком исполнения обязательств, который указывается при заключении договора (п. 2 ст. 200 ГК РФ). Если дата исполнения обязательств в договоре не прописана, необходимо исходить из разумного срока, по истечении которого должнику даются семь дней для исполнения предъявленного кредитором требования (ст. 314 ГК РФ).

Ошибкой будет считать, что после истечения срока исковой давности кредитор не может потребовать исполнения обязательства (ведь срок исковой давности его не прекращает). Такое право у кредитора есть, но реализовать его можно только во внесудебном порядке. В этом случае шансов взыскать задолженность значительно меньше. А потому кредитору нужно принять меры по взысканию задолженности до истечения срока исковой давности.

Должнику могут быть направлены претензия, акт сверки расчетов и иные документы. Если после этого должник уплачивает долг полностью или частично, направляет письмо об отсрочке платежа или совершает иные действия, свидетельствующие о признании долга, то срок исковой давности прерывается, а затем начинается заново (ст. 203 ГК РФ). То же самое можно сказать о подписании нерадивым должником акта сверки. После его подписания срок исковой давности начинает течь заново, а время, прошедшее до указанного перерыва, в новый исковой срок не засчитывается.

Исходя из всего перечисленного на основании истечения срока исковой давности бухгалтер имеет право списать сумму дебиторской задолженности в бухгалтерском и налоговом учете не ранее чем по прошествии трех лет с даты последней сверки по этой задолженности (Письмо Минфина РФ от 10.07.2015 № 03‑03‑06/39756). Аналогичный вывод справедлив также и в части кредиторской задолженности, которую налоговые органы могут потребовать включить в состав прочих доходов. Между тем в отсутствие актов сверки и первичных документов невозможно сделать вывод о периоде возникновения задолженности и дате начала течения срока исковой давности (Постановление ФАС УО от 25.11.2010 № Ф09-7954/10‑С2). Отметим: вывод сделан в целях применения бухгалтерского и налогового законодательства в основном исходя из положений гражданского права.

Как провести сверку расчетов?К сожалению, в нормативных актах по данному мероприятию мало указаний. Мы бы выделили проведение сверки в рамках инвентаризации, что регламентировано Методическими указаниями по инвентаризации имущества и финансовых обязательств [1] (далее – Методические указания). Из них следует, что основной целью инвентаризации расчетов является подтверждение достоверности учета задолженности и обязательств, установление сроков их возникновения и погашения. Для этого проверяется обоснованность сумм задолженности по расчетам с поставщиками и заказчиками, бюджетом и внебюджетным фондами, работниками и подотчетными лицами, другими дебиторами и кредиторами. Инвентаризационная комиссия путем документальной проверки должна также установить правильность и обоснованность сумм дебиторской, кредиторской и депонентской задолженностей, включая суммы дебиторской и кредиторской задолженностей, по которым истекли сроки исковой давности.

В ходе инвентаризации наличие кредиторской и дебиторской задолженностей должно быть подтверждено документами, например:

договором с поставщиком или заказчиком;

В процессе инвентаризации составляются акты сверки, в которые вносятся данные о состоянии расчетов. Отраженные в акте суммы сверяются с данными бухгалтерского учета. После этого оформляется акт инвентаризации по всем расчетам, в котором указываются выявленные расхождения и суммы просроченных кредиторской и дебиторской задолженностей. Однако названный документ не является основанием для внесения в учет соответствующих изменений, ведь окончательное решение по результатам инвентаризации принимает руководитель (п. 5.4 Методических указаний). А потому бухгалтер вправе внести соответствующие изменения в бухгалтерский учет только после того, как будет издан приказ руководителя по результатам инвентаризации.

Обозначенные рекомендации можно с оговорками применить к сверке с контрагентами, которая проводится не только в ходе общей инвентаризации, но и в иных случаях.

Является ли акт сверки первичным документом?За ответом обратимся к Инструкции № 157н [2]. В документе сказано, что к бухгалтерскому учету принимаются первичные учетные документы, поступившие по результатам внутреннего контроля совершаемых фактов хозяйственной жизни для регистрации содержащихся в них данных в регистрах бухгалтерского учета. То есть «первичка» подтверждает совершение операции, которая приводит к изменению данных об активах и обязательствах, доходах и расходах учреждения. Сам по себе акт сверки расчетов не свидетельствует о совершении подобной операции, изменяющей финансовое положение проводящих сверку сторон. Поэтому у бухгалтера не возникает обязательств по отражению на его основании бухгалтерских проводок. Отсутствие принадлежности акта сверки расчетов к первичным документам подтверждается еще и перечнем обязательных реквизитов таких документов, приведенным в п. 7 Инструкции № 157н.

Содержание факта хозяйственной жизни и величину его натурального и (или) денежного измерения (с указанием единиц измерения) для акта сверки проблематично установить, поскольку в нем отражаются расчеты по нескольким хозяйственным операциям, которые должны подтверждаться своей отдельной «первичкой». Акт сверки по своей сути больше напоминает обобщающий учетный регистр, составляемый двумя сторонами. Неспроста в перечне форм учетной документации, применяемой государственными и муниципальными учреждениями (Приказ Минфина РФ от 30.03.2015 № 52н), отсутствует акт сверки расчетов, что лишь подтверждает выраженную нами позицию.

В силу положений ст. 9 Федерального закона от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете» акт сверки взаимных расчетов не является документом первичного учета и не относится к документам бухгалтерской отчетности (Письмо Росприроднадзора от 17.02.2015 № ОД-06‑01‑26/2389).

Приведем примеры из арбитражной практики. В Постановлении АС ВВО от 18.07.2016 № Ф01-2768/2016 рассматривался спор о взыскании задолженности за проданный товар. Однако материалы дела не подтвердили возникновение такой задолженности. Товарные накладные ответчиком не подписаны (и, как следствие, не являются надлежаще оформленными); каких‑либо иных документов, свидетельствующих о поставке (перемещении) товара по указанным накладным, не представлено. Составленный в одностороннем порядке акт сверки взаимных расчетов без первичных документов, подтверждающих поставку товара, не доказывает получение этого товара.

Аналогичные выводы сделаны в Постановлении Четвертого арбитражного апелляционного суда от 14.01.2013 № А19-11729/2012. Из акта инвентаризации расчетов с покупателями, справки о кредиторской задолженности, книг продаж, расшифровок дебиторской и кредиторской задолженности невозможно установить даты возникновения обязательств. Ссылки на счета-фактуры (являющиеся документами, необходимыми для налогового учета при исчислении НДС) в отсутствие первичных документов не подтверждают даты фактической реализации товаров (выполнения работ, оказания услуг).

Значит, рассматриваемый документ не является первичным, служащим основанием для отражения хозяйственной операции в учете автономного учреждения. Тем не менее это та бумага, которая служит для проведения «бухгалтерской» процедуры, в ходе которой обнаруживаются неучтенные или неправильно отраженные поставки (оплаты). На них составляются (исправляются) первичные подтверждающие их документы, в то время как акт сверки лишь выявил недочеты по отправлению и оформлению операций.

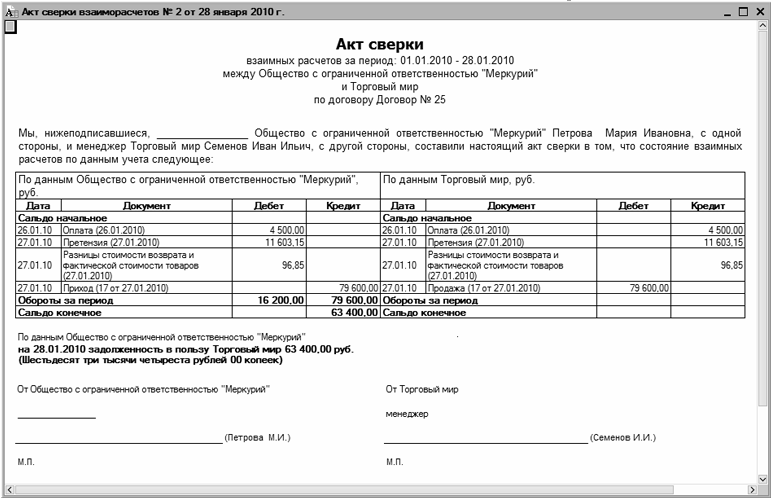

Как выглядит акт сверки?В связи с тем, что акт сверки расчетов с контрагентами не относится к первичным документам, бухгалтер вправе составить его в произвольной форме с удобными для себя реквизитами. Как правило, их набор минимален, что доказывают предусмотренные во многих программно-прикладных продуктах готовые документы – акты сверки. Они включают данные о контрагенте, с которым проводится сверка, а также даты, номера первичных документов, подтверждающих совершение хозяйственных операций, включая суммы, на которые они были осуществлены при совершении сторонами сделки.

Ниже покажем один из вариантов оформления акта сверки расчетов:

взаимных расчетов

за период с 01.08.2016 по 31.08.2016

между АУ «Центр социальных услуг»

и ООО «Коммерческое предприятие»

по договору от 01.02.2016 № 10

Автономное учреждение «Центр социальных услуг», именуемое в дальнейшем Покупатель, в лице руководителя Иванова А. С. действующего на основании Устава, и общество с ограниченной ответственностью «Коммерческое предприятие», именуемое в дальнейшем Поставщик, в лице директора Петрова М. В. действующего на основании Устава, составили настоящий акт сверки расчетов к договору поставки от 01.02.2016 № 10 о нижеследующем.

По данным Покупателя, руб.

По данным ООО «Коммерческое предприятие» на 01.09.2016 задолженность Покупателя перед Поставщиком составляет 80 000 руб.

Есть расхождение между учетными данными Поставщика и Покупателя. Сумма задолженности по договору, имеющаяся на 01.09.2016 и равная 80 000 руб. (восемьдесят тысяч рублей), подтверждена только ООО «Коммерческое предприятие».

В представленном примере мы намеренно отразили расхождение данных поставщика и покупателя, чтобы разобраться с дальнейшим порядком действий сторон.

Каковы действия после подписания акта сверки?Очевидно, ответ зависит от того, насколько «точно» сверились партнеры. Если расхождений нет, то обеим сторонам можно ничего не делать и забыть о сверке до проведения ее в следующий раз. Если же данные сторон не сходятся, нужно найти причину и того, кто допустил ошибку. Обратимся к представленному выше акту сверки: с большой вероятностью расхождение допущено по вине АУ, причем не бухгалтера, а лиц, которые получили товары поставщика, но не передали в бухгалтерию документы. Без них хозяйственная операция (отгрузка) не может быть отражена, в связи с чем не показано и корреспондирующее с отгрузкой обязательство по оплате поставленных товаров.

В такой ситуации бухгалтеру АУ нужно получить от коллеги из ООО не дошедшие ранее документы на состоявшуюся отгрузку товаров и отразить на их основании данную хозяйственную операцию в бухгалтерском учете. После этого следует сформировать в программе новый акт сверки и отправить его на согласование партнеру. При отсутствии расхождений сверку можно считать законченной, а обязательства – сверенными. Но не исключено, что АУ может не подтвердить отгрузку и оприходование товаров, если, например, они оказались некачественными. Тогда акт подписывается с разногласиями, которые решаются в претензионном порядке (до суда или в суде). После разрешения разногласий проигравшая спор сторона вносит у себя изменения в учет, исходя из тех данных, которые подтверждены и обоснованы выигравшей спор стороной.

Где еще может пригодиться акт сверки?Оказывается, он может помочь не только восстановить расчеты с контрагентом, но и обосновать и правильно насчитать штрафные санкции в случае неисполнения партнером своих обязательств. Напомним: согласно п. 1 ст. 330 ГК РФ неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности в случае просрочки исполнения.

Датой получения доходов в виде штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также в виде сумм возмещения убытков (ущерба) является дата признания их должником либо дата вступления в законную силу решения суда. Если кредитор учитывает данные суммы на дату их признания заемщиком, документом, свидетельствующим о признании должником обязанности по уплате кредитору в полном объеме либо в меньшем размере штрафов, пеней, иных санкций за нарушение договорных обязательств, может являться двусторонний акт, подписанный сторонами (соглашение о расторжении договора, акт сверки и т. п.) (письма ФНС РФ от 10.01.2014 № ГД-4-3/108@, Минфина РФ от 30.10.2014 № 03‑03‑06/1/54946).

При отсутствии подписанного акта сверки или же полной либо частичной фактической уплаты кредитору сумм санкций, свидетельствующих о признании должником обязанности по уплате штрафов, пеней, иных санкций, основания для признания соответствующих сумм в составе доходов кредитора отсутствуют (Письмо ФНС РФ от 23.06.2016 № СД-4-3/11239@). Следовательно, должник в такой ситуации может предъявить претензии по правильности расчета и применения штрафных санкций.

Итак, мы рассмотрели несколько ситуаций, в которых может пригодиться акт сверки расчетов. Рекомендуем проводить не выборочную, а периодическую сверку (например, раз в месяц или раз в квартал). Это поможет не затягивать с выявлением ошибок в расчетах и своевременно их исправлять, не доводя дело до разбирательств во внесудебном или судебном порядке. А принципиальное непроведение сверки расчетов может привести к недостоверности информации о дебиторской и кредиторской задолженности в бухгалтерском учете и отчетности автономных учреждений. А потому советуем бухгалтеру все же сверять расчеты с партнерами, что поможет вести хозяйственную деятельность в рамках доверительного, взаимовыгодного сотрудничества.

[1] Утверждены Приказом Минфина РФ от 13.06.1995 № 49.

[2] Инструкция по применению Единого плана счетов бухгалтерского учета, утв. Приказом Минфина РФ от 01.12.2010 № 157н.