Категория: Бланки/Образцы

Начало любого бизнеса, это конечно же поиск идеи, оборудование и прочие не совсем «приятные» мелочи, но в последующем к организационным хлопотам и контролю присоединяются и более серьезные вопросы в виде правильной уплаты налогов. Но оплатить налоги полбеды, более глобальный вопрос как правильно их посчитать и как сформировать документы, ну чтобы потом, налоговый орган не начислял штрафы?

Ответ на вопрос конечно банальный, но все же, чтобы не получилось как в пословице «жадный платит дважды», нужно правильно организовать системы учета в своем бизнесе, то есть правильно вести бухгалтерский учет в своем ИП.

Как видим мы подошли к главному вопросу, о котором, кстати, часто «забывают» предприниматели, как организовать учет для индивидуального предпринимателя ?

Формирование учетной политике в бухгалтерии это по большому счету дело сугубо индивидуальное. На уровне законодательства принят специальный федеральный Закон 402-ФЗ «О бухгалтерском учете», в котором изложены основные принципы, подходы формирования такой политики субъектов предпринимательской деятельности, как индивидуальных предпринимателей, так и юридических лиц. Но Законом определены лишь общие положения и нормы, а вот как ее реализовывать на месте, дело все-таки самого владельца, который, кстати и несет полную ответственность за ведения бухгалтерии.

Думаю, что не скажу чего-то нового, но самой популярной формой налогообложения в России является единый налог на вмененый доход, все-таки она самая простая и кстати «дешевая» с точки зрения уплаты налогов, о порядке начисления ЕНВД говорили здесь. об физических показателях для налога тут. о коэффициентах К1 и К2 тут. Но все упускали из виду важный вопрос, как вести учет для ИП на ЕНВД?

По поводу ведения бухгалтерского учета ИП на ЕНВД есть две новости, одна хорошая и одна как всегда не очень, обязательно дочитайте до конца, думаю, будет интересно.

Начнем с хорошей.

Тем самым Законом 402-ФЗ «О бухгалтерском учете» в статье 6 четко сказано, что индивидуальный предприниматель может не вести, если (это распространяется и на плательщиков ЕНВ):

индивидуальный предприниматель, лицо, занимающееся частной практикой, — в случае, если в соответствии с «законодательством» Российской Федерации о налогах и сборах они ведут учет доходов или доходов и расходов и (или) иных объектов налогообложения, либо физических показателей, характеризующих определенный вид предпринимательской деятельности;

Как видим законодатель все-таки сделал хоть- в чем-то хорошо малому бизнесу и разрешил не вести бухгалтерский учет ИП при использовании вмененке . но при одном важном условии и тут переходим к второй стороне медали.

Плохой новостью для ИП будет то, что:

Вести учет все-таки нужно, конкретно для плательщиков ЕНВД можно вести в части физических показателей используемых для расчета самой суммы налога.

В связи с такой формулировкой, часто налоговые работники требуют ведения книги учета доходов и расходов, что однозначно не законно. Фактически налоговые работники немного подменяют нормы закона и «заставляют» отражать больше информации чем того требует закон.

Но освобождения от ведения бухгалтерского учета не означает отмену требований по:

Учет для плательщиков ЕНВД в части наемного труда важен не только части самой заработной платы, но и исчисления среднесписочного числа работников, об этом уже говорили здесь .

Плательщики единого налога не зависимо от вида деятельности, все равно должны вести учет своей хозяйственно деятельности в части:

При этом полностью освобождены от введения бухгалтерского учета.

Правда есть и исключения, так о ведении полноценного документооборота стоит задуматься при использовании нескольких упрощенных систем налогообложения, к пример ЕНВД и УСН. Но об этом поговорим здесь, не забывайте подписаться на блог.

На любой интересующий вопрос по открытию, организации бизнеса или налогообложению Вы можете в самый кратчайший срок получить бесплатную консультацию в группе «Бизнес кейс» в Контакте, я Всегда рад новым участникам, присоединяйтесь!

«Вмененка» – одна из самых популярных налоговых систем в сфере малого бизнеса. Она по праву считается удобной, простой и «дешевой». Несмотря на это, в ней существуют тонкости и нюансы, требующие внимательного изучения законодательства. Например, многие бизнесмены задаются вопросом, нужно ли вести бухучет ИП на ЕНВД в 2016 году и как правильно это делать.

Особенности «вмененного» бухучетаПринципы ведения бухгалтерского учета при «вмененке» остаются такими же, как для других налоговых режимов. Ключевые моменты таковы:

Базовые принципы бухгалтерского учета остаются одинаковыми и для «вмененщиков», и для субъектов бизнеса на общей системе налогообложения. Их несоблюдение может вести к санкциям со стороны контролирующих органов.

Нужно ли ИП вести бухгалтерский учет?Согласно положениям нормативно-правовых актов, юридические лица, перешедшие на «вмененку», обязаны вести бухучет в соответствии со всеми требованиями контролирующих органов. Индивидуальные предприниматели, использующие ЕНВД, утрачивают эту обязанность. У них необходимости в соблюдении кассовой дисциплины: они вправе не устанавливать ККТ и применять бланки строгой отчетности.

ИП, работающий на «вмененке», обязан в любой момент и по первому требованию предоставить государственным органам документы, подтверждающие его право использовать ЕНВД. Это означает, что он должен вести учет физических показателей, на основании которых рассчитывается сумма налога к перечислению в бюджет. Если предприниматель является налоговым агентом, ему следует сохранять документацию, подтверждающую выполнение его агентских обязательств.

Что конкретно является физическим показателем – зависит от сферы деятельности ИП. Для розничной торговли это площадь зала для демонстрации товаров, для бытовых услуг – число наемных работников, для услуг по хранению авто – площадь автостоянки, для перевозок пассажиров – количество посадочных мест в маршрутном такси и т.д.

В законодательстве нет четкого указания на то, как нужно вести учет физического показателя. Многие предприниматели используют для этих целей обычную школьную тетрадку, в которой отмечают любые изменения в его количестве. Важно сохранять подтверждающие документы: договор аренды или свидетельство о праве собственности, регулярные расчеты среднемесячного числа работников и т.д.

Налоговики часто требуют от индивидуальных предпринимателей предоставления Книги учета доходов и расходов. Это незаконно: бизнесмен вправе не вести данную форму, а ограничиться лишь предписанным ему законом учетом физических показателей.

Закон не освобождает ИП от учета, связанного с выплатой заработной платы нанимаемым сотрудникам. Он обязан отчитываться во внебюджетные фонды, подавать сведения о доходах работников в налоговую инспекцию. Расчет зарплаты, ведение карточек по страховым взносам обязательно оформляется документально и хранится в архивах.

Сдача отчетности в налоговые органыОбязанность каждого предпринимателя, использующего «вмененку» – своевременно сдавать налоговую отчетность в уполномоченные органы. Он заполняет декларацию и предоставляет ее в контролирующий орган не позднее 25 числа месяца, последовавшего за отчетным периодом.

Декларация включает титульник и три самостоятельных раздела. В них указываются сведения о ИП (полное название, ИНН, адрес, ФИО руководителя), виды деятельности и адреса ее ведения, количество физического показателя и значения базовой доходности, коэффициентов К1 и К2. Это исходные данные, на основании которых исчисляется квартальная сумма налога, подлежащая уплате в бюджет.

Если у ИП отсутствуют наемные работники, он вправе вычесть из полученного числа размер страховых взносов, уплаченных за себя. Если предприниматель использует чужой труд, он вправе скорректировать сумму бюджетного платежа на величину взносов за сотрудников, но не более, чем на 50%.

Заполнение декларации – несложный процесс для индивидуальных предпринимателей, которые своевременно уплачивают налоги в казну, не меняют виды и адреса деятельности, хранят всю необходимую документацию. Именно простота подготовки отчетности и расчета налога делает ЕНВД популярным фискальным режимом.

В случае наличия информации, с высокой степенью надежности подтверждающей отсутствие возможности исполнения обязательства должником, резерв по сомнительным долгам создается в размере 100% независимо от периода просрочки и иных обстоятельств. Решение о создании резерва в таком случае утверждается руководителем.

(Основание:п. 3ПБУ 21/2008,п. 70Положения по ведению бухгалтерского учета и бухгалтерской отчетности)

5. Займы и кредиты. Расходы по займам и кредитам

Учет расходов по займам и кредитам ведется в соответствии сПоложениемпо бухгалтерскому учету "Учет расходов по займам и кредитам" (ПБУ 15/2008), утвержденным Приказом Минфина России от 06.10.2008 N 107н.

5.1. Расходы по займам и кредитам отражаются в бухгалтерском учете обособленно от основной суммы обязательства по полученному займу (кредиту) на отдельных субсчетах согласно Рабочему плану счетов.

5.2. Все расходы по займам и кредитам независимо от цели предоставления заемных средств и их фактического направления использования учитываются в составе прочих расходов.

(Основание:абз. 4 п. 7ПБУ 15/2008)

5.3. Дополнительные расходы по займам (кредитам) включаются в состав прочих расходов в момент их возникновения.

(Основание:абз. 2 п. 8ПБУ 15/2008)

Единый налог, начисленный к уплате в бюджет за налоговый период (за вычетом сумм страховых взносов и пособий, указанных в п. 2 ст. 346.32 НК РФ), отражается записью последнего дня налогового периода по дебету счета 99 "Прибыли и убытки" в корреспонденции с кредитом счета 68 "Расчеты по налогам и сборам".

Учет доходов и расходов ведется в соответствии сПоложениемпо бухгалтерскому учету "Доходы организации" ПБУ 9/99, утвержденным Приказом Минфина России от 06.05.1999 N 32н, иПоложениемпо бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденным Приказом Минфина России от 06.05.1999 N 33н.

7.1. К доходам от обычных видов деятельности относится выручка от продажи товаров. Остальные доходы являются прочими доходами. Доходы от реализации отражаются в учете записью по дебету счета 50 "Касса", субсчет 50-2 "Операционная касса", и кредиту счета 90 "Продажи", субсчет 90-1 "Выручка".

7.2. Расходами по обычным видам деятельности являются расходы, связанные с приобретением и продажей товаров. Данные расходы учитываются на счете 44 "Расходы на продажу". Остальные расходы (не связанные с осуществлением деятельности по торговле товарами) считаются прочими расходами.

7.3. Организация, являясь субъектом малого предпринимательства, не использует свое право на применение кассового метода признания доходов и расходов и признает доходы и расходы методом начисления, руководствуясь допущением временной определенности фактов хозяйственной деятельности.

7.4. НДС, предъявленный подрядчиками (исполнителями) и не принимаемый к налоговому вычету, самостоятельным расходом не признается, а включается в стоимость выполненных работ (оказанных услуг), увеличивая расходы на их приобретение.

7.5. Расходы, учтенные на счете 44 "Расходы на продажу", ежемесячно списываются в дебет счета 90 "Продажи", субсчет 90-2 "Себестоимость продаж", в полной сумме.

(Основание:абз. 2 п. 9ПБУ 10/99,Инструкцияпо применению Плана счетов)

7.6. Расходы на страхование (в частности, на страхование товаров и иного имущества организации, ОСАГО) признаются в полной сумме страховой премии на дату вступления в силу договора страхования.

(Основание:абз. 4 п. 6ПБУ 1/2008)

8. Обязательства и активы, стоимость которых выражена

в иностранной валюте и подлежит оплате в рублях РФ

Учет обязательств, выраженных в иностранной валюте, и курсовых разниц ведется в соответствии сПоложениемпо бухгалтерскому учету "Учет активов и обязательств, стоимость которых выражена в иностранной валюте" (ПБУ 3/2006), утвержденным Приказом Минфина России от 27.11.2006 N 154н.

По договорам, предусматривающим оплату в рублях РФ суммы, установленной в иностранной валюте, пересчет:

- стоимости обязательств перед поставщиками (подрядчиками, исполнителями) по оплате приобретенных товаров (выполненных работ, оказанных услуг);

- стоимости приобретенных товаров (выполненных работ, оказанных услуг)

производится по официальному курсу этой иностранной валюты к рублю, устанавливаемому Банком России и действующему на дату принятия к учету товаров (работ, услуг) и признания обязательства перед поставщиками (подрядчиками, исполнителями) по оплате этих товаров (работ, услуг).

Если договором предусмотрен иной курс, пересчет производится по такому курсу.

Пересчет по среднему курсу, исчисленному за период, не производится.

9. Последствия изменения учетной политики

Организация, являясь субъектом малого предпринимательства, отражает в бухгалтерской отчетности последствия изменения Учетной политики перспективно. Исключение составляют случаи, когда иной порядок установлен законодательством Российской Федерации и (или) нормативным правовым актом по бухгалтерскому учету.

10. Исправление ошибок

Организация, являясь субъектом малого предпринимательства, исправляет существенные ошибки предшествующего отчетного года, выявленные после утверждения бухгалтерской отчетности за этот год, без ретроспективного пересчета сравнительных показателей отчетности с включением прибыли или убытка, возникших в результате исправления указанной ошибки, в состав прочих доходов или расходов текущего отчетного периода.

(Основание:п. п. 9,14Положения по бухгалтерскому учету "Исправление ошибок в бухгалтерском учете и отчетности" (ПБУ 22/2010), утвержденного Приказом Минфина России от 28.06.2010 N 63н)

11. Бухгалтерская отчетность

11.1. В составе бухгалтерской отчетности организация представляет бухгалтерский баланс и отчет о финансовых результатах по формам, утвержденным п. 6.1 Приказа Минфина России от 02.07.2010 N 66н. Приложения к бухгалтерскому балансу и отчету о финансовых результатах (в том числе отчет об изменениях капитала, отчет о движении денежных средств) представляются только в случае необходимости раскрытия важной информации, без которой заинтересованные пользователи не могут сделать вывод о финансовом положении организации или финансовых результатах ее деятельности.

(Основание:п. п. 6,6.1Приказа Минфина России от 02.07.2010 N 66н)

11.2. Для представления членам совета директоров, учредителям организации и банку-кредитору промежуточная бухгалтерская отчетность составляется по состоянию на 31 марта, 30 июня и 30 сентября.

(Основание:ч. 4 ст. 13Федерального закона N 402-ФЗ,п. 48ПБУ 4/99,ИнформацияМинфина России N ПЗ-10/2012 "О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. N 402-ФЗ "О бухгалтерском учете")

11.3. В бухгалтерском балансе заемные обязательства (включая сумму основного долга и проценты к уплате) учитываются в составе краткосрочных, если они подлежат погашению в течение 12 месяцев после отчетной даты. В составе краткосрочных заемных обязательств отражаются также заемные обязательства (включая сумму основного долга и проценты к уплате), ранее квалифицированные как долгосрочные, в части, подлежащей погашению в течение 12 месяцев после отчетной даты.

Остальные заемные обязательства отражаются в бухгалтерской отчетности в составе долгосрочных.

11.4. В отчете о финансовых результатах организация показывает свернуто прочие доходы и соответствующие им прочие расходы в следующих случаях:

- правила бухгалтерского учета предусматривают или не запрещают такое отражение расходов;

- доходы и расходы, возникшие в результате одного и того же или аналогичного по характеру факта хозяйственной жизни, не являются существенными для характеристики финансового положения организации.

В частности, организацией показываются свернуто:

- все положительные и отрицательные курсовые разницы по обязательствам, выраженным в иностранной валюте, подлежащим оплате в рублях РФ;

- прочие доходы и расходы, связанные с увеличением и уменьшением оценочных резервов одного вида (под обесценение материалов, резервы сомнительных долгов).

11.5. В отчете о финансовых результатах сумма единого налога, исчисленного к уплате в бюджет с начала отчетного года, формирует показатель строки "Налоги на прибыль (доходы)".

Приложение N 1 к Учетной политике ООО "ТОВАРЫ ДЛЯ ВАС" для целей бухгалтерского учета

Рабочий план счетов

Особенность вмененного спецрежима заключается в том, что доход ИП на ЕНВД, с которого взимается налог, не является реальным. В качестве налогооблагаемой базы выступает вмененный доход. Он зависит от вида бизнеса ИП и региона его ведения.

С января 2013 года переход на ЕНВД носит добровольный характер. В ряде случаев «вмененка» может выступать механизмом налоговой оптимизации и позволяет сократить фискальную нагрузку. Именно поэтому ЕНВД по-прежнему пользуется широкой популярностью у бизнесменов.

Порядок расчета вмененного дохода ИПКак определить доходы ИП на ЕНВД? Порядок расчета вмененного дохода индивидуального предпринимателя за месяц выглядит следующим образом: базовую доходность необходимо умножить на физические показатели и коэффициенты-дефляторы (K1 и К2).

Базовая доходность прописана в налоговом законодательстве и отличается для каждого вида деятельности. Так, для бытовых услуг она установлена на уровне 7,5 тыс. руб. для автосервиса — 12 тыс. руб. для автотранспортных услуг — 6 тыс. руб. пассажирских перевозок — 1,5 тыс. руб. розничной торговли — 1,8 тыс. руб./кв.м, сферы размещения рекламы — 4 тыс. руб./кв.м и т.д.

Региональный и федеральный коэффициенты-дефляторы ежегодно пересматриваются. Федеральный коэффициент К1 зависит от социально-экономической ситуации в стране (уровня инфляции, деловой активности, безработицы и пр.). Он единый для всей территории страны. В 2016 году его значение составляет 1,798. Правительство решило не изменять в 2016 году значение К1, чтобы не увеличивать нагрузку на малый бизнес в сложных экономических реалиях. Ранее планировалось, что он будет установлен на уровне 2,083.

Региональный коэффициент обычно является понижающим и отражает реалии ведения бизнеса в каждом территориальном образовании. Понятно, что доходы ИП в небольшом районном центре и городе-миллионнике будут несопоставимы. Также этот коэффициент может зависеть от населенного пункта в пределах одной области, ассортимента реализуемых товаров и месторасположения торговой точки (для ИП, задействованных в сфере розничной торговли) или наружной рекламы и пр.

Налоговым периодом по ЕНВД выступает квартал. Ежеквартально предприниматель обязан сдавать «вмененную» декларацию и перечислять налоги в бюджет. Налог в рамках ЕНВД платится по ставке 15% (в некоторых регионах предусмотрены льготные ставки от 7,5%). Его можно уменьшить на страховые взносы предпринимателя, уплаченные в налоговом периоде за себя или работников. Порядок уменьшения налога следующий:

Налоговым периодом по ЕНВД выступает квартал. Ежеквартально предприниматель обязан сдавать «вмененную» декларацию и перечислять налоги в бюджет. Налог в рамках ЕНВД платится по ставке 15% (в некоторых регионах предусмотрены льготные ставки от 7,5%). Его можно уменьшить на страховые взносы предпринимателя, уплаченные в налоговом периоде за себя или работников. Порядок уменьшения налога следующий:

Например, предприниматель занимается ремонтно-отделочными работами в Тульской области. У него есть 3 работника. Базовая доходность по данному виду деятельности составляет 7500 руб. В качестве физического показателя выступает количество наемных сотрудников. Региональный коэффициент для данного вида деятельности — 0,52.

Расчет месячного дохода предпринимателя будет выглядеть следующим образом: 7500*3*1,798*0,52=21036,6 руб. По итогам квартала предприниматель должен заплатить налог в размере 21036,6*3*15%=9466,47 руб. Он может уменьшить налог к уплате до 4723,44 руб. при условии, что заплатит фиксированные взносы в ПФР за своих работников в пределах квартала. Налоговая нагрузка в течение года возрастет только при условии приема в штат новых сотрудников.

Если бы ИП оказывал услуги самостоятельно, то налог к уплате по итогам квартала составил бы 3155,49 руб. (7500*1,798*0,52*3*15%). Так как взносы в ПФР за квартал в 2016 году больше исчисленного вмененного налога (они составляют 5788,32 руб.), то предприниматель мог бы и вовсе не делать выплаты в бюджет и уменьшить их на размер фиксированных страховых платежей в ПФР.

Вернуться к оглавлению

Налоговый учет на ЕНВДКак вести учет доходов ИП на ЕНВД? Обычно представители налоговых органов не интересуются учетом реальных доходов предпринимателя. Ведь все налоговые отчисления предприниматель производит только на основании потенциального фиксированного дохода. Книги учета доходов и расходов для ИП на «вмененке» не предусмотрены.

В Налоговом кодексе прописано, что ИП обязаны вести учет физических показателей.

Специальной формы для учета нет. Но ИП должен быть готов предъявить доказательства правильности расчета налоговой базы. Это могут быть договоры аренды торгового помещения (с указанием площади), приказы о приеме на работу сотрудников и их увольнении и пр.

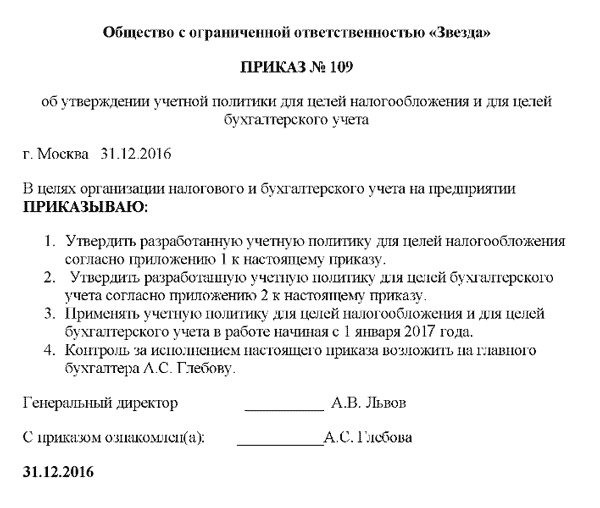

Предприниматель обязан вести учет полученных доходов при совмещении разных налоговых режимов (например, УСН-ЕНВД или ОСНО-ЕНВД). Каким именно образом ему учитывать доходы (а при необходимости и расходы), в Налоговом кодексе не установлено. Он может прописать собственный порядок ведения учета, закрепив его в учетной политике. Для этого ИП необходимо издать соответствующий приказ.

Предприниматель обязан вести учет полученных доходов при совмещении разных налоговых режимов (например, УСН-ЕНВД или ОСНО-ЕНВД). Каким именно образом ему учитывать доходы (а при необходимости и расходы), в Налоговом кодексе не установлено. Он может прописать собственный порядок ведения учета, закрепив его в учетной политике. Для этого ИП необходимо издать соответствующий приказ.

Учет расходов актуален для ИП на ОСНО или «УСН-доходы-расходы». Особую сложность вызывает вопрос, как именно учитывать затраты, общие для ЕНВД и другого режима. Например, расходы на оплату труда административных работников (бухгалтеров, управляющих и пр.), затраты на арендную плату, банковские комиссии, электроэнергию, рекламу и пр. В данном случае расходы учитываются пропорционально доле доходов, полученных от каждого направления бизнеса в рамках ЕНВД и УСН, в общем объеме выручки. Распределение рекомендуется делать ежеквартально перед расчетом аванса по ОСНО или УСН.

Например, фактическая выручка предпринимателя от упрощенной деятельности составила 250 тыс. руб. за квартал, по вмененной — 100 тыс. руб. Общие расходы достигли 100 тыс. руб. Соответственно, доля УСН в общей выручке составила — 71,4%, ЕНВД — 29,6%. Предприниматель может учесть в составе расходов по «упрощенке» 71,4 тыс. руб. из 100 тыс. руб.

Хотя учет предприниматель не обязан вести по закону, но он может это делать для личных нужд. В частности, составлять сводные отчеты своей бизнес-деятельности для оценки ее финансовой эффективности, рентабельности и принятия взвешенных решений о выходе на новые рынки или для закрытия убыточных направлений.

Хотя учет предприниматель не обязан вести по закону, но он может это делать для личных нужд. В частности, составлять сводные отчеты своей бизнес-деятельности для оценки ее финансовой эффективности, рентабельности и принятия взвешенных решений о выходе на новые рынки или для закрытия убыточных направлений.

Предпринимателям на ЕНВД проблематично получить кредит в банке, т.к. у них возникают сложности с документальным подтверждением доходов. Но некоторые банки принимают не только налоговую отчетность, но и данные управленческого внутреннего учета. Поэтому ИП, которые планируют привлечение кредитных или заемных средств от инвесторов, стоит позаботиться о наличии официального подтверждения их реальных доходов.

Вернуться к оглавлению

Доходы на ЕНВД для определения размера взносов в ПФРУ многих бизнесменов возникает вопрос, как рассчитать доход ИП на ЕНВД для определения предстоящих платежей в ПФР. Ведь по правилам, вступившим в силу в 2014 году, ИП должны дополнительно к фиксированным взносам платить 1% от выручки свыше 300 тыс. руб. А какой доход учитывать ИП на ЕНВД — потенциальный или реальный?

При расчете взносов в Пенсионный фонд для ИП на ЕНВД учитывается не реальный, а потенциальный размер доходов. Таким образом, перечислять 1% со сверхдоходов более 300 тыс. руб. стоит только тем ИП, чей вмененный доход превысил указанное значение.

В том случае, если ИП совмещает несколько налоговых режимов, доходы от них суммируются. Например, при совмещении УСН и ЕНВД реальный доход по «упрощенке» нужно сложить с вмененным. Так получится общая годовая выручка, с которой рассчитываются страховые взносы в ПФР. Если в сумме получилось менее 300 тыс. руб. то можно заплатить только фиксированный взнос.

Все ещё остались вопросы?Позвоните по номеру 8 (800) 333-45-16 (доб. 147) и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы