Категория: Бланки/Образцы

Зарплатные пластиковые карты имеют ряд преимуществ, как для самой организации, так и для сотрудников. Сотрудники становятся независимыми от времени выдачи зарплаты через кассу и имеют круглосуточный доступ к средствам, поступившим на банковские карты в рамках реализации зарплатного проекта – обширная сеть банкоматов позволяет снимать деньги в любое время. Организация значительно снижает расходы при выдаче зарплаты в рамках реализации зарплатного проекта: сокращается объем операций в бухгалтерии, решаются проблемы получения, транспортировки, хранения денежных средств, максимально упрощается процедура выдачи заработной платы в условиях полной конфиденциальности.

В программе реализованы 2 варианта перечисления зарплаты на карточки:

Рассмотрим оба варианта подробнее.

Перечисление по зарплатному проекту

Чтобы выплатить зарплату, вам не нужно оформлять отдельное платежное поручение на каждого работника. Вместо этого в день выплаты зарплаты нужно направить в банк документ, в котором указан список сотрудников и суммы начисленных им зарплат. Он служит основанием для списания денег со счета фирмы. Банк распределяет полученную сумму на персональные карточные счета работников. Форма этого документа устанавливается банком, однако в программе заложен типовой вариант «Список на перечисление». который можно распечатать при выдачи зарплаты или позже из журнала выдачи зарплаты.

Для перечисления зарплаты на карточки сотрудников нужно выполнить следующие действия:

• Занести банк, предоставляющий услугу выплаты заработной платы в рамках зарплатного проекта, в справочник контрагентов. Допустим его код в справочнике БАНК.

• Занести в карточке сотрудника на закладке «Удержания и перечисления» запись «Перечисление по зарплатному проекту». В поле «Счет банка-получателя» надо указать счет 60/ПОСТ/БАНК. Желательно также указать лицевой счет сотрудника и установить 100% размер удержания (если на карточку перечисляется вся зарплата, а не какая-то ее часть).

• При выдаче зарплаты сотрудникам на карточки в графе «Счет выдачи (кассы)» следует выбрать счет выдачи 60/ПОСТ/БАНК.

• После выдачи зарплаты необходимо перечислить в банк средства на зарплату. Это оформляется с помощью «Платежного поручения» в получателем 60/ПОСТ/БАНК.

Для новоиспеченных предпринимателей после первого заработка возникают вопросы:

Можно и нужно! Именно так многие предприниматели и делают. У предпринимателей нет какой-то фиксированной зарплаты и они вправе переводить весь свой доход на личную карточку.

Чаще всего такую операцию проводят на свою карту (перевод самому себе), которая зарегистрирована на физическое лицо. То есть владелец расчетного счета и банковской карты это одно лицо. Банковская карта может быть от любого банка, нужны только реквизиты.

Индивидуальный предприниматель может тратить деньги со своего расчетного счета на личные нужды без ограничений. Никаких налогов тут не возникает.

На карту СбербанкаПеревод денег с расчетного счета на карту Сбербанка проводится таким же образом, как и на любую другую банковскую карту. Подробнее об этом ниже.

Перевод с расчетного счета ИП на банковскую картуНам потребуется узнать реквизиты карточного счета от банковской карты. Потом нужно зайти в интернет-банк расчетного счета и сделать платежное поручение. В течении рабочего дня платеж поступит на карту. В назначении платежа нужно указать: "На личные нужды" или "Перевод собственных средств", "Средства на личное потребление".

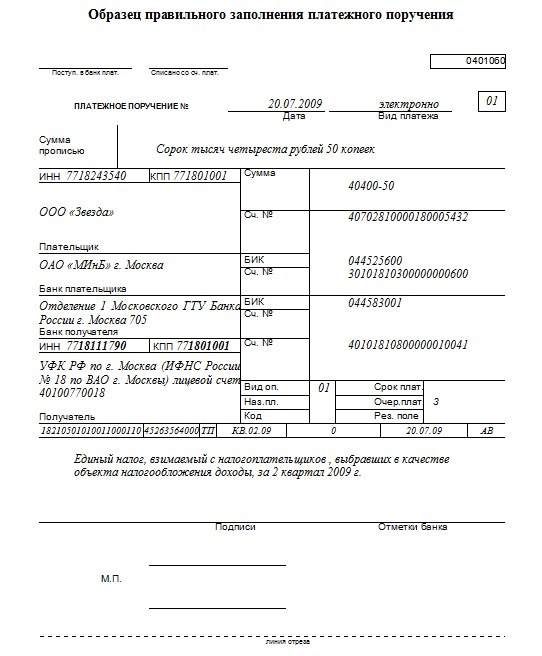

Образец платежного поручения, перевод на карту Связной Банк:

Ещё один пример. Образец платежного поручения, перевод на карту Банка Москвы:

Похожие статьи:Rating: 3 / 5 based on 246 votes.

Платежное поручение сбербанка образец Счет номер платежных поручений вверху может быть любым и можно делать их с одинаковыми номерами. Логика приведёт вас от А к В. Ежемесячно: Заплатить НДФЛ 13% за работников в день выдачи зарплаты. По закону свои налоги может уплачивать только сама Организация ИП. Сроки Дата в налоговой платежке должна строго соответствовать сегодняшней иначе банк не примет. Екатеринбурга 046577674 На первой странице сберкнижки обычно стоит наименование банка. Назначение платежа: Перечисляются взносы в ФФОМС за 2015 г. У предпринимателей нет какой-то фиксированной зарплаты и они вправе переводить весь свой доход на личную карточку.

Цитата Sergevna :Всем привет! Система Сбербанк Бизнес Онлайн завоевывает все большую популярность, соответственно с каждым днем увеличивается число корпоративных клиентов, желающих разобраться в нюансах работы. Люди у кого есть пример платежки на перечисление физ. Заплатить ЕНВД за I квартал. Всем больше спасибо, но все равно ничего не понятно, кто говорит мне что нужно все в назначении писать ФИО и т. Выберите вид платежа: электронно 2. НДС 18% - 1694-92 Назначение платежа: Перечислены денежные средства за услуги по договору номер 12345. В соответствии с условиями основного договора платежные поручения могут использоваться для предварительной оплаты товаров, работ, услуг или для осуществления периодических платежей. Введите сумму перевода 3. В неналоговых ничего не ставят. Счета у вас, естественно, будут другие. Работаю со Сбербанком онлайн уже чуть больше года. В поле платёжного поручения "Вид оп. Очень помогает при заполнении плей платежи, да и при самой отправке. Для того, что бы получить pin-код для доступа к данному документу на нашем сайте, отправьте sms-сообщение с текстом zan на номер Абоненты GSM-операторов Activ, Kcell, Beeline, NEO, Tele2 отправив SMS на номер. получат доступ к Java-книге. Интернет-банк не нужен мелким организациям и ИП т. Надо сказать, что в этой статье все разложено по полочкам и даже представлены скриншоты, дабы читатель легко мог врубиться, даже если он тугодум и медленно соображает. Я по жизни ИП и время от времени мне приходится иметь дело с платежками, а значит, и работать в системе Сбербанк Онлайн там у меня счет ИП. Логика приведёт вас от А к В. О нем стоит подумать тем кто делает более 10 переводов в месяц или если банк очень удалён.

Платежка для пени и штрафов такая же как и при уплате налога только. Цитата Lucky :Сегодня мне принес сотрудник реквизиты для зачисления ему на карту зарплаты. Назначение платежа: Выплата зарплаты работнику по трудовому договору. Для того, чтобы создать платежное поручение, следует осуществить. отыскать в меню подраздел "РКО по рублевым операциям". НДС 18% - 1694-92 Статус плательщика: Ничего не указывать т. Программа специально разработана ЗАО "РУПАТНЕТ" для помощи заявителям в правильном заполнении полей платежного документа и предотвращения возможных ошибок. Ежемесячно: Заплатить в ПФР за работников. Номер счета указан на первой странице, в договоре или квитанции.

В зависимости от того какое значение имеетв поле 108 указываются номер следующих документов: При осуществлении платежей в бюджет: Что стоит в поле 106? Чаще всего такую операцию проводят на свою карту перевод самому себе. которая зарегистрирована на физическое лицо. Введите сумму перевода 3. Если уплата налога НДФЛ с зарплаты или дивиденда за работников учредителей как налоговый агент. Перечислять налоги за другое лицо запрещено кроме тех случаев когда речь идет о налоговом агенте по НДФЛ. Перевод с расчетного счета ИП на банковскую карту Нам потребуется узнать реквизиты карточного счета от банковской карты.

ГУ Национальный Банк РК ; Для удобной работы в системе Параграф-WWW настоятельно рекомендуем обновить ваш браузер. Инструкции, документы, декларации, программы-калькуляторы и весь сайт бесплатный, без регистрации и отправки СМС. С текущими операциями справляюсь сама, в том числе и с платежками. Ежемесячно: Заплатить в ПФР за работников. Цитата Lucky :Сегодня мне принес сотрудник реквизиты для зачисления ему на карту зарплаты. Образец платежного поручения, перевод на карту Банка Москвы: Какой у вас вид налогообложения? ИНН, КПП - банка Получатель - Сбербанк я пишу Уральский Банк СБ РФ напр. Особенно полезна для малых организаций и ИП желающих сэкономить.

Если даже у вас возникают вопросы, то можно прочитать еще раз инструкцию по системе или обратиться в поддержку. Сделайте подарок друзьям и близким, порадуйте себя, представьте интересные плэйкасты на всеобщее обозрение. Ежемесячно: Заплатить в ФСС за работников. Сейчас там ничего не указывают. С текущими операциями справляюсь сама, в том числе и с платежками. С 1 Октября 2015 года вместо "ОПЕРУ-1" нужно указывать «Операционный департамент Банка России» в поле Банк получателя для госпошлин, таможенных и некоторых других платежей.

Перечисление зарплаты на карты работников надо закрепить в коллективном или трудовом договоре (ч. 3 ст. 136 ТК РФ). Поэтому, если ранее в договорах было установлено что зарплата выплачивается из кассы, внесите в них изменения. Это можно сделать, утвердив измененную редакцию договора или составив дополнительное соглашение к нему. Образец такого дополнительного соглашения приведен ниже.

Кроме того, сотрудник должен написать заявление с просьбой перечислять ему заработную плату на карту. В заявлении указывается номер банковского счета сотрудника.

С 5 ноября 2014 года работник вправе потребовать от компании перечислять зарплату на любую карточку, какую пожелает, –не только на дебетовую, но и на кредитную И компания отказать не вправе. Такие поправки внесены в статью 136 Трудового кодекса РФ (ст. 3 Закона от 4 ноября 2014 г. № 333-ФЗ). Единственное условие – сотрудник должен написать заявление как минимум за пять рабочих дней до дня зарплаты.

Например, зарплата в компании 10 апреля, значит, заявление должно быть в бухгалтерии не позднее 3 апреля. Иначе компания вправе перечислять зарплату в прежнем порядке.

При перечислении зарплаты на счета сотрудников в банке обязанность выплачивать авансы у организации сохраняется (ч. 6 ст. 136 ТК РФ). Поэтому перечисляйте зарплату сотрудникам не реже чем каждые полмесяца.

Порядок перечисления зарплаты на карты сотрудников зависит от того, перечисляется зарплата на счета одного или нескольких сотрудников.

Ситуация: можно ли перечислить зарплату сотрудника по его просьбе третьему лицу

Да, можно. Однако помните, что это ваше право, а не обязанность. А сотрудник должен написать заявление, в котором необходимо указать:

В заявлении также нужно прописать, что комиссию банка бухгалтер вправе удержать из его зарплаты. Ведь в расходы такие суммы включить не получится.

Документальное оформление выплатыЧтобы перечислить зарплату на счета нескольких сотрудников, представьте в банк:

Составить документы можно как в бумажном, так и в электронном виде (п. 1.9 Положения, утвержденного Банком России от 19 июня 2012 г. № 383-П).

Порядок приема, отзыва и возврата (аннулирования) платежных документов (в том числе с реестрами) устанавливает банк. Данные сведения должны быть указаны в договоре с банком, а также путем размещения информации в местах обслуживания клиентов (п. 2.2 Положения, утвержденного Банком России от 19 июня 2012 г. № 383-П).

Порядок представления и заполнения платежных документов и реестра установлен пунктами 1.17, 1.19, 1.24 и приложением 1 к Положению, утвержденному Банком России от 19 июня 2012 г. № 383-П.

Заполнение реестра. В реестре укажите, в частности, следующую информацию:

В случае необходимости по согласованию с банком в реестре можно указать дополнительную информацию.

После перечисления денег на счета сотрудников один экземпляр реестра банк возвращает организации с отметкой об исполнении. Реестр и соответствующая выписка по счету свидетельствуют о том, что зарплата зачислена на карты сотрудников. Итоговая сумма реестра должна совпадать с итоговой суммой платежного поручения (платежных поручений). Такой вывод следует из подпункта 1.19 Положения, утвержденного Банком России от 19 июня 2012 г. № 383-П.

При переводе зарплаты на счет одного сотрудника составлять реестр не нужно. В таком случае достаточно подать в банк платежное поручение.

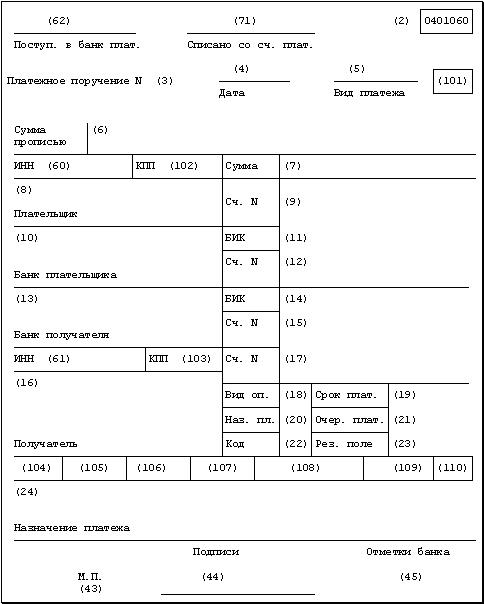

Платежное поручение. Заполняя платежное поручение на нескольких сотрудников, учитывайте следующие особенности:

Эти правила применяйте независимо от того, перечисляет организация зарплату через банк, в котором у нее открыт расчетный счет, или через банк, в котором обслуживаются сотрудники и организация не имеет расчетного счета.

Такой порядок следует из приложения 1 к Положению, утвержденному Банком России от 19 июня 2012 г. № 383-П.

Если зарплата перечисляется на счет одного сотрудника, то в платежном поручении укажите:

Порядок бухучета безналичной выплаты зарплаты зависит от того, куда она поступает:

В первом случае выплату зарплаты отражайте следующими проводками:

ДЕБЕТ 76 КРЕДИТ 51

– переведены деньги в счет выплаты зарплаты (на основании выписки о списании денег со счета организации);

ДЕБЕТ 70 КРЕДИТ 76

– зачислены деньги на зарплатные карты сотрудников (на основании второго экземпляра реестра с отметкой банка об исполнении).

Счет 57 «Переводы в пути» в данной ситуации не используется. Он предназначен для учета денег, подлежащих зачислению на расчетный счет организации, но временно на него не зачисленных (Инструкция к Плану счетов). В то же время при переводе зарплаты деньги перечисляют не на счет организации, а на расчетный счет банка.

Во втором случае выплату зарплаты отразите проводкой:

ДЕБЕТ 70 КРЕДИТ 51

– перечислена зарплата на индивидуальный счет сотрудника (на основании выписки о списании денег со счета организации).

ООО «Торговая фирма “Гермес”» перечисляет зарплату сотрудников на банковские карты.

Договор на выпуск и обслуживание зарплатных карт заключен с банком, в котором у организации открыт расчетный счет.

Перечисление зарплаты на банковские карты предусмотрено трудовым договором.

Зарплата выдается 15-го числа (сумма аванса составляет 50% от оклада) и в последний день (окончательный расчет) каждого месяца.

Если день выдачи попадает на выходной, деньги работникам выплачиваются накануне, в последний перед установленным днем выплаты рабочий день.

Общая сумма начисленной зарплаты сотрудникам отдела продаж за август составила 150 000 руб. Предположим, что НДФЛ с этой суммы удержан в размере 19 500 руб.

Операции по начислению и выплате зарплаты сотрудникам отдела продаж бухгалтер «Гермеса» отразил следующими проводками.

ДЕБЕТ 76 КРЕДИТ 51

– 75 000 руб. – переведены деньги в счет выплаты аванса по зарплате на счет сотрудников в банке (на основании банковской выписки);

ДЕБЕТ 70 КРЕДИТ 76

– 75 000 руб. – зачислены деньги на карточные счета сотрудников (на основании реестра).

ДЕБЕТ 44 КРЕДИТ 70

– 150 000 руб. – начислена зарплата сотрудникам отдела продаж;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

– 19 500 руб. – удержан НДФЛ с зарплаты сотрудников отдела продаж.

При перечислении зарплаты за август из ее общей суммы необходимо вычесть НДФЛ и аванс, ранее перечисленный сотрудникам.

Сумма, которую нужно перечислить 31 августа, составляет:

150 000 руб. – 19 500 руб. – 75 000 руб. = 55 500 руб.

В этот же день (31 августа) зарплату зачислили на счета сотрудников в банке.

В учете были сделаны проводки:

ДЕБЕТ 76 КРЕДИТ 51

– 55 500 руб. – перечислены деньги в счет выплаты зарплаты за август для зачисления на карточные счета сотрудников (на основании банковской выписки);

ДЕБЕТ 70 КРЕДИТ 76

– 55 500 руб. – зачислена на карточные счета сотрудников зарплата за август (на основании реестра).

Учет расходов, связанных с перечислением зарплаты на картыВсе расходы, связанные с использованием банковских карт для перечисления зарплаты сотрудникам, можно разделить на три группы:

Расходы, связанные с выпуском банковских карт, в бухучете относят к прочим (абз. 7 п. 11 ПБУ 10/99). Их отражают следующей проводкой:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 51

– оплачены услуги банков по изготовлению банковских карт для сотрудников.

Обслуживание банковских карт, как правило, оплачивают на год вперед. В этом случае стоимость годового обслуживания списывайте на расходы ежемесячно равными долями в течение срока действия договора.

В бухгалтерском учете организации нужно сделать следующие проводки.

При оплате годового обслуживания:

ДЕБЕТ 60 (76) КРЕДИТ 51

– перечислен аванс за годовое обслуживание банковских карт.

Ежемесячно в течение года:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 60 (76)

– включена в состав прочих расходов стоимость услуг банка за текущий месяц.

Ситуация: можно ли удержать стоимость банковской карты из зарплаты сотрудника

Да, можно, но только по заявлению самого сотрудника. Сотрудник вправе распоряжаться начисленной зарплатой по своему усмотрению (п. 2 ст. 209 ГК РФ). Поэтому, если он напишет заявление о согласии возместить расходы, связанные с открытием и обслуживанием банковской карты, бухгалтерия вправе удержать стоимость карты. Без согласия сотрудника этого делать нельзя. Перечень удержаний, которые организация может производить по собственной инициативе, ограничен (ч. 2 ст. 137 ТК РФ).

Удержание стоимости банковской карты из зарплаты сотрудника отразите проводками:

ДЕБЕТ 73 КРЕДИТ 76

– отнесены за счет сотрудника расходы по оплате стоимости банковской карты;

ДЕБЕТ 70 КРЕДИТ 73

– удержана из зарплаты сотрудника стоимость банковской карты.

Налоги и взносы при карточной выплате зарплатыНДФЛ со стоимости карты и годового обслуживания удерживать не нужно. Обеспечение своевременной выплаты зарплаты – не право, а обязанность организации (ст. 22 ТК РФ). Следовательно, в этом случае доход сотрудник не получает. А значит, стоимость выпуска и обслуживания карт не входит в налоговую базу по НДФЛ. Аналогичной позиции придерживается Минфин России (письмо от 30 января 2006 г. № 03-05-01-04/13).

На стоимость выпуска и годового обслуживания зарплатных карт не нужно начислять взносы на обязательное пенсионное (социальное, медицинское) страхование (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ). Не начисляют на стоимость выпуска и обслуживания зарплатных карт и взносы на страхование от несчастных случаев и профзаболеваний. Ведь оплата услуг банка по открытию и обслуживанию зарплатных карт никак не связана с трудовой деятельностью сотрудников.

А можно ли учесть расходы по выпуску и обслуживанию зарплатных карт при расчете налога на прибыль? Ответ на этот вопрос зависит от того, на кого оформлен договор с банком на открытие и обслуживание счета с использованием банковских карт (кто является его клиентом).

Если договор с банком на открытие и обслуживание банковской карты заключает сотрудник организации, то он является клиентом банка и одновременно держателем карты. В этом случае расходы организации по оплате услуг банка по выпуску и обслуживанию банковских карт для сотрудников при расчете налога на прибыль учесть нельзя (п. 29 ст. 270 НК РФ). Такого же мнения придерживаются контролирующие ведомства (письма Минфина России от 13 июля 2005 г. № 03-03-04/1/74, от 22 марта 2005 г. № 03-03-01-04/1/131, ФНС России от 26 апреля 2005 г. № 02-1-08/80).

В связи с этим в бухучете организации возникают постоянная разница и постоянное налоговое обязательство:

ДЕБЕТ 99 субсчет «Постоянные налоговые обязательства» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– отражена сумма постоянного налогового обязательства по расходам на выпуск и обслуживание банковских карт.

ООО «Альфа» перечисляет зарплату сотрудникам на банковские карты. Это условие предусмотрено трудовыми договорами. Договоры с банком на открытие и обслуживание счетов с использованием банковских карт заключают сотрудники организации. В январе банку перечислено:

– 6000 руб. – за выпуск банковских карт;

– 30 000 руб. – за годовое обслуживание банковских карт.

В день оплаты услуг банка бухгалтер «Альфы» сделал проводки:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 51

– 6000 руб. – оплачены услуги банка за выпуск банковских карт;

ДЕБЕТ 60 субсчет «Расчеты по авансам выданным» КРЕДИТ 51

– 30 000 руб. – перечислен аванс за годовое обслуживание банковских карт.

В конце января (а затем ежемесячно в течение года) бухгалтер делает следующие проводки:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 60 субсчет «Расчеты с банком»

– 2500 руб. (30 000 руб. 12 мес.) – включена в состав прочих расходов месячная стоимость обслуживания банковских карт;

ДЕБЕТ 60 субсчет «Расчеты с банком» КРЕДИТ 60 субсчет «Расчеты по авансам выданным»

– 2500 руб. – зачтен аванс.

Налогооблагаемую прибыль расходы, связанные с выпуском и обслуживанием банковских карт, не уменьшают. Поэтому в бухучете возникают постоянная разница и постоянное налоговое обязательство.

В январе бухгалтер сделал проводку:

ДЕБЕТ 99 субсчет «Постоянные налоговые обязательства» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 1700 руб. ((6000 руб. + 2500 руб.) × 20%) – отражена сумма постоянного налогового обязательства по расходам на выпуск и обслуживание карт.

Начиная с февраля вплоть до полного погашения стоимости годового обслуживания банковских карт каждый месяц бухгалтер будет делать такую проводку:

ДЕБЕТ 99 субсчет «Постоянные налоговые обязательства» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 500 руб. (2500 руб. × 20%) – отражена сумма постоянного налогового обязательства по расходам на обслуживание банковских карт.

Если договор с банком на открытие и обслуживание банковских карт заключает организация, то расходы на такие услуги можно включить в расчет налога на прибыль.

Объясняется это так.

Сотрудники организации, использующие банковские карты, в этом случае являются их держателями, не приобретая каких-либо иных прав, кроме получения денежных средств, перечисленных организацией на счет (п. 1.9 Положения, утвержденного Банком России от 24 декабря 2004 г. № 266-П). Поэтому расходы организации по оплате услуг банка по выпуску и обслуживанию зарплатных карт не могут расцениваться как расходы, произведенные в интересах сотрудников на основании пункта 29 статьи 270 Налогового кодекса РФ.

Такие затраты организация несет в своих собственных интересах, поскольку:

1) отсутствуют расходы на доставку наличных денег от банковских учреждений до мест выдачи зарплаты и их охрану в период перевозки;

2) нет необходимости в дополнительном привлечении отдельного сотрудника бухгалтерии;

3) персонал не отвлекается от исполнения своих трудовых обязанностей и т. п.

Таким образом, расходы на открытие и обслуживание счета с использованием банковских карт являются экономически обоснованными для организации (п. 1 ст. 252 НК РФ).

Вопрос о том, по какой статье расходов учесть данные затраты, является неоднозначным.

В письмах Минфина России от 14 июля 2009 г. № 03-11-06/2/124 и УФНС России по г. Москве от 27 сентября 2005 г. № 18-11/3/68653 сказано, что расходы на выпуск и обслуживание банковских карт нельзя отнести к расходам на банковские услуги.

Дело в том, что перечень операций, которые можно отнести к банковским, приведен в статье 5 Закона от 2 декабря 1990 г. № 395-1. Услуги по выпуску и обслуживанию зарплатных карт в нем прямо не поименованы. Поэтому учесть их в составе расходов на услуги, оказанные банками, нельзя (подп. 25 п. 1 ст. 264, подп. 15 п. 1 ст. 265 НК РФ).

Хотя указанные письма содержат разъяснения для организаций, применяющих упрощенку, выводы, сделанные в них, можно распространить и на организации, применяющие общую систему налогообложения

Есть аргументы, позволяющие организациям учесть при расчете налога на прибыль расходы на открытие и обслуживание банковских карт как расходы на банковские услуги. Они заключаются в следующем. Услуги по выпуску и обслуживанию зарплатных карт можно отнести к числу банковских операций, расходы на которые учитываются при расчете налога на прибыль (подп. 25 п. 1 ст. 264, подп. 15 п. 1 ст. 265 НК РФ).

Связано это с тем, что статья 5 Закона от 2 декабря 1990 г. № 395-1 содержит перечень банковских операций, который является закрытым, а также перечень сделок, которые может совершать кредитная организация, являющийся открытым (абз. 20 ст. 5 Закона от 2 декабря 1990 г. № 395-1).

Таким образом, в связи с неоднозначностью норм законодательства и разъяснений контролирующих ведомств организация вправе трактовать соответствующие нормы в свою пользу (п. 7 ст. 3 НК РФ). Это может привести к разногласиям с проверяющими. Однако в арбитражной практике есть примеры судебных решений, принятых в пользу организаций (см. например, постановления ФАС Московского округа от 7 октября 2008 г. № КА-А40/8215-08, ФАС Поволжского округа от 13 марта 2007 г. № А12-11353/06-С60).

Вместе с тем в любом случае перечень расходов, которые организации могут учесть при расчете налога на прибыль, не ограничен, в частности, является открытым состав прочих производственных и внереализационных расходов (подп. 49 п. 1 ст. 264, подп. 20 п. 1 ст. 265 НК РФ). Поэтому при выполнении прочих необходимых условий признания (в частности, документального подтверждения расходов) организация может учесть расходы по выпуску и обслуживанию банковских карт по подпункту 49 пункта 1 статьи 264 (если такие расходы связаны с производством и (или) реализацией) или подпункту 20 пункта 1 статьи 265 Налогового кодекса РФ (в остальных случаях). При этом не забывайте про принцип равномерности.

При вопросе укажите: 1) вы организация, ИП или физ. лицо 2) налог (УСН/ ОСНО, ЕНВД).