Категория: Бланки/Образцы

С 1 апреля 2016 года вступил в силу Федеральный закон от 29.12.2015 № 385-ФЗ "О приостановлении действия отдельных положений законодательных актов Российской Федерации, внесении изменений в отдельные законодательные акты Российской Федерации и особенностях увеличения страховой пенсии, фиксированной выплаты к страховой пенсии и социальных пенсий».

В соответствии с вышеназванным законом все работодатели (организации и ИП), выплачивающие вознаграждения сотрудникам и перечисляющие взносы в ПФР, обязаны подавать новый ежемесячный отчет в ПФР. Вместе с тем, как и прежде, ежеквартально необходимо будет отчитываться по форме РСВ-1.

Новую отчетность необходимо будет подавать не позднее 10 числа месяца, следующего за отчетным. Соответственно, первый раз отчетность нужно будет подать до 10 мая 2016 года.

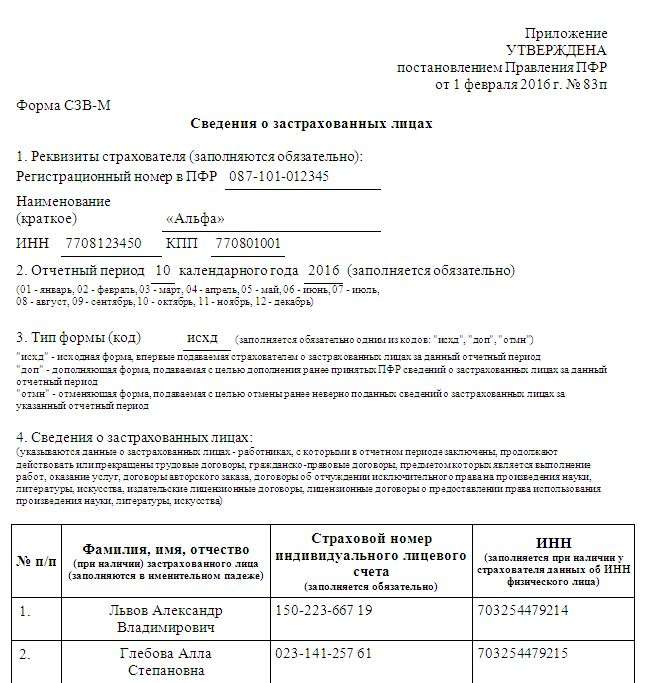

Бланк ежемесячной формы отчетости в ПФР утвержден Постановлением Правления ПФР №83п от 01.02.2016.

Новая форма отчетности носит название СЗВ-М и содержит в себе следующие сведения:

Автоматическое и ручное заполнение данной формы реализовано во всех программах БухСофт, включающих блок Зарплата и Кадры, а также в сервисе Бухсофт Онлайн.

Лента новостей с картинками >>

Лента новостей с картинками >>

Расшифровка вебинара "Отчетность в Пенсионный фонд РФ в 2016 году СЗВ М и РСВ 1". Урок проведен Компанией "БухСофт"

СЗВ-М - это новая форма отчётности, которую начали сдавать с 2016 года. Несмотря на то, что, по мнению специалистов, это наиболее простая форма отчётности она все равно вызывает немало вопросов. Впервые эта форма отчётности начала действовать в апреле нынешнего года.

Законодатели довольно часто вносят изменения в эту форму отчётности. Но еще чаще претерпевает изменения форма отчетности РСВ-1. Ожидалось, что во втором квартале 2016 года заполнение этой формы отчётности будет происходить по новой схеме. Однако законодатели так и не внедрили этот проект.

С 2017 года место РСВ-1 и 4-ФСС будет сдаваться единый отчет по страховым взносам. Форма этого отчета будет утверждена не позднее 1 октября 2016 года. На данный момент утверждение этой формы отчётности находится на стадии проекта. Новый отчет будет подаваться не позднее 30 числа месяца следующего за отчётным периодом. Срок подачи не будет зависеть от того в какой форме выполнен отчет - в электронной или на бумаге. Новый отчет будет подаваться в ФНС. Администрированием страховых взносов также будет заниматься налоговая служба. Отчет будет ежеквартальным. Первичные и корректировочные формы за 2015 и 2016 годы будут подаваться в тех формах, в которых они были сформированы изначально.

СЗВ-М, уточнение сведений по форме СЗВ-МКак было сказано раньше, СЗВ-М - это несложная форма отчётности, но она вызывает достаточно много вопросов. В большей степени это связано с тем, что это достаточно новый отчет. В мае нынешнее го года Пенсионный фонд уточнил, что предприятие, где руководитель является единственным учредителем и не числятся штатные работники, освобождается от предоставления отчёта СЗВ-М. Однако этот отчёт подается в отношении всех застрахованных лиц. В законодательстве прописано, что СЗВ-М необходимо подавать, если с учредителем заключён трудовой договор. ПФР внес изменения в законодательство и постановил, что сдавать отчетность необходимо даже, если с учредителем не заключён трудовой договор.

Стоит отметить, что это правила не распространяются на индивидуальных предпринимателей, без наемных работников. Поскольку у индивидуального предпринимателя не могут возникать трудовые отношения с самим собой.

Часто возникают вопросы по поводу того, нужно ли подавать отчет, если на предприятии не было никаких движений средств. Согласно разъяснениям пенсионного фонда, отсутствие факта начисления зарплаты и иных вознаграждений работникам не является основанием для того чтобы не предоставлять отчетность по СЗВ-М. Это связано с тем, что данная форма отчётности предназначена для учета застрахованных лиц. Соответственно, если в отчетном периоде на предприятии числились какие-либо работники, отчёт подавать нужно. Если работник уволился в отчетном периоде, вносить данные о нём отчет также необходимо.

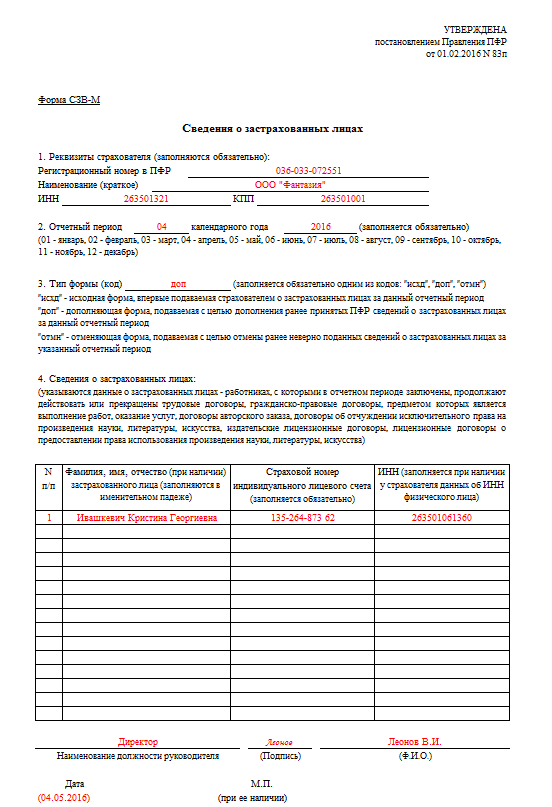

СЗВ-М - это единственный отчет, который не имеет корректировок, то есть корректирующая форма СЗВ-М законодательством не предусмотрена. Помимо исходной формы имеется только дополняющая и отменяющая. В исходной форме подаются сведения, которые известны на данный момент. Если по какой-либо причине какие-то сведения не были указаны исходной форме, подается дополняющая форма отчёта. Если обнаружена какая-либо ошибка, подается отменяющая форма.

Таким образом, при подготовке отчета в третьем разделе необходимо указывать, какой тип отчётности сдается. При этом, отметить можно только один код. Если обнаружена ошибка по какому-то одному работнику, то вначале подается отменяющая форма СЗВ-М, а затем дополняющая. Не нужно подавать сведения по всем работникам, можно изменить данные только по тому работнику, в данных которого были совершены ошибки. Если какой-то работник не был указан в исходной отчётности, необходимо подать дополняющую форму.

СЗВ-М - это единственная форма отчётов, которая имеет крайний срок подачи корректировочных данных. Первичная форма отчётности подается до 10 числа следующего месяца. Что касается корректировочной отчетности, то существуют указания пенсионного фонда, например, относительно отчета за апрель. Этот корректировочный отчет должен был быть сдан до 7 июня. Об этом говорит письмо Пенсионного фонда. Обработка данных, представленных в отчетах, завершается до начала следующего отчетного периода.

Таким образом, дополняющая форма подается, если:

Стоит запомнить, что все отчетности подаются с момента регистрации компании.

Форма отчётности РСВ-1 была утверждена в 2014 году. С тех пор она претерпела не существенные изменения. Однако с 2017 года отчетность РСВ-1 исчезнет. С 1 января 2017 года будет введена новая форма отчетности, которая будет объединять два отчета РСВ-1 и 4-ФСС. Она будет называться Единый отчет по страховым взносам. Подаваться она будет в налоговую инспекцию. Корректировки по старым формам отчетности можно будет подавать за 2016 год включительно.

Больше всего вопросов вызывают корректировочные формы отчетности по РСВ-1. Корректировки необходимо подавать, если самостоятельно были обнаружены ошибки, связанные с завышением или занижением сумм страховых взносов.

Существует два варианта подачи корректировки по РСВ-1. Первый - уточненная отчетность. Подается, если ошибки были обнаружены в отчете за прошедшие периоды. Второй вариант – исправление ошибок в исходной форме РСВ-1. Это возможно при обнаружении ошибок в отчетности за текущий отчетный период.

У Пенсионного фонда существуют рекомендации по поводу сроков подачи корректировок. Однако жестких норм по этому поводу нет. Рекомендованные сроки подачи корректировок – до 1 числа третьего календарного месяца при подаче корректировки за год. За полугодие – до 1 сентября. Если ошибки обнаружены позже установленных сроков, то вносить корректировки необходимо в отчетном периоде.

Порядок корректировки РСВ -1 в 2016 годуСуществуют определенные порядки заполнения корректировок. Например, при доначислении страховых взносов стоит придерживаться пункта 7.3 Порядка заполнения формы РСВ-1. В первую очередь вносится корректировка в раздел 1 строку 120, если доначисление произошло по актам камеральных проверок или в результате самостоятельной проверки. Когда доначисление производится на солидарную часть пенсии, это отражается в строке 121. В разделе 4 отражается сумма доначисленных взносов. При этом графа 3 строки 120 будет соответствовать графе 6 раздела 4. Графа 4 строки 120 первого раздела соответствует графе 8 раздела 4. Графа 5 строка 120 раздела 1 соответствует графе 10 раздела 4. Эти соотношения обязательно должны быть соблюдены. Все эти соотношения показываются нарастающим итогом с начала года.

На титульном листе в поле «номер корректировки» указывается ее порядковый номер. А в поле «тип корректировки» указывается специальный код. Эти коды содержаться в приложении порядка заполнения формы отчетности. В поле «причина уточнения» указывается один их трех вариантов:

Если обнаруживается ошибка спустя два месяца после окончания квартала, подается корректировочная отчетность между датами предоставления отчетностей. Это делается для того, чтобы ПФР успевал корректировать у себя все данные по сотрудникам.

Если корректировка подается в текущем периоде, следует поторопиться с уплатой недоимки. Поскольку в законодательстве нет четких сроков подачи отчетности, то уточненную отчетность по РСВ-1 обязаны принимать в любое время. Даже если прошло больше двух месяцев. Также в текущем отчете можно исправлять ошибки за предыдущие годы.

Если ошибка исправляется до того момента, когда ее обнаружит Пенсионный фонд, то будет штраф в размере 20% от суммы недоплаты взносов.

Если подается уточнение по сумме выплат или иных вознаграждений в пользу сотрудников, то необходимо уточнить раздел 6. Если уточнение подается в корректировочном расчете РСВ-1, то таким же образом подается уточнение и по индивидуальным сведениям.

Часто встречается такая ошибка, когда на выплаты физлицам страховые взносы начислены в меньшем размере, то есть выплаты компании увеличиваются. В таком случае помимо шестого раздела подается корректировка и по другим разделам. Если страховые выплаты начислены в большем размере, в таком случае также необходимо подавать корректировки по все разделам. В подраздел 2.5.2 и 6 в разделе необходимо заполнять корректирующие формы. Если ошибка затронула индивидуальные лицевые счета застрахованных лиц, то на каждого из них подаются индивидуальные корректирующие сведения.

Если ошибка допущена в 2016 году, то бухгалтер должен отразить факт корректировки в разделе 6.6 графе 3. Здесь указывается тип отчетности «корректирующая». Если этот раздел в исходной форме не был заполнен, то он не будет заполнен и в корректирующей форме.

Если ошибка связана с расчетами по страховым взносам, которые начислены в предыдущих годах, то необходимо подготовить новую отчетность за эти периоды. Стоит обратить внимание на то, что сведения по РСВ-1 должны совпадать со сведениями по СЗВ-М.

Вопросы- ответыПри подготовке отчетности с использованием программ, в специальные графы вносятся все необходимые сведения. А программа автоматически производит расчеты и формирует заполненный бланк отчета.

Семинар проведен компанией "Бухсофт". Заходите, чтобы получить ещё больше информации о программах и онлайн-сервисах для бизнеса

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Alex Goncharov 10.06.2016

А как быть организации, которая находится в стадии ликвидации и не имеет вообще сотрудников. Самое главное в вопросе - контроль не проходит нулевое количество работников в форме. А сдавать надо только в электронном виде.

Andrew Sychev 28.06.2016

Считаю письмо ПФ РФ от 06.05.2016 №08-22/6356 ошибочное, так как, в форме СЭВ-М Сведения о застрахованных лицах" сказано. (указываются данные о застрахованных лицах - работниках, с которыми в отчетном периоде заключены, продолжают действовать или прекращены трудовые договоры, гражданско-правовые договоры, предметом которых является выполнение работ, оказание услуг, договоры авторского заказа, договоры об отчуждении исключительного права на произведения науки, литературы, искусства, издательские лицензионные договоры, лицензионные договоры о предоставлении права использования произведения науки, литературы, искусства). Если у директора не заключен трудовой договор, ему не начисляют заработную плату, так как он не выходит на работу, нет штатного расписания, то о какой сдаче формы СЭВ-М может идти речи. Это незаконное принуждение ПР РФ сдавать заведомо ложную информацию. ПР РФ нужны эти формы, для того. что бы заставить директоров начислять себе зарплату ( хотя бы МРОТ ). Мне стыдно что начальником департамента организации персонифицированного учета пенсионных прав застрахованных лиц ПФР работает Н.А. Белянцева. Безграмотность ее налицо.

Неизвестный пользователь 28.07.2016

Я полностью поддерживаю Andrew Sychev 28.06.2016 куда смотрит прокуратура, это заведомо искажение отчетности, у нас ситуация следующая: ТСЖ без штатных и внештатных работников все делаем безвозмездно, так как на выплату зарплаты нет денег( в месяц собираем платежи на содержание и ремонт МКД-45 кв. от силы 4000-5000руб. из которых 1900рб эл.энергия (ОБР), оплата за отчетность в эл.виде( требуют и налоговики и ПФР) хотя по закону не положено, и что остается из чего платить зарплату. Остается мизер на поддержание дома.

Когда прекратиться издевательство.

Это ответ на комментарий (отмена - x )

ПОСТАНОВЛЕНИЕ Правления ПФ РФ от 10-04-2003 49п О ФОРМЕ ПЕНСИОННОЙ КНИЖКИ ЗАСТРАХОВАННОГО ЛИЦА В ПЕНСИОННОМ ФОНДЕ РОССИЙСКОЙ. Актуально в 2017 году

ПОРЯДОК ЗАПОЛНЕНИЯ ПЕНСИОННОЙ КНИЖКИ1. Общие сведения.

1.1. "Пенсионная книжка застрахованного лица" (далее - пенсионная книжка) выдается застрахованному лицу территориальным органом Пенсионного фонда Российской Федерации (далее - ПФР) при передаче в негосударственный пенсионный фонд денежных средств, учтенных в специальной части индивидуального лицевого счета застрахованного лица.

1.2. Пенсионная книжка застрахованного лица состоит из карточки учета и вкладных листов.

2. Карточка учета.

2.1. Карточка учета является бланком строгой отчетности с уникальным номером, проставляемым на второй ее странице.

2.2. На титульной странице карточки учета пенсионной книжки располагаются надписи "ПЕНСИОННЫЙ ФОНД РОССИЙСКОЙ ФЕДЕРАЦИИ" и "ПЕНСИОННАЯ КНИЖКА ЗАСТРАХОВАННОГО ЛИЦА".

Вторая страница карточки учета содержит следующие реквизиты:

а) N (номер бланка);

б) фамилию, имя, отчество застрахованного лица;

в) пол застрахованного лица;

г) номер индивидуального лицевого счета застрахованного лица;

д) наименование органа ПФР, выдавшего застрахованному лицу пенсионную книжку;

е) дату выдачи пенсионной книжки;

ж) подпись руководителя органа ПФР, выдавшего пенсионную книжку.

2.3. Заполнение второй страницы карточки учета осуществляется в соответствии с приведенными в ней реквизитами. Заполненная страница заверяется личной подписью руководителя и печатью органа ПФР.

2.4. На третьей и четвертой страницах карточки учета указываются сведения о передаваемых средствах пенсионных накоплений. Данные сведения заполняются органом ПФР при передаче пенсионных накоплений из ПФР в негосударственный пенсионный фонд или негосударственным пенсионным фондом при передаче пенсионных накоплений из негосударственного пенсионного фонда в ПФР (другой негосударственный пенсионный фонд).

2.5. Карточка учета изготовляется типографским способом с нанесением всех надписей черной краской. Заполнение карточки учета осуществляется вручную или на устройствах печати, позволяющих производить печать на бумаге плотностью 220 - 250 г/м2. Все записи в карточке учета выполняются на русском языке.

2.6. На второй странице карточки учета может быть наклеен пластиковый треугольный карман для размещения в нем вкладных листов пенсионной книжки.

3. Вкладные листы пенсионной книжки.

Вкладными листами пенсионной книжки застрахованного лица являются ежегодные выписки о состоянии индивидуального лицевого счета застрахованного лица (приложение).

4. Заполнение строк ежегодной выписки о состоянии индивидуального лицевого счета застрахованного лица (далее - ежегодная выписка).

4.1. В ежегодной выписке указываются фамилия, имя и отчество застрахованного лица, дата его рождения и страховой номер его индивидуального лицевого счета.

4.2. В ежегодной выписке застрахованному лицу содержатся сведения о средствах, поступивших в ПФР и отраженных в его индивидуальном лицевом счете, в том числе в его специальной части, за расчетный период по состоянию на 1 января года, следующего за расчетным, которые представлены в виде таблицы с заголовком "Сведения о средствах, поступивших в ПФР и отраженных в индивидуальном лицевом счете за расчетный период (год) на финансирование страховой и накопительной части трудовой пенсии".

4.3. В строке 1 "Средства пенсионных накоплений, отраженные в специальной части индивидуального лицевого счета на начало расчетного года" указывается сумма средств пенсионных накоплений, отраженных в специальной части индивидуального лицевого счета на начало расчетного года.

4.4. В строке 2 "Страховые взносы, поступившие в ПФР на финансирование накопительной части трудовой пенсии в течение расчетного года, всего" отображается общая сумма страховых взносов на финансирование накопительной части трудовой пенсии, поступившая на счета ПФР от страхователей в течение расчетного года по состоянию на 1 января года, следующего за расчетным годом.

4.5. В строке 3 "в том числе страховые взносы на финансирование накопительной части трудовой пенсии, поступившие в ПФР за прошлые годы в течение расчетного года" указывается сумма страховых взносов, поступившая в ПФР на финансирование накопительной части трудовой пенсии в течение расчетного года за прошлые годы (задолженность).

4.6. В строке 4 "Доход от временного размещения ПФР страховых взносов, поступивших в предыдущем расчетном году на финансирование накопительной части трудовой пенсии" указывается чистый финансовый результат, полученный от временного размещения ПФР поступивших в предыдущем расчетном году страховых взносов на финансирование накопительной части трудовой пенсии, в том числе страховых взносов на финансирование накопительной части трудовой пенсии за прошлые годы.

4.7. В строке 5 "Результаты инвестирования средств пенсионных накоплений за расчетный год" отражается сумма дохода, полученная за расчетный год от инвестирования средств пенсионных накоплений в управляющую компанию, выбранную застрахованным лицом в порядке реализации права на выбор инвестиционного портфеля (управляющей компании).

4.8. В строке 6 "Расходы (выплаты) за счет средств пенсионных накоплений на финансирование накопительной части трудовой пенсии в течение расчетного года" указываются выплаты, произведенные ПФР в расчетном году в соответствии с пунктом 3 статьи 16 Федерального закона от 15.12.2001 N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации <*> (далее - Закон от 15.12.2001 N 167-ФЗ). В строку заносятся и необходимые расходы ПФР по инвестированию средств пенсионных накоплений, производящиеся на основании положений Федерального закона от 24.07.2002 N 111-ФЗ "Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации <**> (далее - Закон от 24.07.2002 N 111-ФЗ) из средств страховых взносов на финансирование накопительной части трудовой пенсии.

<*> Собрание законодательства Российской Федерации, 2001, N 51, ст. 4832; 2002, N 22, ст. 2026; 2003, N 1, ст. 2; 2003, N 1, ст. 13.

<**> Собрание законодательства Российской Федерации, 2002, N 30, ст. 3028; 2003, N 1, ст. 13.

4.9. В строке 7 "Всего учтено средств пенсионных накоплений на финансирование накопительной части трудовой пенсии за расчетный год" указывается сумма средств, поступивших в ПФР в виде страховых взносов на финансирование накопительной части трудовой пенсии, в том числе суммы страховых взносов на финансирование накопительной части трудовой пенсии за прошлые годы, чистый финансовый результат от временного размещения ПФР указанных страховых взносов, а также инвестиционный доход на средства пенсионных накоплений, за исключением сумм расходов (выплат) за счет средств пенсионных накоплений в расчетном году.

4.10. В строке 8 "Итого учтено средств пенсионных накоплений в специальной части индивидуального лицевого счета на финансирование накопительной части трудовой пенсии (средства для инвестирования)" указываются нарастающим итогом суммарные пенсионные накопления, учтенные в специальной части индивидуального лицевого счета, начиная с года первого поступления страховых взносов на финансирование накопительной части трудовой пенсии.

4.11. В строке 9 "Средства страховых взносов, отраженные в общей части индивидуального лицевого счета на начало расчетного года" указывается общая сумма средств страховых взносов, отраженных в общей части индивидуального лицевого счета, на финансирование страховой части трудовой пенсии на начало расчетного года.

4.12. В строке 10 "Страховые взносы, поступившие в ПФР на финансирование страховой части трудовой пенсии в течение расчетного года, всего" указывается общая сумма страховых взносов на финансирование страховой части трудовой пенсии, поступившая в ПФР в течение расчетного года.

4.13. В строке 11 "в том числе страховые взносы на финансирование страховой части трудовой пенсии, поступившие в ПФР за прошлые годы в течение расчетного года" указывается сумма страховых взносов, поступившая в ПФР на финансирование страховой части трудовой пенсии в течение расчетного года за прошлые годы (задолженность).

4.14. В строке 12 "Увеличение размера средств на финансирование страховой части трудовой пенсии за счет их индексации за расчетный год" указывается сумма средств, полученная от индексации страховых взносов, учтенных в общей части индивидуального лицевого счета застрахованного лица (расчетного пенсионного капитала), по состоянию на 1 января года, следующего за расчетным годом.

4.15. В строке 13 "Всего учтено средств на финансирование страховой части трудовой пенсии за расчетный год" указывается сумма средств, поступивших в ПФР за расчетный год в виде страховых взносов на финансирование страховой части трудовой пенсии, в том числе страховых взносов на финансирование страховой части трудовой пенсии за прошлые годы, а также сумм средств, полученных от индексации страховых взносов, учтенных в общей части индивидуального лицевого счета застрахованного лица.

4.16. В строке 14 "Итого учтено средств в общей части индивидуального лицевого счета на финансирование страховой части трудовой пенсии" указываются нарастающим итогом суммарные поступления на счета ПФР страховых взносов, отраженных в общей части индивидуального лицевого счета.