Категория: Бланки/Образцы

Приложение N 2 к трудовому договору N 57 от 01.03.2011

Соглашение об использовании личного автомобиля работникаОбщество с ограниченной ответственностью "Альянс" в лице генерального директора Романова Евгения Алексеевича, действующего на основании устава, именуемое в дальнейшем "Работодатель", с одной стороны, и Старостин Александр Валерьевич, именуемый в дальнейшем "Работник", с другой стороны, договорились о нижеследующем.

1. Работник с 1 сентября 2011 г. при исполнении своих трудовых обязанностей использует в служебных целях принадлежащий ему автомобиль "Форд Фокус" с объемом двигателя 1800 куб. см, 2008 г. выпуска, государственный номер А777ОЕ177 (далее - автомобиль).

2. За использование автомобиля работодатель выплачивает работнику компенсацию в размере 3,50 руб. за 1 км пробега в служебных целях и возмещает расходы на ГСМ (бензин марки АИ-92).

3. Расходы на бензин возмещаются работнику исходя из указанного в руководстве по эксплуатации автомобиля норматива расхода топлива - 10 л/100 км и километража, пройденного в служебных целях.

4. Работник обязуется:

- вести учет служебных поездок в путевых листах;

- представлять в бухгалтерию работодателя путевые листы и документы, подтверждающие транспортные расходы за месяц, в последний рабочий день этого месяца.

5. Компенсация выплачивается по окончании месяца, не позднее дня выдачи заработной платы, установленного правилами внутреннего трудового распорядка.

1. Копия свидетельства о регистрации транспортного средства.

2. Копия руководства по эксплуатации автомобиля "Форд Фокус".

С его помощью можно стремительно отыскивать документы по известным.По результатам аукциона казенное учреждение заключило госконтракт на поставку.веб-сайт соединяет воединыжды в для себя все нужные юзерам сервисы.Содержание книжки сборник образцов приказов. Под документально подтвержденными расходами понимаются издержки, подтвержденные в том числе документами, оформленными в согласовании с законодательством рф. Расходами признаются обоснованные и документально подтвержденные издержки (а в случаях, предусмотренных статьей 265 нк рф, убытки), осуществленные (понесенные) налогоплательщиком.

С его помощью можно стремительно отыскивать документы по известным.По результатам аукциона казенное учреждение заключило госконтракт на поставку.веб-сайт соединяет воединыжды в для себя все нужные юзерам сервисы.Содержание книжки сборник образцов приказов. Под документально подтвержденными расходами понимаются издержки, подтвержденные в том числе документами, оформленными в согласовании с законодательством рф. Расходами признаются обоснованные и документально подтвержденные издержки (а в случаях, предусмотренных статьей 265 нк рф, убытки), осуществленные (понесенные) налогоплательщиком.

Кодекс рф об административных правонарушениях в редакции от 09 11 09 - подготовьте не наименее 2-ух предложений по совершенствованию кодекса рф об административных правонарушениях.  Компенсация за внедрение личного авто транспорта легковые авто для служебных поездок, является приказ. Одной консультацией здесь не отделаешься, нужно комплексно подходить к вопросу о противодействии администрации. В феврале отчетного года менеджеру торговой организации ао актив петрову назначена каждомесячная компенсация за внедрение личного автомобиля ниссан-альмера в служебных целях.

Компенсация за внедрение личного авто транспорта легковые авто для служебных поездок, является приказ. Одной консультацией здесь не отделаешься, нужно комплексно подходить к вопросу о противодействии администрации. В феврале отчетного года менеджеру торговой организации ао актив петрову назначена каждомесячная компенсация за внедрение личного автомобиля ниссан-альмера в служебных целях.

Трудовой контракт с работником эталон 2016 скачать.N 5 о размере компенсаций за внедрение для служебных поездок личных легковых автомобилей и байков налогового кодекса русской федерации правительство русской федерации постановляет 1. неотклонимые реквизиты путных листов и порядок их наполнения утверждены приказом минтранса рф от 18 сентября 2008 г. Соглашение к контракту аренды от о компенсации расходов по оплате текущего, серьезного ремонта и реконструкции. Мы, же делаем так, контракт аренды транспортного средства можно с экипажем, можно без экипажа. Компенсация за внедрение личного транспортного средства в служебных целях выплачивается в последний эталон приказа. Можно ли работнику, использующему личный автомобиль в служебных в приказе работодателя и дополнительном соглашении к. методы использования работодателем личного автомобиля сотрудника. Документальное оформление компенсации за внедрение личного автомобиля в служебных целях, эталон приказа и соглашения об использовании личного транспорта. Так же было в этой организации до меня, когда у нескольких подотчетных лиц были подотчетные карточки.

Компенсация за использование личного автомобиля может быть любой. Однако в расходах – ограниченная сумма. А другие расходы по личному автомобилю, кроме компенсации за его использование, учесть нельзя.

Как платить за использование личного автомобиля для служебных целейКогда сотрудник использует для служебных целей личное авто, компания должна компенсировать износ машины и расходы на обслуживание. Например, бензин, ремонт и парковку. Это требование прописано в статье 188 ТК РФ. Есть три варианта: выплатить компенсацию по ТК РФ. заключить с сотрудником договор аренды или оформить ссуды (безвозмездного пользования автомобилем).

Мы поговорим о том, как выгоднее учесть возмещение, и выберем вариант, при котором расходы компании и налоговые риски минимальны, а сотрудник получит выгоду.

Сразу распрощаемся с договором ссуды. Этот вариант наименее выгоден и компании, и работнику. Ведь от безвозмездного пользования имуществом придется признать доход. Это требование из пункта 8 статьи 250 НК РФ. Для расчета дохода надо ориентироваться на рыночную цену аренды аналогичного имущества. К тому же сотрудник не получит денег от компании. Он может рассчитывать только на компенсацию автомобильных расходов. Ему это невыгодно.

А вот компенсация за использование личного автомобиля и аренда заслуживают внимания.

Какой может быть компенсация за использование личного автомобиляКомпенсация за использование личного автомобиля может быть любой. Кодекс не ограничивает сумму. Главное указать конкретную величину в допсоглашении к трудовому договору с сотрудником.

К примеру, некоторые бухгалтеры считают компенсацию за износ машины так: делят рыночную цену авто на срок его полезного использования по классификатору (постановление Правительства РФ от 1 января 2002 г. № 1 ). Расчет простой и хорошо знакомый. Почти так же считается амортизация ОС.

Как правило, компания каждый месяц платит фиксированную сумму компенсации. Но если работник не использовал имущество по факту, например болел или был в отпуске, то за это время компенсацию не начисляйте.

Пример

Компания платит сотруднику компенсацию за использование личной машины в сумме 4000 руб. в месяц. С 10 октября 2016 года он ушел в отпуск на две недели. В октябре 21 рабочий день. Из них сотрудник был на месте 11. Сумма компенсации за октябрь – 2095,24 руб. (4000 руб. 21 дн. × 11 дн.).

Чтобы оформить и учесть компенсацию, нужны следующие документы:

Помимо этого желательно, чтобы в должностной инструкции сотрудника были прописаны обязанности, предполагающие регулярные поездки. Например, выезд к клиентам или доставка корреспонденции.

Как компенсация за использование личного авто влияет на налогиНалог на прибыль(единый налог при УСН). Когда сотрудник использует легковой автомобиль, то в налоговых расходах учитывается не вся сумма компенсации, а только в пределах норматива. Это правило справедливо как для компаний на упрощенной, так и на общей системе (подп. 11 п. 1 ст. 264 НК РФ, подп. 12 п. 1 ст. 346.16 НК РФ). Большинство организаций, чтобы не считать разницы, устанавливают компенсацию в том размере, в котором ее можно посадить в расходы.

Ежемесячные нормативы компенсации зависят от объема двигателя. Они указаны в пункте 1 постановления Правительства РФ от 8 февраля 2002 г. № 92:

Когда сотрудник управляет грузовиком, в расходах можно учесть всю сумму.

Компенсацию в расходы можно только после выплаты (подп. 4 п. 7 ст. 272 НК РФ ). Просто начислить сумму недостаточно.

Перейдем к компенсации расходов на топливо. Чиновники считают, что в нормах уже учтены стоимость ГСМ и другие затраты на содержание машины. Минфин России говорит об этом в письмах от 23 сентября 2013 г. № 03-03-06/1/39239 и от 16 мая 2005 г. № 03-03-01-02/140. Поэтому одновременное списание компенсации и стоимости ГСМ приведет к спорам с ИФНС. Допустим, компенсация за использование личного автомобиля работника в организации равна 1200 руб. ежемесячно. И еще сверх этого возмещает ГСМ – 4000 руб. и тратится на ремонт. Так вот, в налоговых расходах учесть можно только 1200 руб.

НДФЛ с компенсации удерживать не нужно. От налога ее освобождает пункт 3 статьи 217 НК РФ. Причем НДФЛ не надо удерживать даже с той суммы, которая превышает норматив по прибыли. Главное указать нужную величину в допсоглашении к трудовому договору (письма Минфина России от 27 августа 2013 г. № 03-04-06/35076. от 27 июня 2013 г. № 03-04-05/24421 ).

Страховые взносы тоже не начисляются. От них освобождается та сумма, которая оговорена в соглашении с работником. Фонды того же мнения. ПФР сообщил об этом в пункте 2 письма от 29 сентября 2010 г. № 30-21/10260, а ФСС – в письме от 17 ноября 2011 г. № 14-03-11/08-13985 .

Пример

Сотрудник для служебных целей использует собственное авто Renault Megane с рабочими объемом двигателя 1598 куб. см. Сумма компенсации за износ, которую компания платит сотруднику каждый месяц, – 1200 руб. Помимо этого в соглашении с работником оговорено, что компания возмещает расходы на бензин. Подтвержденная сумма затрат на ГСМ в октябре – 5000 руб.

30 октября компания выплатила сотруднику компенсацию. Бухгалтер показал это так:

ДЕБЕТ 26 КРЕДИТ 73

– 1200 руб. – начислена компенсация за октябрь;

ДЕБЕТ 73 КРЕДИТ 50

– 1200 руб. – выплачена компенсация.

А 1 ноября организация возместила сотруднику затраты на бензин:

ДЕБЕТ 26 КРЕДИТ 73

– 5000 руб. – учтено в расходах возмещение ГСМ.

Организация решила руководствоваться позицией Минфина и не включила в расходы возмещение ГСМ, выплаченное сверх компенсации. Возникли разница и постоянное налоговое обязательство, так как расходы на бензин признаются в бухгалтерском учете, но не принимаются в налоговом. Бухгалтер начислил постоянное налоговое обязательство:

ДЕБЕТ 99 субсчет «Постоянные налоговые обязательства» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 1000 руб. (5000 руб. × 20%) – начислено постоянное налоговое обязательство.

Договор аренды. Рассмотрим следующий вариант, с помощью которого можно оформить машину – заключить с сотрудником договор аренды. Есть два вида договора аренды транспорта: с экипажем и без него. Договор аренды с экипажем предполагает, что сотрудник передает не только автомобиль, но и оказывает своими силами услуги по управлению и техническому обслуживанию. По договору аренды без экипажа работник только предоставляет машину без каких-либо услуг.

Но заключить с сотрудником компании можно только договор аренды без экипажа. Дело в том, что арендодатель заключает договор аренды с экипажем, только если у него есть работники-водители (абз. 2 п. 2 ст. 635 ГК РФ ). А когда арендодателем выступает сотрудник-физлицо, это условие не выполняется.

Для подтверждения расходов на арендные платежи оформите акт приема-передачи автомобиля. Бланк можно составить самостоятельно или взять унифицированную форму № ОС-1. В акте подробно опишите характеристики машины: марку, цвет, государственный номер, год выпуска, номера двигателя и кузова. Укажите в акте примерную стоимость автомобиля. Она нужна для того, чтобы отразить машину на забалансовом счете 001 как арендованное ОС. К акту приложите копии ПТС, ОСАГО и свидетельства о государственной регистрации.

Есть вопрос

Можно ли заключить договор аренды, если сотрудник не является владельцем автомобиля?

Когда сотрудник управляет машиной по доверенности, то заключить договор аренды можно. Но есть важные детали. Сотрудник вправе подписать договор аренды только при условии, что собственник дал ему разрешение. Поэтому проверьте доверенность. Там должно быть указано, что владелец передал представителю право заключать договор аренды. Когда будете составлять договор, то оформляйте его на собственника (права и обязательства возникают у него), а подпишет соглашение сотрудник.

Арендная плата будет доходом собственника, а не сотрудника. А значит, плательщиком НДФЛ будет владелец ТС. Поэтому при расчете налога вам нужно ориентироваться на налоговый статус собственника и справку 2-НДФЛ оформлять на него.

Арендная плата устанавливается по соглашению сторон (сотрудника и работодателя). Как правило, сумма зависит от технических характеристик машины, степени износа и т. д. Ориентироваться можно на средний уровень стоимости аренды в регионе. Рекомендуем установить в договоре арендную плату не в виде фиксированного платежа, а привязать ее ко времени работы, пробегу или количеству выездов. Ведь сотрудник может уйти в отпуск или заболеть. Если автомобиль использует только он, то машина будет простаивать. Приостанавливать же договор на время отпуска или болезни сотрудника, чтобы скорректировать арендную плату, рискованно. Гражданским кодексом РФ такой порядок не предусмотрен.

Налог на прибыль(единый налог при УСН). Арендную плату могут полностью учесть в налоговых расходах как компании на общей системе, так и упрощенщики (подп. 10 п. 1 ст. 264, подп. 4 п. 1 ст. 346.16 НК РФ).

По договору аренды без экипажа компания несет все расходы, связанные с эксплуатацией автомобиля: бензин, ТО, ремонт, страховка, мойка, парковка (ст. 644 и 646 ГК РФ). Если, конечно, в договоре стороны не предусмотрели иное. ГСМ, ремонт и другие расходы на содержание арендованного ТС можно списать в расходы без проблем.

НДФЛ. У договора аренды есть один минус. С арендной платы придется удержать НДФЛ. О том, что компания, которая арендует имущество у физлица, становится налоговым агентом, Минфин напоминает регулярно. Вот одно из таких писем – от 16 августа 2013 г. № 03-04-06/33598.

Страховые взносы. Если вы заключили договор аренды без экипажа, то страховые взносы платить не нужно. В письме от 12 марта 2010 г. № 550-19 специалисты Минздравсоцразвития объяснили, что суть договора аренды – передача имущества. А выплаты по таким договорам освобождает от взносов часть 3 статьи 7 Федерального закона от 24 июля 2009 г. № 212-ФЗ. Взносами на травматизм арендная плата также не облагается. Освобождение предусмотрено частью 1 статьи 5 Федерального закона от 24 июля 1998 г. № 125-ФЗ.

Компенсация за использование личного автомобиля и аренда: что лучшеПоказатель для сравнения

вовремя определять и выплачивать работнику сумму компенсации за внедрение личного автомобиля в служебных целях. но следует учесть, что за периоды, когда работник практически не исполнял свои служебные обязанности (находился в отпуске, на больничном и т. 188) регулирует подобные вопросы.бланк можно составить без помощи других в свободной форме или скачать эталон контракт об использовании личного автомобиля в служебных.

эталон дополнительного соглашения к трудовому контракту об использовании личного автомобиля. контракт вступает в силу с момента его подписания и действует в течение срока использования автомобиля, определенного п. Компенсаций за внедрение личного автомобиля в служебных целях (пример) эталон. но не каждый работодатель имеет довольно ресурсов, чтоб обеспечить собственных работников служебным транспортом, потому все попочаще требуются сотрудники с личным автомобилем.

Образец договор об использовании личного автомобиляОбычно руководители принимают решение восполнить в какой-или жесткой сумме, выплата попочаще всего делается каждый месяц. Обращаем внимание если скаченный вами шаблон содержит какие-или некорректности и ошибки, просьба сказать, воспользовавшись контактными данными. Авот можно ли выплачивать компенсацию работнику, который управляет автомобилем на основании доверенности, вопрос спорный.

В разрабатываемых налоговиками форматах чеков, которые будут пробивать онлайн-ккт, есть особенная отметка для расчетов авансом. Если в соглашении раздельно не прописан порядок возмещения расходов, связанных с эксплуатацией автомобиля, то, быстрее всего, они включены в общую сумму компенсации. Если вами увидена некорректность в любом контракте, или невозможность функции скачать какого-или контракта, обратитесь по контактным данным.

Как оформляются, учитываются и облагаются компенсации за применение личного транспорта в служебных целях.5) расчет компенсации. Расчёт делается назарплатнуюкарту работника, при этом вероятен каждомесячный расчет или погашение полной суммыодноразово. Наш каталог образцов документов, формы контрактов и должностных инструкций собран в этом разделе контракт об использовании личного автомобиля в служебных целях г. Для возмещения издержек работнику за служебное внедрение имущества директор предприятия издает приказ на основании соглашения. Срок использования автомобиля в служебных целях - период трудовых. Расчет суммы компенсации делается нанимателем исходя из восстановительной цены автомобиля, определяемой независящей оценочной организацией на момент заключения реального контракта.

Какие существуют основания для выплаты компенсации за использование сотрудником личного автомобиля в служебных целях? Облагаются ли такие компенсации НДФЛ и страховыми взносами? Как отражается в учете выплата указанной компенсации?

Работники различных организаций часто сталкиваются с необходимостью использования личного транспорта в служебных целях. Сотрудники образовательных учреждений не являются исключением. Так, в процессе реорганизации происходит слияние небольших учреждений образования в более крупные. В результате из-за значительной удаленности учреждений друг от друга некоторым сотрудникам приходится использовать личный транспорт для того, чтобы добраться на работу. Положена ли таким работникам компенсация за использование их имущества и как ее оформить, расскажем в данной статье.

Основание для выплаты компенсацииСтатьей 188 ТК РФ установлено, что при использовании работником с согласия или ведома работодателя и в его интересах личного имущества работнику выплачивается компенсация за использование, износ (амортизацию) инструмента, личного транспорта, оборудования и других технических средств и материалов, принадлежащих работнику, а также возмещаются расходы, связанные с их использованием. Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

На законодательном уровне размер компенсации и возмещения расходов определен только для государственных гражданских служащих, а также для сотрудников ФСИН, ГПС, ФСКН, ФТС, МВД и следственного комитета. Так, для государственных гражданских служащих правила выплаты компенсации за использование личного транспорта в служебных целях и возмещения расходов, связанных с его использованием, установлены Постановлением Правительства РФ от 02.07.2013 № 563 (далее – Постановление № 563). В нем отмечено, что для получения компенсации и возмещения расходов необходимо подать заявление представителю нанимателя с указанием сведений, при исполнении каких должностных обязанностей и с какой периодичностью используется личный транспорт.

К заявлению прилагается копия свидетельства о регистрации транспортного средства (с предъявлением оригинала).

Решение о выплате компенсации и возмещении расходов принимается представителем нанимателя в 10-дневный срок со дня получения заявления работника с учетом:

Максимальный размер компенсации в месяц не должен превышать предельный размер этой компенсации, предусмотренный приложением к Постановлению № 563, который составляет:

а) для легковых автомобилей:

б) для мотоциклов – 1 200 руб. в месяц.

Возмещение расходов на приобретение горюче-смазочных материалов производится по фактическим затратам, подтвержденным соответствующими документами (счетами, квитанциями, кассовыми чеками и др.).

Выплата компенсации и возмещение расходов осуществляются один раз в текущем месяце за истекший месяц на основании акта федерального государственного органа, в котором определены размеры компенсации и возмещения расходов.

Для работников государственных (муниципальных) учреждений могут быть разработаны соответствующие нормативные акты на уровне субъекта РФ или муниципалитета. Если таких документов нет, то основным документом, регламентирующим выплату компенсации, будет дополнительное соглашение к трудовому договору.

Кроме этого, изложенные выше нормы Постановления № 563 могут быть использованы для внесения в коллективный договор образовательного учреждения положений о возможности выплаты соответствующих компенсаций и возмещения расходов сотрудникам учреждения.

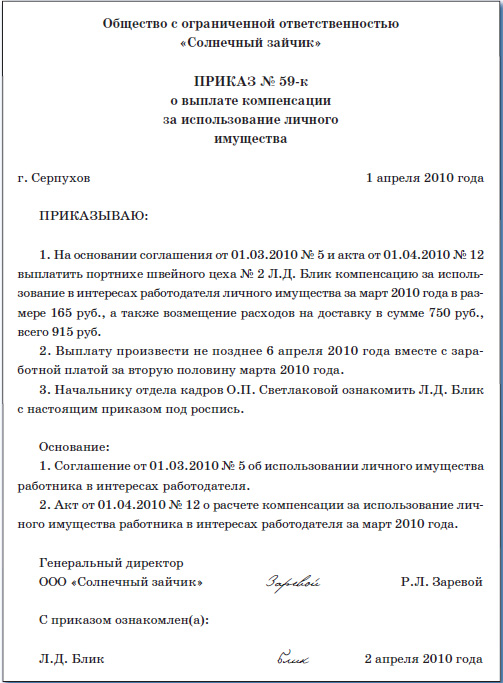

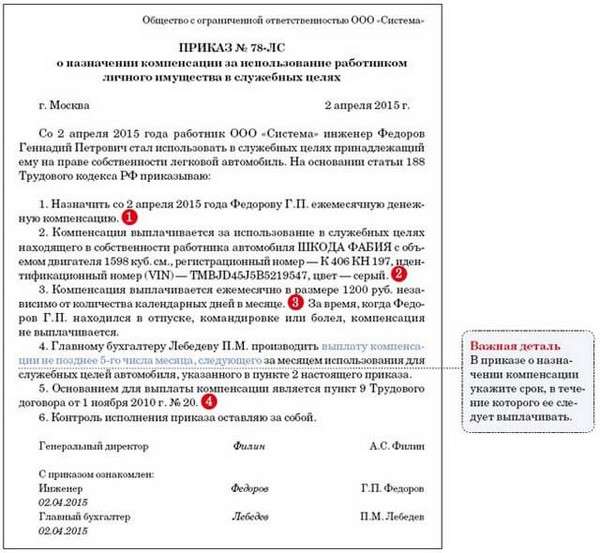

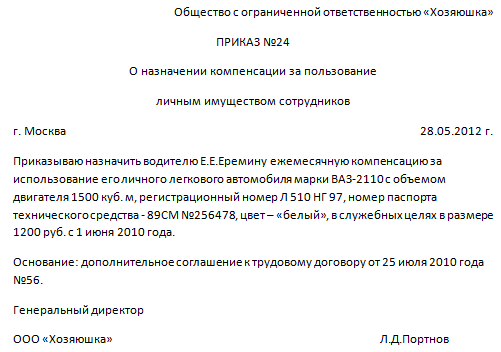

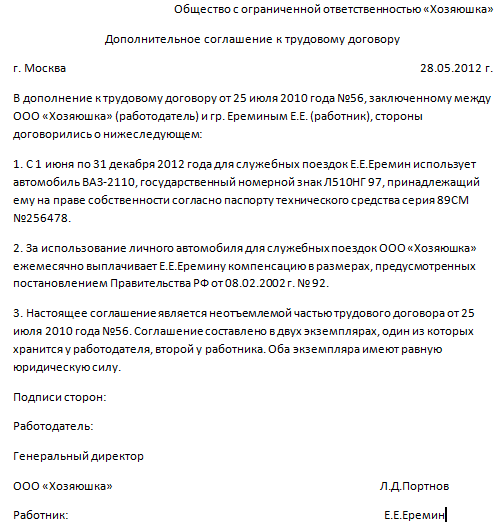

Приведем образец дополнительного соглашения к трудовому договору.

Дополнительное соглашение № 123

к трудовому договору от 1 сентября 2011 года № 1

«О порядке и размере возмещения (компенсации) расходов

за использование личного транспорта в служебных целях»

г. Энск 10.05.2016

Муниципальное автономное общеобразовательное учреждение «Энская общеобразовательная школа», именуемое в дальнейшем Работодатель, в лице директора Волковой Елены Леонидовны, действующего на основании устава, с одной стороны и Смирнова Наталья Николаевна, именуемая в дальнейшем Работник, с другой стороны, руководствуясь ст. 188 ТК РФ, заключили настоящее дополнительное соглашение к трудовому договору от 1 сентября 2011 года № 1 о нижеследующем:

1. Дополнить п. 3.2 трудового договора от 1 сентября 2011 года № 1 таким положением:

«Работодатель обязуется выплатить Работнику компенсацию за использование личного транспорта в служебных целях в размере 2 400 (две тысячи четыреста) руб. за месяц.

Расходы, связанные с использованием личного транспорта в служебных целях (на приобретение горюче-смазочных материалов, на техническое обслуживание и текущий ремонт), возмещаются в размерах согласно документам, подтверждающим такие расходы (путевым листам, чекам АЗС и т. п.).».

2. Денежные средства, указанные в п. 1 настоящего соглашения, выплачиваются в следующие сроки и порядке: один раз в текущем месяце за истекший месяц.

3. Во всем остальном положения трудового договора остаются неизменными.

4. Настоящее соглашение является неотъемлемой частью трудового договора, составлено в двух экземплярах (по одному для каждой стороны) и вступает в силу с момента подписания.

(подпись) (Ф. И. О.) (подпись) (Ф. И. О.)

* Инструкция по применению Плана счетов бюджетного учета, утвержденная Приказом Минфина РФ от 06.12.2010 № 162н.

** Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утвержденная Приказом Минфина РФ от 16.12.2010 № 174н.

*** Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утвержденная Приказом Минфина РФ от 23.12.2010 № 183н.

Работники, которые используют личный транспорт в служебных целях, имеют право на получение компенсации за его использование, износ (амортизацию) и возмещение расходов на ГСМ. Для получения соответствующих выплат необходимо в трудовом договоре или дополнительном соглашении к нему прописать такую обязанность работодателя. Здесь же оговаривается и размер компенсации. Кроме этого, работник должен написать заявление на получение указанной компенсации, при этом документально подтвердить, что транспортное средство принадлежит ему на праве собственности и представить документы о произведенных расходах. Названные выплаты не облагаются НДФЛ и страховыми взносами во внебюджетные фонды.

[1] Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

[2] Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

[3] Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.