Категория: Бланки/Образцы

6-НДФЛ: как устранить ранее допущенные ошибки и не сделать новых

6-НДФЛ: как устранить ранее допущенные ошибки и не сделать новых

Если в конце года работодатель обнаружил, что 6-НДФЛ за I квартал был сдан с ошибкой (например, была завышена сумма дохода и, соответственно, налога), сдать уточненные расчеты придется не только за I квартал, но и за все последующие отчетные периоды.

Кассовый чек при получении аванса будет особенным

Кассовый чек при получении аванса будет особенным

Налоговая служба сообщила о требованиях к реквизитам на кассовом чеке в случае получения и зачета аванса. В разрабатываемых налоговиками форматах чеков, которые будут пробивать онлайн-ККТ, есть особая отметка для расчетов авансом.

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Правительство РФ окончательно определилось с лимитами страховой базы для начисления взносов на следующий год.

Компенсация за неиспользованный отпуск: особенности расчета

Компенсация за неиспользованный отпуск: особенности расчета

Если к моменту увольнения сотрудник проработал без отпуска 10 месяцев и 20 дней, компенсация за неиспользованный отпуск ему выплачивается в полном размере, т.е. за 28 календарных дней.

Подготовьтесь к переходу на новые взносы

Подготовьтесь к переходу на новые взносы

С нового года взыскивать недоимки по взносам (кроме взносов «на травматизм») за периоды до 01.01.2017 будет ФНС – на основании данных, которые передадут ей фонды. Чтобы снизить вероятность неизбежных в таких случаях накладок, до конца декабря нужно:

Регистрация юрлиц и ИП: новые правила

Регистрация юрлиц и ИП: новые правила

Минфин актуализировал процедуру госрегистрации организаций, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

Проверьте свои коды по ОКВЭД

Проверьте свои коды по ОКВЭД

С 01.01.2017 будет действовать только новый ОКВЭД2 (ОК 029-2014) (Приказ Росстандарта от 10.11.2015 № 1745-ст). ФНС уже автоматически изменила имеющиеся в ЕГРЮЛ и ЕГРИП коды видов деятельности по старому ОКВЭД на коды по новому Классификатору. Запросите выписку из реестра и проверьте присвоенные вам новые коды – не произошло ли при перекодировке ошибок.

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 3 марта 2014 г.

А.В. Соломаха, эксперт по бухгалтерскому учету и налогообложению

В командировку на личном авто? Легко! Упомянутые в статье Письма Минфина можно найти: раздел «Финансовые и кадровые консультации» системы КонсультантПлюс

Упомянутые в статье Письма Минфина можно найти: раздел «Финансовые и кадровые консультации» системы КонсультантПлюс

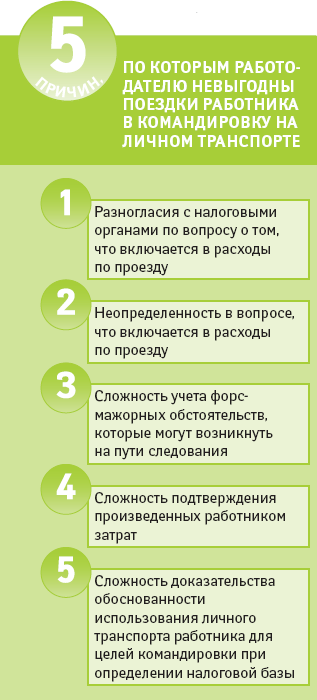

В один прекрасный день ваш сотрудник собрался ехать в командировку на личном автомобиле. И директор решил, что это для организации выгоднее, чем поездка на общественном транспорте.

Давайте рассмотрим, какие документы могут понадобиться для подтверждения расходов.

Комплект документов: все как обычноРаботодатель, направляя сотрудника в командировку, обязан возместить ему расходы по проезду к месту командировки и обратно. Размер таких возмещаемых расходов организация вправе установить самостоятельно. Например, может ввести ограничения по компенсации стоимости проездных билетов (при авиаперелете — не выше экономкласса, при проезде на поезде — не выше купе и т. д.).

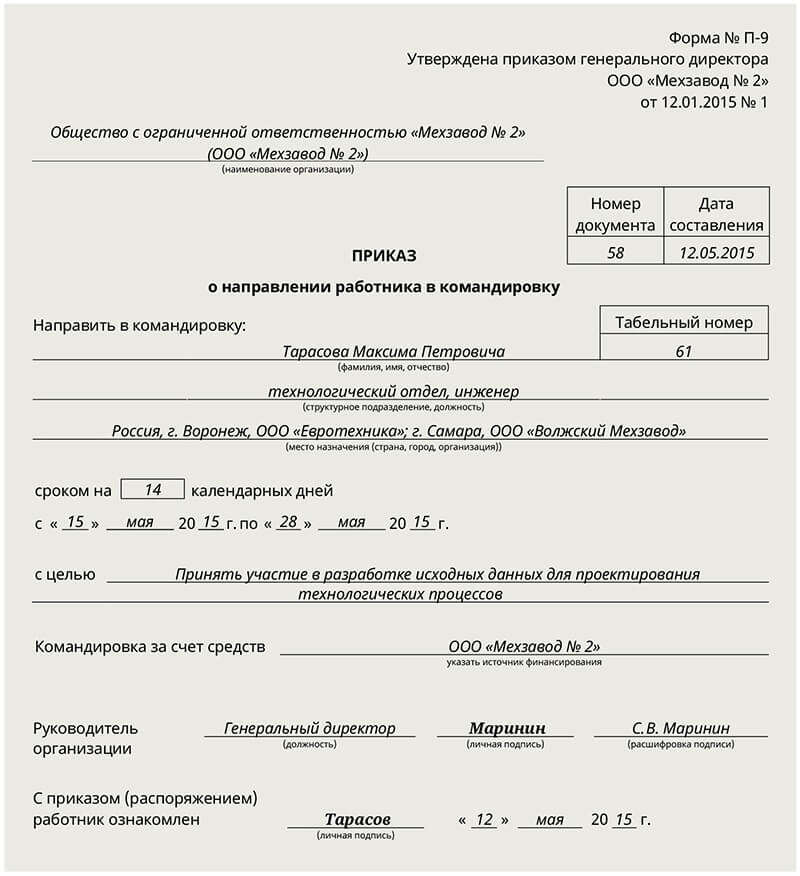

Закрепить эти условия необходимо в локальном нормативном акте, например в положении о командировка х ст. 168 ТК РФ. При этом законодательными актами не установлено, каким именно видом транспорта сотрудник должен пользоваться. Следовательно, работник может поехать в командировку и на личном автомобиле, но с согласия руководителя организации.

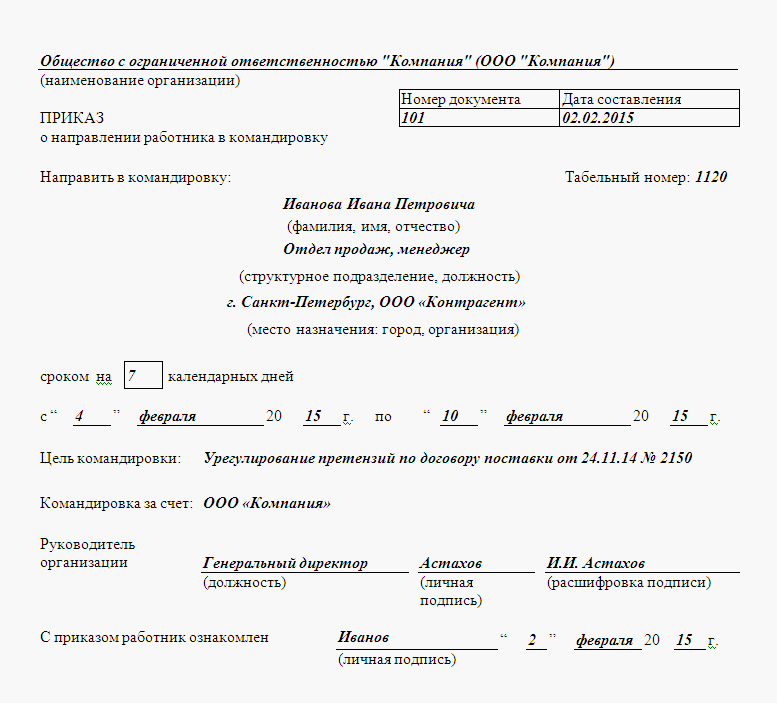

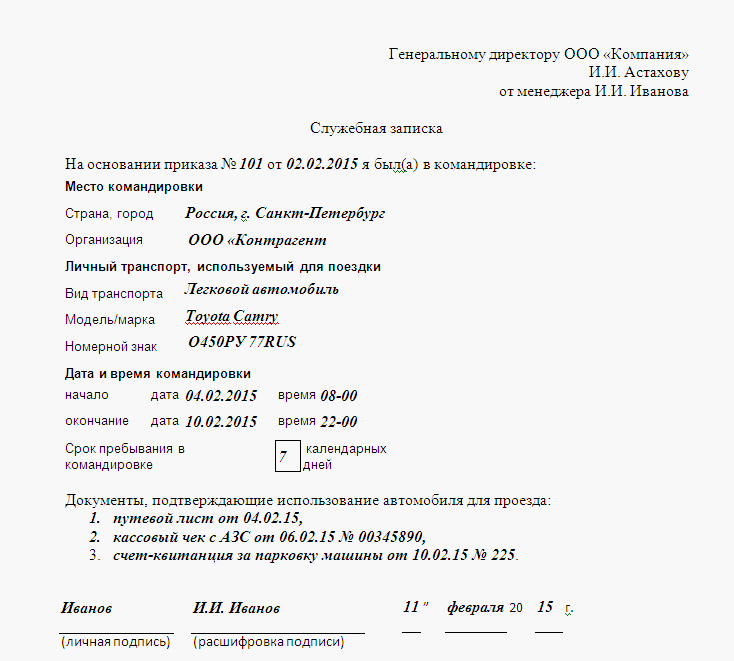

Если все вопросы с руководителем согласованы, оформляются приказ, командировочное удостоверение и служебное задание в обычном порядке.

Сотрудник в течение 3 рабочих дней со дня возвращения из командировк и п. 26 Положения, утв. Постановлением Правительства от 13.10.2008 № 749 должен представить в бухгалтерию на проверку авансовый отчет обо всех произведенных расходах. К нему необходимо приложит ь п. 26 Положения, утв. Постановлением Правительства от 13.10.2008 № 749.

Если с документами все в порядке, то авансовый отчет передается на подпись руководителю. После его утверждения работнику возмещаются израсходованные деньги.

И вот тут важный момент. Как вы, наверное, уже поняли, еще до командировки требуется зафиксировать, какая именно сумма будет возмещаться работнику по расходам на проезд: все расходы по предоставленным работником чекам и иным подтверждающим документам или некая фиксированная сумма.

В связи с этим возможны два варианта.

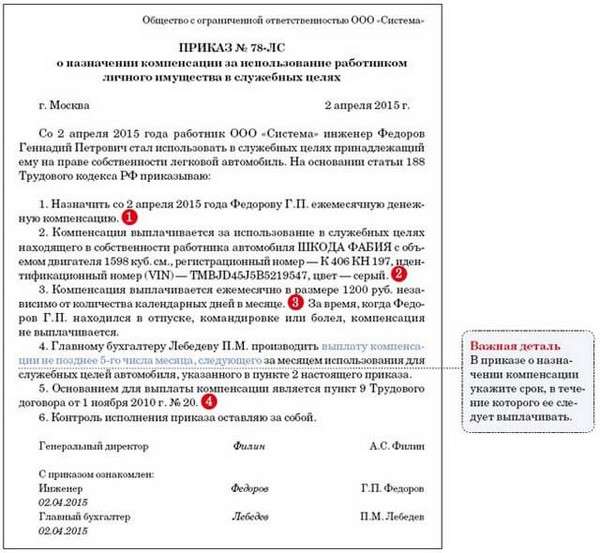

«Налоговые» палки в колесахВАРИАНТ 1 (безопасный, но невыгодный). С сотрудником заключается соглашение о компенсации за использование личного автомобиля в служебных целях.

Тогда ему должны выплатить компенсацию в размере, определенном в соглашении. Причем может быть предусмотрено, что:

Так, учитываемая в расходах сумма для легковых автомобилей с рабочим объемом двигателя:

В установленных нормах уже учтены все затраты, возникающие в процессе эксплуатации автомобиля (износ, ГСМ, материалы, ремонт). Обратите внимание на то, что нормы установлены за месяц. И если командировка длилась меньше месяца, то размер учитываемой в расходах компенсации придется рассчитывать пропорционально дням, проведенным в командировк е Письмо Минфина от 03.12.2009 № 03-04-06-02/87.

Раз нигде не оговаривается вид «командировочного» транспорта, значит, работник может поехать хоть на велосипеде. Опять же, экономия на ГСМ

Выплаченная работнику сумма компенсации, превышающая установленные нормы, не уменьшает базу по налогу на прибыл ь Письмо Минфина от 23.09.2013 № 03-03-06/1/39239.

Когда работники используют свой личный транспорт в служебных целях, налоговики рекомендуют оформлять путевые листы для подтверждения произведенных расходо в Письма Минфина от 23.09.2013 № 03-03-06/1/39406 ; УФНС по г. Москве от 13.01.2012 № 20-15/001797@.

А вот суды считают, что в этом нет необходимости. Они отмечают, что оформление путевых листов в такой ситуации законодательством не предусмотрен о Постановления ФАС ПО от 30.05.2012 № А12-15477/2011 ; ФАС МО от 19.12.2011 № А40-152815/10-116-694. Ведь путевые листы применяются в целях учета работы принадлежащего организации автотранспорта и не предназначены для учета поездок работников на своих личных автомобилях, даже если это служебные поездки.

Но в нашем случае путевой лист лучше оформить. Такой документ позволит подтвердить реальные расходы на топливо, если он будет содержать информацию о фактическом пробеге автомобиля, расходе ГСМ, маршруте следования.

ПУТЕВОЙ ЛИСТ ЛЕГКОВОГО АВТОМОБИЛЯ № 1ВАРИАНТ 2 (более выгодный, но и более опасный). Никакое соглашение с работником не заключается, а ему возмещаются все потраченные на бензин суммы согласно отчету. Тут также имеет смысл оформить путевой лист. Все расходы на ГСМ, поскольку это обычные расходы на проезд в командировке, учитываем для целей налогообложения прибыли.

А вот какой позиции придерживается специалист Минфина.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

БАХВАЛОВА Александра Сергеевна

Консультант Департамента налоговой и таможенно-тарифной политики Минфина России

“ Организация вправе учесть в составе расходов затраты на приобретение топлива в полном объеме, если расход топлива не превышал нормы, установленные методическими рекомендациями Минтранса «Нормы расхода топлив и смазочных материалов на автомобильном транспорте » утв. Распоряжением Минтранса от 14.03.2008 № АМ-23р. Если фактический расход топлива на поездку превышает установленные методическими рекомендациями нормы, то в составе расходов учитывается сумма, рассчитанная по норм е ”.

Таким образом, следуя этим разъяснениям, вы можете учесть в расходах не все затраты на бензин, а лишь в пределах норм по конкретному автомобилю. Обратите внимание: хотя специалист Минфина и настаивает на применении норм, утвержденных Минтрансом, они все-таки рекомендованные. К тому же для автомобилей, выпущенных после 2008 г. нормы расхода ГСМ не установлены. В этом случае мы рекомендуем утвердить их самостоятельно, опираясь на техническую документацию к автомобилю.

«Зарплатные налоги» по расходам на проезд ПРЕДУПРЕЖДАЕМ РАБОТНИКАЕсли сотрудник хочет поехать в командировку на своей машине, он должен заручиться согласием руководства. В противном случае ему могут не возместить расходы на бензин.

Необходимо также, чтобы сотрудник предоставил ксерокопию технического паспорта личного автомобиля, ведь Трудовым кодексом установлена компенсация расходов в связи с использованием в интересах организации именно личного имуществ а ст. 188 ТК РФ ; Письмо Минфина от 11.04.2013 № 03-04-06/11996 .

Если сотрудник регулярно ездит в командировки на личном автомобиле, можно заключить с ним или договор аренды, или договор безвозмездного пользования. О том, какой вид договора выгоднее для организации, читайте в  , 2013, № 15, с. 87 .

, 2013, № 15, с. 87 .

Обычно командированные сотрудники добираются до места командировки транспортом общего назначения, но можно использовать и личный транспорт, при условии, что на то имеется согласие работодателя.

Мы рассмотрим варианты выплаты расходов на использование личного автотранспорта для проезда в командировку и их налогообложение.

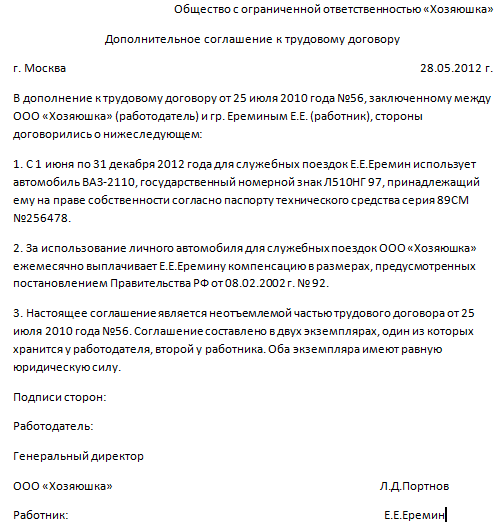

Трудовое законодательство не ограничивает право организации и работника выбирать вид транспорта для поездки в командировку, в силу чего работник может поехать в командировку и на личном автомобиле, но только с согласия или ведома работодателя. Организация при этом должна возместить работнику все затраты, связанные с такой поездкой. Для этого необходимо оформить либо приказ с указанием суммы выплаты компенсации, либо заключить договор аренды с выплатой арендной платы в размере, установленном сторонами договора. Рассмотрим эти два варианта.

Статьей 188 ТК РФ определено, что при использовании работником с согласия или ведома работодателя и в его интересах личного имущества работнику выплачивается компенсация за использование, износ (амортизацию) инструмента, личного транспорта, оборудования и других технических средств и материалов, принадлежащих работнику, а также возмещаются расходы, связанные с их использованием. Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

Как видно из положений ст. 188 ТК РФ, работнику выплачивается компенсация за эксплуатацию личного автомобиля, сумма которой устанавливается по соглашению сторон.

Условия и порядок выплаты компенсации за использование личных автомобилей сотрудников для служебных поездок определены в Письме Минфина России от 21 июля 1992 г. N 57 "Об условиях выплаты компенсации работникам за использование ими личных легковых автомобилей для служебных поездок" (далее - Письмо N 57).

Согласно п. 3 Письма N 57 конкретный размер компенсации определяется в зависимости от интенсивности использования личного легкового автомобиля для служебных поездок.

При этом в размерах компенсации работнику должно быть учтено возмещение затрат по эксплуатации личного легкового автомобиля (сумма износа, затраты на горюче-смазочные материалы (далее - ГСМ), техническое обслуживание и текущий ремонт).

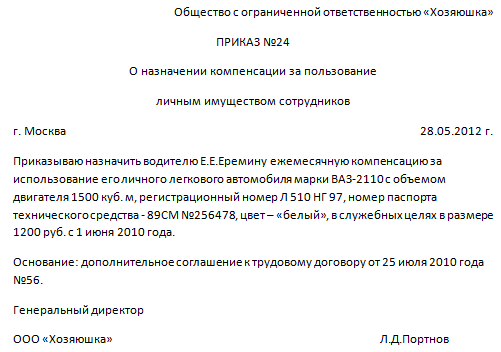

Основанием для выплаты компенсации работнику, использующему личный легковой автомобиль для служебных поездок, является приказ руководителя организации, в котором предусматриваются размеры этой компенсации.

Для получения компенсации работник, использующий личный транспорт для служебных поездок, представляет в бухгалтерию организации копию технического паспорта личного автомобиля, заверенную в установленном порядке, и ведет учет служебных поездок в путевых листах.

Формы путевых листов для учета работ в автомобильном транспорте утверждены Постановлением Госкомстата России от 28 ноября 1997 г. N 78 "Об утверждении унифицированных форм первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте". В путевых листах отражаются маршрут движения автомобиля, километраж, расход бензина и другие характеристики. Этот документ является первичным документом, подтверждающим использование сотрудником данного автомобиля только в производственных целях.

Работнику, использующему личный легковой автомобиль для служебных поездок на основании доверенности собственника автомобиля, компенсация выплачивается в таком же порядке.

Выплата компенсации в полном размере производится за полностью отработанное работником в течение месяца время. Если по каким-то причинам автомобиль сотрудника не эксплуатировался, то и компенсацию он получит не в полном объеме, а пропорционально отработанным рабочим дням. Аналогичное мнение высказано в Письме УФНС России по г. Москве от 22 февраля 2007 г. N 20-12/016776.

Что касается отражения расходов на компенсацию за использование для служебных командировок личных легковых автомобилей в налоговом учете, то согласно пп. 11 п. 1 ст. 264 НК РФ эти компенсационные выплаты учитываются в составе прочих расходов, связанных с производством и реализацией, в пределах норм, установленных Правительством Российской Федерации. Эти нормы утверждены Постановлением Правительства Российской Федерации от 8 февраля 2002 г. N 92 "Об установлении норм расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией" (далее - Постановление N 92).

Напомним, что для легковых автомобилей с рабочим объемом двигателя до 2000 кубических сантиметров включительно норма расхода на выплату компенсации за использование личного автомобиля в служебных целях равна 1200 руб. в месяц, с объемом двигателя свыше 2000 кубических сантиметров - 1500 руб. а для мотоциклов - 600 руб.

Таким образом, в отношении личных легковых автомобилей и мотоциклов налогоплательщик может принять в расходы, учитываемые при налогообложении, расходы на содержание личного автомобиля или мотоцикла только в указанных пределах норм.

При этом экономическим обоснованием выплачиваемой компенсации является необходимость использования работником личного автомобиля в служебных целях, оговоренная в должностной инструкции или трудовом договоре.

Если работник, отправившийся в командировку на личном автомобиле, предъявил к возмещению затраты, например, по заправке ГСМ, услугам автостоянки, произведенные в пути следования, то данные суммы, в случае их выплаты, не учитываются при исчислении налога на прибыль, так как они предусмотрены в компенсационной выплате.

В части налогообложения НДФЛ необходимо обратиться к п. 3 ст. 217 НК РФ. Пунктом 3 ст. 217 НК РФ предусмотрено, что не облагаются НДФЛ все виды установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с исполнением физическим лицом трудовых обязанностей.

То есть в отношении такого дохода, как компенсация за использование личного транспорта в служебных целях, предусмотрено нормирование.

Так как специальных норм компенсации работникам за использование личного транспорта для целей обложения НДФЛ гл. 23 НК РФ не предусматривает, то в этих целях возможно применение норм, утвержденных Постановлением N 92.

Именно такое утверждение высказано в Письме Минфина России от 1 июня 2007 г. N 03-04-06-01/171.

Чиновники упирают на то, что на основании п. 3 ст. 217 НК РФ не подлежит обложению НДФЛ сумма компенсации за использование личного транспорта работника, выплачиваемая ему в пределах норм, утвержденных Постановлением N 92.

В частности, в Письме УФНС России по г. Москве от 18 сентября 2007 г. N 18-11/3/088756@ указано, что выплаты компенсаций могут производиться в размерах, установленных локальным нормативным актом организации. Однако сумма компенсаций за использование личного транспорта работника, превышающая утвержденные нормы, подлежит обложению НДФЛ в установленном порядке. Аналогичный вывод содержится и в Письме Минфина России от 26 марта 2007 г. N 03-04-06-01/84.

В то же время существует арбитражная практика, в которой суды считают, что нормы компенсации, предусмотренные для целей налогообложения прибыли, не могут применяться в целях обложения НДФЛ, в силу чего при исчислении НДФЛ должны применяться размеры компенсации, установленные между работником и работодателем. В качестве примера можно привести Постановление Президиума ВАС РФ от 30.01.2007 N 10627/06 по делу N А32-35519/2005-58/731, Постановление ФАС Северо-Кавказского округа от 17.04.2007 N Ф08-4799/2006-2035А по делу N А32-64437/2005-59/1692 и другие.

Суды указывают, что в тех случаях, когда законодательство предусматривает применение нормативов, установленных для целей исчисления одного налога, к другому налогу, используется такой прием юридической техники, как прямая отсылка к положениям, установленным для соответствующего налога. В ст. 217 НК РФ такая отсылка к нормам гл. 25 "Налог на прибыль организаций" НК РФ отсутствует. Поэтому в данной ситуации невозможно и применение налогового законодательства по аналогии, поскольку это противоречило бы положениям ст. 3 НК РФ, согласно которым акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить. Любые неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах должны толковаться в пользу налогоплательщика.

Следовательно, установленный соглашением работника с работодателем размер компенсации и является нормой, в пределах которой она освобождается от налогообложения НДФЛ. Однако следует учесть, что указанная позиция может привести к спору с налоговыми органами.

Все вышеприведенные доводы могут быть использованы и в отношении ЕСН, так как пп. 2 п. 1 ст. 238 НК РФ в части ЕСН содержит норму, аналогичную норме п. 3 ст. 217 НК РФ.

Кроме того, напоминаем, что согласно п. 3 ст. 236 НК РФ суммы компенсаций, превышающие законодательно установленные нормы, также не облагаются ЕСН, поскольку не учитываются при налогообложении прибыли.

Другим видом оформления возмещения расходов работника по эксплуатации его личного автотранспорта в служебных целях является заключение договора аренды. Согласно ст. 606 ГК РФ по договору аренды работник обязуется предоставить организации автотранспорт за плату во временное владение и пользование или во временное пользование. Договор заключается в письменной форме независимо от срока аренды автомобиля (ст. 609 ГК РФ).

На практике применяют два типа договоров аренды автотранспорта: с предоставлением и без предоставления услуг по управлению и технической эксплуатации автотранспортного средства, то есть с экипажем или без него.

Организация, арендуя автотранспортное средство с экипажем, несет расходы, возникающие в связи с эксплуатацией транспортного средства, в том числе расходы на оплату топлива и других расходуемых в процессе эксплуатации материалов (ст. 636 ГК РФ). Однако затраты на текущий и капитальный ремонт организация не несет (ст. 634 ГК РФ).

По договору аренды без экипажа организация (арендатор) обязана поддерживать надлежащее состояние арендованного транспортного средства (ст. 644 ГК РФ).

А также выполнять весь комплекс работ по эксплуатационно-техническому обслуживанию автомобиля.

Договор аренды автотранспорта предусматривает внесение организацией арендной платы, которая относится к прочим расходам, связанным с производством и реализацией товаров, работ или услуг (пп. 10 п. 1 ст. 264 НК РФ).

Согласно Письму Минфина России от 13 февраля 2007 г. N 03-03-06/1/81 затраты организации, произведенные по договору аренды транспортного средства, заключенному с физическим лицом, в том числе затраты на приобретение топлива (ГСМ) для обеспечения работы данного автомобиля, исходя из фактического пробега автомобиля (с учетом фактического расхода топлива (ГСМ) в производственных целях и стоимости его приобретения), а также затраты на приобретение запасных частей могут быть учтены при исчислении налоговой базы по налогу на прибыль при условии их соответствия критериям, изложенным в п. 1 ст. 252 НК РФ.

В п. 1 ст. 252 НК РФ определено, что расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком.

При этом под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Доход работника, полученный от сдачи в аренду или иного использования имущества, признается объектом налогообложения и подлежит обложению НДФЛ по налоговой ставке 13%, установленной п. 1 ст. 224 НК РФ, независимо от вида договора аренды.

Обязанность по удержанию и уплате НДФЛ возлагается на организацию, являющуюся источником выплаты начисленной арендной платы (п. 1 ст. 226 НК РФ).

В соответствии с п. 1 ст. 236 НК РФ объектом обложения ЕСН для налогоплательщиков - лиц, производящих выплаты физическим лицам, признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам.

Обратите внимание! Не являются объектом налогообложения, в частности, выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество, а также договоров, связанных с передачей в пользование имущества.

К таким договорам могут быть отнесены, в частности, и договоры аренды (за исключением договора аренды транспортного средства с экипажем).

Таким образом, арендная плата, выплачиваемая сотруднику за аренду транспортного средства без экипажа, и возмещение расходов по его эксплуатации не являются объектом налогообложения ЕСН (Письмо Минфина России от 2 октября 2006 г. N 03-05-01-04/277).

Поскольку договор аренды с экипажем фактически содержит два вида соглашения - договор аренды и договор на оказание услуг, то и вознаграждение следует разделить на две части: та часть, которая относится к арендной плате, не облагается ЕСН, а на другую часть (оплата услуг) налог начисляется.

На основании вышеизложенного материала можно сделать следующий вывод. Все затраты по эксплуатации личного автотранспорта в командировке можно возместить работнику выплатой компенсации. Однако рекомендовать такое оформление отношений по возмещению затрат при использовании личного транспорта работника можно только в том случае, если сумма компенсации покрывает затраты по содержанию этого транспорта.

Ведь в данном случае произвести возмещение каких-либо дополнительных расходов, например по проезду до места командировки и обратно, невозможно. Даже если возмещение таких расходов предусмотрено коллективным договором организации, сумма возмещения не может быть учтена при расчете налога на прибыль.

Наиболее подходящим вариантом является заключение договора аренды без экипажа. В этом случае организация вправе учесть все расходы, произведенные работником в пути следования, кроме того, не придется уплачивать ЕСН.