Категория: Бланки/Образцы

Кассовый чек при получении аванса будет особенным

Кассовый чек при получении аванса будет особенным

Налоговая служба сообщила о требованиях к реквизитам на кассовом чеке в случае получения и зачета аванса. В разрабатываемых налоговиками форматах чеков, которые будут пробивать онлайн-ККТ, есть особая отметка для расчетов авансом.

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Правительство РФ окончательно определилось с лимитами страховой базы для начисления взносов на следующий год.

Компенсация за неиспользованный отпуск: особенности расчета

Компенсация за неиспользованный отпуск: особенности расчета

Если к моменту увольнения сотрудник проработал без отпуска 10 месяцев и 20 дней, компенсация за неиспользованный отпуск ему выплачивается в полном размере, т.е. за 28 календарных дней.

Подготовьтесь к переходу на новые взносы

Подготовьтесь к переходу на новые взносы

С нового года взыскивать недоимки по взносам (кроме взносов «на травматизм») за периоды до 01.01.2017 будет ФНС – на основании данных, которые передадут ей фонды. Чтобы снизить вероятность неизбежных в таких случаях накладок, до конца декабря нужно:

Регистрация юрлиц и ИП: новые правила

Регистрация юрлиц и ИП: новые правила

Минфин актуализировал процедуру госрегистрации организаций, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

ПФР опубликовал заявление, в котором опроверг слухи о планах фонда исключить из пенсионной системы граждан, не платящих налоги и взносы. При этом планируется активизировать работу по борьбе с нелегальной занятостью.

Как начать работу с онлайн-ККТ

Как начать работу с онлайн-ККТ

Передавать информацию с онлайн-ККТ можно через операторов фискальных данных (ОФД). О том, как организован этот процесс, рассказывает представитель компании, оказывающей такие услуги.

Кассовая дисциплина в 2016 годуОбновление: 4 октября 2016 г.

В ходе осуществления отечественными субъектами предпринимательства финансово-хозяйственной деятельности широко применяются наличные денежные расчеты. Каждое предприятие наделено правом на осуществление операций с наличными деньгами. Такому праву корреспондирует обязанность предприятий соблюдать кассовую дисциплину (в т.ч. в 2016 году).

Лимит наличных денегРоссийские предприятия используют для своих хозяйственных целей наличные денежные расчеты. Как правило, такие случаи связаны с выдачей наличных денег своим работникам или подотчетным лицам, а также сдачей и получением наличных денег в банке. Указанный перечень таких операций не является исчерпывающим, отечественные предприятия вправе использовать наличные расчеты и в иных случаях.

Все отечественные компании, использующие или планирующие начать использовать наличность, обязаны иметь кассу, а также самостоятельно устанавливать и вводить в действие лимит на остаток наличности в кассе на момент окончания операционного дня (пункт 2 Указания Центрального Банка РФ от 11.03.2014 № 3210-У ).

Кроме того, каждая отечественная компания обязана сдавать все наличные деньги, накопленные сверх установленного лимита, в банк.

На момент окончания операционного дня в кассе компании не могут находиться наличные деньги в количестве большем, чем размер лимита. Единственное исключение предусмотрено пунктом 2 Указаний. которым прямо указаны отдельные дни, когда соответствующая компания наделена правом аккумулировать в своей кассе наличность в объемах, превышающих установленные лимиты на остаток.

Таким исключением являются дни выдачи работникам заработной платы, выплаты стипендий и прочих выплат в фонд зарплаты и выплат, имеющих социальный характер. Исключением также являются дни получения наличности в банках на указанные расходы, выходные и нерабочие праздничные дни, но только в случае, если в такие дни предприятие проводит операции с наличными деньгами.

Во всех указанных случаях превышение объема наличности в кассе компании над применяемым лимитом является допустимым. Во всех прочих случаях компания может быть оштрафована за нарушение установленной дисциплины.

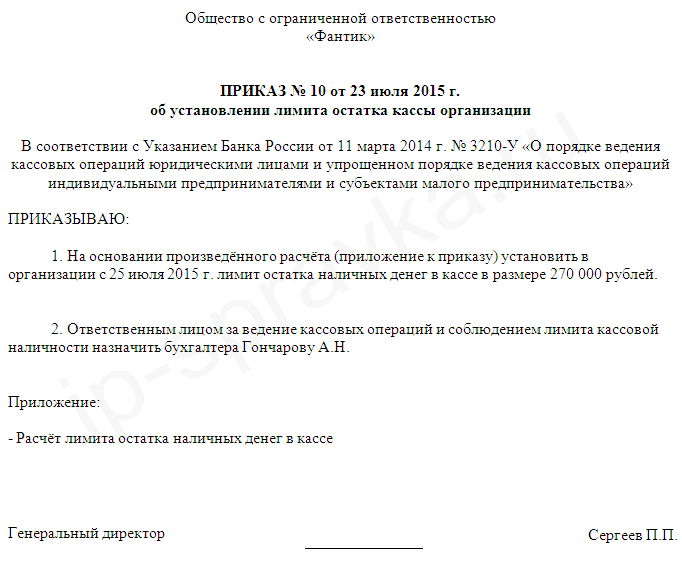

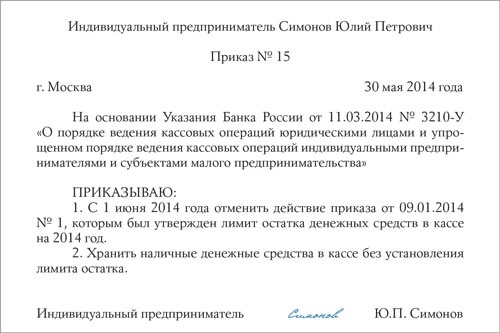

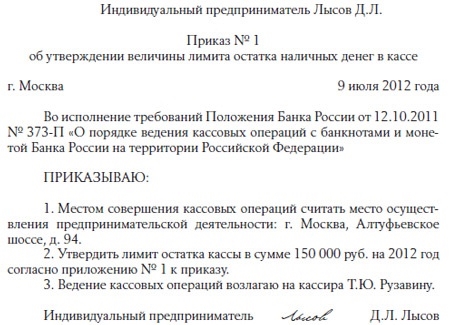

Лимит наличности вводится распорядительным документом предприятия. В качестве такого документа может выступать приказ руководства или иной документ, отвечающий признакам распорядительного. Надо помнить, что ни предписания Центробанка РФ, ни иные положения отечественного нормотворчества не содержат особых требований к форме и содержанию такого документа.

Учитывая, что с установлением лимита кассы связана возможность предприятия накапливать наличность в установленных пределах, в таком приказе должна быть отражена информация о размере лимитов, начале применения лимитов и периоде их действия. Кроме этого, в приказе следует привести расчет лимитов.

Расчет такого лимита должен производиться согласно порядку определения лимита остатка наличности, введенного в применение Указаниями Центрального Банка Российской Федерации от 11.03.2014 № 3210-У .

Ведение кассовой дисциплиныПунктом 4.1 вышеназванного Указания определено, что кассовые операции оформляются кассовыми документами, которые обязательны для составления организациями. Для индивидуальных предпринимателей и субъектов малого предпринимательства порядок ведения кассовых операций существенно упрощен.

Кассовые документы подписываются бухгалтером и кассиром. Если такие операции ведет руководитель, то и кассовые документы подписывает руководитель.

Каждое юридическое лицо, совершающее кассовые операции, помимо оформления кассовых документов также должно фиксировать соответствующие операции в кассовой книге.

В конце каждого рабочего дня кассир производит сверку данных, содержащихся в кассовой книге и кассовых документах. В этой же книге он указывает остаток денег. Сведения об остатке и операциях в книге удостоверяются собственноручной подписью кассира.

Совокупность указанных действий и является кассовой дисциплиной.

Формы документов, которые должны применяться отечественными предприятиями при осуществлении движения наличных денежных средств, утверждены Госкомстатом России в Постановлении от 18.08.1998 № 88. Все отечественные организации для правильного оформления движения наличных денег в кассу и из кассы обязаны использовать только документы по утвержденным формам. Использование документов по иным формам является нарушением.

Как было указано выше, все компании, так или иначе использующие в своей деятельности наличные денежные средства, обязаны неукоснительно соблюдать требования Центрального Банка РФ и правильно заполнять все необходимые формы документов.

Документами, непосредственно относящимися к дисциплине, являются:

Каждая организация вправе заполнять все необходимые документы машинописным способом или от руки. Об этом прямо говорится в п. 4.7 вышеназванного Указания Центробанка России.

В указанных документах не допускается наличие ошибок или неточностей. Они должны быть заполнены аккуратно и разборчиво.

При заполнении и оформлении кассовой книги или расчетно-платежной ведомости необходимо руководствоваться приказом Министерства финансов Российской Федерации от 30.03.2015 № 52н. которым утверждены методические рекомендации по применению и заполнению форм первичных учетных документов.

Следует отметить, что помимо учета движения наличных денег предприятия обязаны производить учет и надлежащее оформление движения денежных документов.

Такими документами являются оплаченные талоны на ГСМ, питание, путевки, полученные извещения на почтовые переводы, почтовые марки, конверты с марками, марки государственной пошлины и т.п.

Денежные документы должны храниться в кассе предприятия. Их выдача и получение происходят по расходным кассовым и приходным кассовым ордерам. В отношении их движения вносятся записи в отдельные листы кассовой книги. Отличительной особенностью оформления учета денежных документов является обязательное проставление на кассовых документах отметки «фондовый».

Следует отметить, что кассовая дисциплина в 2016 году для ООО ничем не отличается от дисциплины для предприятий иной организационно-правовой формы.

Следует помнить, что в случае реализации товара или услуги реализующее их лицо обязано выдать чек ККМ. Указанная обязанность торгующей компании предусмотрена Федеральным законом № 54-ФЗ от 22.05.2003 .

Используемая при наличных расчетах ККМ должна отвечать требованиям закона, подробный перечень которых предусмотрен отечественными актами нормотворчества. Например, в Положении о регистрации и применении ККТ, введенном Постановлением Правительства РФ от 23.07.2007 № 470. среди общих требований к ККМ указаны отражение в госреестре, исправное и работоспособное состояние, наличие часов реального времени, которое указывается в кассовом чеке.

Ограничение по расчетам наличностьюОтечественные организации вправе использовать наличность при расчетах с физическими лицами, индивидуальными предпринимателями и компаниями.

С гражданами наличные расчеты могут происходить без ограничений по максимальной сумме таких расчетов. Об этом прямо указано в пункте 5 Указания Банка России от 07.10.2013 № 3073-У .

Совершенно иное правило установлено для расчетов наличностью с ИП и компаниями. Согласно пункту 6 Указания отечественного Центробанка максимальный предел расчетов наличными между предпринимателями и предприятиями составляет сто тысяч рублей по одной сделке.

Совершение платежей в большем размере нарушает нормы отечественного законодательства.

Деньги под отчетПоложениями п. 6 Указания отечественного Центробанка от 07.10.2013 № 3073-У определено, что выдача наличности соответствующим лицам под отчет производится без учета максимального предела для расчета наличными, предусмотренного Центробанком РФ.

Из вышесказанного следует, что предприятие вправе выдать соответствующим лицам наличность под отчет. Максимальное ограничение по размеру такой наличности не используется. Цели такой выдачи законом также не регламентируются.

Для того, чтобы получить наличные деньги, соответствующее лицо должно подать заявление руководителю компании. Такое заявление должно быть письменным. В нем указываются сумма, цель ее получения и период, на который выдаются подотчетные средства.

После окончания такого срока лицо, получившее деньги под отчет, должно отчитаться об их использовании с приложением доказательств расходования таких денег. Суммы, не попавшие в отчет, возвращаются в компанию.

Ответственность за нарушение кассовой дисциплиныПунктом 1 статьи 7 Закона РФ от 21.03.1991 № 943-1 «О налоговых органах Российской Федерации» полномочия по проверке соблюдения отечественными компаниями кассовой дисциплины возложены на налоговые органы России.

В случае выявления фактов каких-либо нарушений дисциплины налоговый орган вправе привлечь соответствующее предприятие к административной ответственности.

Пунктом 1 статьи 15.1 КоАП РФ за нарушение порядка работы с наличными деньгами, несоблюдение порядка ведения кассовых операций или накопление в кассе денег сверх лимита соответствующее предприятие может быть привлечено к установленной ответственности в виде штрафа.

Размер возможных штрафов предусмотрен этой же нормой КоАП РФ и составляет для организаций денежную сумму в размере от 40000 до 50000 рублей, а для должностных лиц — сумму от 4000 до 5000 рублей.

Надо помнить, что, если имела место продажа без применения ККТ, на организацию, ее осуществившую, может быть наложен штраф в размере от ? до целого наличного платежа, по которому не был пробит кассовый чек. Независимо от цены покупки штраф будет не меньше 30000 рублей.

Необходимо учесть, что организация, допустившая нарушение кассовой дисциплины, может быть оштрафована в течение двух месяцев с момента совершения каждого проступка (статья 4.5 КоАП России. письмо ФНС РФ от 26.01.2005 № 22-3-11/073@ ).

Также читайте: Кассовый чек при получении аванса будет особенным

Кассовый чек при получении аванса будет особенным

Налоговая служба сообщила о требованиях к реквизитам на кассовом чеке в случае получения и зачета аванса. В разрабатываемых налоговиками форматах чеков, которые будут пробивать онлайн-ККТ, есть особая отметка для расчетов авансом.

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Правительство РФ окончательно определилось с лимитами страховой базы для начисления взносов на следующий год.

Компенсация за неиспользованный отпуск: особенности расчета

Компенсация за неиспользованный отпуск: особенности расчета

Если к моменту увольнения сотрудник проработал без отпуска 10 месяцев и 20 дней, компенсация за неиспользованный отпуск ему выплачивается в полном размере, т.е. за 28 календарных дней.

Подготовьтесь к переходу на новые взносы

Подготовьтесь к переходу на новые взносы

С нового года взыскивать недоимки по взносам (кроме взносов «на травматизм») за периоды до 01.01.2017 будет ФНС – на основании данных, которые передадут ей фонды. Чтобы снизить вероятность неизбежных в таких случаях накладок, до конца декабря нужно:

Регистрация юрлиц и ИП: новые правила

Регистрация юрлиц и ИП: новые правила

Минфин актуализировал процедуру госрегистрации организаций, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

ПФР опубликовал заявление, в котором опроверг слухи о планах фонда исключить из пенсионной системы граждан, не платящих налоги и взносы. При этом планируется активизировать работу по борьбе с нелегальной занятостью.

Как начать работу с онлайн-ККТ

Как начать работу с онлайн-ККТ

Передавать информацию с онлайн-ККТ можно через операторов фискальных данных (ОФД). О том, как организован этот процесс, рассказывает представитель компании, оказывающей такие услуги.

Кассовые операцииАктуально на: 16 августа 2016 г.

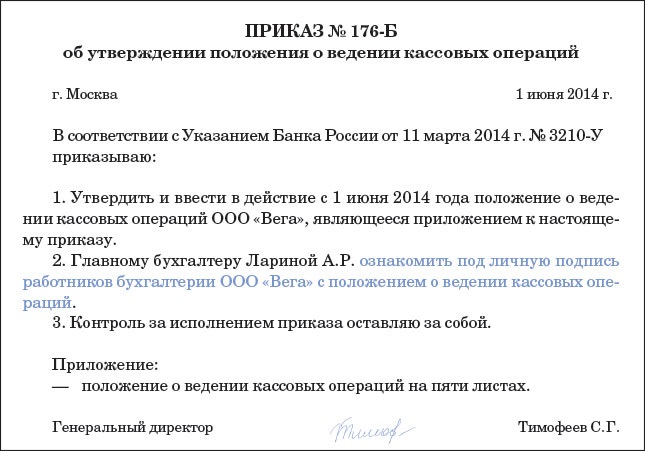

Порядок ведения кассовых операций в Российской Федерации устанавливается Центральным банком России (Указание Банка России от 11.03.2014 N 3210-У (далее – Указание) ). При этом мероприятия по обеспечению сохранности наличности при ведении кассовых операций, хранении, транспортировке, а также порядок и сроки проведения внутренних проверок наличных денег, определяются организацией/ИП самостоятельно (п. 7 Указания ).

Организациям и ИП важно соблюдать порядок ведения кассовых операций. Ведь за нарушение этого порядка грозит не маленький штраф (ч. 1 ст. 15.1 КоАП РФ ):

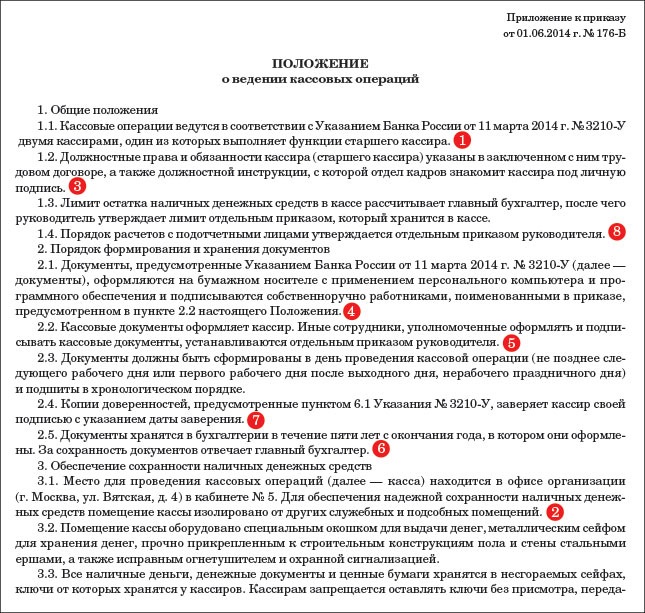

В организации должен быть установлен кассовый лимит.

Лимит кассы – допустимая сумма наличных, которая может оставаться в кассе организации на конец рабочего дня. Сверхлимитные суммы подлежат сдаче в банк.

Данный лимит организация определяет самостоятельно исходя из характера своей деятельности, а также с учетом объемов поступлений и выдач наличных средств.

Формулы расчета лимита кассы можно найти в нашей статье .

Важно отметить, что организации, относящиеся к субъектам малого предпринимательства (СМП), а также ИП вправе не устанавливать лимит кассы и хранить в кассе столько наличности, сколько нужно (п. 2 Указания ).

Проверить, относится ли ваша фирма к СМП, можно на сайте ФНС .

Кассовые операции в 2016 году: лимит кассы обособленных подразделенийВ обособленных подразделениях (ОП), сдающих наличные деньги в банк, также должен быть установлен кассовый лимит. Причем головная организация при наличии у нее ОП обязана устанавливать свой лимит с учетом лимитов этих ОП (п. 2 Указания ).

Документ, которым установлен кассовый лимит конкретного ОП, головная организация должна передать в данное подразделение.

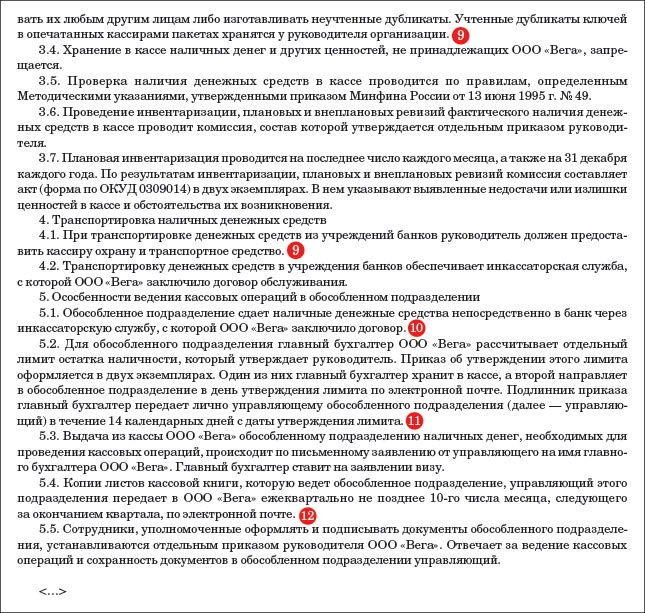

Ведение кассовых операций в 2016 году: превышение лимита кассыСуммы сверх установленного лимита должны сдаваться в банк.

Правда, превышение допускается в дни выплаты зарплаты/иных выплат, включая день получения наличных в банке на эти цели, а также в выходные/нерабочие праздничные дни (если фирма проводит в эти дни кассовые операции). В этом случае никакие штрафные санкции фирме и ее должностным лицам не грозят.

Кассовые операции: лимит расчетов наличнымиПомимо кассового лимита, есть еще и лимит расчетов наличными деньгами между организациями/ИП. Данный лимит составляет 100 тыс. руб. в рамках одного договора (п. 6 Указания Банка России от 07.10.2013 N 3073-У ). То есть, допустим, если организация покупает у другого юрлица в рамках одного договора товары стоимостью 150 тыс. руб. и планирует производить оплату частями, то сумма всех наличных платежей не должна превышать в общей сложности 100 тыс. руб. остальная сумма должна быть перечислена продавцу по безналу.

С физиками обмен наличными (получение/выдача) организации/ИП могут проводить без каких-либо ограничений (п. 6 Указания Банка России от 07.10.2013 N 3073-У ).

Кассовые правилаБезусловно, немалое значение имеет и документальное оформление каждой кассовой операции. Ведь неоформленная операция может привести к тому, что деньги «на бумаге» не будут совпадать с их фактическим количеством. А это опять-таки чревато штрафом.

Правила ведения кассовых операций: кто ведет кассовые операцииКассовые операции должен вести кассовый работник или другой работник, назначенный руководителем организации/ИП.

Кассир должен быть ознакомлен со своими обязанностями под роспись (п. 4 Указания ).

Если в организации/у ИП работает несколько кассиров, на одного из них должны быть возложены функции старшего кассира.

Кстати, ведение кассовых операций может взять на себя сам руководитель/ИП.

Документальное оформление кассовых операцийКассовые документы (ПКО, РКО) оформляются главным бухгалтером или иным лицом, в чьи обязанности по распоряжению руководителя/ИП входит оформление этих документов. Также кассовые документы могут быть оформлены должностным лицом компании или физлицом, с которыми заключены договоры об оказании услуг по ведению бухучета (п. 4.3 Указания ).

ИП, независимо от применяемого режима налогообложения, могут не оформлять кассовые документы, но при условии, что они ведут учет доходов и расходов/физических показателей (п. 4.1 Указания. п. 2 Письма ФНС России от 09.07.2014 N ЕД-4-2/13338 ).

Кассовые операции: кто подписывает документыКассовые документы подписывает главный бухгалтер или бухгалтер (при их отсутствии – руководитель), а также кассир (п. 4.3 Указания ).

При этом кассир снабжается печатью или штампом (например, печать с наименованием фирмы, ее ИНН и словом «Получено»). Ставя оттиск печати/штампа на кассовых документах, кассир подтверждает проведение кассовой операции.

Если же ведением кассовых операций и оформлением кассовых документов занимается сам руководитель, то, соответственно, подписывать кассовые документы должен только он.

Прием наличныхКак мы отметили выше, прием наличных в кассу проводится по ПКО.

При получении приходного кассового ордера кассир проверяет (п. 5.1 Указания ):

Кассир принимает наличные деньги полистным, поштучным пересчетом. При этом лицо, вносящее наличность в кассу, должен иметь возможность наблюдать за действиями кассира.

Пересчитав деньги, кассир сверяет сумму в ПКО с фактически полученной суммой и, если суммы совпадают, то кассир подписывает ПКО, ставит печать/штамп на квитанции к ПКО и отдает эту квитанцию лицу, вносившему наличность.

При расчетах с применением ККТ или БСО приходный кассовый ордер может быть оформлен на общую сумму принятых наличных по окончании проведения кассовых операции. Такой ПКО заполняется на основании контрольной ленты ККТ, корешков бланков строгой отчетности (БСО), приравненных к кассовому чеку, и т.д.

Дальнейшее перемещение ПКО внутри организации и его хранение зависит от правил, установленных руководителем фирмы. Храниться ПКО должен в течение 5 лет (п. 362 Перечня, утв. Приказом Минкультуры России от 25.08.2010 N 558 ).

Выдача наличныхПри выдаче наличных из кассы нужно оформить РКО. Получив его, кассир проверяет (п. 6.1 Указания ):

При выдаче наличности кассир должен проверить наличие подтверждающих документов, перечисленных в РКО.

Перед выдачей денег кассир должен идентифицировать получателя по паспорту (иному документу, удостоверяющему личность). Выдача наличных денег лицу, не указанному в РКО, запрещена.

Подготовив необходимую сумму, кассир передает получателю РКО для подписи. Затем кассир должен пересчитать подготовленную сумму таким образом, чтобы получатель мог наблюдать данный процесс. Выдача наличности производится полистным, поштучным пересчетом в сумме, обозначенной в РКО. После выдачи денег кассир подписывает РКО.

Так же как и ПКО, РКО хранится в течение 5 лет по правилам, установленным руководителем организации.

Выдача наличных для выплаты зарплатыВыплата зарплаты проводится по расчетно-платежным ведомостям (Форма № Т-49, утв. Постановлением Госкомстата РФ от 05.01.2004 N 1 )/ платежным ведомостям (Форма № Т-53, утв. Постановление Госкомстата РФ от 05.01.2004 N 1 ) с составлением единого РКО (на фактически выплаченную сумму) в последний день выплаты зарплаты или же раньше, если все работники получили зарплату до наступления крайнего срока. Причем в таком РКО не нужно указывать ни Ф.И.О. получателя, ни реквизитов документа, удостоверяющего личность.

Срок выдачи зарплатной наличности определяется руководителем и должен быть указан в ведомости. Но учтите, что данный срок не может превышать 5 рабочих дней, включая день получения денег в банке (п. 6.5 Указания ).

Работник обязательно должен расписаться в ведомости.

Если в последний день выдачи зарплаты кто-то из работников ее не получил, то кассир напротив его фамилии и инициалов в расчетно-платежной ведомости/платежной ведомости проставляет оттиск печати (штампа) или делает запись «депонировано». Затем кассир:

Если же речь идет о какой-то разовой выплате (к примеру, выплата зарплаты увольняющемуся сотруднику), то нет смысла оформлять ведомость – можно выдать деньги сразу по РКО в обычном порядке.

Выдача наличных подотчетникуВ этом случае РКО оформляется на основании заявления подотчетного лица. написанного в произвольной форме (п. 6.3 Указания ). Данное заявление должно содержать информацию о сумме наличных, срок, на который выдаются деньги, подпись руководителя и дату.

Кстати, если у подотчетника есть задолженность по ранее полученным под отчет суммам, то новые суммы наличности ему выдавать нельзя до тех пор, пока он не погасит старый долг.

Получение наличных от ОП и выдача наличных обособленному подразделениюПри приеме головной организацией денег от своего ОП также оформляется приходный кассовый ордер, а при выдаче – расходный кассовый ордер. Причем порядок выдачи наличных своему ОП каждая организация определяет самостоятельно (п. 6.4 Указания ).

Ведение кассовых операций: выдача наличных по доверенностиНаличные деньги, предназначенные одному получателю, могут быть выданы другому лицу по доверенности (например, получение зарплаты за заболевшего родственника). В этом случае кассир должен проверить (п. 6.1 Указания ):

В расчетно-платежной ведомости/платежной ведомости перед подписью лица, которому выдаются деньги, делается запись «по доверенности».

Доверенность прикладывается к РКО/расчетно-платежной ведомости/платежной ведомости.

Если же выдача наличных производится по доверенности, оформленной на несколько выплат или на получение денег у разных юрлиц/ИП, делается копия такой доверенности. Данная копия заверяется в порядке, установленном организацией/ИП и прикладывается к РКО.

В ситуации, когда получателю полагается несколько выплат у одного юрлица/ИП, оригинал доверенности хранится у кассира, при каждой выплате к РКО/расчетно-платежной ведомости/платежной ведомости прикладывается копия доверенности, а при последней выплате – оригинал.

Книга учета принятых и выданных наличных денегЕсли в фирме или у ИП есть несколько касс, то операции по передаче наличности в течение рабочего дня между старшим кассиром и кассирами фиксируются старшим кассиром в книге учета принятых и выданных кассиром денежных средств (Форма № КО-5, утв. Постановлением Госкомстата РФ от 18.08.1998 N 88 ).

Кассовая книгаЭту книгу (Форма № КО-4, утв. Постановлением Госкомстата РФ от 18.08.1998 N 88 ) обязательно должны вести организации (п. 4.6 Указания ). Предприниматели, если они ведут учет доходов и расходов (физических показателей), могут кассовую книгу не заполнять.

Кассовая книга нужна для учета поступлений и выдач наличности в кассе.

Кассир фиксирует в книге каждое поступление денег (по ПКО) и каждое расходование (по РКО). В конце рабочего дня кассир сверяет данные книги с данными кассовых документов, выводит сумму остатка наличности, сверив ее с фактическим остатком денег в кассе, и ставит свою подпись.

Затем такую же сверку проводит главный бухгалтер или бухгалтер (при их отсутствии – руководитель). После проведения сверки лицо, проводившее сверку, ставит свою подпись.

Контролирует ведение кассовой книги главный бухгалтер, а при его отсутствии – руководитель.

Кассовая книга обособленного подразделенияЕсли у организации есть ОП, совершающее операции с наличными деньгами, то такое подразделение должно вести кассовую книгу (п. 4.6 Указания ).

Копию листа кассовой книги ОП направляет в головную организацию. Порядок такого направления устанавливает сама организации с учетом срока составления бухгалтерской/финансовой отчетности.

Способ оформления кассовых документов и книгОни могут быть оформлены на бумаге или в электронном виде (п. 4.7 Указания ).

Бумажные документы оформляются от руки или с применением технических средств, например, компьютера и подписываются собственноручными подписями.

В документы, оформленные на бумаге (кроме ПКО и РКО), можно вносить исправления. Лица, внесшие исправления, должны поставить дату такого исправления, а также указать свои фамилию и инициалы и расписаться.

Документам, оформляемым в электронном виде, должна быть обеспечена защита от несанкционированного доступа, искажений и потери информации.

Электронные документы подписываются электронными подписями.

Вносить исправления в документы, оформленные в электронном виде, запрещено.

Также читайте: