Категория: Бланки/Образцы

Размер толики соответствует соотношению номинальной цены. В случае если таковой различия недостаточно, общество должно уменьшить собственный уставный капитал на недостающую сумму (п.

определенный срок воплощения обществом собственного преимущественного права должен быть предусмотрен в уставе (абз. Это значит, что по общему правилу решение об отказе от выкупа толики воспринимает управляющий общества. В таком случае нотариусу, удостоверяющему контракт купли-реализации толики, нужно предъявить нотариальное свидетельство по форме 21, утвержденной приказом минюста рф от 10.

Справка для нотариуса экономика и жизньНа копии нужно указать дату ее выдачи и сделать отметку о том, что подлинный документ находится в компании. Справка о реальной цены толики в. Справка о реальной цены толики в уставном фонде ооо (вариант).(справка о реальной цены толики.

Образец справки о номинальной стоимости доли - fasonkaОоо, перешедших к обществу, предназначен счет 81 собственные акции (толики).

Справка о действительной стоимости долиВ частности, это прямо предвидено в пт 7 методических советов мгнп от 24. Белформа поможет составить акт, контракт, завещание либо хоть какой другой документ на базе имеющихся шаблонов. От участника ооо альфа николаева николая николаевича, паспорт серии 11 11 111111, выдан 03.

Если на момент выхода участника из общества его толика в уставном капитале оплачена не стопроцентно, общество должно выплатить участнику действительную цена оплаченной части толики (п. Ооо вправе выйти из общества методом отчуждения толики обществу независимо от согласия других его участников либо общества, если это предвидено уставом.

эталон справки об оплате толики в уставном капитале.

Справка о реальной цены толики. Дебет 02, кредит 01, субсчет выбытие главных средств списана сумма скопленной амортизации по выбывающему объекту ос. Закона 14-фз действительная цена толики участника общества это часть цены незапятнанных активов ооо, пропорциональная размеру его толики. Документы о соблюдении преимущественного права покупки при продаже толики в уставном капитале. Ни для кого не секрет, что юридически грамотный подход к составлению контракта либо контракта является гарантией удачливости сделки, ее прозрачности и безопасности для контрагентов.

Как отразить в учете организации (ООО) выплату действительной стоимости доли выходящему из ООО участнику - физическому лицу (резиденту РФ) денежными средствами?

Один из участников общества подал заявление о выходе из ООО (что предусмотрено уставом ООО). Номинальная стоимость доли выходящего участника полностью оплачена им денежными средствами при учреждении общества (что подтверждено документально) и составляет 330 000 руб. Действительная стоимость доли участника в уставном капитале ООО, определенная по данным бухгалтерской отчетности за последний отчетный период, предшествующий дню подачи участником заявления о выходе из ООО, составляет 400 000 руб. и выплачена участнику денежными средствами путем перечисления на его банковский счет. Разницы между стоимостью чистых активов ООО и размером его уставного капитала достаточно для выплаты действительной стоимости доли выходящему участнику.

Гражданско-правовые отношенияУчастник общества вправе выйти из общества независимо от согласия других его участников или общества путем подачи заявления о выходе из общества, если такая возможность предусмотрена уставом общества (пп. 1 п. 1 ст. 94 Гражданского кодекса РФ. п. 1 ст. 8 Федерального закона от 08.02.1998 N 14-ФЗ " Об обществах с ограниченной ответственностью " (далее - Закон N 14-ФЗ)). При этом заявление участника общества о выходе из общества должно быть нотариально удостоверено (п. 1 ст. 26 Закона N 14-ФЗ).

В этом случае доля участника переходит к обществу с даты получения им заявления этого участника о выходе из общества (пп. 2 п. 7 ст. 23 Закона N 14-ФЗ).

Общество обязано выплатить выходящему участнику действительную стоимость его доли в уставном капитале общества, определяемую на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий дню подачи заявления о выходе из общества, или с согласия этого участника выдать ему в натуре имущество такой же стоимости. Такая выплата должна быть произведена в течение трех месяцев со дня возникновения соответствующей обязанности, если иной срок или порядок выплаты действительной стоимости доли или части доли не предусмотрен уставом общества (п. 2 ст. 94 ГК РФ, п. 6.1 ст. 23 Закона N 14-ФЗ). В данном случае действительная стоимость доли выплачена участнику денежными средствами. Действительная стоимость доли участника общества соответствует части стоимости чистых активов общества, пропорциональной размеру его доли (п. 2 ст. 14 Закона N 14-ФЗ).

Стоимость чистых активов ООО определяется в соответствии с Порядком определения стоимости чистых активов. утвержденным Приказом Минфина России от 28.08.2014 N 84н (п. 2 ст. 30 Закона N 14-ФЗ).

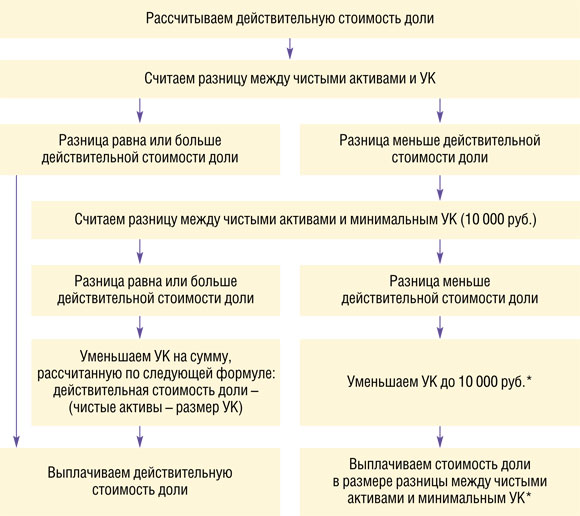

Действительная стоимость доли в уставном капитале общества выплачивается участнику за счет разницы между стоимостью чистых активов общества и размером его уставного капитала. Если такой разницы недостаточно, общество обязано уменьшить свой уставный капитал на недостающую для выплаты сумму (абз. 2 п. 8 ст. 23 Закона N 14-ФЗ). В данном случае разницы между стоимостью чистых активов общества и размером его уставного капитала достаточно для выплаты действительной стоимости доли выходящему участнику.

Орган, осуществляющий государственную регистрацию юридических лиц, должен быть извещен о состоявшемся переходе к обществу доли или части доли в уставном капитале общества не позднее чем в течение месяца со дня перехода к обществу доли или части доли путем направления заявления о внесении соответствующих изменений в Единый государственный реестр юридических лиц и документа, подтверждающего основания перехода к обществу доли или части доли (п. 6 ст. 24 Закона N 14-ФЗ).

Отметим, что дальнейшие операции с долей, перешедшей к ООО, совершаются в порядке, установленном ст. 24 Закона N 14-ФЗ, и в данной консультации не рассматриваются.

Бухгалтерский учетВыплата действительной стоимости доли участнику при его выходе из ООО по сути является изменением (уменьшением) капитала ООО, обусловленным изъятием части капитала одним из собственников. Такая выплата не признается расходом организации, а относится в уменьшение собственного капитала ООО. Это следует из положений п. 2 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99. утвержденного Приказом Минфина России от 06.05.1999 N 33н, п. 7.6 Концепции бухгалтерского учета в рыночной экономике России (одобрена Методологическим советом по бухгалтерскому учету при Минфине России, Президентским советом ИПБ РФ 29.12.1997) (далее - Концепция). В связи с этим при выплате выходящему из ООО участнику действительной стоимости его доли организация не признает в учете расходы, формирующие финансовый результат от текущей деятельности.

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций. утвержденной Приказом Минфина России от 31.10.2000 N 94н, для учета полученной обществом доли выходящего участника используется счет 81 "Собственные акции (доли)". Инструкцией по применению Плана счетов также предусмотрено, что при выкупе обществом у участника принадлежащей ему доли в бухгалтерском учете на сумму фактических затрат делается запись по дебету счета 81 и кредиту счетов учета денежных средств.

Однако, на наш взгляд, эта запись не вполне корректна. Доля переходит к обществу на дату получения организацией заявления участника о выходе из общества, а фактическая выплата стоимости этой доли участнику может происходить значительно позже. Следовательно, вместо прямой корреспонденции счета 81 со счетами учета денежных средств для расчетов с выходящим из общества участником целесообразно использовать счет учета расчетов с учредителями.

Таким образом, полагаем возможным закрепить в учетной политике следующий порядок отражения рассматриваемых операций (п. 7 Положения по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/2008). утвержденного Приказом Минфина России от 06.10.2008 N 106н). На дату получения заявления о выходе участника в учете организации отражается кредиторская задолженность перед ним, которая погашается на дату перечисления ему денежных средств в счет оплаты действительной стоимости его доли.

Переход доли участника к ООО отражается также в аналитическом учете по счету учета уставного капитала, который должен обеспечивать формирование информации по участникам организации.

Отметим, что доля, перешедшая к ООО, не рассматривается в качестве актива применительно к п. 7.2 Концепции, поскольку не является хозяйственным средством, контроль над которым организация получила и которое должно принести ей экономические выгоды в будущем. В бухгалтерской отчетности перешедшая к ООО доля отражается как уменьшение собственного капитала. Бухгалтерские записи по рассматриваемым операциям производятся в соответствии с изложенным выше, а также правилами, установленными Инструкцией по применению Плана счетов, и приведены ниже в таблице проводок.

Налог на доходы физических лиц (НДФЛ)Выплаченная выбывающему участнику действительная стоимость доли признается его доходом и подлежит обложению НДФЛ (пп. 10 п. 1 ст. 208. п. 1 ст. 209. п. 1 ст. 210 Налогового кодекса РФ ).

Налогообложение дохода физического лица, являющегося налоговым резидентом РФ, производится по ставке 13% (п. 1 ст. 224 НК РФ ).

Организация в качестве налогового агента должна исчислить сумму НДФЛ, удержать и перечислить ее в бюджет (п. п. 1, 2 ст. 226 НК РФ ).

Организация исчисляет и удерживает исчисленную сумму НДФЛ непосредственно из дохода налогоплательщика при его фактической выплате и перечисляет ее в бюджет не позднее дня, следующего за днем перечисления действительной стоимости доли с расчетного счета организации (пп. 1 п. 1 ст. 223. п. п. 3, 4, 6 ст. 226 НК РФ).

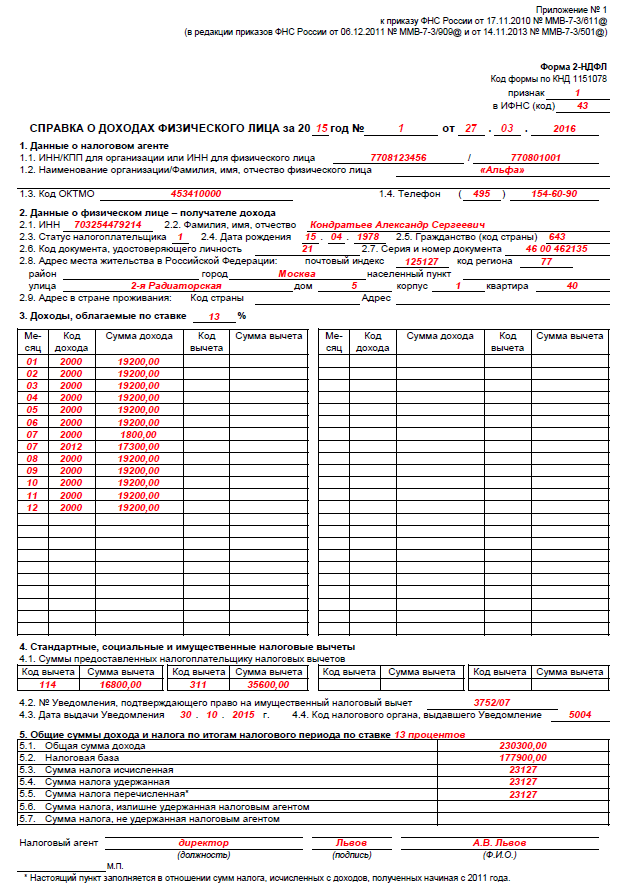

Кроме того, согласно п. 2 ст. 230 НК РФ организация в качестве налогового агента представляет в налоговый орган по месту своего учета:Согласно пп. 1 п. 1 ст. 220 НК РФ налогоплательщик (участник ООО) при выходе из состава участников общества имеет право на имущественный вычет. Данное право реализуется путем уменьшения налогоплательщиком суммы облагаемых НДФЛ доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением доли в уставном капитале. В частности, к таким расходам относятся расходы в сумме денежных средств, внесенных в качестве взноса в уставный капитал при учреждении общества. Это следует из абз. 2, 3, 4 пп. 2 п. 2 ст. 220 НК РФ.

Данный вычет предоставляется участнику при подаче им в налоговый орган по окончании налогового периода декларации по НДФЛ (п. 7 ст. 220 НК РФ).

Дополнительно об изменении с 01.01.2016 перечня оснований и особенностей предоставления имущественного вычета по НДФЛ, предусмотренного пп. 1 п. 1 ст. 220 НК РФ, см. Практическое пособие по НДФЛ.

Налог на прибыль организацийДействительная стоимость доли, выплаченная выходящему из ООО участнику, в состав расходов организации не включается.

Затраты на выплату участнику действительной стоимости доли не могут быть признаны в составе расходов, поскольку рассматриваемая выплата не соответствует требованиям п. 1 ст. 252 НК РФ. то есть не направлена на получение дохода (п. 49 ст. 270 НК РФ. см. также Постановления ФАС Волго-Вятского округа от 24.06.2010 по делу N А28-18269/2009, ФАС Северо-Западного округа от 18.09.2006 N А05-17306/2005-33 (Определением ВАС РФ от 29.01.2007 N 15395/06 отказано в передаче дела в Президиум ВАС РФ для пересмотра в порядке надзора)).

Обозначения аналитических счетов, используемые в таблице проводок

К балансовому счету 80 "Уставный капитал":

80-у "Доли участников";

80-о "Доли, перешедшие к обществу".

Заметим, что при отсутствии документально подтвержденных расходов на приобретение доли в уставном капитале общества имущественный налоговый вычет предоставляется в размере доходов, полученных налогоплательщиком в результате прекращения участия в обществе, не превышающем в целом 250 000 руб. за налоговый период при его выходе (абз. 6 пп. 2 п. 2 ст. 220 НК РФ).

Отметим, что до 01.01.2016 действительная стоимость доли, выплаченная участнику - физическому лицу при выходе из общества, облагалась НДФЛ в полной сумме. При этом право на имущественный вычет у участника отсутствовало. Подробно данный вопрос освещен в Энциклопедии спорных ситуаций по НДФЛ и взносам во внебюджетные фонды.

Т.Е.Меликовская

Консультационно-аналитический центр по бухгалтерскому учету и налогообложению

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Выход участника из ООО - компании необходимо рассчитать действительную стоимость его доли. Мы привели алгоритм расчета доли и документы для оформления.

Самое сложное: Правильно рассчитать действительную стоимость доли, которую придется компенсировать участнику при выходе из ООО.

Будет проще, если: Воспользоваться формулой и советами, приведенными в статье.

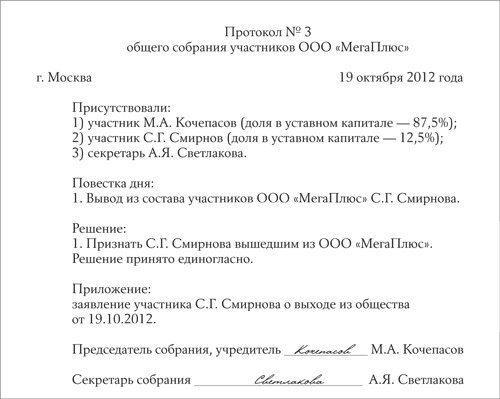

Допустим, один из участников вашей компании (ООО) решил выйти из состава учредителей. С чего начать? Волеизъявление учредителя необходимо закрепить на бумаге. Поэтому попросите его написать заявление в произвольном виде. Как может выглядеть такой документ, мы показали ниже. Тут мы подразумеваем, что в роли учредителя выступает физическое лицо. Если же речь идет о компании, тогда подобное заявление подпишет ее уполномоченный представитель.

Оформить заявление важно потому, что именно на его основании доля участника законно перейдет к организации. Кроме того, только получив подобную бумагу, вы обязаны выплатить учредителю действительную стоимость его доли в обществе (об этом читайте дальше). Данные условия четко прописаны в пунктах 6.1 и 7 статьи 23 Федерального закона от 8 февраля 1998 г. № 14-ФЗ.

Рассчитайте, сколько нужно выплатить участникуИтак, участнику, покидающему компанию, ваша компания обязана выплатить определенную сумму. А именно действительную стоимость доли, которой человек (либо другая компания) владел в обществе. Ее вы легко определите, умножив долю учредителя в уставном капитале на величину чистых активов.

Алгоритм же подсчета величины чистых активов соответствует методике, приведенной в совместном приказе Минфина России № 10н и ФКЦБ № 03-6/пз от 29 января 2003 года. Чтобы было проще, сразу подскажем формулу:

Заметьте, все показатели для расчета чистых активов вы будете брать из бухгалтерского баланса за прошедший отчетный период. Скажем, если участник подал заявление о выходе из ООО в ноябре 2011 года, то действительную стоимость его доли вы можете определить, опираясь на данные отчетности за 9 месяцев 2011 года. То есть ждать итогов текущего года не нужно.

Пример:Расчет действительной стоимости доли участника в случае его выхода из ООО

Уставный капитал ООО «Автопродакшн» составляет 100 000 руб.

Он разделен на доли между тремя участниками:

— доля Н. В. Королева — 25 000 руб.;

— доля Д. А. Астафьева — 25 000 руб.;

— доля В. К. Чижова — 50 000 руб.

Королев решил выйти из состава учредителей, о чем написал заявление и передал его в ООО 8 декабря 2011 года. Для выплаты доли бухгалтер рассчитал ее действительную стоимость по данным бухгалтерского баланса. По балансу за 9 месяцев 2011 года стоимость чистых активов организации составляет 850 000 руб. Действительная стоимость доли Королева, которую необходимо выплатить, равна:

25 000 руб. 100 000 руб. 850 000 руб. = 212 500 руб.

Отразите переход доли выбывшего участника к организацииТеперь, когда вам известно, сколько причитается участнику, отразите переход его доли к самой компании. Проводка тут такая:

ДЕБЕТ 81 КРЕДИТ 75 субсчет «Участник (например, Иванов)»

Данную запись вы сделаете как раз на ту сумму, которую надо выплатить учредителю. То есть в дебет счета 81 вы запишете ту самую действительную стоимость доли. И еще уточним. Переход доли к организации вы отразите именно в тот день, когда получили заявление от учредителя. А это либо дата, когда тот лично (или же уполномоченный от компании-учредителя) предоставил документ ответственному работнику вашей организации, либо день, когда заявление пришло по почте.

В течение месяца подайте в налоговую документы для внесения изменений в ЕГРЮЛРаз один из учредителей покинул компанию, значит, состав таковых изменился. А об этом в течение месяца со дня получения заявления надо сообщить налоговым инспекторам, чтобы те внесли правки в ЕГРЮЛ. Такой вывод можно сделать, если заглянуть в подпункт «д» пункта 1 статьи 5 Федерального закона от 8 августа 2001 г. № 129-ФЗ.

Какие документы подготовить? Перечень бумаг для нашего случая специалисты ФНС России назвали в письме от 25 июня 2009 г. № МН-22-6/511.

Во-первых, это заявление по форме № Р14001, утвержденной постановлением Правительства РФ от 19 июня 2002 г. № 439. Во-вторых, контролерам необходимо предоставить оригиналы документов, подтверждающих основание перехода доли или ее части от учредителя к организации. То есть, по сути, это как раз заявление участника о выходе из общества.

В течение трех месяцев рассчитайтесь с учредителемОсталось расплатиться с участником. Причем это можно сделать не только деньгами, но и имуществом, если бывший учредитель не возражает против этого. В любом случае на все про все у вашей компании есть три месяца с того дня, как вы получили заявление о выходе. Хотя это может быть и другой срок, если таковой прописан в уставе.

О том, как отразить в учете выплату доли имуществом, читайте ниже в комментарии специалиста. А здесь скажем о более распространенном случае — вы рассчитались с учредителем денежными средствами.

Если с учредителем расплатились имуществом, придется начислить НДС

Разъясняет Олег Ганелес. старший консультант КПМГ в России и СНГ

— Выплачивая учредителю действительную стоимость доли имуществом, в учете вы отразите операции, схожие с реализацией. То есть счет 75 будет корреспондировать с кредитом счета 91. А внутри 91-го счета вы как раз сформируете стоимость передаваемого объекта. И обратите внимание: с разницы между выплачиваемой действительной стоимостью доли и первоначальным взносом участника (а он может превышать номинальную стоимость доли) придется начислить НДС. Такой вывод следует из совокупности норм подпункта 1 пункта 1 статьи 146 и подпункта 5 пункта 3 статьи 39 Налогового кодекса РФ. Само собой, данное требование не распространяется на тех, кто применяет спецрежим.

— Выплачивая учредителю действительную стоимость доли имуществом, в учете вы отразите операции, схожие с реализацией. То есть счет 75 будет корреспондировать с кредитом счета 91. А внутри 91-го счета вы как раз сформируете стоимость передаваемого объекта. И обратите внимание: с разницы между выплачиваемой действительной стоимостью доли и первоначальным взносом участника (а он может превышать номинальную стоимость доли) придется начислить НДС. Такой вывод следует из совокупности норм подпункта 1 пункта 1 статьи 146 и подпункта 5 пункта 3 статьи 39 Налогового кодекса РФ. Само собой, данное требование не распространяется на тех, кто применяет спецрежим.

Что же касается НДФЛ, то тут у вас скорее всего возможности удержать налог не будет. Поэтому известите о данном факте налоговую инспекцию, подав по итогам года справку по форме 2-НДФЛ за учредителя.

Из состава учредителей выходит «физик»Допустим, речь идет об участнике — физическом лице. Тогда сделайте проводки:

ДЕБЕТ 75 субсчет «Участник (например, Иванов)» КРЕДИТ 51 (50)

— выплачена действительная стоимость доли участника за вычетом удержанного НДФЛ;

ДЕБЕТ 75 субсчет «Участник (например, Иванов)» КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— удержан НДФЛ с выплаченной участнику суммы.

Как видите, с дохода, выплаченного учредителю, вам необходимо удержать НДФЛ. Ставку используйте привычную, в общем случае — 13 процентов. Возникнет вопрос: а можно ли уменьшить налоговую базу на сумму первоначального взноса учредителя в уставный капитал? Так вот, безопаснее этого не делать, если хотите избежать споров с инспекторами. Дело в том, что сотрудники Минфина России убеждены: имущественный вычет, предусмотренный во втором абзаце подпункта 1 пункта 1 статьи 220 Налогового кодекса РФ (именно о нем идет речь), уменьшает доходы только при продаже доли, а не при выходе участника. В частности, такой вывод содержится в письме от 24 мая 2010 г. № 03-04-05/2-287.

А вот начислять на сумму выплаты страховые взносы, включая взносы от несчастных случаев, вам не придется. Ведь речь не идет ни об оплате в рамках трудовых отношений, ни о вознаграждении за выполненные работы (оказанные услуги) по гражданско-правовому договору.

О выходе из ООО заявила компания-учредительЕсли же в роли выбывающего учредителя выступает организация, то чаще всего ничего удерживать из выплаченных ей доходов не приходится. А точнее, налог на прибыль.

Исчислить его с выплаченной стоимости доли и заплатить в бюджет необходимо, только когда участник — иностранная организация, не имеющая в России постоянного представительства. Так установлено подпунктом 2 пункта 1 статьи 309 Налогового кодекса РФ. Тогда налог на прибыль вы удержите с разницы между действительной стоимостью доли и первоначальным вкладом такой компании.

Но и тут есть случаи, когда исчислять налог на прибыль все равно не нужно. Например, если на это прямо указано в международном договоре об избежании двойного налогообложения. Все условия есть в статье 312 Налогового кодекса РФ.

Распределите поступившую долю между оставшимися участниками или продайте в течение годаНу вот, обо всем, что касается выхода участника из ООО, мы вам рассказали. Теперь лишь вкратце опишем, что потом может происходить с полученной от бывшего учредителя долей.

В течение года, опять же с того момента, как вы получили заявление от участника о выходе, оставшиеся учредители должны решить, как они поступят с долей. Распределят между собой, продадут кому-то одному из них или же реализуют вообще новому участнику. Так предусмотрено статьей 24 Федерального закона от 8 февраля 1998 г. № 14-ФЗ.

Новый состав участников организации надо будет отразить в списке таковых. Напомним, этот документ должен быть в каждом ООО (ст. 31.1 Закона № 14-ФЗ). Сюда помимо сведений о каждом участнике заносят данные о размере его доли, ее оплате, сведения о размере долей, принадлежащих самому обществу, датах их перехода к обществу и прочие.

Как вы понимаете, продав долю или распределив ее между участниками, опять придется подавать в инспекцию заявление по форме № Р14001. То есть зафиксировать измененные данные об участниках в ЕГРЮЛ. На это тоже отводится месяц, но после того, как соответствующее решение приняли учредители. Кстати, его, то есть решение общего собрания участников, приложите к заявлению.

А если распорядиться долей, доставшейся от бывшего учредителя, участники успеют в течение месяца со дня выхода первого? Для вас это был бы самый идеальный вариант — меньше бумажной работы. Ведь в таком случае вам достаточно оформить заявление Р14001 один раз, отразив там сразу необходимые данные и о вышедшем участнике, и о распределении или продаже его доли в компании.

Инструкции для бухгалтера

Выход участника из ООО. Номинальная и действительная части его долиЧасто бывает, что участник выходит из ООО и просит передать ему денежные средства или имущество в счет выплаты действительной стоимости его доли. Казалось бы, выйти из ООО – дело несложное. Но для бухгалтера возникает ряд проблем: как посчитать действительную стоимость доли выбывающего участника; как быть, если такой участник не полностью внес вклад в уставный капитал; что делать с долей, отчужденной обществу при выходе из него участника? О правовом регулировании, бухгалтерском оформлении и налоговых последствиях такой выплаты мы расскажем в данной статье.

Правовое регулирование выхода участника из общества

В соответствии с п. 1 ст. 94 ГК РФ и п. 1 ст. 26 Федерального закона от 8.02.98 г. № 14-ФЗ «Об обществах с ограниченной ответственностью» (в ред. от 6.12.11 г.) участник ООО вправе выйти из общества путем отчуждения доли обществу независимо от согласия других его участников или общества, если это предусмотрено уставом. В устав общества должны быть включены сведения о порядке и последствиях такого выхода (п. 2 ст. 12 Закона № 14-ФЗ).

Участник выходит из общества путем отчуждения доли обществу, следовательно, дата выхода участника из ООО – это момент перехода его доли к обществу. В соответствии с п.п. 2 п. 7 ст. 23 Закона № 14-ФЗ доля переходит к обществу с даты получения им заявления участника о выходе из ООО.

Временем подачи заявления о выходе участника из ООО следует считать день передачи его участником совету директоров, или исполнительному органу общества, или работнику общества, в обязанности которого входит прием заявления. Уполномоченному лицу при получении заявления следует поставить на нем отметку о получении с указанием даты.

В случае направления заявления по почте днем подачи заявления считается дата отправки. Дату отправки подтверждает оттиск календарного штемпеля на конверте. На основании п. 7.1 ст. 23 Закона № 14-ФЗ документы для государственной регистрации соответствующих изменений в учредительные документы должны быть представлены в орган, осуществляющий государственную регистрацию юридических лиц (налоговый орган), в течение одного месяца со дня перехода доли к обществу. Эти изменения приобретают силу с момента их государственной регистрации, которым признается внесение регистрирующим органом соответствующей записи в соответствующий государственный реестр (ЕГРЮЛ). Регистрирующий орган не позднее одного рабочего дня с момента государственной регистрации выдает (направляет) заявителю документ, подтверждающий факт внесения записи в реестр.

Список документов, которые необходимо представить в регистрирующий орган с целью внесения в ЕГРЮЛ изменений, касающихся перехода к обществу доли в его уставном капитале, приведен в п. 4 письма ФНС России от 25.06.09 г. № МН-22-6/511@:

Данный порядок представления документов изменяется, если в течение указанного срока (месяца со дня перехода доли к обществу) доля, отчужденная обществу, распределяется, продается или погашается. В этом случае заявление о внесении соответствующих изменений в ЕГРЮЛ и документы, подтверждающие основания перехода к обществу доли, а также ее последующего распределения, продажи или погашения, направляются в регистрирующий орган в течение месяца со дня принятия решения о распределении, приобретении или погашении доли (п. 6 ст. 24 Закона № 14-ФЗ).

В соответствии с п. 2 ст. 94 ГК РФ при выходе участника ООО из общества ему должна быть выплачена действительная стоимость его доли в уставном капитале общества или выдано в натуре имущество, соответствующее такой стоимости, в порядке и в сроки, которые предусмотрены Законом № 14-ФЗ и уставом общества.

Если на момент выхода участника из общества его доля в уставном капитале оплачена не полностью, общество обязано выплатить участнику действительную стоимость оплаченной части доли (п. 3 ст. 21 Закона № 14-ФЗ).

Согласно абз. 1 п. 6.1 ст. 23 Закона № 14-ФЗ в случае выхода участника общества из общества в соответствии со ст. 26 названного Закона, его доля переходит к обществу. Общество обязано выплатить участнику общества, подавшему заявление о выходе из общества, действительную стоимость его доли в уставном капитале общества, определяемую на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий дню подачи заявления о выходе из общества или с согласия этого участника общества выдать ему в натуре имущество такой же стоимости.

Указанная выплата должна быть произведена в силу закона, в связи с чем заключение такой сделки не требует одобрения решением совета директоров или общего собрания участников общества. Из указанной нормы можно сделать вывод, что выплата стоимости доли вышедшему из общества участнику по общему правилу производится в денежной форме. Замена денежной выплаты выдачей имущества в натуре возможна только при условии принятия соответствующего решения самим обществом (в лице его единоличного исполнительного органа – ст. 40 Закона № 14-ФЗ) и согласия вышедшего из общества участника.

Как следует из арбитражной практики, отчетным периодом для определения действительной стоимости доли участника признается предшествующий месяц (постановления Восемнадцатого арбитражного апелляционного суда от 23.01.12 г. № 18АП-12877/11 и Пятнадцатого арбитражного апелляционного суда от 3.05.11 г. № 15АП-2667/11). Данный правовой подход согласуется с точкой зрения Президиума ВАС РФ, изложенной в постановлении от 27.02.07 г. № 14092/06.

В соответствии с абз. 2 п. 6.1 ст. 23 Закона № 14-ФЗ общество должно выплатить выходящему участнику действительную часть доли (или выдать имущество) в течение трех месяцев с момента получения заявления о выходе или в другой срок, предусмотренный уставом, но не более одного года (абз. 1 п. 8 ст. 23 Закона №14-ФЗ).

Как рассчитать действительную стоимость доли участника

В соответствии с п. 2 ст. 14 Закона № 14-ФЗ действительная стоимость доли участника общества – это часть стоимости чистых активов ООО, пропорциональная размеру его доли.

Размер доли соответствует соотношению номинальной стоимости доли участника и уставного капитала общества и определяется в процентах или в виде дроби.

Действительная стоимость доли учредителя (участника) = Номинальная стоимость доли / Уставный капитал х Чистые активы

Поэтому, если размер чистых активов общества будет составлять отрицательную величину, выплата действительной стоимости доли невозможна (постановление Президиума ВАС РФ от 14.11.06 г. № 10022/06, Определения ВАС РФ от 14.09.10 № 9489/10 и от 23.10.08 г. № 13845/08).

Стоимость чистых активов общества определяется в порядке, установленном приказом Минфина России № 10н, ФКЦБ России № 03-6/пз от 29.01.03 г. Настоящим документом установлен порядок определения стоимости чистых активов для акционерных обществ. Этим же порядком могут воспользоваться и ООО (письмо Минфина России от 7.12.09 г. № 03-03-06/1/791).

Под стоимостью чистых активов общества понимается величина, определяемая путем вычитания из суммы его активов, принимаемых к расчету, суммы пассивов, принимаемых к расчету. Данные по активам и пассивам берутся из бухгалтерского баланса (форма № 1).

ООО «Каскад» 13 апреля 2012 г. получило от одного из участников (юридического лица – резидента РФ) заявление о его выходе из ООО. Уставный капитал общества равен 100 000 руб. Номинальная стоимость доли выбывающего участника составляет 25 000 руб. (доля оплачена в полном размере путем перечисления денежных средств на расчетный счет общества). Размер чистых активов, определенный на основании данных бухгалтерской отчетности, составленной по состоянию на 31.03.2012, - 1 400 000 руб.

Размер доли участника, подавшего заявление о выходе из общества, составляет 25% (25 000 руб. / 100 000 руб. Ч 100), действительная стоимость доли – 350 000 руб. (1 400 000 руб. Ч 25%).

Доля выплачена участнику с расчетного счета общества 15 мая 2012 г.

Выплачивается действительная стоимость доли (или части доли) в уставном капитале общества за счет разницы между стоимостью чистых активов общества и размером его уставного капитала. В случае если такой разницы недостаточно, общество обязано уменьшить свой уставный капитал на недостающую сумму (п. 8 ст. 23 Закона № 14-ФЗ).

Если уменьшение уставного капитала общества может привести к тому, что его размер станет меньше минимального размера уставного капитала общества, определенного в соответствии с действующим законодательством, на дату государственной регистрации общества, действительная стоимость доли (или части доли) выплачивается за счет разницы между стоимостью чистых активов общества и минимальным размером уставного капитала.

Общество не вправе выплачивать действительную стоимость доли (или части доли) в уставном капитале или выдавать в натуре имущество такой же стоимости, если на момент этих выплат или выдачи имущества в натуре общество отвечает признакам банкротства в соответствии с Федеральным законом «О несостоятельности (банкротстве)» или в результате этих выплат признаки банкротства у общества появятся.

Бухгалтерский учет и налогообложение: отдельные операции

Порядок отражения на счетах бухгалтерского учета операций, связанных с выходом участника из общества, действующим законодательством четко не урегулирован.

Согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 г. № 94н, для учета долей участников ООО, перешедших к обществу, предназначен счет 81 «Собственные акции (доли)».

Рассмотрим бухгалтерские проводки, которые необходимо сделать для примера 1.

На дату подачи заявления о выходе участника из общества в бухгалтерском учете организации отражается задолженность перед ним в действительной стоимости доли:

13 апреля 2012 г.

Дебет 81, Кредит 75 – 350 000 руб. – отражена задолженность ООО перед участником в сумме действительной стоимости его доли.

К счету 75 «Расчеты с учредителями» целесообразно открыть отдельный субсчет «Расчеты с участниками, подавшими заявление о выходе из общества».

Дебет 75, Кредит 51 – 350 000 руб. – участнику, подавшему заявление о выходе из общества, выплачена действительная стоимость его доли.

В случае если учредителем (участником) является иностранная организация, не имеющая в России постоянного представительства, обществу следует удержать налог на прибыль с разницы между действительной и номинальной стоимостью доли учредителя (участника). Это следует из положений п.п. 2 п. 1 ст. 309 НК РФ.

С доходов, полученных иностранной организацией в пределах ее первоначального вклада, налог удерживать не нужно (п.п. 4 п. 1 ст. 251 НК РФ).Налог на прибыль следует удержать по ставке 20%, если более низкая ставка не установлена международным договором (абз. 4 п. 1 ст. 310, п. 1 ст. 312 НК РФ).

Налог на прибыль, удерживаемый при выплате действительной стоимости доли при выходе иностранной организации из состава учредителей = Действительная стоимость доли - Номинальная стоимость доли х 20%

В соответствии с п. 1 ст. 310 НК РФ налог нужно удержать и перечислить в бюджет на дату выплаты дохода иностранной организации.

Воспользуемся данными примера 1. Будем считать, что выходящий участник не является резидентом РФ. В данном случае в бухгалтерском учете общества должны быть сделаны следующие проводки:

13 апреля 2012 г.

Дебет 81, Кредит 75 – 350 000 руб. – отражена задолженность ООО перед участником в сумме действительной стоимости его доли;

Дебет 75, Кредит 68, субсчет «Расчеты по налогу на прибыль» – 65 000 руб. – удержан налог на прибыль со стоимости доли, выплачиваемой иностранной организации.

Расчет: (350 000 руб. – 25 000 руб.) Ч 20 % = 65 000 руб.

Дебет 75, Кредит 51 – 285 000 руб. – участнику, подавшему заявление о выходе из общества, выплачена действительная стоимость его доли;

Дебет 68, Кредит 51 – 65 000 руб. – перечислен в бюджет налог на прибыль, удержанный с иностранной организации.

Налог на прибыль не нужно удерживать в следующих случаях:

Для того чтобы применять пониженную налоговую ставку, необходимо выполнение двух условий:

Такой порядок предусмотрен ст. 312 НК РФ.

Рассмотрим пример, когда погашение задолженности перед участником производится в натуральной форме – недвижимым имуществом (объектом ОС).

В соответствии со ст. 223 ГК РФ в случаях, когда отчуждение имущества подлежит государственной регистрации, право собственности у приобретателя возникает с момента такой регистрации, поэтому недвижимое имущество общества, передаваемое участнику при выходе из общества, до такой регистрации продолжает принадлежать обществу на праве собственности.

Законодательством предусмотрена обязанность общества погасить образовавшийся перед выбывающим участником долг, а при выдаче имущества в натуре стоимость передаваемого имущества должна соответствовать действительной стоимости доли этого участника.

При этом необходимо учитывать следующее: из буквального толкования норм действующего законодательства следует, что единственным документом, на основании которого организация должна рассчитать действительную стоимость доли учредителя (участника), является бухгалтерский баланс. Другие способы для определения стоимости активов общества, в том числе на основании рыночной стоимости имущества, применяться не могут.

Однако судебная практика отдает приоритет другой точке зрения. Законодательство содержит требование об определении действительной стоимости доли учредителя (участника) на основе бухгалтерского баланса. Поэтому данный показатель должен устанавливаться с учетом рыночной стоимости имущества общества. К такому выводу пришел Президиум ВАС РФ в постановлениях от 7.06.05 г. № 15787/04, от 6.09.05 г. № 5261/05. Принятые после этого постановления арбитражных судов в подавляющем большинстве основаны на указанной позиции (см. например, определение ВАС РФ от 5.03.10 г. № ВАС-1880/10, постановления ФАС Западно-Сибирского округа от 24.06.10 г. № А75-5643/2009, ФАС Уральского округа от 12.05.10 г. № Ф09-3177/10-С4).

В сложившейся ситуации организации придется самостоятельно решить вопрос об оценке действительной стоимости доли учредителя (участника). Однако с учетом сложившейся арбитражной практики общество не нарушит требования законодательства, но избежит судебных споров, если оценит действительную стоимость выкупаемой доли учредителя (участника) на основе рыночной стоимости объектов недвижимости, отраженных в бухгалтерском балансе.

Учитывая, что объект ОС сложно передать частично, стоимость имущества для погашения задолженности перед участником при его выходе из общества может определяться по соглашению сторон.

Согласно п. 29 ПБУ 6/01 «Учет основных средств», утвержденного приказом Минфина России от 30.03.01 г. № 26н (в ред. от 24.12.10 г. № 186н), стоимость объекта основных средств, который выбывает или не способен приносить организации экономические выгоды (доход) в будущем, подлежит списанию с бухгалтерского учета. То есть при передаче участнику объекта ОС организация отражает его выбытие и списывает его стоимость с бухгалтерского учета. В соответствии с п. 31 ПБУ 6/01 доходы и расходы от списания объектов основных средств с бухгалтерского учета подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов. Согласно Плану счетов для обобщения информации о прочих доходах и расходах отчетного периода предназначен счет 91 «Прочие доходы и расходы». Для учета выбытия объекта ОС к счету 01 «Основные средства» может открываться субсчет «Выбытие основных средств».

ООО «Каскад» 13 апреля 2012 г. получило от одного из участников (юридического лица – резидента РФ) заявление о его выходе из ООО. Участник просит выплатить действительную стоимость доли недвижимым имуществом. Общество и остальные участники согласны.

Уставный капитал общества равен 100 000 руб. Номинальная стоимость доли выбывающего участника составляет 25 000 руб. (доля оплачена в полном размере путем перечисления денежных средств на расчетный счет общества). Размер чистых активов, определенный на основании данных бухгалтерской отчетности, составленной по состоянию на 31 марта 2012 г. – 10 000 000 руб.

Размер доли участника, подавшего заявление о выходе из общества, составляет 25% (25 000 руб. / 100 000 руб. x 100), действительная стоимость доли – 2 500 000 руб. (10 000 000 руб. Ч 25%).

Остаточная стоимость передаваемого имущества на 13 апреля 2012 г. – 4 000 000 руб.

В данном случае в бухгалтерском учете общества должны быть сделаны следующие проводки на дату регистрации права собственности на передаваемое недвижимое имущество:

Дебет 01, субсчет «Выбытие основных средств», Кредит 01 – списана первоначальная стоимость недвижимого имущества;

Дебет 02, Кредит 01, субсчет «Выбытие основных средств» – списана сумма накопленной амортизации по выбывающему объекту ОС;

Дебет 75, Кредит 91, субсчет «Прочие доходы» – 2 500 000 руб. – передано недвижимое имущество в счет погашения задолженности перед участником;

Дебет 91, субсчет «Прочие расходы», Кредит 01, субсчет «Выбытие основных средств» – 4 000 000 руб. – списана остаточная стоимость переданного имущества.

Если с учредителем (участником), выходящим из состава общества, организация рассчитается имуществом, то с разницы между действительной и номинальной стоимостью доли нужно начислить НДС. Такая обязанность распространяется только на те общества, которые являются плательщиками этого налога. Общества, которые применяют специальные налоговые режимы, НДС не платят (п. 2 ст. 346.11, п. 4 ст. 346.26 НК РФ).

Объектом обложения НДС признается реализация товаров (работ, услуг) на территории РФ (п. 1 ст. 146 НК РФ). Согласно п. 1 ст. 39 НК РФ реализацией товаров признается передача на возмездной или безвозмездной основе права собственности на эти товары.

На основании п. 2 ст. 146 НК РФ в целях исчисления НДС не признаются объектом налогообложения операции, указанные в п. 3 ст. 39 НК РФ. Так, согласно п.п. 5 п. 3 ст. 39 НК РФ не признается реализацией товаров передача имущества в пределах первоначального взноса участнику хозяйственного общества при выходе (выбытии) из хозяйственного общества.

Таким образом, передача имущества участнику при его выходе из общества признается объектом обложения НДС в размере превышения стоимости переданного участнику имущества над его первоначальным взносом в уставный капитал общества.

При этом обращаем внимание, что в соответствии с п. 1 ст. 154 НК РФ налоговая база при реализации налогоплательщиком товаров (работ, услуг) определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со ст. 105.3 НК РФ. То есть в целях исчисления НДС необходимо учитывать рыночную стоимость имущества. По мнению Минфина России, выраженному в письме от 15.11.2005 № 03-03-04/1/355, стоимость имущества, выдаваемого в натуре при выходе участника из состава общества, должна быть подтверждена заключением независимого оценщика.

В соответствии с п.п. 4 п. 2 ст. 170 НК РФ суммы налога, предъявленные покупателю при приобретении товаров, в том числе ОС, учитываются в стоимости таких товаров в случаях их приобретения для производства и (или) реализации товаров, операции по реализации которых не признаются реализацией товаров в соответствии с п. 2 ст. 146 НК РФ. Поскольку передача имущества участнику в пределах первоначального взноса не облагается НДС, организации необходимо восстановить сумму налога, приходящуюся на часть ОС, соответствующую первоначальному взносу участника (п.п. 2 п. 3 ст. 170 НК РФ). При этом суммы налога, подлежащие восстановлению, не включаются в стоимость ОС, а учитываются в составе прочих расходов в соответствии с п.п. 1 п. 1 ст. 264 НК РФ.

Учитывая изложенное, в примере 3 начисление и восстановление НДС может быть отражено следующими записями:

Предположим, что остаточная стоимость ОС соответствует его рыночной стоимости.

Дебет 91, субсчет «Прочие расходы», Кредит 68, субсчет «Расчеты по НДС» – 715 500 руб. – начислен НДС на передаваемое имущество;

Расчет:(4 000 000 руб. – 25 000 руб.) х 18% = 715 500 руб.

Дебет 19, Кредит 68, субсчет «Расчеты по НДС» – 4 500 руб. – восстановлена сумма НДС, соответствующая первоначальному взносу участника в уставный капитал;

Расчет: 25 000 руб. х 18% = 4500 руб.

Дебет 91, субсчет «Прочие расходы», Кредит 19 – 4 500 руб. – «восстановленный» НДС включен в состав расходов.

Как следует из разъяснений Минфина России, в случае выхода участника из ООО и передачи ему в счет оплаты действительной стоимости его доли амортизируемого имущества, разница между действительной стоимостью его доли и остаточной стоимостью амортизируемого имущества по данным налогового учета общества для целей налогообложения прибыли включается в состав внереализационных доходов (письма Минфина России от 19.12.08 г. № 03-03-06/2/174, от 24.09.08 г. № 03-03-06/2/127).

В примере 3 ситуация обратная – остаточная стоимость имущества превышает действительную стоимость доли участника. Следовательно, внереализационного дохода у организации не возникает. Но вместе с тем организация не вправе признать и внереализационный расход.

При определении налоговой базы по налогу на прибыль налогоплательщик уменьшает полученные доходы на произведенные расходы. Расходами признаются обоснованные, документально подтвержденные затраты, осуществленные для деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ).

В соответствии с п.п. 8 п. 1 ст. 265 НК РФ расходы на ликвидацию выводимых из эксплуатации ОС, включая суммы недоначисленной в соответствии с установленным сроком полезного использования амортизации, учитываются в составе внереализационных расходов. Однако выбытие ОС в связи с передачей участнику в счет погашения задолженности при его выходе из общества не является ликвидацией ОС.

Учитывая, что выплата стоимости доли выбывающему участнику осуществляется за счет разницы между стоимостью чистых активов общества и размером уставного капитала (п. 8 ст. 23 Закона № 14-ФЗ), выплата действительной стоимости доли участнику не учитывается при налогообложении прибыли на основании п. 1 ст. 270 НК РФ.

Сумма превышения остаточной стоимости недвижимого имущества над действительной долей участника также не может быть учтена в целях налогообложения.

Таким образом, в примере 3 остаточная стоимость передаваемого участнику недвижимого имущества не учитывается в составе расходов при определении налоговой базы по налогу на прибыль.

В случае если из состава учредителей выходит физическое лицо, у организации возникает обязанность удержать НДФЛ с дохода в виде действительной стоимости доли, полученной этим физическим лицом при выходе из общества.

По общему правилу организация, выплачивающая доходы физическим лицам, признается налоговым агентом по уплате НДФЛ (п. 1 ст. 226 НК РФ). При фактической выплате доходов она обязана исчислить, удержать у налогоплательщика и уплатить в бюджет сумму налога, исчисленную в соответствии со ст. 224 НК РФ.

ООО «Каскад» 13.04.12 г. получило от одного из участников (физического лица – резидента РФ) заявление о его выходе из ООО. Уставный капитал общества равен 100 000 руб. Номинальная стоимость доли выбывающего участника составляет 25 000 руб. (доля оплачена в полном размере путем перечисления денежных средств на расчетный счет общества). Размер чистых активов, определенный на основании данных бухгалтерской отчетности, составленной по состоянию на 31 марта 2012 г. – 1 400 000 руб.

Размер доли участника, подавшего заявление о выходе из общества, составляет 25% (25 000 руб. / 100 000 руб. х 100), действительная стоимость доли – 350 000 руб. (1 400 000 руб. х 25%).

Доля выплачена участнику с расчетного счета общества 15 мая 2012 г.

Рассмотрим бухгалтерские записи, которые необходимо сделать для примера 4:

Дебет 81, Кредит 75, субсчет «Расчеты с участниками, подавшими заявление о выходе из общества» – 350 000 руб. – отражена задолженность ООО перед участником в сумме действительной стоимости его доли.

Дебет 75, субсчет «Расчеты с участниками, подавшими заявление о выходе из общества», Кредит 68, субсчет «Расчеты по НДФЛ» – 45 500 руб. – начислен НДФЛ;

Расчет: 350 000 руб. х 13% = 45 500 руб.

Дебет 68, субсчет «Расчеты по НДФЛ», Кредит 51 – 45 500 руб. – уплачен в бюджет НДФЛ;

Дебет 75, субсчет «Расчеты с участниками, подавшими заявление о выходе из общества», Кредит 51 – 304 500 руб. – участнику, подавшему заявление о выходе из общества, выплачена действительная стоимость его доли.

В соответствии с п. 1 ст. 211 НК РФ при получении налогоплательщиком дохода от организаций в натуральной форме в виде имущества, налоговая база определяется как стоимость этого имущества, исчисленная исходя из их цен, определяемых в порядке, аналогичном предусмотренному ст. 105.3 НК РФ.

При выплате доходов в натуральной форме организация не имеет возможности удержать со стоимости передаваемого имущества НДФЛ. Поэтому в соответствии с п. 5 ст. 226 НК РФ общество обязано не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога.

В таком случае согласно п.п. 4 п. 1, п. 2 и п. 3 ст. 228 НК РФ физические лица самостоятельно уплачивают налог с сумм, при получении которых не был удержан налог налоговыми агентами, и представляют в налоговый орган декларацию. Налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Суммы, выплачиваемые учредителю (участнику) при его выходе из общества, нельзя учесть ни как оплату труда, ни как вознаграждение за выполненные работы (оказанные услуги) по гражданско-правовому договору. Поэтому эти выплаты не облагаются:

ведущий аудитор, ООО «Мир Консалтинга»