Категория: Инструкции

Прежде всего необходимо выяснить, обязаны ли вы уплатить подоходный налог. Сравните стоимость автомобиля, за которую вы его купили (сумма покупки), и стоимость, по которой авто было вами продано (сумма продажи). Если сумма продажи превышает сумму покупки, у вас возникает обязанность по уплате подоходного налога с разницы этих сумм (сумма продажи за минусом суммы покупки). Если же сумма продажи меньше суммы покупки, то налог вы платить не должны. Теперь заполните налоговую декларацию.

Возьмите бланк налоговой декларации (форма 3-НДФЛ). Его можно получить в налоговой инспекции (бланки находятся в свободном доступе на стойках информации) или распечатать из какой-нибудь справочно-правовой системы (КонсультантПлюс, Гарант и пр.). В крайнем случае можно приобрести в киосках по продаже бухгалтерских бланков, которые обычно расположены или в здании налоговой инспекции, или в непосредственной близости от него. Вам понадобятся листы А, Е, раздел 1, раздел 6 и титульный лист (стр.1 и стр.2.) Заполняйте их в этом же порядке.

Лист А. В строке 030 укажите полностью ФИО лица, которому вами был продан автомобиль. В строке 040 напишите сумму продажи. В строках 050-070 поставьте нули, если сумма продажи не превысила сумму покупки. Если же вами была получена прибыль, в строке 050 указывается разница суммы продажи и суммы покупки. В строке 060 - сумма налога, подлежащего уплате (13% от разницы сумм), в строке 070 - ноль.

Лист Е. В строках 130 и 150, а также в cтроках 140, 160 и 190 укажите сумму продажи транспортного средства, в случае если она не превышает сумму покупки. Если же вами была получена прибыль от продажи транспортного средства, в строках 130 и 150 укажите сумму продажи, а в строках – 140,160 и 190 – сумму покупки.

Раздел 1. В строках 010 и 030 укажите стоимость автомобиля, по которой вы его продали. В строку 040 впишите сумму покупки авто, если вами была получена прибыль от продажи авто, или ту же сумму продажи - в случае реализации автомобиля по меньшей стоимости. В строке 050 укажите величину прибыли, полученную вами от продажи транспортного средства, в случае отсутствия прибыли – поставьте ноль. Если прибыль отсутствует, в строках 060-120 также поставьте нули. При наличии прибыли, в строках 060 и 120 укажите сумму налога, подлежащей уплате (сумму прибыли умножьте на 0,13), в строках 070-110 – нули.

Раздел 6. В строке с кодом 010 поставьте 1 - если вы обязаны уплатить подоходный налог с прибыли от продажи ТС, 3 – если такой обязанности не возникло. В строке 020 указывается КБК (код бюджетной классификации) – его лучше уточнить в налоговой инспекции непосредственно перед сдачей декларации. В строке 030 укажите код ОКАТО в соответствии с Общероссийским классификатором объектов административно-территориального деления (можно поискать в справочно-информационных системах, интернете или уточнить в налоговой инспекции. Помните, что если код ОКАТО имеет менее 11 символов, справа от кода в пустующие ячейки вписывается нули). В строке 040 укажите сумму налога, подлежащего уплате, в случае отсутствия прибыли от продажи авто – ноль.

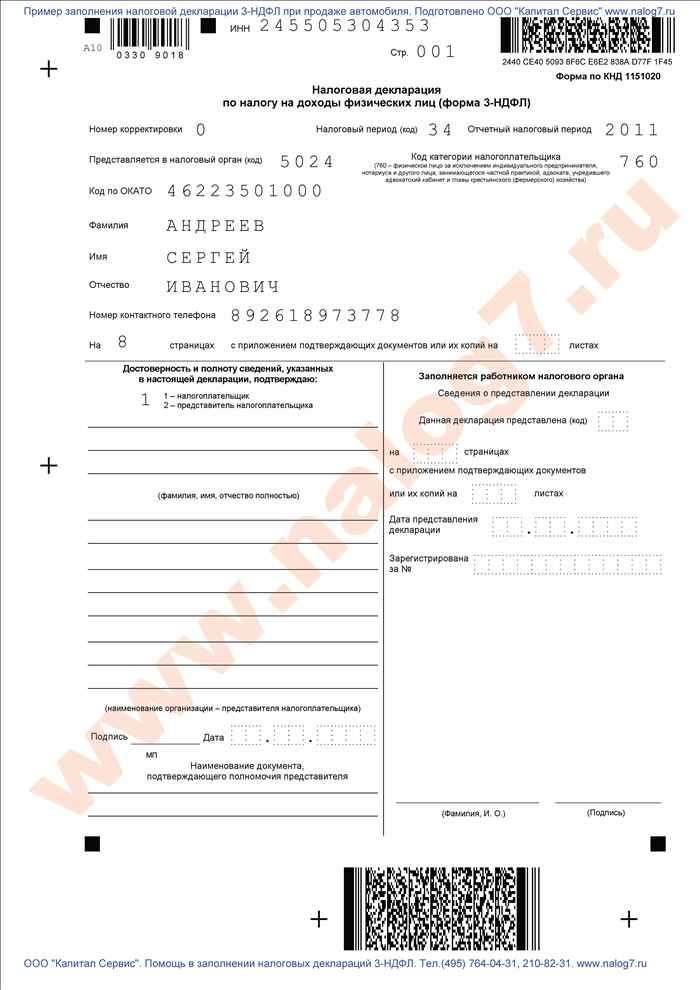

Заполните Титульный лист (страницы 1 и 2 декларации). Укажите свои фамилию, имя, отчество, контактный телефон, паспортные данные, адрес регистрации. Посчитайте количество страниц декларации (их должно быть 6) и количество листов прилагаемых документов. Имейте ввиду, «номер корректировки» соответствует 0--, «отчетный период» - году продажи транспортного средства, «код категории налогоплательщика» - 760 (если вы не являетесь адвокатом, нотариусом, индивидуальным предпринимателем или главой фермерского хозяйства), «код страны» - 643 (если вы являетесь гражданином РФ). Код налогового органа и код ОКАТО уточните в налоговой инспекции непосредственно при сдаче декларации.

Вверху каждой страницы декларации укажите номер своего ИНН (если знаете), фамилию и инициалы. Внизу каждой страницы (за исключением стр.1 Титульного листа) поставьте дату и подпись под строкой «Достоверность и полноту сведений, указанных на данной странице, подтверждаю:». Пронумеруйте листы декларации в соответствующих ячейках. Скрепите декларацию степлером, не повреждая штрих-кода. Не забудьте приложить копии документов о покупке и продаже автомобиля.

Напомню, что сдавать декларацию 3 НДФЛ нужно только в том случае, если вы продали автомобиль, которым владели менее 3 лет.

Итак, сначала разберемся какие листы нужно заполнять

Заполнение 3 НДФЛ Лист А

Чтобы не запутаться, рекомендую следующий порядок заполнения 3 НДФЛ

Шаг.1 Заполняем Титульный лист

Шаг. 2 Заполняем Лист Е

Шаг. 3 заполняем лист А

Шаг. 4 Заполняем Раздел 1

Шаг. 5 Заполняем Раздел 6

Шаг 1 Заполняем титульный лист декларации 3 НДФЛПри заполнении титульного листа декларации 3 НДФЛ думаю вряд ли у вас возникнут какие либо трудности.

Остановимся лишь на основных моментах:

— если вы сдаете декларацию впервые, то номер корректировки нужно указать 001

— код ОКАТО можно узнать в налоговом органе по месту жительства или регистрации

— код категории плательщика 760 — физическое лицо, за исключением индивидуального предпринимателя,

нотариуса и другого лица, занимающегося частной практикой, адвоката, учредившего

адвокатский кабинет, и главы крестьянского (фермерского) хозяйства)

Шаг 2 Заполняем Лист Е декларации 3 НДФЛЗдесь все зависит какой вид вычета вы выбрали.

Напомню, что вы можете воспользоваться одним из двух имущественным вычетов

В первом случае вам будет необходимо заполнить п.2.1.1 строку 110 и строку 120

По с троке 110 укажите сумму дохода от продажи автомобиля

По строке 120 укажите сумму имущественного вычета в пределах 250 000 руб.

Здесь у вас может возникнут вопрос: а какую сумму вычета показывать в строке 120, если машина была продана дешевле чем 250 000 руб.?

В этом случае сумму вычета нужно показать равной сумме полученного дохода. Предположим, что вы продали автомобиль за 200 000 руб. тогда по строке 120 вам нужно указать сумму имущественного вычета в размере 200 000 руб.

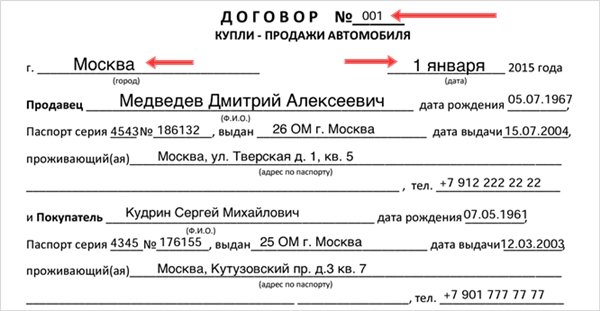

При втором варианте, вы уменьшаете сумму полученных доходов на покупную стоимость автомобил (если конечно вы сохранили договор купли продажи и платежные документы к нему)

При этом варианте вам нужно заполнить п. 2.2. 2 строку 130 и строку 140.

По строке 130 укажите сумму дохода от продажи автомобиля

По строке 140 – расходы на его приобретение.

Важно помнить, что если продали только один автомобиль, то вы можете выбрать любой из вычетов. Если вы продавали 2 автомобиля то вы можете по одному из них вы можете воспользоваться вычетом в размере 250 000 руб. а по другому в размере понесенных расходов.

Если вы продали 3 автомобиля и более, то вы можете воспользоваться правом на получение имущественного вычета в размере понесенных расходов только по одному автомобилю, а по остальным – уменьшить сумму дохода на 250 000 руб.

В разделе 2.3 нужно указать итоговые суммы

По строке 150 отразите общую сумму полученных доходов.

Строка 150 = строка 110+строка 130

По строке 160 отразите всю сумму полученных вычетов

Строка 160 = строка 120 + строка 140

Далее заполняем раздел 4 «Расчет общей суммы вычетов»

Строка 190 = строка 160

Шаг. 3 Заполняем Листа А декларации 3 НДФЛПо строке 030 вам нужно указать Фамилию Имя Отчество покупателя или наименование организации покупателя.

Если вы покупали автомобиль у организации, то вам нужно заполнить стр. 010 «ИНН источника выплаты дохода», 200 «КПП» и 021 «Код ОКАТО»

Эти данные можно взять из договора-купли продажи. Если вы продали автомобиль физическому лицу, то эти строки не заполняются.

По строке 040 нужно отразить сумму полученного дохода от продажи автомобиля.

По строке 050 нужно показать сумму облагаемого дохода. Для этого сумму дохода нужно уменьшить на сумму имущественного вычета при покупке автомобиля.

По строке 060 нужно указать сумму исчисленного налога. Для этого сумму облагаемого дохода нужно умножить на 13 %.

По строке 070 нужно поставить прочерк.

Если вы продавали несколько автомобилей или другое имущество, а также недвижимость, либо получали иные доходы, с которых не был удержан НДФЛ, то нужно заполнить аналогичным образом строки с 030 по 070 указанные ниже.

В разделе 2 нужно отразить итоговые суммы. Для этого нужно сложить все данные по каждой строкам с 030 по 070 указанного раздела.

Чтобы правильно заполнить данные на Листе А я рекомендую сначала заполнить лист Е. Поскольку данные, отраженные на листе А должны совпадать с данными, указанными на листе Ж.

Сейчас объясню как:

Строка 080 Лист А = строка 150 Лист Е

Строка 090 Лист А = строка 160 Лист Е

Шаг 4 Заполняем Раздел 1 декларации 3 НДФЛПо строке 010 отражаем сумму полученного дохода

Строка 010 раздела 1 = строка 080 Лист А

По строке 020 ставим прочерки

По строке 030 отражаем итоговую сумму дохода. В вашем случае строка 030 = строка 010

По строке 040 отражаем общую сумму расходов и налоговых вычетов

Строка 040 разд.1 = строка 190 Лист Е

Далее рассчитываем налоговую базу по НДФЛ и указываем ее в строке 050 Раздела 1.

Для этого из строки 030 Раздела 1 нужно вычесть строку 040.

По строе 060 отражается общая сумма налога. Для этого сумму облагаемого дохода, указанного по строке 050 нужно умножит на 13 %.

По строкам 070, 075, 080, 090, 100 – нужно поставить прочерки

По строке 110 указать сумму равную сумме, отраженной по строке 060.

Шаг 5 Заполняем Раздел 6 декларации 3 НДФЛПо строке 010 указываем код 01 если по итогам разде1 у вас получился сумма НДФЛ к уплате в бюджет или код 3 если сумма вычетов превышает сумму исчисленного НДФЛ.

Следует отметить, что если сумма вычетов вы указываете только пределах полученного дохода. Поэтому если сумма вычета больше, то она не подлежит возврату из бюджета. Поэтому код 2 «возврат из бюджета» стоки 010 вы не используете.

По строке 020 укажите КБК НДФЛ.

По строке 030 укажите код ОКАТО налогового органа, в котором вы зарегистрированы. Этот код можно узнать в налоговой инспекции по месту жительства ил регистрации.

По строке 040 укажите сумму налога, подлежащую уплате в бюджет.

стр. 140 разд. 6 = строка 110 разд. 1

Чтобы вам было проще разобраться какие «циферки» куда правильно поставить я подготовила для вас конкретный пример заполнения 3 ндфл при продаже автомобиля.

Заполнение декларации 3 ндфл при продаже автомобиля практический примерВозьмите мой пример заполнения 3 НДФЛ и все что выделено красным шрифтом замените на свои данные

Полный бланк декларации 3 НДФЛ можно скачать здесь

Предположим гражданка Степанова Лариса Ивановна в 2012 году продала 2 автомобиля:

Первый автомобиль был продан за 300 000 руб. гражданину Зайцеву Сергею Николаевичу. Покупная стоимость автомобиля 200 000 руб.

Второй автомобиль был продан за 200 000 руб гражданину Волкову Александру Сергеевичу. Покупная стоимость 170 000 руб.

При продаже этих 2 автомобилей Степанова Л.И. имеет право по одному из них воспользоваться вычетом в размере 250 000 руб. (но не более размера полученного дохода), а по другому вычетом в размере понесенных расходов ( покупной стоимости автомобиля). Поскольку первый автомобиль был продан дороже 250 000 руб и сумма расходов меньше 250 000 руб. то по нему будет выгоднее воспользоваться вычетом в размере 250 000 руб. а по второму использовать вычет в размере понесенных расходов.

По первому автомобилю налогооблагаемый доход составит 300 000 руб — 250 000 руб. = 50 000 руб.

По второму — 200 000 руб. — 170 000 руб. = 30 руб.

Итого общая сумма облагаемого дохода составит 80000

А сумма НДФЛ к уплате в бюджет 10 400 руб ( 80 000 руб х 13 %).

При заполнении 3 НДФЛ при продаже автомобиля всегда нужно просчитывать какой вычет лучше применить. Особенно это касается случаев когда вы продаете несколько авто. Например, если бы Степанова Л.А. не рассчитала какой вычет ей выгоднее использовать по каждой машине но у нее могло получиться так: по первой машине она бы воспользовалась вычетом в размере расходов, а по второй вычетом в размере 250 000 руб. И что в итоге получилось?

Налогооблагаемый доход по первой машине составил 100 000 руб (300 000 руб. — 200 000 руб.) а по второй 0 (200 000 — 200 000 руб.) При этом у вас может возникнуть вопрос почему вычет по второй машине 200 000 руб. а не 250 000 руб.

Дело в том что вычет применяется только в пределах полученного дохода и возврату из бюджета не подлежит.

Так что прежде чем заполнить 3 ндфл при продаже автомобиля просчитайте все варианты.

ЖЕЛАЮ ВАМ СОЛИДНЫХ ДОХОДОВ И МАЛЮСЕНЬКИХ НАЛОГОВ!

Чтобы разобраться, какие обязанности накладывает на автолюбителя продажа его автомобиля, необходимо подробно проанализировать налоговое законодательство, регламентирующее порядок и сроки декларирования и уплаты налога на доходы физических лиц (НДФЛ), который раньше назывался подоходным налогом. Для этого приведем выдержки из 2х основных статей налогового кодекса, которыми мы и будем руководствоваться при уплате налога с продажи автомобиля. Статья подготовлена по материалам сайта авто.ру

Статья 220 НК РФ. Имущественные налоговые вычеты1. При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих имущественных налоговых вычетов:

1) в суммах, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, но не превышающих в целом 1000000 рублей, а также в суммах, полученных в налоговом периоде от продажи иного имущества, находившегося в собственности налогоплательщика менее трех лет, но не превышающих в целом 250000 рублей (абзац в редакции, введенной в действие с 1 января 2005 года Федеральным законом от 20 августа 2004 года N 112-ФЗ; дополнен с 1 января 2007 года Федеральным законом от 27 июля 2006 года N 144-ФЗ; в редакции, введенной в действие с 29 декабря 2009 года Федеральным законом от 27 декабря 2009 года N 368-ФЗ, распространяется на правоотношения, возникшие с 1 января 2009 года; в редакции, введенной в действие с 1 января 2010 года Федеральным законом от 19 июля 2009 года N 202-ФЗ, - см. предыдущую редакцию).

Статья 217 НК РФ. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

17_1) доходы, получаемые физическими лицами, являющимися налоговыми резидентами Российской Федерации, за соответствующий налоговый период от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика три года и более, а также при продаже иного имущества, находившегося в собственности налогоплательщика три года и более.

В данной статье мы не ставим своей задачей разубеждать кого-либо в том, что налоги платятся только с прибыли, а убыток от продажи автомобиля (что является обычной ситуацией) налоговых обязательств не порождает. Просто примите это как данность, поскольку тема налога на прибыль актуальна только для организаций, а учет расходов на приобретение автомобиля будет раскрыт далее.

Теперь о порядке подачи налоговой декларации. Налоговым периодом по данному налогу является календарный год (ст. 216 кодекса), и подать декларацию в налоговый орган по месту жительства необходимо не позднее 30 апреля года, следующего за отчётным (абз. 2 п. 1 ст. 229 Налогового кодекса). То есть если автомобиль был продан в 2011 году, подать декларацию надо не позднее 30 апреля 2012 года. Если 30 апреля является нерабочим днем, то крайним сроком подачи декларации будет первый следующий за ним рабочий день. Подать декларацию можно лично в налоговой инспекции по месту жительства, а также по электронным каналам связи (Интернет). Данный способ предусмотрен инструктивными документами ФНС РФ при заполнении декларации в специальной программе (об этом ниже), но по опыту далеко не все налоговые готовы принимать декларацию в электронном виде, поэтому целесообразно пользоваться первым способом.

Ставка налога на доход от продажи имущества составляет 13 %. Однако в некоторых случаях есть возможность применить имущественный налоговый вычет, то есть уменьшить сумму, облагаемую этим налогом по указанной ставке, а то и вовсе и избежать его уплаты. Регламентирует это статья 220 кодекса. Она устанавливает, что при реализации имущества (в данном случае автомобиля), находившегося в собственности менее трёх лет, вычет составляет 250.000 рублей, то есть выручка от продажи уменьшается на эту сумму и с разницы уплачивается налог. Если автомобиль был в собственности более трёх лет, вычет предоставляется в полном размере полученной суммы, то есть налог вообще не уплачивается. Однако надо учесть два момента: во-первых, подача декларации является во всех случаях обязательной, даже при наличии оснований для применения вычета на всю сумму сделки, во-вторых, налоговый вычет предоставляется не автоматически, а на основании заявления, которое подаётся в налоговый орган одновременно с представлением декларации. Кроме того, в отношении срока пребывания автомобиля в собственности в части определения величины налогового вычета не установлено специфических правил (как для исчисления транспортного налога, который рассчитывается исключительно из сроков регистрации автомобиля на его собственнике), поэтому данный срок должен определятся, исходя из дат фактического приобретения и прекращения права собственности, которые могут не совпадать с датами постановки автомобиля на регистрационный учет и снятия с него. Это может оказаться существенным, когда срок пребывания автомобиля в собственности приближается к трем годам по причине существенного изменения величины предоставляемого налогового вычета, о котором было сказано выше.

Также закон предусматривает ещё одну возможность уменьшить сумму налога. Вместо применения упомянутого вычета налогоплательщику дано право уменьшить сумму дохода, облагаемого налогом, на сумму произведенных расходов (подтверждённых документально), связанных с получением этого дохода. Это означает, что если у гражданина сохранились документы о сумме, за которую приобретался автомобиль, её можно вычесть из суммы, полученной от последующей его продажи и уже с этой разницы уплатить налог по установленной ставке. Отметим, что необходимо документально подтвердить именно факт расходов, т.е. представить копии документов о передаче денежных средств в уплату за автомобиль. Таковыми документами могут, к примеру, являться кассовые чеки, корешки приходных кассовых ордеров, документы, подтверждающие внесение наличных в банк на счет продавца или безналичный перевод на указанный счет, расписки в получении денежных средств в уплату за автомобиль. При этом договор купли-продажи в качестве такого документа рассматриваться не может, если в нем прямо не указан факт передачи денежных средств. Эта позиция в настоящее время входит в практику работы налоговых органов.

Теперь несколько слов о том, как именно следует формировать декларацию о доходах в электронном виде. Итак, заполняем декларацию по форме 3-НДФЛ о доходах физических лиц.

1. Что надо знать прежде, чем приступить к заполнению декларации?Вы должны прежде всего вспомнить, какая сумма была указана в справке-счете или договоре на куплю-продажу вашей бывшей машины. Ибо именно эта сумма будет фигурировать в сведениях, полученных налоговыми органами из ГАИ.

Также надо вспомнить:

- свой ИНН – идентификационный номер налогоплательщика – кажущуюся на первый взгляд хаотичной последовательность из 12 цифр;

- номер своей налоговой инспекции – конкретно нужен код, состоящий из 4-х цифр. Эти 4 цифры должны совпадать с первыми четырьмя цифрами ИНН.

Ссылки на определение номера своей налоговой инспекции:

2. Какие документы нужны для заполнения декларации.Попросите в бухгалтерии на месте вашей работы справку 2-НДФЛ. Откроем маленький секрет: чтобы сделать такую справку бухгалтеру, который занимается расчетом зарплаты, надо не более 5 минут. Если вы работаете по совместительству где-то еще, то вам понадобится справка и с другого места работы. Если в течение года вы меняли работу – то и с прошлого.

Постарайтесь найти платежные документы, которые вы получили, приобретая вашу, теперь уже бывшую машину. Они понадобятся для расчета суммы налога.

3. Скачать программу для формирования декларации лучше всего здесь:там же есть инструкция по ее установке.

4. Повторим правила расчета суммы налога при продаже автомобиля.а) Если проданный автомобиль был у вас во владении больше трех лет, и есть документы, это подтверждающие (договор купли-продажи, накладная на авто) – то налог платить не придется.

б) Если проданный автомобиль был у вас во владении меньше трех лет, но есть документы, подтверждающие, что сумма приобретения авто больше суммы продажи – то налог платить не придется.

в) Если вы продали автомобиль за сумму менее чем 250000 рублей – то налог платить не придется.

г) Если же вы владели автомобилем менее трех лет, никакие документы, подтверждающий его первоначальную стоимость не сохранились, и сумма продажи превышала 250000 руб, то вам придется заплатить налог из следующего расчета:

(Сумма_продажи – 250000) х 13%. Сумма налога округляется по общим правилам до целых чисел.

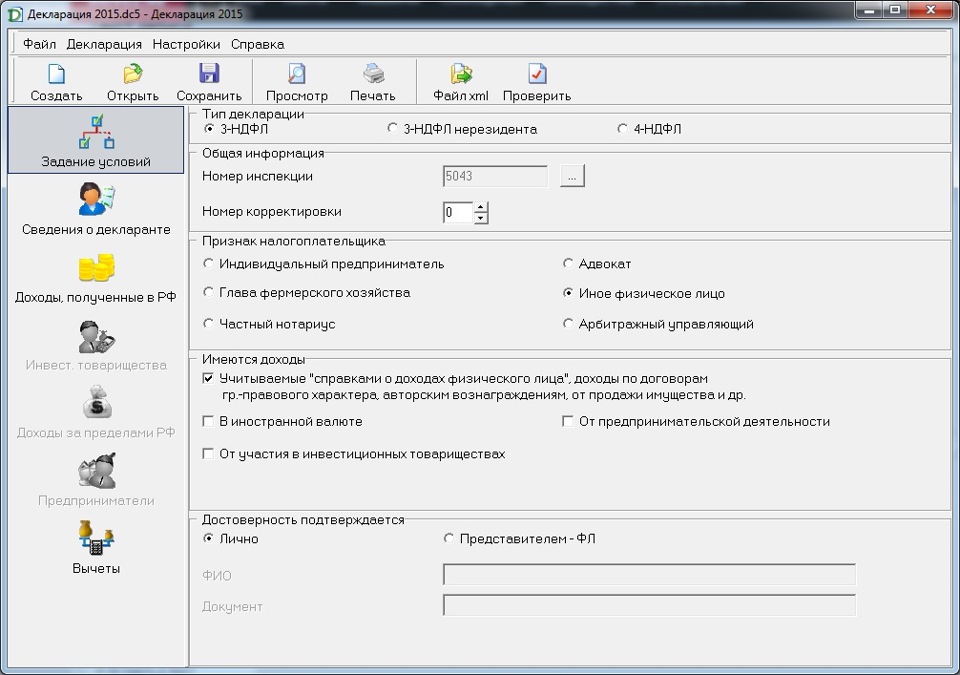

5. Приступаем к заполнению декларации 3-НДФЛ.Запускайте ярлык 3-НДФЛ с рабочего стола или оттуда, куда вы его засунули. Рабочее окно разделено на 3 части: верхнее «Создать-Открыть-Сохранить-Просмотр-Печать-Экспорт-Проверить-Word».

Слева разделы, которые нам понадобятся: « Задание условий. Сведения о декларанте. Доходы, полученные в РФ. Вычеты». Переход от раздела к разделу осуществляется тыканием мыши. Программа контролирует полноту заполнения каждого раздела, но можно перейти куда угодно, задав «пропустить все».

6. Заполнение раздела «Задание условий».6.1. Тип декларации – «З-НДФЛ».

6.2. Общая информация.

- номер инспекции - выбирается из предложенного списка;

- поставить точку в поле «Первичная»;

- лучше поставить галку в поле «Не выводить дату на печать», но тогда придется дописать дату на уже распечатанной декларации вручную.

6.3. Статус декларанта – в общем случае «физическое лицо, получившее доходы от налоговых агентов». Если вы, конечно, не относитесь к остальным перечисленным категориям.

6.4. Имеются доходы – «учитываемые «справками о доходах физического лица», доходы по договорам гражданско-правового характера, по авторским вознаграждениям, от продажи»

6.5. Достоверность подтверждается – «лично», если декларацию подписывать будете сами.

7. Заполнение раздела «Сведения о декларанте».Особых сложностей в заполнении этого раздела нет. Основная трудность – внимательность и аккуратность при заполнении полей.

Вид документа – «паспорт гражданина РФ»

Если вы не помните ваш индекс, то можно узнать там же, где и номер налоговой - после указания полного адреса, индекс появится в строке этого адреса

Код региона тоже выбирается из предложенного списка.

При вводе крупных городов СПб, Мск, их нужно искать в поле \"регион\" и не указывать поля \"населенный пункт\", \"город\", \"район\", если только это не пригородные населенные пункты

8. Заполнение раздела «Доходы, полученные в РФ»Еще раз повторимся, что данная инструкция предназначена исключительно для тех, кто в 2006 г. получал доходы, состоящие из заработной платы от работодателя, и средств, полученных от продажи автомобиля, и не предназначена для заполнения декларации о доходах, полученных из других источников.

Доходы, полученные от продажи имущества (авто) облагаются налогом по ставке 13%. Убедитесь, что вы находитесь на закладке именно 13 %: рабочее окно разделено на 2 части – «источники выплат» и таблица «месяц дохода-код дохода-сумма дохода-код вычета-сумма вычета».

9.1. Ввод данных о продаже автомобиля.Нажимаем «+» в окне «источники выплат».

Наименование источника выплат – ФИО покупателя вашего автомобиля.

Остальные поля не заполняются. «Да» - ввести информацию в декларацию.

Нажимаем «+» во втором окне. Появляется таблица «Сведения о доходе».

Выбираем код дохода «1520 – Доходы от реализации иного имущества (доли), кроме ЦБ». Вводим сумму полученного дохода – сумму продажи автомобиля.

Выбираем код вычета (расхода) – в зависимости от вашей конкретной ситуации (см. п.5):

Вариант а)– код вычета 304 «Продажа имущества, находящегося в собственности 3 года и более».

Вариант б) – код вычета 305 «В сумме документально подтвержденных расходов».

В окне «сумма вычета (расхода)» введите сумму, указанную в документах, подтверждающих покупку вами автомобиля.

Варианты в) и г) – код вычета 303 «Продажа имущества, находящегося в собственности менее 3-х лет (в пределах 250000 руб.)»

Ставим цифру месяца, в котором был получен доход.

В таблице «Итоговые суммы по источнику выплат» ничего заполнять и редактировать не надо.

9.2. Ввод данных со справок 2-НДФЛ.

Нажимаем «+» в окне «источники выплат».

Наименование источника выплат – введите наименование места вашей работы, так как это указано в разделе 1 справки 2-НДФЛ. Введите ИНН, КПП и ОКАТО. Если на месте работы вам предоставлялись стандартные налоговые вычеты (это видно, если в справке 2-НДФЛ заполнен раздел 4), поставьте галочку в окне «Данный источник предоставлял стандартные вычеты».

Нажимаем «+» во втором окне. Появляется таблица «Сведения о доходе».

Выбираем код дохода, который указан в разделе 3 справки 2-НДФЛ, обычно это код 2000 – «Заработная плата и другие выплаты во исполнение трудового договора», либо код 2012 – «суммы отпускных выплат» и введите сумму, которая указана в справке в соответствующем месяце. Номер месяца тоже необходимо ввести.

Повторить процедуру для другого месяца.

После того, как вы ввели все цифры раздела 3 справки 2-НДФЛ, проверьте таблицу «Итоговые суммы по источнику дохода». Общая сумма дохода должна совпадать с суммой в графе 5.1 справки 2-НДФЛ, заодно вручную поставьте цифры в окна «облагаемая сумма дохода», «сумма налога исчисленная» и «сумма налога удержанная» в соответствии с графами 5.2, 5.3 и 5.4 справки 2-НДФЛ.

Повторить процедуру для другого места работы, если нужно.

10. Собственно заполнена вся декларация.Сохраняйте ее, просматривайте, распечатывайте 2 экземпляра, подписывайте.

Если вы ставили коды вычета 304 и 305 – прикладывайте документы (копии документов), подтверждающих факт владения автомобилем более трех лет или первоначальную стоимость ее приобретения. В случае приложения оригиналов вам лучше идти в налоговую инспекцию и подавать декларацию лично, чтобы ваши документы нигде не затерялись.

Если вы ставили код вычета 303, то можете в налоговую не ходить, а отправить декларацию по почте, ценным письмом с описью вложения. Желательно еще и с уведомлением о получении. Только не забудьте, что декларация должна быть подана или отправлена не позднее 30 апреля (в этом году из-за переноса праздников – 2 мая).

11. Кроме декларации необходимо написать и подать в налоговую инспекцию следующее заявление:«Руководителю Инспекции ФНС РФ №…….

От ФИО, ИНН, Адрес, паспортные данные

Прошу предоставить мне имущественный налоговый вычет при исчислении налога на доход, полученный в 2006 году от продажи принадлежавшего мне на праве собственности автомобиля марки ___________, гос.№______ в размере ________ руб. на основании п.1 ст.220. НК РФ.

Дата, личная подпись.»

В случае, если представлены документы, подтверждающие расходы на приобретение автомобиля и в декларации проставлен код вычета 305, текст заявления следует сформулировать следующим образом:

«Прошу при исчислении налога на доход, полученный в 2006 году от продажи принадлежавшего мне на праве собственности автомобиля марки ___________, гос.№______ уменьшить сумму полученного мной дохода в размере _________рублей на сумму фактически произведенных и документально подтвержденных расходов на приобретение указанного автомобиля в размере__________рублей.»

12. Как платить налог.Если при заполнении декларации получилась сумма к уплате, то ее в конце-концов придется заплатить. В настоящее время механизм уплаты НДФЛ физическими лицами на уровне инструкций налоговой службы четко не регламентирован. Соответственно в описываемом случае следует соблюдать следующие предписания Налогового Кодекса:

- лица, получившие доход от продажи имущества (в описываемом случае – автомашины), исчисляют и уплачивают соответствующий налог самостоятельно (п/п 2 п.1 ст.228, а также п.2 той-же статьи);

- сумма налога должна быть уплачена по месту жительства в срок до 15 июля года, следующего за отчетным (п.4 ст.228).

В связи с изложенным, если вы до 15 апреля вы не дождались извещения налоговой инспекции об уплате налога (на практике по результатам проверки декларации такие извещения вместе с уже заполненными платежными документами высылались в адрес налогоплательщиков не так уж редко) – идите в банк платить налог самостоятельно. Реквизиты для уплаты налога можно найти на сайтах конкретных налоговых инспекций или посмотреть в самой налоговой инспекции. По опыту, вся нужная информация (реквизиты, режимы работы, коды ОКАТО) всегда вывешена на стенах инспекций, правда в самом неудобном месте. Код бюджетной классификации (КБК) указан на странице 4 декларации 3-НДФЛ (вы ведь сохранили у себя один экземпляр).

Чем же мы рискуем, не подав декларацию и не уплатив налог?

Здесь тоже возможны различные варианты. Прежде всего, поскольку подача декларации является обязательной, её непредставление является нарушением, предусмотренным ст. 119 Налогового кодекса РФ. Ответственность – штраф в размере 5 % от подлежащей уплате суммы за каждый полный или неполный месяц, прошедший со дня, установленного для её представления, но не более 30 % от суммы неуплаченного налога и не менее 100 рублей. Если же срок представления декларации нарушен более чем на 180 дней – ответственность более строгая: 30 % от неуплаченной суммы налога, и 10 % от этой суммы за каждый полный или неполный месяц, начиная со 181-го дня просрочки представления декларации.

Правда здесь есть один нюанс: если сумма сделки, как это ни парадоксально звучит, точно неизвестна ни гражданину, ни налоговой инспекции – фактически возможен только штраф в размере 100 рублей. А причины, по которым эта сумма может быть неизвестна, банальна – зачастую автомашины продаются, как принято говорить «по доверенности», поэтому официальный собственник автомашины, на которого она зарегистрирована, не знает и не может знать, какая сумма была указана в договоре или справке-счёте при оформлении машины доверенным лицом от его имени. Налоговому органу тоже непросто узнать сумму сделки – обмен информацией с ГИБДД пока ещё чётко не налажен, и несмотря на то, что о снятии автомашины с учёта налоговый орган информируется ГИБДД, однако автомашина после снятии с учёта может быть вообще не поставлена на учёт либо зарегистрирована в другом регионе, с которым обмен информацией не осуществляется, а потому налоговый орган не имеет возможности установить точную сумму сделки и как следствие – рассчитать размер штрафа, подлежащий уплате в определённом размере от суммы сделки.

Что касается возможности привода, привлечения милиции или судебных приставов – данные угрозы со стороны налогового органа на имеют под собой никаких оснований: взыскание налога с физического лица производится только в судебном порядке. При этом до подачи иска в суд налоговый орган обязан направить гражданину требование об уплате налога. Требование – это направленное налогоплательщику письменное извещение о неуплаченной сумме налога и об обязанности уплатить в установленный срок сумму налога и соответствующие пени.

Итак, выводы. При покупке и продаже автомашины документы, подтверждающие факт сделки, её условия, сумму и факт получения и передачи денег, необходимо сохранить у себя. Также надо подать декларацию с указанием полученного дохода, к которой при наличии оснований для применения налогового вычета нужно приложить заявление о предоставлении этого вычета. Ни в коем случае не продавать автомобиль «по доверенности» - минусов от данного варианта «продажи» гораздо больше, чем выгоды, начиная от невозможности правильно и точно отчитаться о полученном доходе и заканчивая возможными претензиями со стороны не только налоговых органов не только по поводу транспортного налога, который платится до тех пор, пока автомашина зарегистрирована на продавце, но и возможных проблем от совершения ДТП новым владельцем машины.

Если же автомашина была передана по доверенности и найти доверенное лицо, чтобы получить документы или узнать сумму сделки, не получается, можно также посоветовать подать декларацию, указав хотя бы примерную сумму сделки, исходя из марки автомобиля (или просто сумму, которая была получена «за доверенность» - как правило, об этом сохраняется расписка). Поскольку узнать и доказать точную сумму сделки налоговая инспекция вряд ли сможет, остаётся надеяться, что судебных преследований не последует. Однако в случае их возникновения лучше обратиться к юристу с конкретными вопросами, связанными именно с этой проблемой, поскольку взыскание налога и пеней за просрочку его уплаты является довольно сложным и проблематичным для налоговых органов, и как показывает практика, при этом ими допускаются различные нарушения и ошибки, которые помогают благополучно разрешить ситуацию и выйти из неё с наименьшими потерями.

И последнее. В настоящее время система информационного взаимодействия государственных органов постоянно совершенствуется, налаживается обмен информацией, сокращаются сроки ее получения. Кроме того, в соответствии с главой 14 НК РФ у налоговых органов есть ряд полномочий для осуществления налогового контроля, включая проведение налоговых проверок, запрос документов и сведений, привлечение свидетелей. Поэтому с течением времени вероятность того, что налоговые органы смогут не только отследить факт снятия автомобиля с учета и, предположив факт его продажи, прислать «письмо счастья», но и документально доказать полученный, но незадекларированный доход от его продажи, неуклонно повышается. И поэтому мы искренне надеемся, что данная статья поможет вам не бегать от налоговой инспекции, а грамотно отчитаться за полученный доход от продажи автомобиля, в большинстве случаев сведя налоговые платежи к нулю.

По материалам: www.info.auto.ru

Вниманию автолюбителей: При продаже автомобиля в наш автосалон, все процендуры отчета в налогуую инспекцию мы делаем за вас совершенно бесплатно!