Категория: Бланки/Образцы

До 1 августа компании сдают 6-НДФЛ за 2 квартал 2016 года. Порядок заполнения с нашими комментариями поможет вам заполнить отчет быстро и без ошибок. Форма сложная, поэтому учтите все нюансы.

Чтобы быстро подготовить сведения 6-НДФЛ. воспользуйтесь примером. Так вы без проблем внесете данные и в первый, и во второй разделы отчета, а заодно узнаете, за какой период надо отражать в расчете сведения о выплаченных доходах.

В этой статье вы найдете:

Готовить сведения по НДФЛ нужно любой компании, которая выплачивает доходы физическим лицам. Прежде всего, это ее работники по трудовым контрактам, а также привлеченные специалисты по гражданско-правовым договорам.

Более того, если компания выпускала ценные бумаги, ей придется отчитаться за доходы (дивиденды), выплаченные физлицам – держателям таких бумаг. Но есть и исключение.

Порядок заполнения формы 6-НДФЛ за 2 квартал 2016 года таков, что доходы по договорам купли-продажи, а также по договорам с предпринимателями показывать в этом отчете не нужно (пп. 1 п. 1 ст. 227, пп. 2 п. 1 ст. 228, п. 2 ст. 230 НК РФ).

Как заполнить 6-НДФЛ, если доход частично облагается НДФЛЕсли полученный доход, например подарок, частично освобожден от обложения НДФЛ, мы покажем это в разделе 1 формы 6-НДФЛ. Какие строки вы заполняете, рассказала Елена Воробьева, самый любимый лектор бухгалтеров.

Это интересно! Порядок заполнения формы 6-НДФЛ за 2 квартал 2016 годаВнесем данные в Титульный лист

Чтобы не нарушать порядок заполнения формы 6-НДФЛ за 2 квартал 2016 года, нужно сначала вписать сведения:

Форму отчета утвердили налоговики (Приказ ФНС России от 14.10.2015 № ММВ-7-11/450@), у нас на сайте есть такой бланк. скачать его можно в один клик.

При подписке на журнал "Российский налоговый курьер" сейчас Вы получаете сразу несколько бонусов. Выберите удобный вариант подписки здесь.

Что нужно отразить в Разделе 1 6-НДФЛ

В этом разделе компания показывает, сколько и каких доходов она выплатила за прошедший период, а также какой НДФЛ подлежит перечислению в бюджет.

Напоминаем, что сведения в этом разделе нужно указывать с начала года нарастающим итогом (письмо ФНС от 18.03.2016 № БС-4-11/4538@). Таков порядок заполнения формы 6-НДФЛ за 2 квартал 2016 года.

В разделе каждому показателю соответствует своя строка, вы не запутаетесь. Например, в отдельном поле нужно:

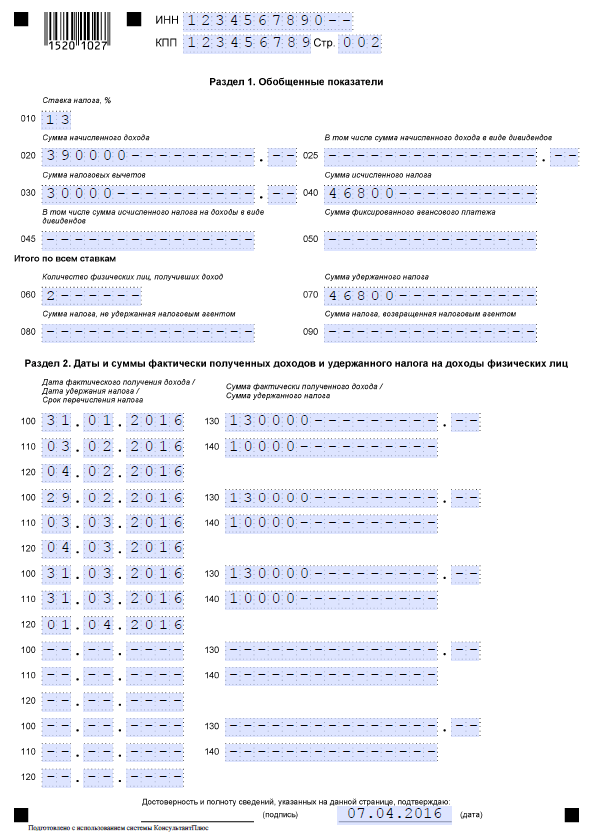

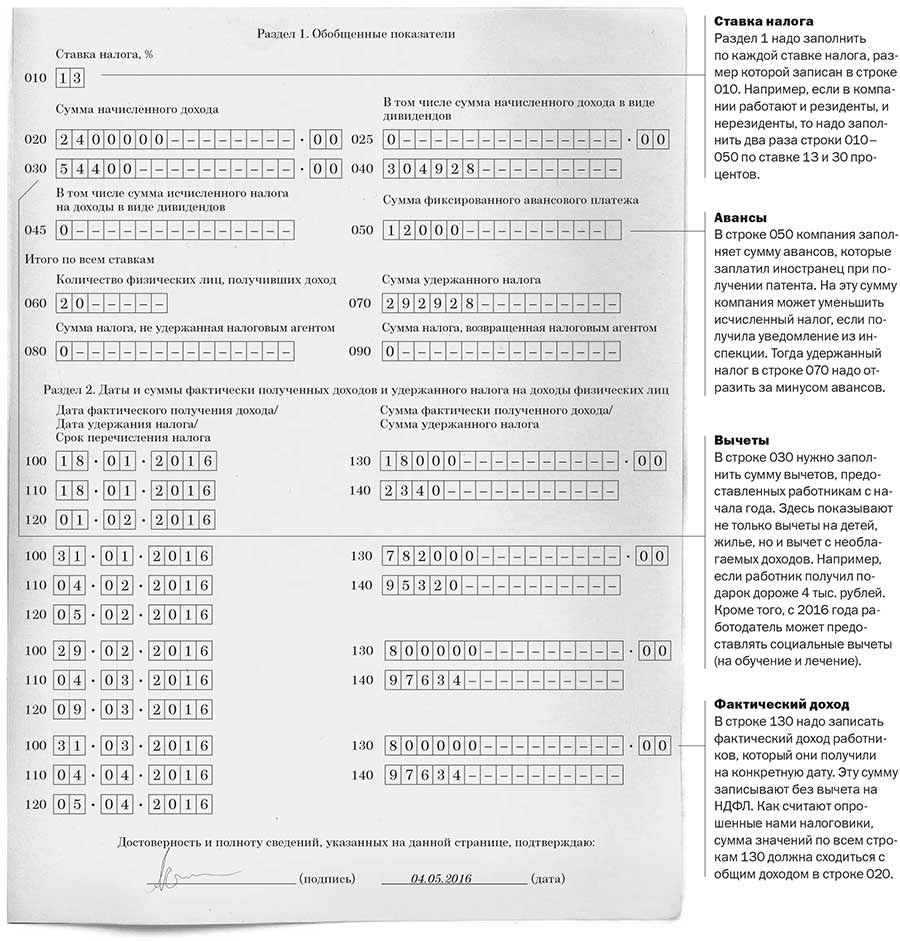

Все эти строки заполняются по каждой ставке налога отдельно, но есть и общие (итоговые) показатели – строки 060 – 090. В эти строки вносим общий итог и показываем на первой странице раздела (см. рисунок ниже).

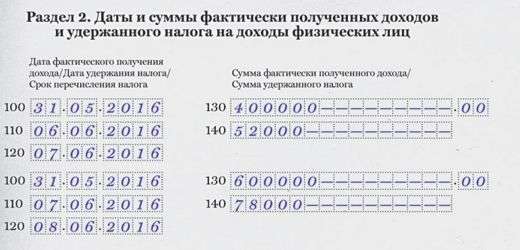

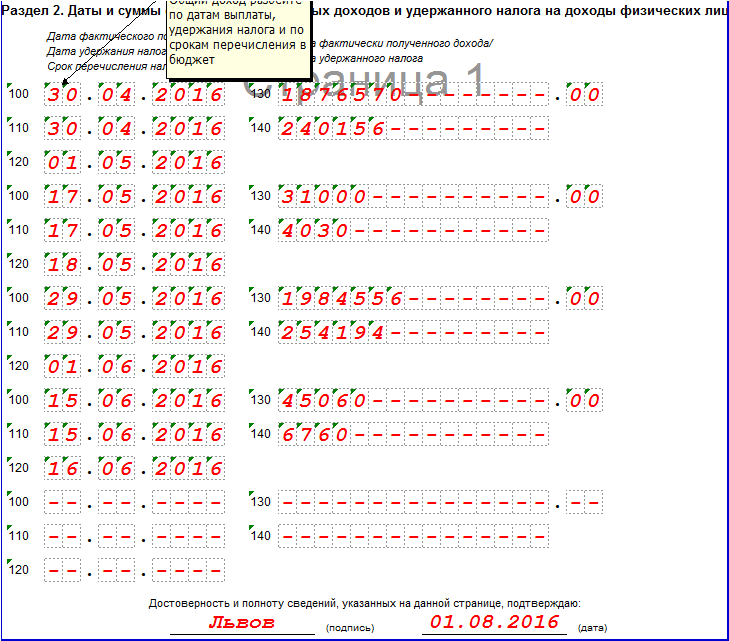

Отразим сведения в Разделе 2 6-НДФЛ

Согласно последним разъяснениям налоговиков порядок заполнения формы 6-НДФЛ за 2 квартал 2016 года такой. В этот раздел попадают данные только о тех доходах, которые были выплачены в истекшем квартале (письмо ФНС от 18.03.2016 № БС-4-11/4538@).

Более того, зарплату, которые вы начислите работникам за июнь, но перечислите на карту в первых числах июля, тоже не надо показывать в отчете за 2 квартал. Отразить эти данные нужно уже в следующем периоде.

В остальном заполнение отчета не должно вызвать проблем, а чтобы вы точно не запутались, мы предлагаем воспользоваться примером. который сделает работу над отчетом простой и понятной.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

ООО и ИП, которые нанимают сотрудников на работу, являются налоговыми агентами по НДФЛ. C 2016 года для всех налоговых агентов по НДФЛ введена обязанность по представлению нового расчета по начисленным и удержанным суммам НДФЛ (пп. «а» п. 3 ст. 2, ч. 3 ст. 4 ФЗ № 113-ФЗ от 2 мая 2015 г.).

Его форма называется 6-НДФЛ. Порядок заполнения утвержден Приказом ФНС России № ММВ-7-11/450 от 14 октября 2015 г.

Когда появляется новая отчетность, бухгалтера всегда ворчат. И это понятно, потому что приходится больше работать. Наша экономическая ситуация изменяется, налоговая система изменяется, появляются новые точки контроля, и это приводит к появлению новых отчетов. Вот и сейчас у нашего государства возникла необходимость контролировать поступление в бюджет НДФЛ ежеквартально, а не раз в год, как было раньше.

Соответственно, новая форма отчетности по НДФЛ введена с целью усиления мер ответственности налоговых агентов за несоблюдение требований законодательства о налогах и сборах по НДФЛ. Это относится ко всем налоговым агентам независимо от основания, по которому они признаны таковыми (письмо Минфина России № 03-04-06/63268 от 2 ноября 2015 г.).

До 2016 года налоговые агенты представляли в налоговую инспекцию по месту своего учета только сведения по форме 2-НДФЛ. С 2016 года отчитываться нужно еще ежеквартально сдавая расчет 6-НДФЛ, содержащий общую информацию в целом по организации.

2-НДФЛ – точка контроля по каждому физическому лицу, получающему доход.

6-НДФЛ – точка контроля по организации или ИП, насколько они соблюдают требования законодательства по оплате НДФЛ в бюджет.

Какие доходы включать в расчет 6-НДФЛВ расчет по форме 6-НДФЛ включайте все доходы, при выплате которых организация признается налоговым агентом. Это зарплата, премии, вознаграждения по гражданско-правовым договорам, больничные, кроме больничных, связанных с беременностью, материальная помощь сверх необлагаемой суммы, материальная выгода, доходы в виде натуральной формы и другие доходы (п. 1.1 Порядка, утвержденного приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450).

Когда нужно сдать расчет по форме 6-НДФЛ? Когда сдать самый первый расчет 6-НДФЛ:Сдать первый отчет нужно начиная с отчета за I квартал 2016 года. Впервые расчет необходимо представить не позднее 4 мая 2016 года (первый рабочий день), так как крайний срок подачи отчета за I квартал 2016 года (30 апреля) выпадает на выходной день, с учетом переноса праздничных дней, приходящихся на май 2016 года в соответствии с Постановлением Правительства РФ № 1017 от 24 сентября 2015 г. (п. 7 ст. 6.1 Налогового кодекса РФ).

Когда сдавать все расчеты или срок представления расчета 6-НДФЛ:– за I квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом;

– за год – не позднее 1 апреля следующего года.

Основание — п. 2 ст. 230 Налогового кодекса РФ.

Расчеты по форме 6-НДФЛ сдавайте в следующие сроки:

Об этом сказано в абзаце 3 пункта 2 статьи 230 Налогового кодекса РФ.

Когда сдать расчет, если ООО или ИП ликвидируется или реорганизовывается:В случае ликвидации (реорганизации) ООО или ИП, Расчет 6-НДФЛ должен быть представлен до момента внесения записи об этом в ЕГРЮЛ (ЕГРИП). Основание — п. 3 ст. 55 Налогового кодекса РФ, письмо Минфина России № БС-3-11/1355 от 30 марта 2016 г.

Таким образом, по итогам 2015 года расчет 6-НДФЛ представлять не нужно (письмо ФНС России № БС-4-11/20483 от 24 ноября 2015 г.).

На титульном листе в строке «Период представления (код)» проставьте один из кодов:

51 – расчет за I квартал,

52 – расчет за полугодие,

53 – расчет за девять месяцев,

90 – расчет за год.

Это следует из пункта 2.2 Порядка и Приложения 1 к Порядку, утвержденному приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450.

Какими способами можно сдать расчет?Расчет по форме 6-НДФЛ налоговый агент или его представитель (с соответствующим подтверждением полномочий) может сдать двумя способами:

– в электронной форме по телекоммуникационным каналам связи, подписанный усиленной квалифицированной электронной подписью налогового агента или его представителя. В этом случае датой его представления будет дата подтверждения отправки оператором электронного документооборота;

– или на бумажном носителе (только в виде машиноориентированной формы), если в налоговом периоде доход от налогового агента получили не более 25 человек. В этом случае датой его представления будет считаться дата фактического представления (при личной сдаче) либо дата его отправки почтовым отправлением с описью вложения.

Если в налоговом периоде доход от налогового агента получили более 25 человек, то расчет представляется в электронном виде в обязательном порядке.

Основание: п. 2 ст. 230 Налогового кодекса РФ, разд. V Порядка, утв. Приказом ФНС России № ММВ-7-11/450 от 14 октября 2015 г. письмо ФНС России № БС-4-11/19263 от 5 ноября 2015 г.

Датой представления формы 6-НДФЛ является день, когда:– подали расчет в инспекцию, если отчет сдает представитель организации или предприниматель;

– отправили по почте с описью вложения;

– спецоператор зафиксировал отправление отчета по ТКС в подтверждении.

Это следует из положений абзаца 7 пункта 2 статьи 230 Налогового кодекса РФ и пунктов 5.1–5.3 Порядка, утвержденного приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450.

Куда сдавать Расчет 6-НДФЛРасчеты по форме 6-НДФЛ нужно сдавать в налоговые инспекции по месту учета налоговых агентов (п. 2 ст. 230 НК РФ). Для организаций – это инспекции по их местонахождению. Для предпринимателей, адвокатов и нотариусов – инспекции по месту жительства (по адресу, где человек прописан). А для предпринимателей, которые состоят на налоговом учете по месту ведения деятельности на ЕНВД, – инспекции этих муниципальных образований. Это следует из пункта 1 статьи 83 и статьи 11 Налогового кодекса РФ.

Если у организации есть обособленные подразделения, то справки по форме 6-НДФЛ подавайте в зависимости от того, где физлица получают доходы. Сориентироваться во всех ситуациях поможет таблица ниже:

Кто и где и получает доходы

Куда подавать форму 6-НДФЛ

Что из себя представляет форма 6-НДФЛ?Форма 6-НДФЛ заполняется ежеквартально нарастающим итогом с начала налогового периода (года).

Заполнять расчет нужно по форме 6-НДФЛ в соответствии с Порядком, утв. Приказом ФНС России № ММВ-7-11/450 от 14 октября 2015 г. Форма 6-НДФЛ заполняется ежеквартально нарастающим итогом с начала налогового периода (года) в целом по всем гражданам, получившим доходы от налогового агента.

Проверить правильность составления расчета на наличие в нем неточностей и ошибок можно с помощью контрольных соотношений, приведенных в письме ФНС России № БС-4-11/3852 от 10 марта 2016 г.

Состав расчета по форме 6-НДФЛ:

– титульного листа;

– раздела 1 «Обобщенные показатели»;

– раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за I квартал, полугодие, девять месяцев и год (письма ФНС России № БС-4-11/3058 от 25 февраля 2016 г. № БС-3-11/650 от 18 февраля 2016 г.). В этом разделе ведется расчет налога, в нем указывается общая сумма начисленных доходов, а также общая сумма начисленного и удержанного налога. По каждой налоговой ставке составляется отдельный раздел 1. Строки 060-090 тогда заполняются только на первой странице.

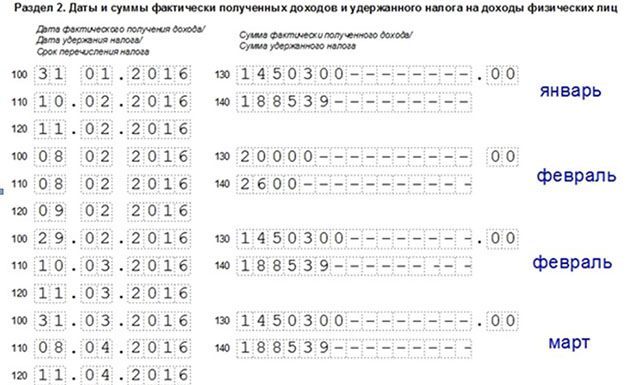

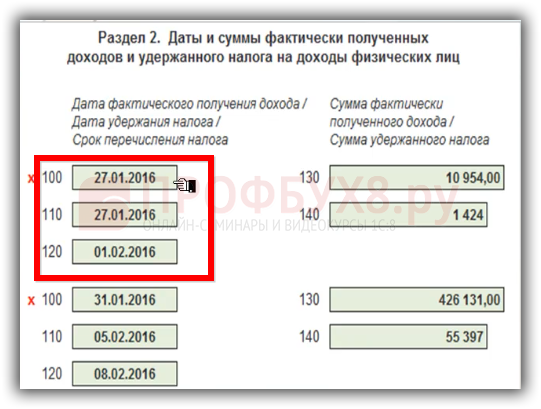

В разделе 2 указывают даты получения дохода (по ст. 223 Налогового кодекса РФ) и удержания НДФЛ, предельный срок, установленный для перечисления налога в бюджет, а также обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога. В этот раздел данные включаются за последние три месяца отчетного периода.

То есть чтобы правильно заполнить раздел 2, нужно распределить общий доход, выплаченный гражданам в течение последнего квартала, по соответствующим датам и для каждой даты указывать отдельную сумму налога. При этом следует учитывать, что раздел 2 можно не заполнять по доходам, в отношении которых налог удержан не был либо не наступила дата удержания (например, по зарплате, начисленной за март, операции по ее выплате, а также по удержанию и перечислению НДФЛ производятся в апреле) (письма ФНС России № БС-4-11/3058 от 25 февраля 2016 г. № БС-3-11/650 от 18 февраля 2016 г. № БС-3-11/553 от 12 февраля 2016 г.).

Порядок заполнения расчета прямо не предписывает формировать и представлять форму 6-НДФЛ при отсутствии начисленных (выплаченных) доходов, в отношении которых возникают обязанности налогового агента (в т. ч. в случае начисления (выплаты) только полностью не облагаемых доходов).

Основанием для заполнения формы расчета, как и для справки 2-НДФЛ, являются налоговые регистры, которые в указанных случаях не формируются (п. 1.1 Порядка, утв. Приказом ФНС России № ММВ-7-11/450 от 14 октября 2015 г. абз. 1 разд. I Порядка, утв. Приказом ФНС России № ММВ-7-11/485 от 30 октября 2015 г.). Этот факт должен свидетельствовать о соответствии показателей данных форм отчетности. Сверить их можно по методике, приведенной в письме ФНС России № БС-4-11/3852 от 10 марта 2016 г. где указано, что общее количество физических лиц, получивших облагаемый налогом доход, которое указывается в строке 060 формы 6-НДФЛ, за год должно совпадать с общим количеством справок 2-НДФЛ с признаком «1» и приложений № 2 декларации по налогу на прибыль (которые представляют ряд налоговых агентов).

Обязанность по представлению в налоговый орган по месту своего учета расчета по форме 6-НДФЛ у организаций (ИП) возникает в случае, если они в соответствии со ст. 226, п. 2 ст. 226.1 Налогового кодекса РФ признаются налоговыми агентами.

Соответственно, если организация (ИП) не производит выплату доходов гражданам (в т. ч. в случае, когда она не ведет деятельность), то представление «нулевого» расчета по форме 6-НДФЛ не требуется (как и справок 2-НДФЛ). В то же время при представлении такого расчета налоговая инспекция обязана принять его в установленном порядке.

Подтверждение: письма ФНС России № ЗН-19-17/97 от 8 июня 2016 г. № БС-4-11/7928 от 4 мая 2016 г. № БС-4-11/4958 от 23 марта 2016 г. (об отражении дивидендов), № БС-4-11/4901от 23 марта 2016 г. (в отношении обязанностей обособленного подразделения).

Нужно ли представлять в налоговую инспекцию форму 2-НДФЛ, если был сдан расчет 6-НДФЛ, в отношении одних и тех же доходов?Несмотря на то, что сведения, содержащиеся в расчете по форме 6-НДФЛ, практически дублируют сведения, которые отражаются в справке 2-НДФЛ, форма 6-НДФЛ сдается наряду с формой 2-НДФЛ, но только в отношении всех работников.

Обязанность подавать справки по форме 2-НДФЛ отдельно на каждого получателя дохода сохранилась, и срок сдачи также остался прежним – не позднее 1 апреля года, следующего за истекшим (п. 2 ст. 230 Налогового кодекса РФ).

Какая ответственность грозит налоговому агенту за опоздание со сдачей расчета по форме 6-НДФЛ?Налогового агента могут оштрафовать, если он:

— не сдал расчет по форме 6-НДФЛ,

— сдал расчет с опозданием,

— привел в форме 6-НДФЛ недостоверные сведения.

В первых двух случаях размер штрафа составит 1000 рублей за каждый полный или неполный месяц со дня, установленного для подачи расчета (п. 1.2 ст. 126 НК РФ). Если налоговый агент – организация, оштрафуют должностных лиц организации, например ее руководителя.

Штраф за каждый расчет с недостоверными сведениями – 500 рублей. Но его можно избежать, если вы успели обнаружить ошибку и подать уточненный расчет до того, как ошибку нашли инспекторы. Об этом сказано в статье 126.1 Налогового кодекса РФ.

Помимо налоговых штрафов, должностным лицам организации (например, руководителю) может быть назначен административный штраф в размере от 300 до 500 руб. (ст. 15.6 КоАП РФ).

Предприниматели, адвокаты, нотариусы к административной ответственности не привлекаются (ст. 15.3 КоАП РФ).

Уточненный расчетУточненный расчет по форме 6-НДФЛ подавайте обязательно, если после сдачи первичного расчета:

— изменились данные о суммах доходов и налога (например, налог был пересчитан);

— обнаружили ошибки в первичном расчете.

На титульном листе в строке «Номер корректировки» проставьте «001» при сдаче первого уточненного расчета, «002» – второго и так далее. Об этом сказано в пункте 2.2 Порядка, утвержденного приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450.

Сегодня на этом всё!

С вами была Инна Извекова.

Приводим порядок заполнения формы 6-НДФЛ за 2 квартал 2016 года. В статье смотрите видео комментарий эксперта про заполнение 6-НДФЛ за 2 квартал.

Образцы заполнения 6-НДФЛВы можете бесплатно скачать бланк 6-НДФЛ у нас на сайте в формате эксель.

Видео комментарий: ответы на вопросы бухгалтеров про 6-НДФЛ за 2 кварталРазъясняет Елена Воробьева — Кандидат экономических наук, налоговый консультант первой категории, член Научно-экспертного совета Палаты налоговых консультантов, автор ежегодно переиздаваемого руководства «Заработная плата».

6-НДФЛ порядок заполнения6-НДФЛ представляют налоговые агенты. Форма 6 НДФЛ утверждена приказом ФНС России от 14.10.2015 № ММВ-7-11/450@.

Расчет 6-НДФЛ заполняется налоговыми агентами и представляется в налоговый орган по месту учета по форме 6-НДФЛ.

Расчет 6-НДФЛ состоит из:

Расчет составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Общие требования к порядку заполнения 6-НДФЛФорма Расчета 6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц, содержащихся в регистрах налогового учета.

В случае если показатели соответствующих разделов формы Расчета 6-НДФЛ не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Поле «Стр.» заполняется на каждой странице формы Расчета (кроме страницы 001).

При заполнении формы Расчета не допускается:

Каждому показателю формы Расчета соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель. Исключение составляют показатели, значением которых являются дата или десятичная дробь.

6-НДФЛ за квартал — свежие статьи для бухгалтераДля указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка»).

Для десятичной дроби используются два поля, разделенные знаком «точка». Первое поле соответствует целой части десятичной дроби, второе - дробной части десятичной дроби.

Страницы формы Расчета имеют сквозную нумерацию, начиная с Титульного листа. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается, например, для второй страницы - «002»; для десятой страницы - «010».

При заполнении полей формы Расчета должны использоваться чернила черного, фиолетового или синего цвета.

В форме Расчета обязательны к заполнению реквизиты и суммовые показатели. При отсутствии значения по суммовым показателям указывается ноль («0»).

Текстовые и числовые поля формы Расчета заполняются слева направо, начиная с крайней левой ячейки, либо с левого края поля, отведенного для записи значения показателя.

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, в верхней части каждой страницы формы Расчета указывается идентификационный номер налогового агента (далее - ИНН). При указании десятизначного ИНН организации в поле из двенадцати знакомест показатель заполняется слева направо, начиная с первого знакоместа, в последних двух знакоместах ставится прочерк: «ИНН 5024002119-».

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк. Например, сумма начисленного дохода заполняется по формату: 15 знакомест для целой части и 2 знакоместа для дробной части и, соответственно, при количестве в размере «1234356.50» они указываются как: «1234356 .50».

Форма Расчета заполняется по каждому ОКТМО отдельно.

Коды по ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО).

Организации, признаваемые налоговыми агентами, указывают код по ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Индивидуальные предприниматели, нотариусы, занимающиеся частнойпрактикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой, и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Индивидуальные предприниматели, являющиеся налоговыми агентами, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

На каждой странице формы Расчета в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» проставляется дата подписания и личная подпись:

При подготовке Расчета с использованием программного обеспечения при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны изменяться. Печать знаков выполняется шрифтом Courier New высотой 16-18 пунктов.

Заполнение Титульного листа 6-НДФЛТитульный лист (Стр. 001) формы Расчета заполняется налоговым агентом, за исключением раздела «Заполняется работником налогового органа».

На титульном листе формы Расчета указываются:

по строкам «ИНН» и «КПП» - для налоговых агентов - организаций - идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации указывается согласно Свидетельству о постановке на учет в налоговом органе, а для налоговых агентов - физических лиц указывается ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

В случае, если форма Расчета заполняется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КППпо месту учета организации по месту нахождения ее обособленного подразделения;

По ликвидированным (реорганизованным) организациям по строке «Период представления (код)» проставляется код периода представления, соответствующий периоду времени от начала года, в котором произошла ликвидация (реорганизация) до дня завершения ликвидации (реорганизации). Например, при ликвидации (реорганизации) организации в сентябре соответствующего налогового периода в указанной строке проставляется код «53».

В отношении физического лица, признаваемого налоговым агентом, указывается полностью, без сокращений, фамилия, имя, отчество (отчество указывается при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис. Например, Иванов-Юрьев Алексей Михайлович;

Раздел титульного листа «Заполняется работником налогового органа» содержит сведения о способе представления Расчета в соответствии с приложением № 3 к настоящему Порядку, количестве страниц Расчета и количестве листов документа, подтверждающего полномочия представителя, если он представляет или подписывает Расчет, дате его представления (получения), номере, под которым зарегистрирован Расчет, фамилии и инициалах имени и отчества работника налогового органа, принявшего Расчет, его подпись.

Заполнение Раздела 1 «Обобщенные показатели» 6-НДФЛВ Разделе 1 - указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если налоговый агент выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по разным ставкам, Раздел 1, за исключением строк 060-090, заполняется для каждой из ставок налога.

В случае если показатели соответствующих строк Раздела 1 не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Итоговые показатели по всем ставкам по строкам 060-090 заполняются на первой странице.

В Разделе 1 указывается:

В Разделе 2 указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога, и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

В Разделе 2 указывается:

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100 - 140 заполняются по каждому сроку перечисления налога отдельно.

Порядок представления 6-НДФЛ в налоговые органыРасчет 6-НДФЛ представляется налоговым агентом в налоговый орган лично или через представителя в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи налогового агента или его представителя по установленным форматам.

Датой представления Расчета считается:

Расчет на бумажном носителе представляется только в виде утвержденной машиноориентированной формы, заполненной от руки либо распечатанной на принтере.

Приложение № 1 к Порядку заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ

Коды периодов представления