.png)

Категория: Бланки/Образцы

У бизнесменов на спецрежиме должна быть книга учета доходов и расходов для ИП на УСН 2016. Мы расскажем, как фиксировать в ней операции. Посмотрите образец книги.

Когда необходимо вести книгуПредприниматели на УСН обязаны вести книгу учета доходов и расходов. Такие бизнесмены освобождены от бухучета. Так что все необходимые показатели своей деятельности им достаточно отражать в книге. На каждый год открывают новую книгу – на бумаге или в электронном виде. Электронную книгу в конце года распечатывают. Заверять ее в инспекции не нужно. Да и сдавать в инспекцию вместе с декларацией по УСН не придется.

Если ИП неправильно оформляет книгу или вообще ее не ведет, ему грозит штраф за грубое нарушение правил учета доходов расходов по статье 120 Налогового кодекса РФ. Его размер – 10 тыс. руб. Если книгу ведут, то инспекторам в ходе проверки ее не представили, оштрафовать могут по статье 126 Налогового кодекса на 200 руб.

Упрощенщики обязаны хранить книгу за прошлые годы в течение последующих четырех лет (п. 1 ст. 23 Налогового кодекса РФ). Посмотрите сроки храния документов .

Как заполнять книгуВ книге учета доходов и расходов отражают операции, которые влияют на налоговую базу по УСН. Так что если ИП получил доходы, которые не облагают налогом (например, от продажи личного имущества), в книгу такие суммы не включают. Также и с расходами – если они не уменьшают налоговую базу (ст. 346.16 Налогового кодекса РФ), в книге учета такие затраты не отражают.

ИП с объектом «доходы», может вообще не показывать расходы в книге. Заносить в нее обязательно только расходы, которые профинансировали за счет средств, полученных на трудоустройство безработных или за счет субсидий по Федеральному закону от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в РФ».

В первом разделе «Доходы и расходы» книги заполняют таблицу, в которой указывают:

Вот книга учета доходов и расходов для ИП на УСН 2016 год (образец):

Справочную часть к разделу I книги заполняют предприниматели с объектом «доходы минус расходы». Здесь указывают:

Сведения отражают по итогам года.

Его заполняют при упрощенке с объектом «доходы минус расходы», если ИП приобрело ОС или НМА. Расходы на такие активы списывают поквартально (п. 3 ст. 346.16, п. 2.1. ст. 346.25 Налогового кодекса РФ). Поэтому в каждом квартале заполняют новый лист раздела II книги. По каждому объекту основных средств или НМА заполняют отдельную строку.

Раздел «Расчет суммы убытка…» книги заполняют ИП, которые получили убыток. Здесь рассчитывают, какую сумму можно учесть в целях налогообложения по правилам пункта 7 статьи 346.18 Налогового кодекса РФ.

Этот раздел книги заполняют ИП, которые платят налог с «доходов». Здесь отражают расходы, предусмотренные пунктом 3.1 статьи 346.21 Налогового кодекса РФ: страховые взносы; выплаченные работникам пособия по временной нетрудоспособности; платежи (взносы) по договорам добровольного личного страхования. Данные расходы уменьшают сумму налога и авансовых платежей по нему. Для каждого расхода предусмотрена отдельная графа.

Как исправить ошибку в книгеЕсли бухгалтер исправил в бумажной книге ошибку, исправления заверяют подписью руководителя, указывают дату и ставят печать, если она есть.

Вносят исправления в том периоде, в котором бухгалтер допустил ошибку. Исключение – ошибку нельзя отнести к определенному периоду или из-за неточности хозяйство завысило налоговую базу. Тогда исправления делают в периоде, когда обнаружили ошибку (п. 1 ст. 54 Налогового кодекса РФ).

Важные статьи по теме:

Режимы предусмотрены для контроля уплаты налогов физическими и юридическими лицами. Наряду с общими формами существуют специальные виды систем, позволяющие осуществлять платежи упрощенным способом. Самый популярный режим – упрощенная система налогообложения для ИП. Индивидуальные предприниматели, деятельность которых соответствует определенным требованиям, могут осуществлять платежи с применением системы. Кстати, на «упрощенке» могут работать не только индивидуальные предприниматели, но и юридические лица. Для этого они должны соответствовать определенным ограничениям по численности, выручке, стоимости основных средств. Как только пределы превышены, налогоплательщик автоматически теряет право на УСН.

Что представляет собой УСНУСН для ИП является особым режимом уплаты, предполагающим простоту расчета суммы взносов, он предназначен для небольших предприятий всех форм собственности. Использование УСН начинается с уведомления о выбранном налоговом режиме контролирующего органа. Если вы хотите использовать УСН с 2016 года, не забудьте сообщить об этом в налоговую до 15 января. В противном случае, переход на УСН в данном налоговом периоде для вас невозможен.

ПреимуществаПрименение УСН для ИП в 2016 году позволяет избежать лишних бумаг и упростить деятельность.

Другие формыУчет представляет собой комплекс программ, установленных государственными органами для регистрации плательщиков (и их агентов), с целью аккумулирования сведений о них. В настоящее время актуальны три системы: упрощенная схема, ЕНВД, классический режим.

Упрощенная система налогообложения для ИП 2016 актуальна, если вид деятельности под нее подходит.

Особенности применения в РоссииПринцип выступает в качестве некоего послабления сборов. В России есть ряд критериев, на основании которых принимается решение о возможности использования этой схемы.

При нарушении одного из пунктов осуществляется перевод на ЕНВД или ОСН. Для применения в России предпринимателю стоит до конца этого года подать заявление, и со следующего периода он будет рассчитываться с государством по новой схеме. В качестве отчетного периода выступает квартал. Предполагается освобождение от НДС, на прибыль и имущество. Рассмотрим затраты, которые несет индивидуальный предприниматель на УСН, налоги, сборы.

Законодательство содержит перечень мероприятий, не имеющих возможности перехода на данную форму.

Какие налоги платит ИП на УСН:

В качестве основной выплаты по этой схеме выступает собственно «упрощенный платеж» — единый налог при упрощенной системе налогообложения 2016.

Ведение бухгалтерских операций«Упрощенка для ИП» предполагает наличие бухгалтерского учета, но окончательное решение принимается предпринимателем. Работа осуществляется в общем порядке на основании Федерального закона и правовых актов. Документы ведутся посредством применения книги «доходов / расходов» по «кассовому» методу. В этом аспекте и заключается основное отличие к ведению Б/У и Н/У при УСН ИП 2016: должны быть отражены факты за период, в котором они присутствовали, не зависимо от того, когда были получены поступления за финансовые операции. Упрощенцы, имеющие отношение к субъектам малого предпринимательства, не обязуются заниматься прохождением аудита и могут использовать упрощенные способы бухучета. Ведется бухгалтерия ИП на УСН 2016 самостоятельно.

В рамках применения упрощенной формы можно сблизить между собой налоговый и бухгалтерский принцип. Отчетность за год представлена в форме баланса, отчета о результатах по финансам, приложений. Ведение бухгалтерии у ИП на УСН предполагает тот факт, что в основные отчеты показатели поступают по группам статей, а не по отдельным статьям. Приложения содержат только самые важные данные.

Варианты расчетаОстается главный вопрос: налог ИП на «упрощенке» 2016 – сколько платить? Сумма рассчитывается на основании базы, размер которой – выручка или прибыль предприятия. Размер определяется денежным выражением объекта. Во внимание принимается и ставка ИП на УСН – 6% или 15%. Если в качестве объекта выступает показатель «поступления», то расчет ведется по соответствующей базе. Если «выручка за минусом расходов», то совершенствование процессов осуществляется по прибыли. Выгодность того или иного варианта зависит от суммы расходов на деятельность.

Состав поступлений включает выручку от реализации и суммы, полученные вне реализации. В части расходов могут находиться любые статьи. Ведение учета ИП на УСН 2016 осуществляется в рамках «кассового» метода, что означает признание поступлений на дату получения денег.

Ставки при «упрощенке»Процентные ставки имеют зависимость от объекта.

Эти показатели ставок являются максимальными, практика насчитывает немало случаев их понижения.

Например, в г. Москва наблюдается понижение ставки по второму объекту для некоторых направлений предпринимательства, в условиях выручки, составляющей 75% и более. Это относится к производствам обработки, сфере социальных услуг, спортивной деятельности.

Уплата минимального взносаРассматривая вопрос о том, как платить налоги ИП по упрощенке, необходимо упомянуть об этом аспекте. При выборе в качестве объекта разницу, по итогам вместо обычной выплаты придется сделать минимальную сумму, но важно выполнить условие:

(Доходы – расходы) * Ставка < Доходы * 1%.

Минимальный показатель равняется 1%. Разница между его значением и показателем, рассчитывающимся в обычном порядке, может быть учтена в следующем периоде. Общая сумма подлежит уменьшению на авансовые платежи. Ведение ИП на упрощенке предполагает принятие этих особенностей.

Преимущества по объекту «доходы»Этот вариант подойдет для лиц с небольшой суммой расходов за период деятельности.

Преимущества по объекту «доходы минус расходы»Но ИП упрощенка для начинающих 2016, как и для действующих предприятий имеет нюансы: принимается во внимание сумма расходов. Зачастую выгоднее заплатить 15% от прибыли, нежели 6%.

Рассмотрим ИП грузоперевозки (налоги 2016 упрощенка), примеры: допустим, сумма поступлений за квартал составила 200 000 рублей. По объекту «доходы» предполагается уплата в 12 000 рублей. Однако если расходы на содержание, эксплуатацию и хранение транспорта, страхование составляют львиную долю этой величины (150 000 рублей), то новая налогооблагаемая база – 50 000 рублей. 15% от нее – всего лишь 7 500 рублей. То есть второй вариант расчета выгоднее.

Итак, мы рассмотрели ИП на упрощенке: какие налоги в 2016 году платит, по каким принципам ведутся расчеты. При соблюдении законодательных норм предприниматели могут вести прозрачную деятельность и выбрать для себя выгодный способ.

Образец формы книги доходов и расходов утвержден Приказом Минфина РФ от 22 октября 2012г. № 135н ("Об утверждении форм Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, книги учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения, и порядков их заполнения").

Книга учета доходов и расходов (за 2015-2016 года) Скачать >>

Книга учета доходов при патентой системе налогообложения (за 2015-2016 года) Скачать >>

Данные образцы новых форм книг учета программа "БухСофт: Упрощенная система" и "Бухсофт Онлайн" заполняют автоматически!

Со следующего года будем заполнять новую книгу доходов и расходов 2017. Точнее не совсем новую, а привычную уже всем «упрощенцам» КУДиР, но дополненную и более удобную. Потому как в Книгу доходов и расходов с 2017 года будет добавлен раздел V. В нем «упрощенец», который рассчитывает единый налог с доходов (6%), сможет прописать сумму уплаченного им торгового сбора. Чтобы в последующем уменьшить на нее сумму единого налога. Эти изменения в КУДиР 2017 прописаны в проекте Приказа Минфина России.

Упрощенная система - простая программа в оффлайн и онлайн режимах!Книгу доходов и расходов по УСН программа оформит сама!

Заполнение книги доходов и расходовВ программах "БухСофт: Упрощенная система" и "Бухсофт Онлайн" для Вас реализована возможность автоматически заполнять книгу доходов и расходов в соответствии с действующим законодательством и данными введенными при учете покупок и продаж, учете производства и заработной платы, а также в учете основных средств и нематериальных активов.

Совокупность этих функций убережет Вас от возможных ошибок и неточностей в учете и отчетности. Расчет налогов и формирование платежек отныне станет функцией программы, Вам надо только распечатать предлагаемые программой документы.

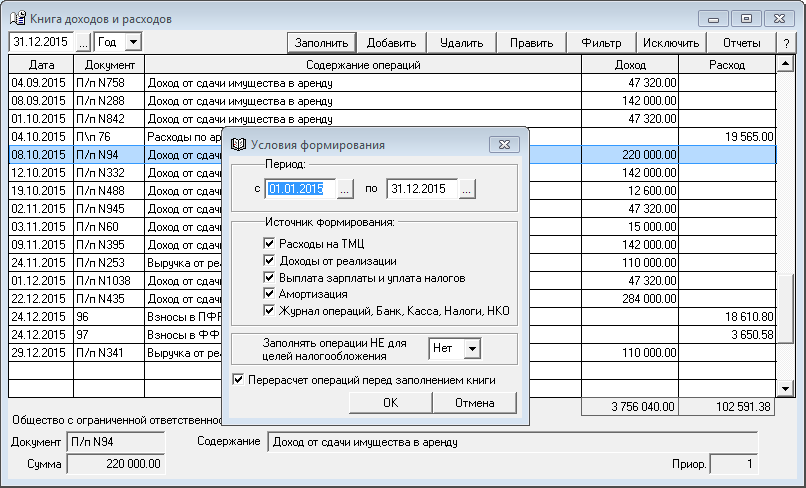

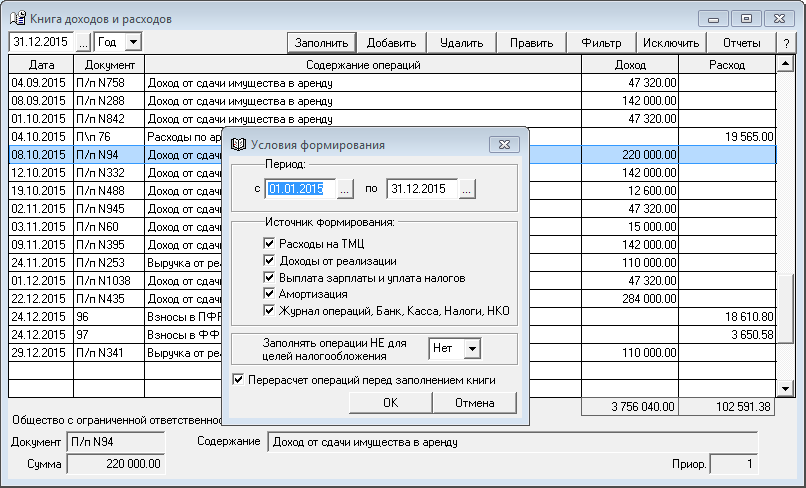

При нажатии на кнопку «Заполнить» появляется окно «Условия формирования», в котором указывается Период, за который должна быть сформирована книга и галочкой отмечаются Источники формирования:

В соответствии с данными, введенными в этих формах, заполнится книга. Любые записи, перенесенные в книгу автоматически, могут быть отредактированы вручную в самой книге.

Ручное заполнение книги доходов и расходовКнига доходов и расходов может использоваться самостоятельно, без иных функций предлагаемых в программе. В этом случае пользователь просто осуществляет запись в программу хозяйственных операций с помощью справочника доходов и расходов, а программа автоматически формирует и выводит на печать Декларацию по единому налогу и саму Книгу доходов и расходов.

Вручную можно добавить записи и после автоматического заполнения книги.

Печать книги доходов и расходовВ соответствии с «Порядком отражения хозяйственных операций в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения», книга учета доходов и расходов может вестись как на бумажных носителях, так и в электронном виде. При ведении Книги учета доходов и расходов в электронном виде налогоплательщики обязаны по окончании отчетного (налогового) периода вывести ее на бумажные носители. Книга выводиться в формате Excel по кнопке «Печать».

Желаем приятной работы!Все предприниматели, рассчитывающие налоговую базу по формуле «доходы минус расходы», обязаны вести книгу доходов и расходов. В сегодняшней статье мы поговорим о том, как ведется книга учета доходов и расходов для ИП, использующих разные налоговые режимы.

Общие положения и данные книгиИП как субъекты предпринимательской деятельности обязаны вести книгу учета доходов и расходов. Если Вы зарегистрировали ИП, то Вы должны вносить данные о доходах и расходах, соблюдая следующие правила:

Для упрощения процедуры заполнения книга разделена на разделы, в которые Вы должны вносить соответствующие данные о доходах и расходах согласно источникам и специфике. Обобщенную информацию о структуре книге представим в виде таблицы:

Раздел содержит общую информацию о расходах, в том числе:

· На сырье и полуфабрикаты;

· На транспортные услуги, ГСМ, коммунальные платежи т.п. в разрезе видов деятельности;

· В виде товаров/материалов, затраченных на единицу продукции.

Также в данный раздел Вы можете вносить данные о доходах и расходах в разрезе НДС (таблицы с литерой «А» — облагаемые НДС операции, «Б» — необлагаемые).

При внесении информации в раздел отдельно учитывайте сумму отчислений на основные средства, приобретенные до 01.01.2002 и после указанной даты. Читайте также статью: > «Учет поступления основных средств (документы, проводки) ». Учет амортизационных расходов следует вести по итогам отчетного года (если действие книги – меньше года, то по сроку книги).

Расходы по амортизации «малоценки» вносите в книгу в 2 этапа: половину стоимости списывайте при покупке МБП, остаток – при списании.

При поступлении к учету компьютерных программ, сайтов и прочих нематериальных активов, отражайте данные операции в разделе 4. Далее Вам необходимо рассчитывать сумму ежегодной амортизации и списывать расходы, исходя из срока полезного использования программы.

Взносы во внебюджетные фонды

В таблицу 5 помесячно вносите данные о:

· сумме вознаграждения, выплаченного работникам в виде зарплаты, премии, бонусов, надбавок и т.п.;

· размере взносов во внебюджетные фонды, перечисленные с зарплаты работников или в виде фиксированной суммы «за себя».

В данный раздел вносите информацию о сумме налоговой базы (доходы минус расходы) для расчета налога, а также данные о прочих доходах, связанных с предпринимательством и имеющих некоммерческий характер (отдельно в таблицу 6.2 и 6.3).

Процедура заполнения и подачи в ФНСПеред подачей книги в ФНС оформите ее в три этапа:

Оформленную книгу необходимо подать в органы фискальной службы для заверения и скрепления печатью. Срок подачи – не позже последнего дня предоставления декларации (до 30 апреля следующего года).

ИП на ОСНО: особенностиЕсли в качестве режима налогообложения Вы избрали общую систему, то заполнять книгу Вам следует в общем порядке. Данные о доходах и расходах вносите в хронологическом порядке по факту оплаты. Иными словами, учет полученного дохода необходимо вносить по дате поступления средств согласно банковской выписки, а расходы за услуги – на дату перечисления средств исполнителю.

Если Вы получили доход от продажи мебели, оборудования или иного основного средства, то сумму дохода определите по формуле «цена продажи минус остаточная стоимость». Полученный результат внесите в книгу в момент получения оплаты от покупателя. Если Вы осуществляете зачет взаимных требований, то в строке операции укажите дату согласно акту сверки.

Совет #1. Законодательство позволяет заполнять книгу как в бумажном, так и в электронном виде.

В первом случае Вам необходимо оформить книгу на бумаги в соответствие с требованиями, после чего подать ее в ФНС для заверения печатью. При оформлении книги в электронном формате ее необходимо предварительно распечатать, пронумеровав страницы, после чего также передать на заверение в органы фискальной службы.

ИП Малахов Г.Н. применяет ОСНО и платит НДС. Малахов оформил ИП в ноябре 2016. При заполнении книги доходов и расходов в 2016 году Малаховым внесены следующие записи:

Особенности ведения книги для ИП на патентеЦель ведения книги для предпринимателей, использующих ПСН – проверка суммы доходов, полученных от деятельности, на которую распространяется патент. Если Вы используете патентную систему, то заполнять книгу Вам следует в общем порядке, но с учетом следующих особенностей:

Если Вы используете упрощенный режим, то при вносить данные о дохода/расходах, не влияющих на расчет единого налога, Вам не нужно. Читайте также статью: > «Книга учета доходов и расходов ИП на УСН. Детальное заполнение ». При этом учитывайте следующее:

Если Вы обнаружили, что данные в книгу внесены некорректно (неверно указана сумма, номер документа и т.п.), то Вы имеете право внести исправления. При этом не забудьте заверить внесенные изменения печатью и подписью.

Ответственность для нарушителейЕсли по тем или иным причинам книга учета доходов и расходов у Вас отсутствует, то Вам грозит ответственность согласно НК (с. 120). В случае, если в течение года в оформили ИП, в рамках которого вели деятельность, но операции в книгу не вносили, то Вам грозит штраф 10.000 руб. Если Вы ведете деятельность в течение нескольких лет, но книги у Вас не имеется, то сумма штрафа будет составлять 30.000 руб. Повышенный штраф также предусмотрен также и для ИП на ПСН, которые в течение года получили новый патент, при этом книгу не вели как по старому, так и по новому патенту.

Дополнительные взыскания предусмотрены для нарушителей, оформляющих книгу в целях занижения налоговой базы. Если данный факт будет установлен налоговыми органами, то ИП обязан уплатить дополнительный штраф – 20% от суммы недоимки (не меньше 40.000 руб.). Также следует учесть, что недоплата по налогу дополнительно облагается пеней.

Частые вопросы и ответы на нихВопрос №1. ООО «Сокол» использует УСН. В марте 2016 «Сокол» был преобразован в ЗАО. Нужно ли «Соколу» открывать новую книгу доходов-расходов?

В данном случае имело место изменение организационно-правовой формы «Сокола», вследствие чего ООО «Сокол» считается ликвидированным, а ЗАО «Сокол» — вновь созданным. В связи с этим на момент создания ЗАО «Сокол» должна быть открыта новая книга доходов и расходов.

Вопрос №2. ООО «ХозТорг» имеет представительство в г. Тверь, которое не является филиалом и не отражено в учредительных документах. Необходимо ли вести отдельную книгу доходов-расходов для операций представительства в Туле?

Так как представительство не выведено на отдельный баланс, а в уставе «ХозТорга» отсутствует о нем информация, книгу необходимо вести по всем операциям «ХозТорга» в общем, в том числе и по представительству.

Вопрос №3. ИП Федорцов оформил книгу доходов и расходов за 2015 и передал ее в ФНС. Вместе с книгой Федорцовым подана декларация, после чего уплачен налог. В августе 2016 Федорцов обнаружил ошибку в книге, которая повлекла к незначительному завышению суммы налога. Вправе ли Федорцов не уведомлять ФНС об обнаруженной ошибке?

Да, в данном случае Федорцов оставляет за собой право не подавать уточненную декларацию с перерасчетом налога и суммой к возврату.

Оцените качество статьи. Нам важно ваше мнение: