Категория: Бланки/Образцы

Вопросы бухгалтерского и налогового учета, проблемы, решения. Финансовая отчетность. Управленческий учет и отчетность.

Импорт товаров в декларации по НДС - Я работаю бухгалтером совсем недавно. С самого начала своей работы мне пришлось столкнуться с импортом товара. Приступила к работе за две недели до последнего срока сдачи отчёта. Думала, что не справлюсь. Но это оказалось относительно легко.

Ситуация следующая: товар приходит из Египта.На руках у нас Грузовая таможенная декларация. В декларации по НДС необходимо заполнить графу 300.00.017 А и 300.00.017В.

В 300.00.017 указываем сумму=таможенная стоимость+пошлина+сбор из ГТД.Эта сумма указана в ГТД в графе 47. Исчисление таможенных пошлин и сборов.вид 34.а в строке 300.00.017В пишем сумму НДС. Она указана в ГТД в той же 47 графе после указания ставки (в нашем случае 12%).и ещё.К ГТД может прилагаться форма корректировки там. стоимости. В этом случае если есть ГТД и КТС-1, то таможенная стоимость и сумма НДС в декларацию по НДС берётся именно из КТС

Буду рада,если эта информация кому-нибудь пригодится.

Оксаночкаа » 15 ноя 2012, 16:19

Всем привет. В строке 300,00,17 А мы пишем сумму импорта с тамож. сбором и пошлиной,это понятно.в Графе В мы пишем сумму НДС. Заполняем приложение 300,04,00. А в графе 300,00,025 мы какую цифру пишем? Писать весь НДС,т.е. и уплаченный и в зачет который идет?

Строка 300,00,14 В -242368

Строка 300,00,017 В - 823319

В строку 300,00,025 какую цифру писать? Пожалуйста подскажите.

Оксаночкаа » 15 ноя 2012, 16:21

НДС уплаченный при таможенном декларировании он не идет в зачет же,и возврату не подлежит. Почему тогда в строке 300,00,025 формула прописана что все суммируется и пишется итоговая сумма? Не понимаю.

Оксаночкаа » 15 ноя 2012, 16:50

Но а теперь я вообще ничего не поняла,получается мне идет в зачет сумма этих строк;

Строка 300,00,14 В -242368

Строка 300,00,017 В - 823319

Строка 300,00,025 1065687.Так?

А про приложение 300,04,00 мне наш главный сказал. И выше написано про него. Если не это,то подскажите какое приложение заполняется,если вообще заполняется?

.

Оксаночкаа » 15 ноя 2012, 16:53

Я брала у главного декларации,образцы заполнения ,и там заполнено приложение 300,04,00. Импорт у него такой же самый как и у меня,т.е Китай,продукты питания.

Евгения_Евгения » 15 ноя 2012, 16:58

Оксаночкаа

300.04

29.Данная форма предназначена для детального отражения информации по импорту товаров (в том числе из государств-членов таможенного союза), осуществленному в течение налогового периода, по которым налог на добавленную стоимость при таможенном оформлении уплачивается методом зачета, предусмотренным абзацем 52–77 статьи 49 и статьей 49-1 Закона о введении.

Это к вам относиться. вы методом зачета уплачивали. Я так понимаю из ваших сообщений, что это к вам не относиться. значит вам не нужно заполнять 300.04

Оксаночкаа » 15 ноя 2012, 17:20

Спасибо Евгения большое. И еще вопрос,если можно. Я в прошлом месяце отправила таки приложение 300,04,00. Мне надо значит отправлять допик с минусами.там где НДС уплачен методом зачета,да?

Оксаночкаа » 15 ноя 2012, 17:47

Я опять про зачетный НДС. Получается,раз он не подлежит возврату,то,если подавать на возврат НДС,то за минусом той суммы,которая была уплаченна прирастаможке? А этот НДС так и останется на лицевом?

Привет. Мы ищем таланты:Сейчас этот форум просматривают: YandexBot/3.0 и гости: 35

Примечание: не допускается копирование и использование материалов сайта без письменного согласия администрации сайта (если иное не оговорено). В любом случае, необходима гиперссылка на документ

Тогда и мы с радостью примем Вашу помощь

Отправьте С.М.С. на номер 3350 c текстом CE2333

Латинскими (английскими, не русскими) буквами (для абонентов KCell, Activ, Dalacom, Pathword, Neo, Beeline, K-Mobile)

Стоимость одной С.М.С. 170 тенге (KZT) с НДС

Каждая Ваша С.М.С. сделает сайт лучше

Кассовый чек при получении аванса будет особенным

Кассовый чек при получении аванса будет особенным

Налоговая служба сообщила о требованиях к реквизитам на кассовом чеке в случае получения и зачета аванса. В разрабатываемых налоговиками форматах чеков, которые будут пробивать онлайн-ККТ, есть особая отметка для расчетов авансом.

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Правительство РФ окончательно определилось с лимитами страховой базы для начисления взносов на следующий год.

Компенсация за неиспользованный отпуск: особенности расчета

Компенсация за неиспользованный отпуск: особенности расчета

Если к моменту увольнения сотрудник проработал без отпуска 10 месяцев и 20 дней, компенсация за неиспользованный отпуск ему выплачивается в полном размере, т.е. за 28 календарных дней.

Подготовьтесь к переходу на новые взносы

Подготовьтесь к переходу на новые взносы

С нового года взыскивать недоимки по взносам (кроме взносов «на травматизм») за периоды до 01.01.2017 будет ФНС – на основании данных, которые передадут ей фонды. Чтобы снизить вероятность неизбежных в таких случаях накладок, до конца декабря нужно:

Регистрация юрлиц и ИП: новые правила

Регистрация юрлиц и ИП: новые правила

Минфин актуализировал процедуру госрегистрации организаций, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

Проверьте свои коды по ОКВЭД

Проверьте свои коды по ОКВЭД

С 01.01.2017 будет действовать только новый ОКВЭД2 (ОК 029-2014) (Приказ Росстандарта от 10.11.2015 № 1745-ст). ФНС уже автоматически изменила имеющиеся в ЕГРЮЛ и ЕГРИП коды видов деятельности по старому ОКВЭД на коды по новому Классификатору. Запросите выписку из реестра и проверьте присвоенные вам новые коды – не произошло ли при перекодировке ошибок.

Как начать работу с онлайн-ККТ

Как начать работу с онлайн-ККТ

Передавать информацию с онлайн-ККТ можно через операторов фискальных данных (ОФД). О том, как организован этот процесс, рассказывает представитель компании, оказывающей такие услуги.

НДС при импортеАктуально на: 15 января 2016 г.

По общему правилу, ввоз товаров на территорию РФ облагается НДС (пп. 4 п. 1 ст. 146 НК РФ ). Причем уплачивать ввозной НДС должны абсолютно все импортеры: плательщики НДС. освобожденные от обязанностей плательщиков НДС. а также организации и ИП на спецрежимах.

Но в некоторых случаях импорт товаров НДС не облагается. Например, если в Россию ввозятся медицинские товары, реализация которых не облагается НДС в нашей стране (п. 2 ст. 150 НК РФ ).

Ставка НДС при импорте товаровВвозимые в РФ товары облагаются НДС по ставке 10% или 18%. Если, например, реализация определенного товара внутри страны облагается НДС по ставке 18%. то при ввозе такого товара НДС уплачивается по такой же ставке.

НДС при импорте товаров из стран ЕАЭСПри ввозе товаров в Россию из Белоруссии, Казахстана, Армении или Киргизии организации и ИП должны перечислить импортный НДС не на таможню, а в свою ИФНС, а также представить соответствующую декларацию.

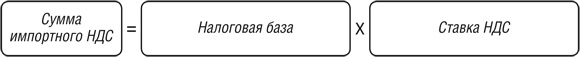

Сумма НДС определяется по следующей формуле.

Декларация по импортному НДС при ввозе товаров из стран ЕАЭС (утв. Приказом Минфина РФ от 07.07.2010 № 69н ) представляется в ИФНС не позднее 20 числа месяца, следующего за месяцем ввоза товаров на территорию РФ. Например, за январский импорт нужно отчитаться перед ИФНС не позднее 20.02.2016 г.

Стоит отметить, что в некоторых ИФНС инспекторы настаивают на представлении такой декларации исключительно в электронном виде. Такие требования налоговиков незаконны, т.к. правило «электронной декларации» распространяется лишь на декларацию по внутреннему НДС (утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@. п. 5 ст. 174 НК РФ ).

Декларация по НДС при импорте товаров из стран ЕАЭС представляется в ИФНС в электронном виде по телекоммуникационным каналам связи, только если средняя численность работников организации/ИП превышает 100 человек за предшествующий год (п. 3 ст. 80 НК РФ ).

Уплата НДС при импорте товаров из стран ЕАЭСНДС при импорте товаров из стран ЕАЭС уплачивается не позднее срока представления соответствующей декларации. Например, если товар ввезен в Россию в январе 2016 г. то перечислить ввозной НДС нужно не позднее 20.02.2016 г.

При перечислении платежей по данному налогу в поле 104 платежного поручения указываются следующие КБК.

Приобретая услуги у иностранца, заказчик в некоторых ситуациях должен будет уплатить НДС в бюджет как налоговый агент. Обязанности налогового агента возникают, если местом реализации услуг признается территория РФ (ст. 148 НК РФ ). Налог удерживается из суммы. перечисляемой иностранному исполнителю, и он получает в качестве дохода сумму за минусом НДС.

НДС при импорте услуг уплачивается в бюджет одновременно с перечислением денег иностранцу (п. 4 ст. 174 НК РФ ). Перечисляется такой НДС на КБК 182 1 03 01000 01 1000 110. При этом в поле 101 платежного поручения («статус») указывается «2».

По итогам квартала, в котором был удержан агентский НДС при импорте услуг, нужно отчитаться перед ИФНС, представив обычную декларацию по НДС (утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ ) не позднее 25 числа месяца, следующего за отчетным кварталом.

Импортный НДС можно принять к вычетуПлательщики внутреннего НДС могут взять к вычету импортный НДС после принятия ввезенных товаров на учет и уплаты данного налога в бюджет. Принятие НДС по импорту к вычету производится на основании документов, подтверждающих уплату этого налога (п. 1 ст. 172 НК РФ ).

Спецрежимники и освобожденные от обязанностей плательщиков НДС включают импортный НДС в стоимость приобретенных товаров/услуг.

Также читайте:Дата публикации: Сен 5, 2016

Получить 200 видеоуроков по 1С бесплатно:

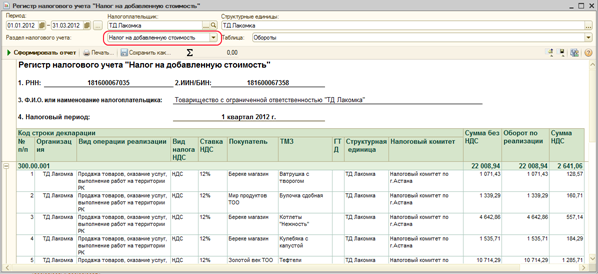

C 01.01.2015г. заявление о ввозе товаров подается в инспекцию по новой форме. Рассмотрим пример заполнения Заявления о ввозе товаров и уплате косвенных налогов в базе 1С 8.3 Бухгалтерия 3.0.

Заявление о ввозе товаров и уплате косвенных налогов – пошаговое заполнение в 1С 8.3 Шаг 1. Настройки для учета импортных операций в 1С 8.3Если при ведении учета применяются операции по ставке 0%, то произведем настройки в программе 1С 8.3 и посмотрим как заполнить справочники по учету контрагентов.

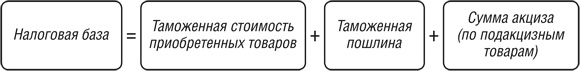

Шаг 1.1. Настройка Учетной политикиВ Учетной политики настроим НДС.

Внимание! В 1С 8.3 Бухгалтерия релиз 3.0.44.94 внесены изменения в форму Учетной политики. Она имеет вид:

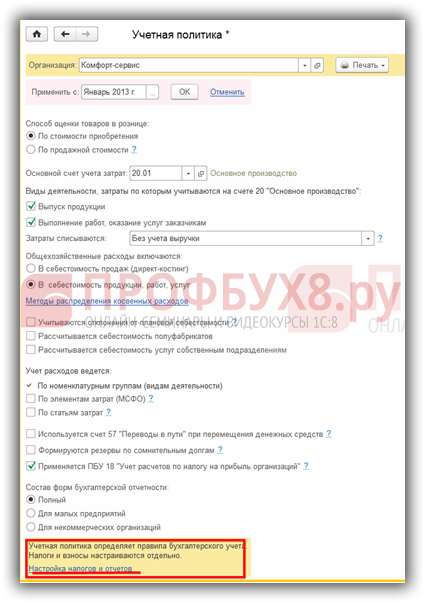

На закладке НДС перейдем: Главное – Учетная политика – Настройка налогов и отчетов, затем ставим флаг:

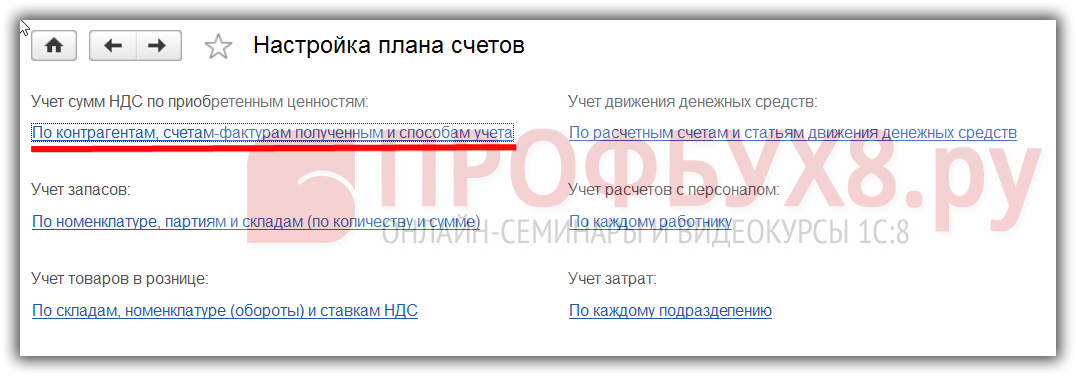

Настроим параметры учета в 1С 8.3. Для этого перейдем Администрирование – Параметры учета – Настройка плана счетов – По контрагентам, счетам фактурам полученным и способам учета – Учет сумм НДС по приобретенным ценностям:

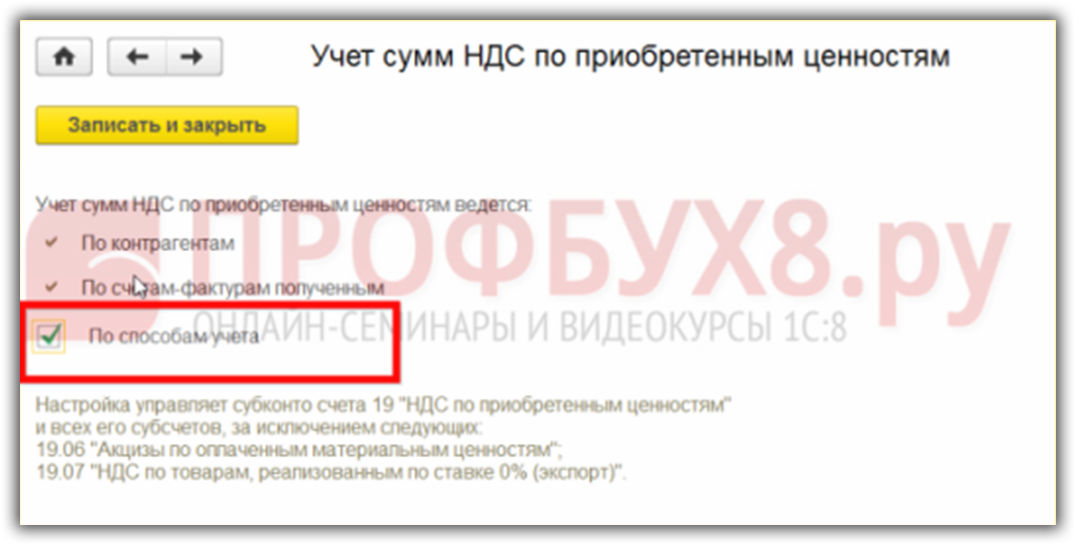

Установим флаг По способам учета:

Таким образом будет доступна новая графа Способ учета НДС в следующих документах на поступление:

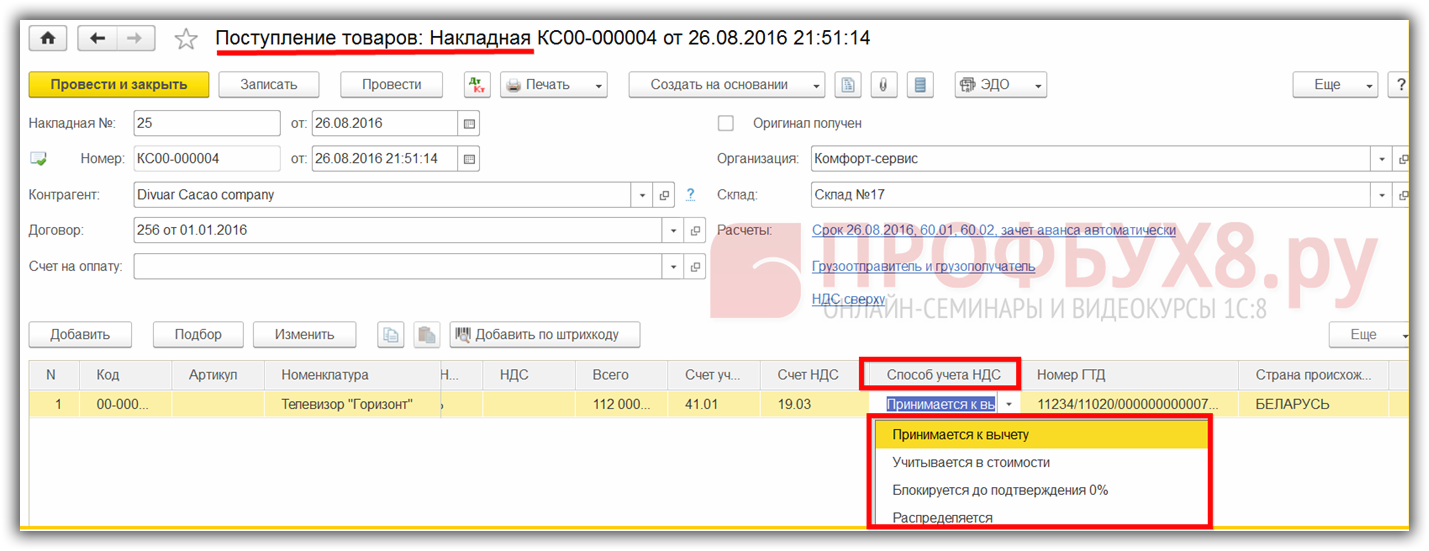

Для примера заполним поступление товара из республики Беларусь.

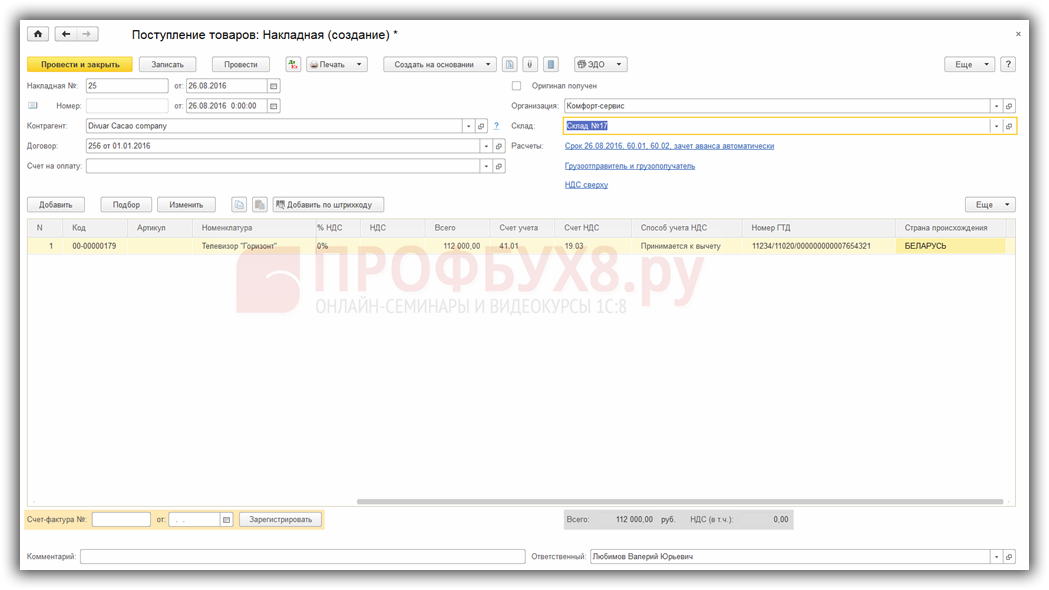

Предприятие “Комфорт-сервис” приобрело у белорусского поставщика партию товара: телевизоры “Горизонт”.

В документе Поступление товаров добавится графа Способ учета НДС. Укажем способ учета НДС из предложенных. В нашем примере выберем Принимается к учету, укажем ставку НДС, номер ГТД, Страну происхождения:

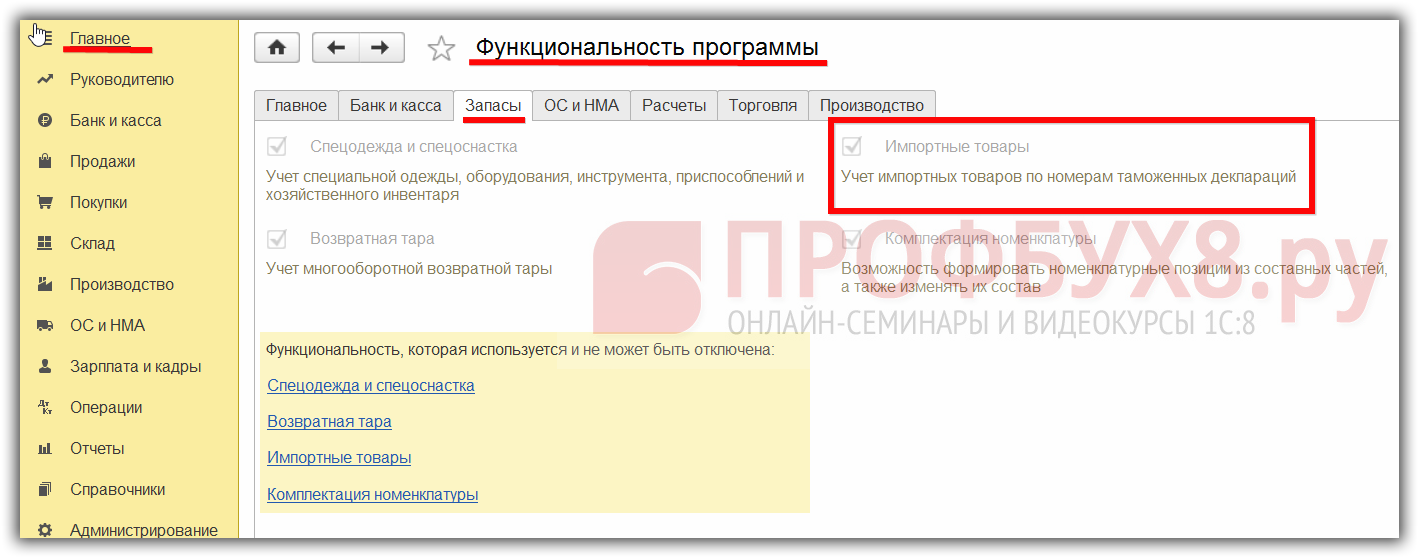

Для настройки функциональности перейдем в раздел Главное – Настройки – Функциональность. На закладке Запасы поставим флаг Импортные товары:

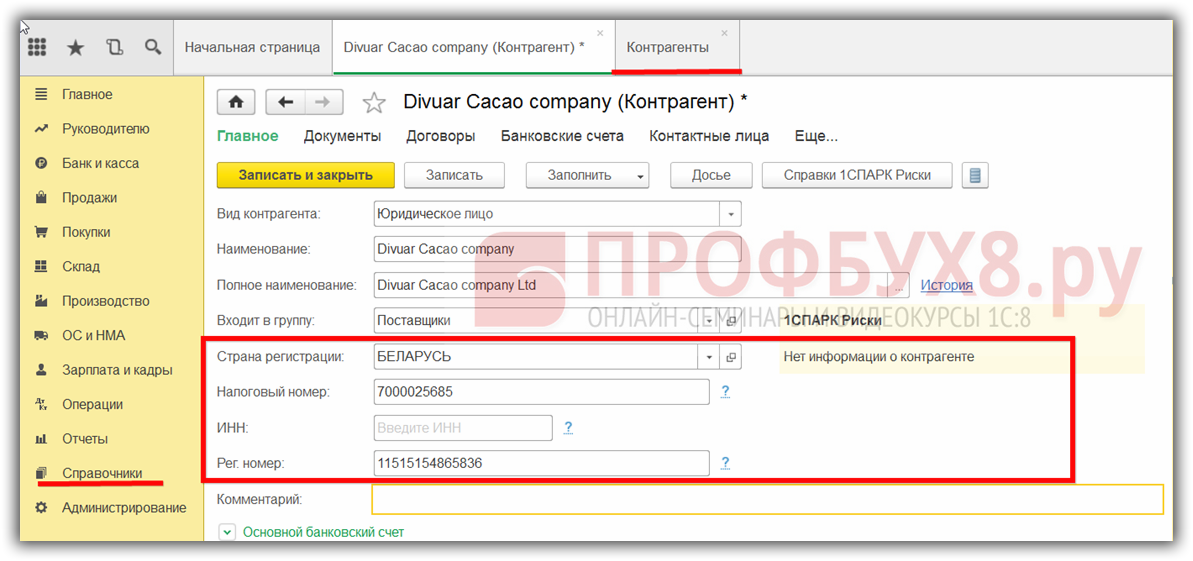

Укажем карточку поставщика – контрагента из стран государств-членов ЕАЭС:

Согласно примеру в поле Страна регистрации укажем контрагента республика Беларусь. В карточке контрагента появятся графы налогового и регистрационного номера в стране регистрации:

В нашем примере заполним УНП и рег.номер контрагента республики Беларусь:

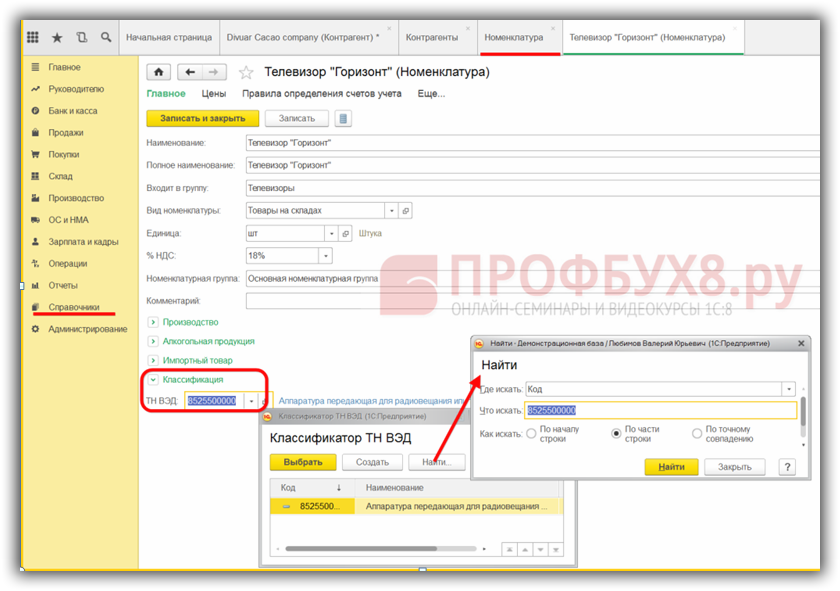

Зайдем в раздел Справочники – Товары и услуги – Номенклатура, где для ввозимых товаров необходимо указать код ТН ВЭД. Для этого перейдем на пункт Классификация:

Выберем из классификатора нужную позицию для учетной номенклатуры. Согласно примеру укажем телевизор – Аппаратура передающая для радиовещания или телевидения – код 8525500000:

Основные нюансы работы со справочником Номенклатура в 1С 8.3: счета учета, виды, установка цены рассмотрены в нашей статье.

Шаг 1.6. Настройки для операций поступления импортных товаров из БелоруссииДалее посмотрим как в 1С 8.3 создать поступление от контрагента из Белоруссии. Создадим документ в разделе Покупки – Поступление.

Заполним шапку документа:

Далее заполним таблицу документа:

Если осуществляются операции, которые облагаются или не облагаются НДС, то на закладке НДС настроим Учетную политику и поставим флаг:

Сведения о сумме и применяемом способе учета НДС в 1С 8.3 внесем документом Заявление о ввозе товаров.

Шаг 2. Поступление импортных товаров из Белоруссии в 1С 8.3Рассмотрим выше описанный вариант на примере в программе 1С 8.3 Бухгалтерия:

Предприятие “Комфорт-Сервис” приобрело товар в республике Беларусь – телевизоры “Горизонт” в количестве 2 шт. по цене 56 000 руб. за ед.

Создадим документ Поступление товара:

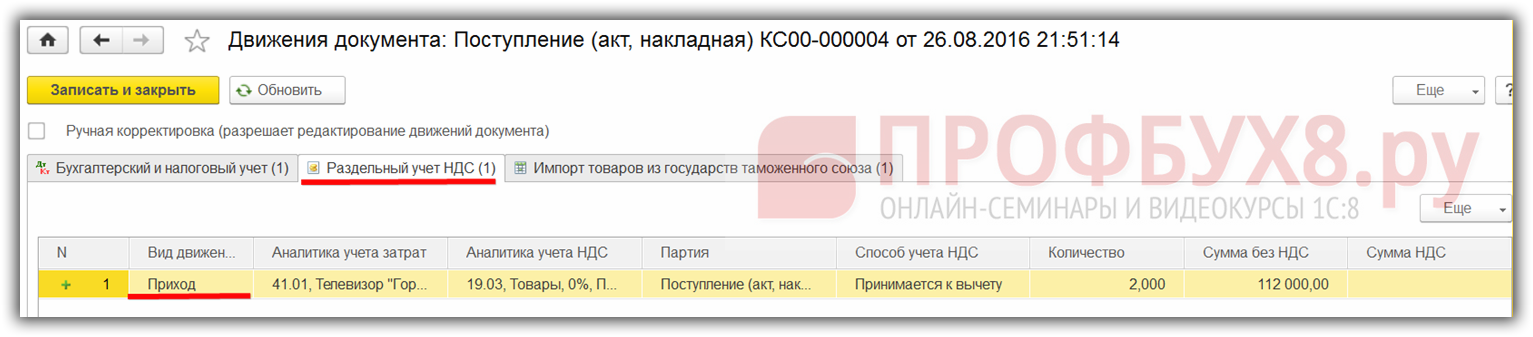

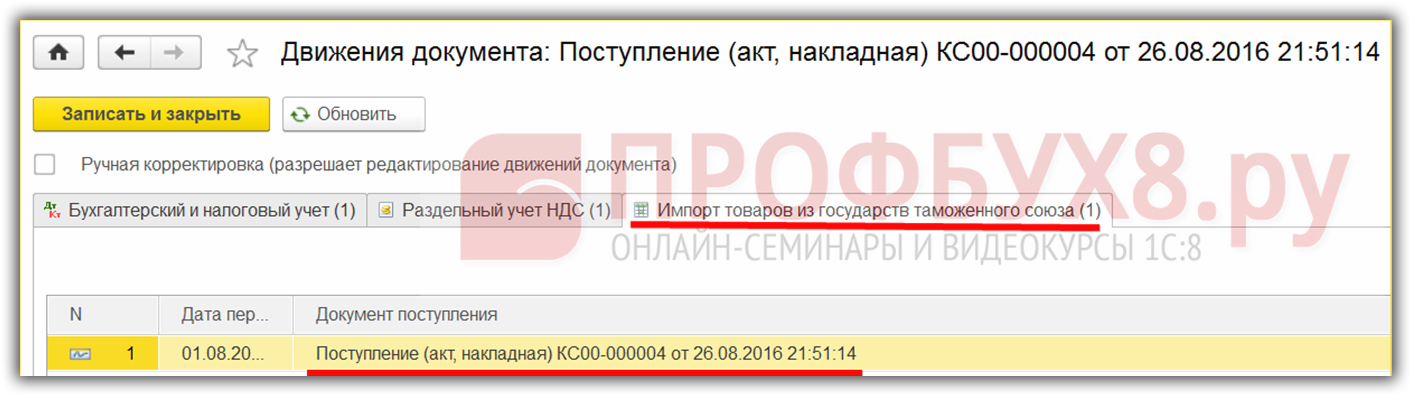

Проведем документ, будут сформированы проводки:

При ведении раздельного учета в 1С 8.3 на закладке Дт/Кт формируются регистры:

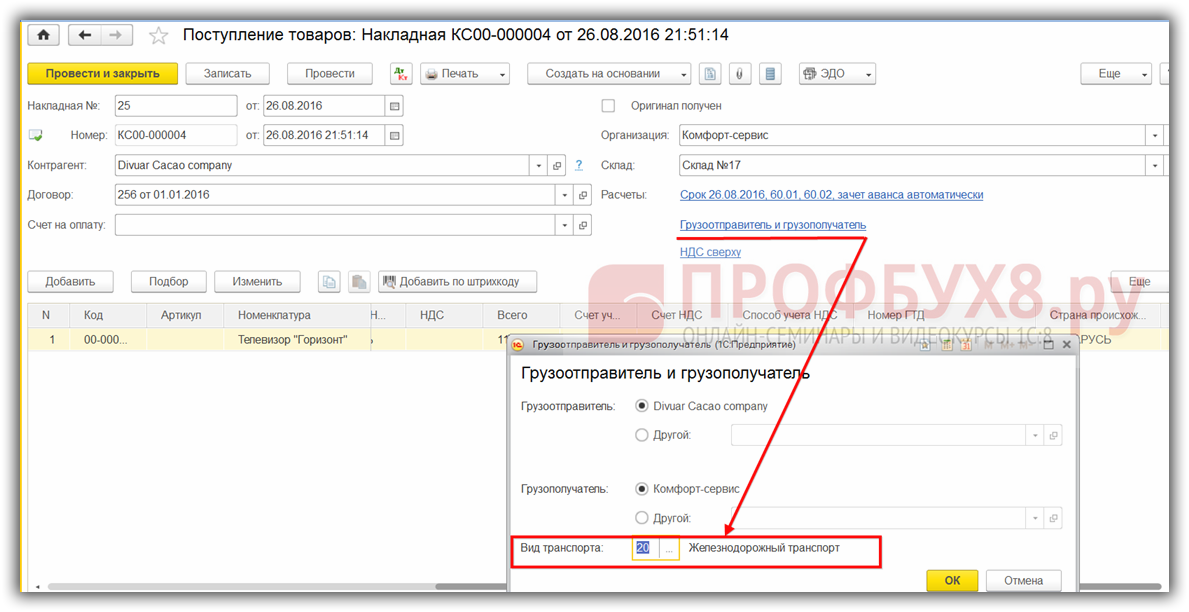

Для статистической отчетности заполним данные о транспорте, которым ввозился товар. Заполним данные по грузоотправителю и грузополучателю. Выберем вид транспорта из справочника и проведем:

Более подробно как отразить поступление импортного товара в 1С 8.3 и заполнение документа ГТД по импорту рассмотрено в нашей статье.

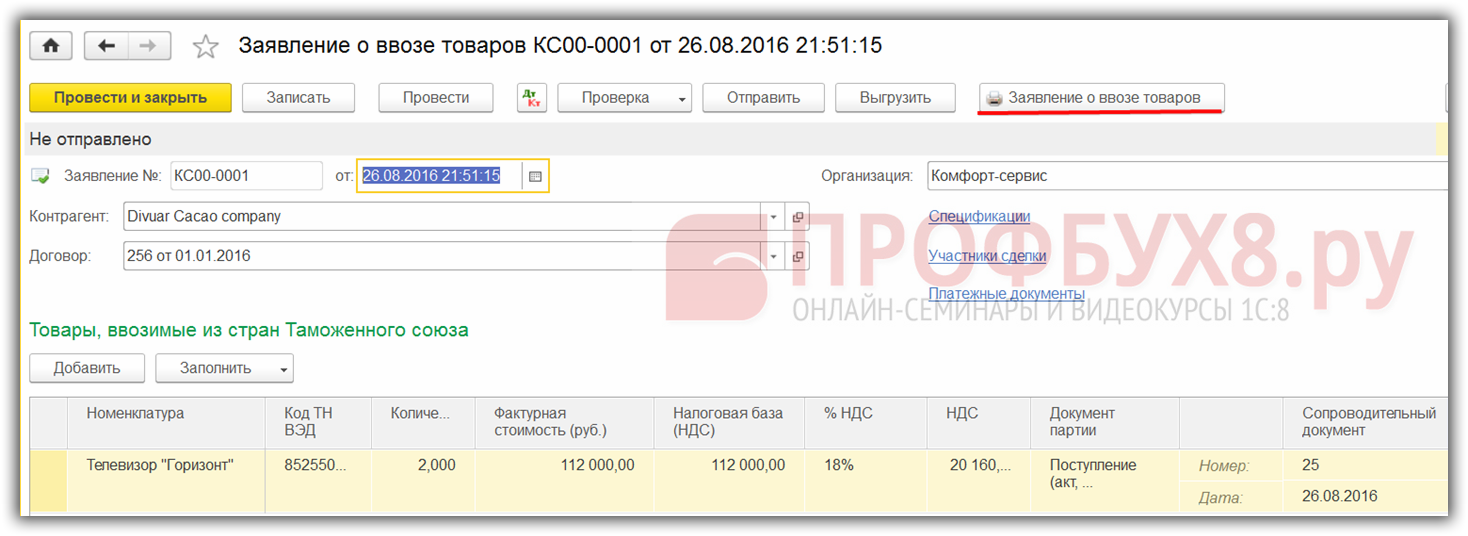

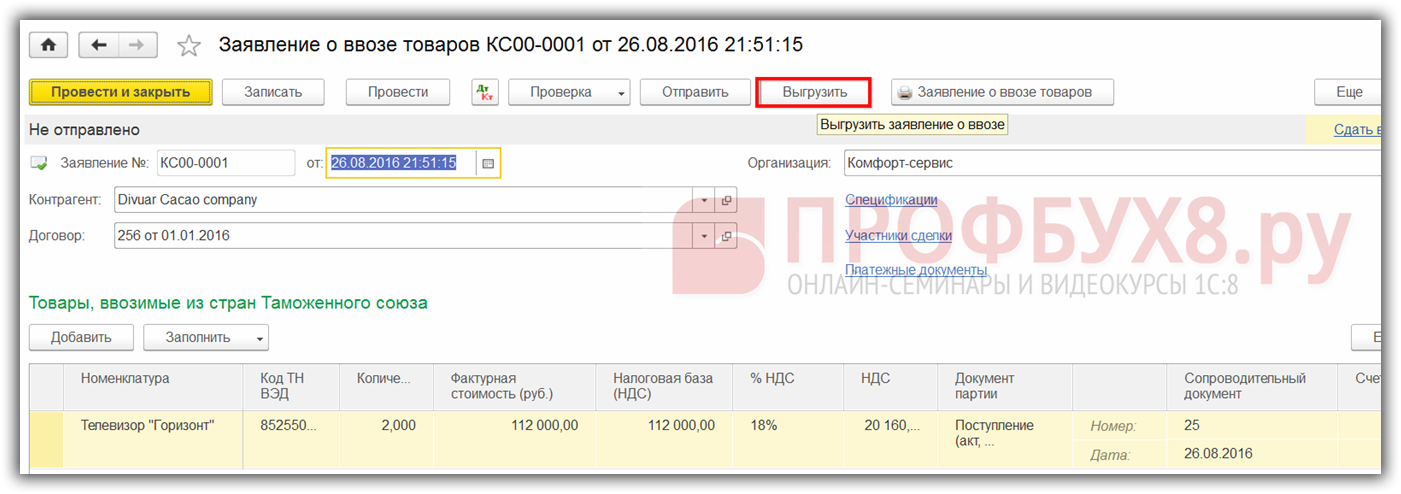

Шаг 3. Заявление о ввозе товаров и уплате косвенных налогов – пример заполнения в 1С 8.3По причине того, что нужно перечислить в бюджет ввозной НДС, необходимо выполнить следующие действия:

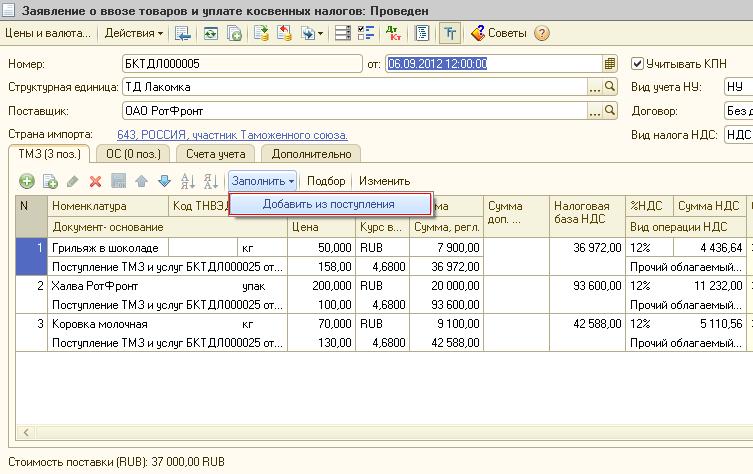

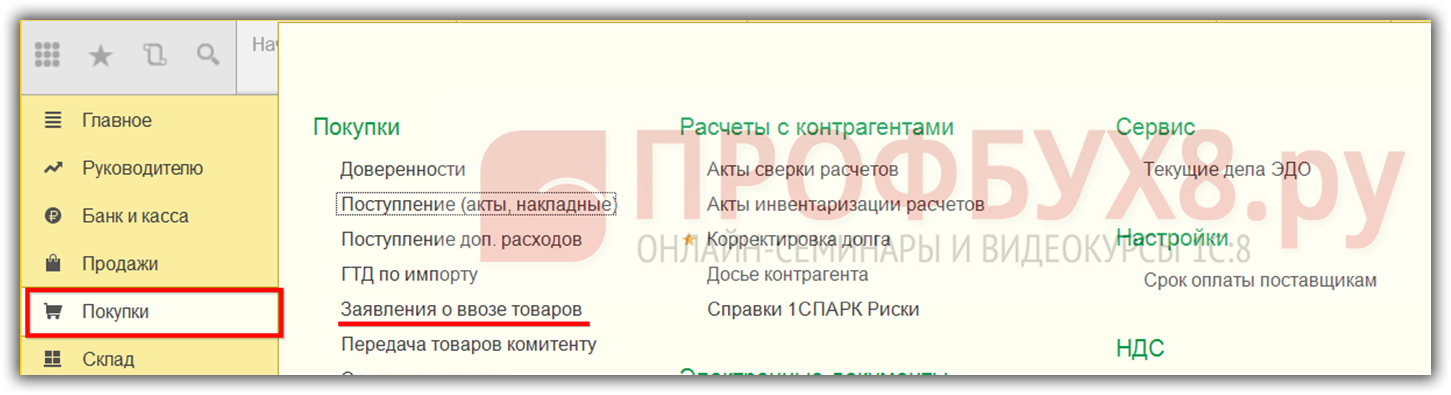

Для этого в 1С 8.3 создадим Заявление о ввозе товаров, которое можно найти в разделе Покупки:

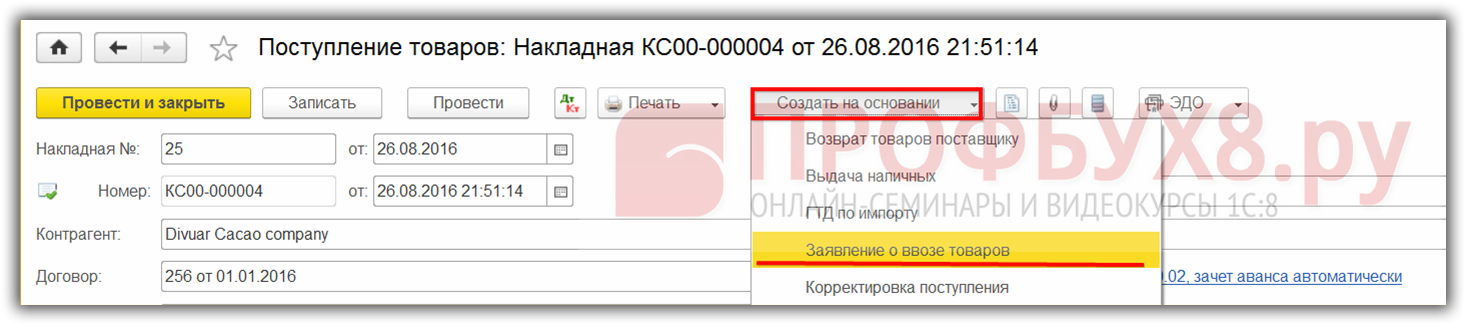

Из документа поступления сформируем Заявление о ввозе товаров. По кнопке Создать на основании форма заявления в 1С 8.3 заполняется автоматически:

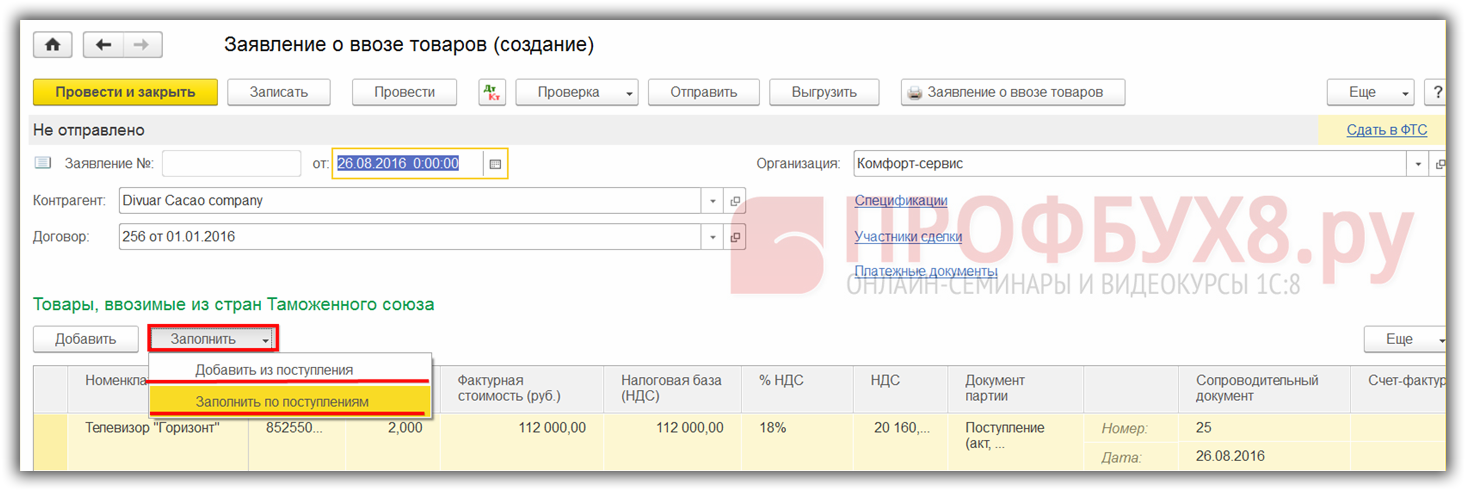

Вместе с тем Заявление о ввозе товаров в 1С 8.3 можно сформировать по кнопке Заполнить двумя способами:

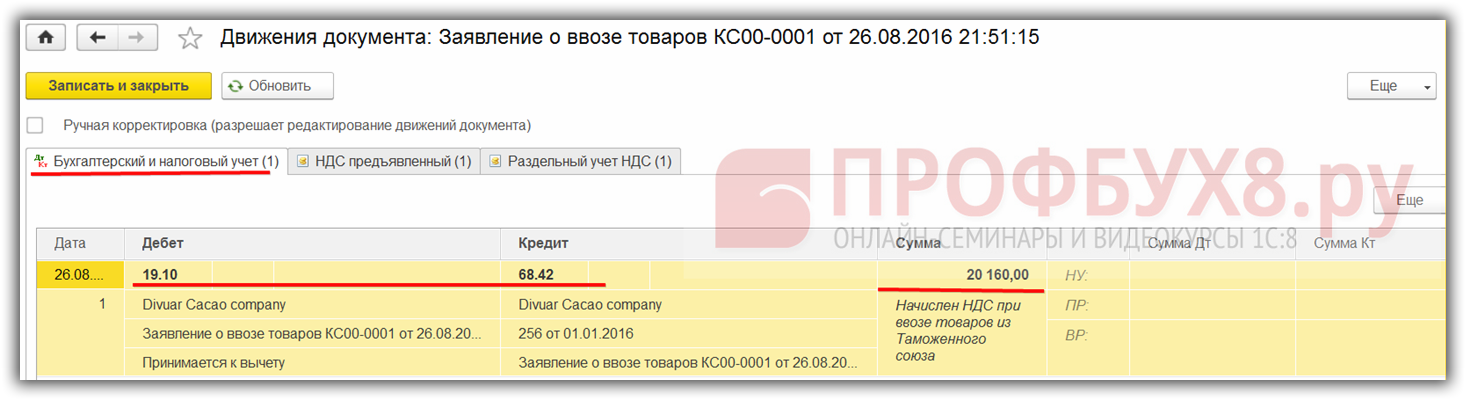

При раздельном учете в табличной части заполним графу Способ учета НДС. Проведем документ Заявление о ввозе товаров. Сформируются проводки: Дт 19.10 Кт 68.42 на сумму 20 160 руб. (112 000 руб. * 18%):

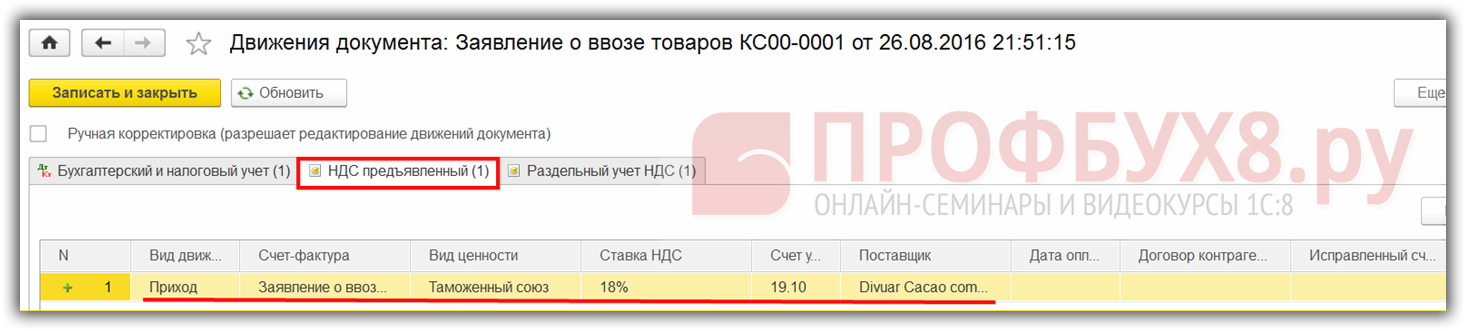

Регистр НДС предъявленный регистрирует Приход события Предъявлен НДС поставщиком:

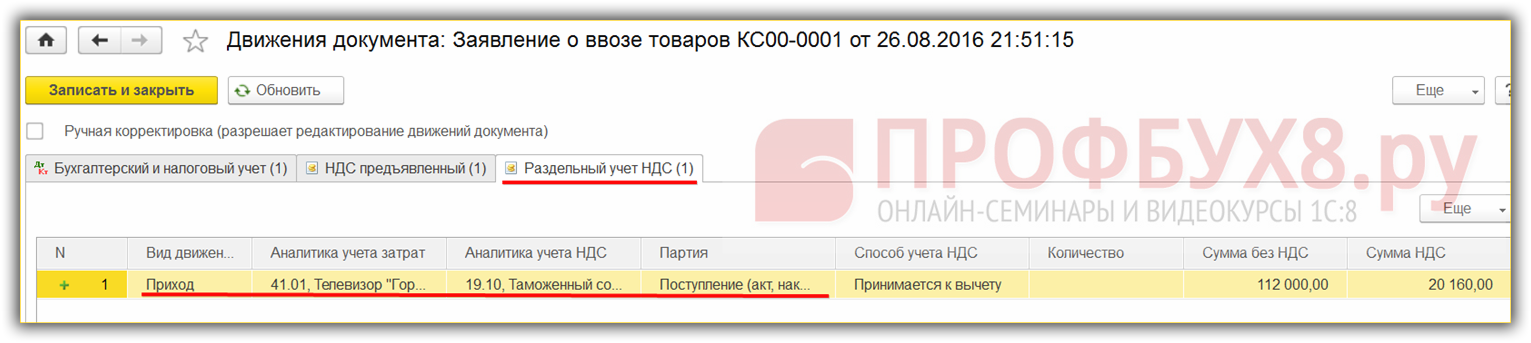

В регистре Раздельный учет НДС в Заявлении о ввозе товаров учитываются суммы поступления:

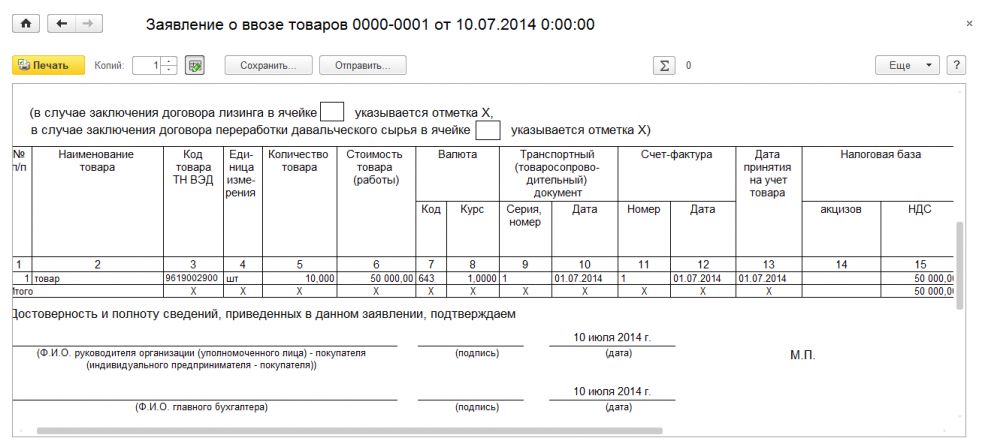

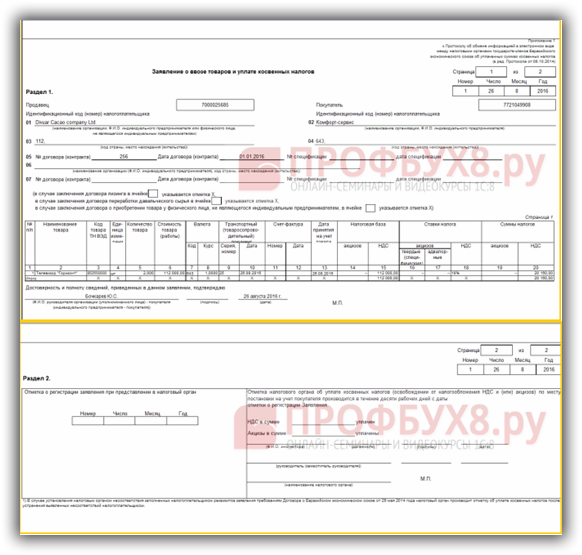

По кнопке Заявление о ввозе товаров создается печатная форма Заявления о ввозе товаров:

Пример заполнения печатной формы заявления о ввозе товаров в 1С 8.3:

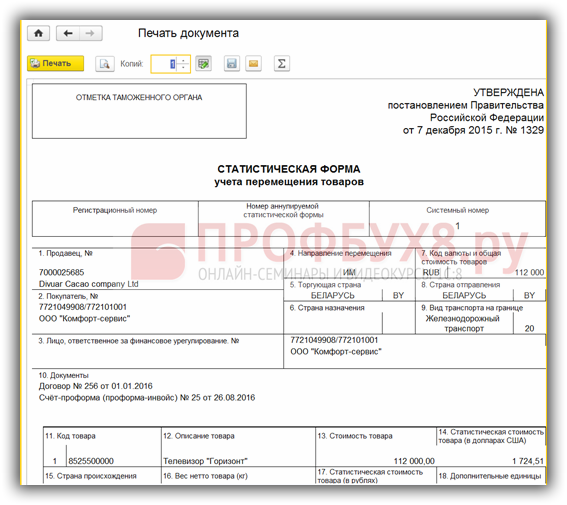

По кнопке Создать на основании формируется статистическая форма Учета перемещения товаров:

Пример заполнения статистической формы:

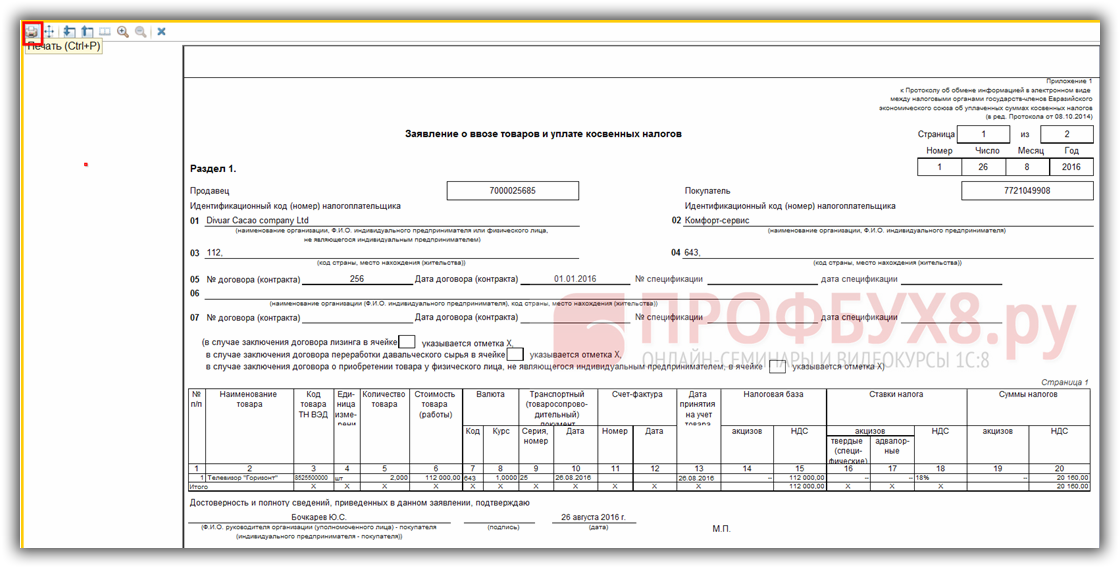

Кнопкой Печать выводится на печать Заявление о ввозе товаров из 1С 8.3:

По кнопке Выгрузить выгружаем данные для налоговой инспекции:

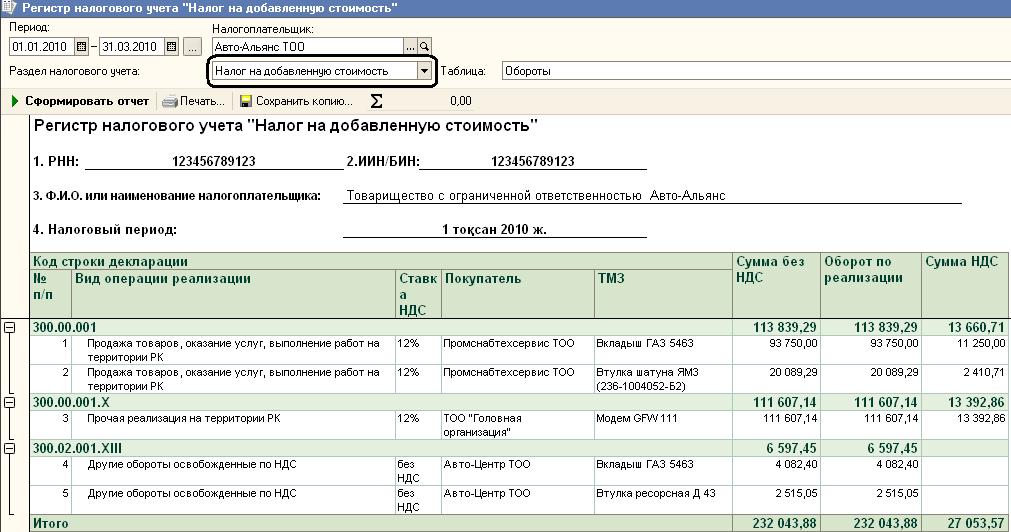

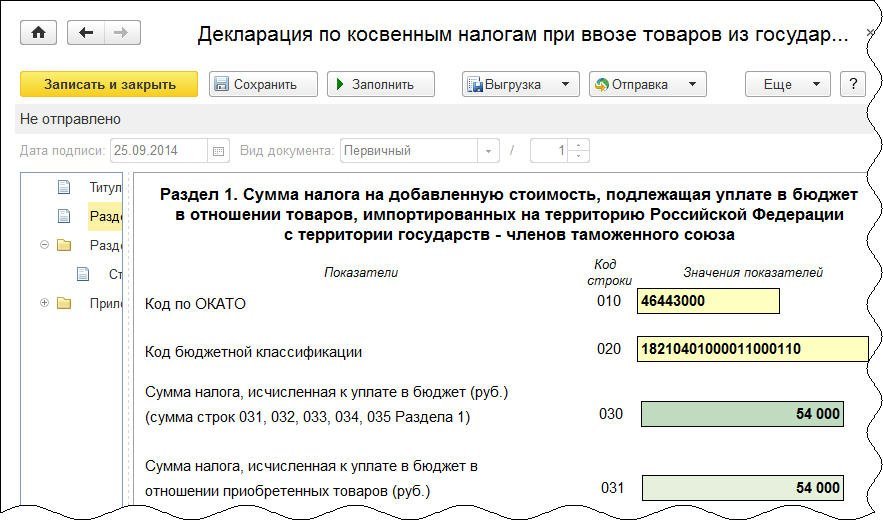

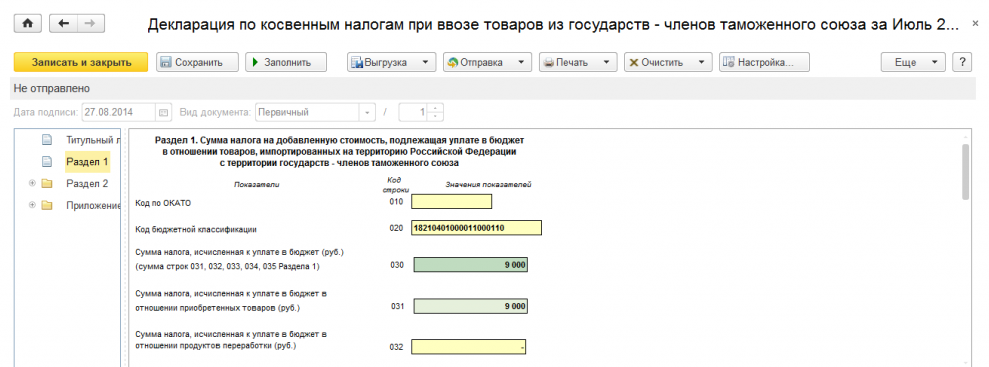

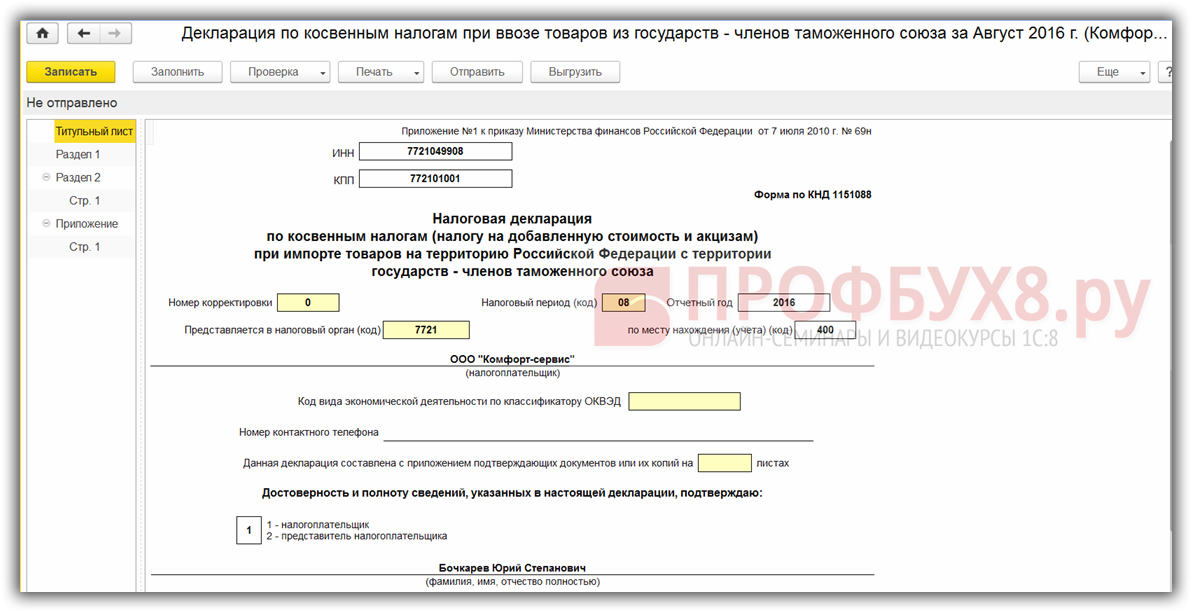

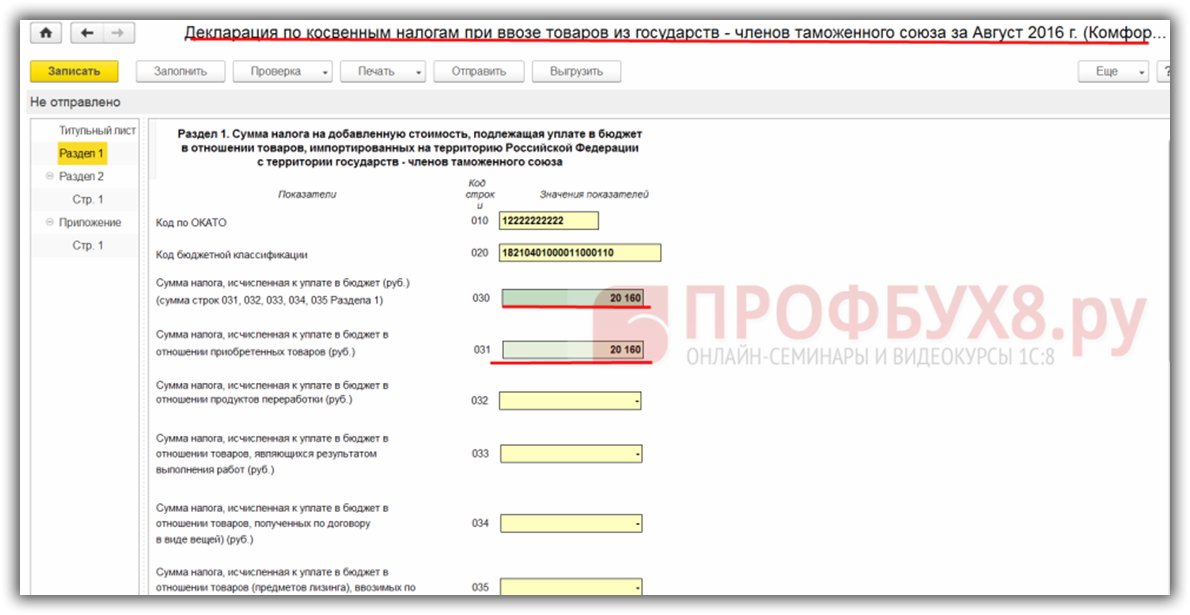

Сформируем Декларацию по косвенным налогам при ввозе товаров из государств – членов таможенного союза в 1С 8.3 за август 2016 года по предприятию “Комфорт-Сервис”. Переходим в раздел Отчеты – Регламентированные отчеты:

Сумма НДС по товарам, ввезенным из республики Беларусь, составляет – 20 160 руб. которая автоматически заполняется в разделе 1:

В программе 1С 8.3 Бухгалтерия на интерфейсе Такси для учета импорта из стран-членов таможенного союза внесены изменения в план счетов и появились новые документы. Подробнее об этом смотрите в нашем видео:

Данные материалы доступны

для просмотра только зарегистрированным

подписчикам проекта Профбух8.ру

После регистрации на указанный адрес

вы получите ссылку на просмотр

более 300 видеоуроков по работе

в 1С:Бухгалтерия 8, 1С:ЗУП 8 и 1С:УТ 8 (бесплатно)

Возмещение НДС при импорте товаров регламентируется нормами НК РФ и отличается от возмещения по обычным видам деятельности алгоритмом действий, составом документов, а также сроками уплаты. При этом необходимо соблюдать определенные условия:

Вышеуказанные требования прописаны в ст. 172 НК РФ.

Входной НДС фирма обязана оплатить по факту прохождения таможенных процедур. Иначе таможенные органы не выпустят товар на территорию РФ. А через 15 дней после поступления имуществаначнут исчислять пени (ст. 171 Таможенного кодекса). Оплата налога осуществляется безналичным платежом в органы таможни на основании таможенной декларации.

НДС рассчитывается по формуле:

НДС = (Ст. тов. + ТП + А) ? ставка налога,

Ст. тов. – стоимость ввозимых товаров;

ТП – таможенная пошлина, установленная Единым таможенным тарифом;

А – акциз, размер которого предусмотрен ст. 193 НК РФ. Если ТМЦ не подакцизны, этот показатель равен 0;

Ставка налога может варьироваться в зависимости от вида поступившего товара. Данный показатель регламентирован ст. 164 НК РФ.

Если фирма применяет спец. налоговые режимы и освобождена от уплаты НДС, то при поступлении импортного товара она обязана оплатить налог. Полученная сумма входного НДС увеличивает себестоимость ТМЦ и не может быть возмещена из бюджета.

Документы к вычету по импортным товарамДля предъявления НДС к вычету по импортным товарам налогоплательщику необходимо представить декларацию в ФНС. Обязательным дополнением декларации является книга покупок, которую необходимо заполнять на основании входящих счетов-фактур (п. 1 ст. 172 НК РФ). Но при поступлении импортных ТМЦ счет-фактура отсутствует. Данные необходимо брать из декларации, выданной таможней.

При заполнении книги покупок в графу 15 необходимо проставить сумму, собранную из конечной стоимости товара, акцизов, уплаченного налога и таможенных пошлин (письмо Минфина от 08.02.2016 г. N 03-07-08/6235).

Все подтверждающие факт оплаты документы необходимо приложить к книге покупок (п. п. 5, 10 Правил ведения журналов учета счетов-фактур).

После получения декларации инспекторы ФНС обязаны провести проверку обоснованности предъявленного возмещения по НДС (ст. 88 НК РФ). Для проведения «камералки» налоговики затребуют первичные документы, который подтверждают оплату и получение груза: таможенную декларацию, платежные документы, инвойсы,контракт с поставщиком, паспорт сделки,акты приема-передачи и прочие. Если все документы составлены верно, ФНС выдает решение о возмещении НДС.

Важно! В случае уплаты НДС через посредника, для возмещения импортного налога необходимо запросить у него документы, подтверждающие факт оплаты (Письмо Минфина России от 02.07.2015 № 03-07-08/38192).

Возмещение НДС при импорте из стран ЕАЭСНесколько отличается алгоритм возмещения налога при импорте ТМЦ из стран, входящих с состав ЕАЭС, к которым относятся: Казахстан, Киргизия, Белоруссия и Армения. В случае поставки ТМЦ из стран ЕАЭС нет необходимости проходить процедуры таможенного контроля.

После поступления товара на склад, необходимо подать в налоговую инспекцию заявление о ввозе товаров по форме, утвержденной Приказом ФНС N ММВ-7-6/590@ от 19.11. 2014 г. Налоговики обязаны рассмотреть вышеуказанный документ в 10 – дневный срок и проставить свои отметки.

Налогоплательщик самостоятельно рассчитывает сумму налога согласно ставке, утвержденной ст. 164 НК РФ: 0, 10 или 18%. Исчисленный налог перечисляется в органы ФНС до 20 числа месяца следующего за месяцем ввоза ТМЦ на территорию РФ.

Помимо уплаты самогоналога компания-покупатель обязана подать «промежуточную» декларацию по косвенным налогам, утвержденную Приказом Минфина N 69 н от 07.07.2010 г. Срок сдачи декларации – до 20 числа месяца, следующего за месяцем поставки ТМЦ. Для камеральной проверки к декларации необходимо приложить пакет документов по сделке: контракт, заявление, банковские выписки за день оплаты, платежки, счета-фактуры, ТТН, спецификации. Если в прошедшем месяце не было ни одной импортной поставки, подавать«нулевую» декларацию нет необходимости.

Поскольку входящие от союзных контрагентов счета-фактуры поступают с «нулевой» ставкой НДС, в книге покупок отражаются данные заявления с отметкой ФНС и платежного документа (постановление Правительства N 1137 от 26.12.2011 г.).

Важно! Вычет по НДС можно предъявить только в квартальной отчетности.

Пример возмещения НДС при импорте из стран ЕАЭС29.03.2016 г. на склад ООО «Платан» поступил товар из Белоруссии для дальнейшей реализации. На следующий день бухгалтер сдал в ФНС заявление о ввозе товаров.19.04.2016 г. была сдана декларация по косвенным налогам со всей необходимой «первичкой», а также декларация по НДС, в которой бухгалтер заявил импортный налог к возврату. В ходе камеральной проверки налоговики вынесли решение об отказе в возврате налога, так как в заявлении о ввозе товаров в отметке ФНС стояла дата 07.04.2016 г. Руководство фирмы передало дело в суд, который в результате разбирательства принял сторону налогоплательщика.

Позиция чиновников разъяснена в письме Минфина N 03-07-13/01–36 от 17.08.2011 г. где указано, что возместить налог можно после получения заявления с отметкой налоговиков. Однако суды чаще всего принимают сторону налогоплательщиков не дождавшихся контрольной отметки(постановление ФАС Московского округа от 25.07.2011 № КА-А41/7408–11).

Сроки возмещения НДССогласно п. 1.1 ст. 172 НК РФимпортер имеет право предъявить к возмещению НДС в 3-летний срок с момента принятия ТМЦ к учету.

Однако в случае проведения операций, облагаемых по «0»-ставке, возмещение по налогу можно заявить на дату расчета налоговой базы, то есть последним числом квартала после собрания пакета документов (письмо ФНС N СД-4-3/6497@ от 13.04.2016 г).

Бухгалтерский учет импортных товаровОприходование товара в учете необходимо производить на дату перехода права собственности. Поскольку расчеты с иностранными контрагентами производятся в валюте, сумма контракта пересчитывается в рубли по курсу ЦБ РФ на дату перехода вышеуказанного права.

Согласно ПБУ 5/01 себестоимость МПЗ формируется из стоимостной оценки товара и всех сопутствующих затрат:

Стоимость товара и все расходы, связанные с покупкой, отражаются в дебете счета 15 «Заготовление и приобретение мат. ценностей» (10 «Материалы», 41 «Товары»).

Отнесение прямых расходов в дебет счета 44 «Расходы на продажу» неверно, так как не соответствует требованиям ПБУ 5/01.

Возмещение НДС при импорте товара. Пример, проводки04.04.2016 г. фирма ООО «Сатис» заключила контракт с турецким контрагентом о поставке цемента на сумму 57 000 долларов. Согласноусловиям договора, товар необходимо оплатить в 2 этапа: авансовый платеж в размере 35% и остаточный платеж — в 10-дневный срок после доставкиТМЦ. Право собственности переходит покупателю после прохождения таможенных операций.

05.04.2016 г. был оплачен авансовый платеж 57 000 ? 35% = 19 950 долларов.

На 05.04. 2016 г. курс доллара составил 68,67 руб.

То есть 19 950 ? 68,67 = 1 369 966, 50 руб.

Товар поступил в таможню 18.04.2016 г. Сумма таможенной пошлины 752 856 руб. таможенный сбор 7 500 руб. НДС –813 084,48 руб. Курс доллара на 18.04. 2016 г. составил 66,04 руб.Так как право владения товаром переходит ООО «Сатис» после выхода ТМЦ с таможни, стоимость по декларации составит 3 764 280 руб. (57 000 ? 66,04). Услуги брокерской компании — 77 000 руб. (в т. ч. НДС 11 745,76 руб.). Доставка ТМЦ осуществлялась морским сообщением. Цена доставки равна 185 000 руб. (в т. ч. НДС 28 220,34 руб.).

Остаточная сумма была перечислена 25.04.2016 г. Курс доллара на эту дату составил 66,22 руб. То есть в российском эквиваленте было перечислено 2 453 451 руб. (37 050 ? 66,22).

Поскольку на момент оплаты курс доллара был значительно выше чем на дату поступления товара, образовалась отрицательная разница 59 137, 50 (1 369 966,50 + 2 453 451 – 3 764 280).

В учете нужно отразить следующие проводки: