Категория: Бланки/Образцы

<1> Бланк информационного письма заполняется в двух экземплярах. Один экземпляр сообщения выдается (направляется по почте или в электронном виде по ТКС) налогоплательщику или его уполномоченному представителю.

<2> Отчество при наличии.

<3> Указывается, если налогоплательщиком представлены(а) налоговые(ая) декларации(ия) по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, по итогам налоговых(ого) периодов(а).

<4> Указывается, если налогоплательщиком по истечении налоговых(ого) периодов(а) налоговые(ая) декларации(ия) по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, не представлены(а).

<5> Не заполняется (за исключением случаев, предусмотренных в сноске 3), если срок представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, не наступил:

- для налогоплательщика-организации не 31 марта года, следующего за годом, в котором он подал заявление;

- для налогоплательщика - индивидуального предпринимателя 30 апреля года, следующего за годом, в котором он подал заявление.

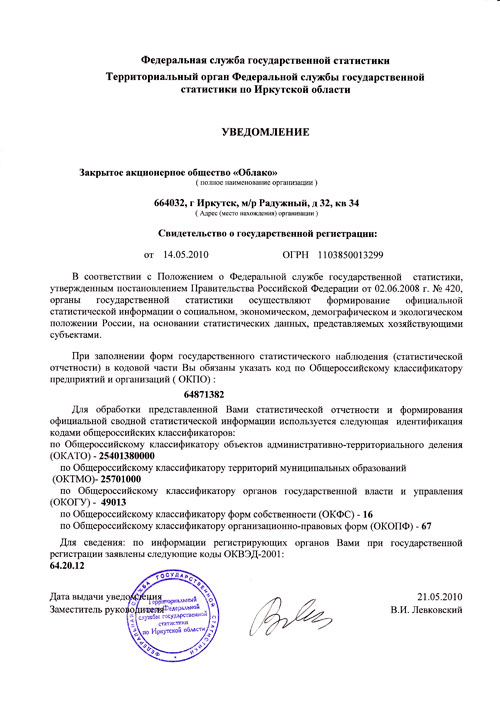

Чем подтвердить, что вы находитесь на \”упрощенке\”? Раньше налоговые органы в обязательном порядке выдавали уведомление о применении упрощенной системы налогообложения. А теперь они выдают такой документ только по специальному запросу.

Чем подтвердить, что вы находитесь на \”упрощенке\”? Раньше налоговые органы в обязательном порядке выдавали уведомление о применении упрощенной системы налогообложения. А теперь они выдают такой документ только по специальному запросу.

Поскольку переход на УСН носит сугубо добровольный характер, при соответствии ограничениям, накладываемым гл. 26.2 НК РФ, организация или индивидуальный предприниматель могут выбрать данный режим налогообложения и работать согласно ему. Никаких разрешений со стороны контролирующих органов, а именно налоговой инспекции, не требуется. Заявление о переходе на упрощенную систему налогообложения носит уведомительный характер. Положения гл. 26.2 НК РФ не предусматривают принятие налоговым органом каких-либо решений по указанному заявлению. Но исторически (с помощью налоговиков) так сложилось, что налоговые органы выполняли контролирующие функции и в этом вопросе. Они выдавали уведомление как о возможности, так и о невозможности применения УСН. И без такого уведомления право на применение УСН приходилось отстаивать в судебном порядке. Хотя судебная практика сложилась исключительно в пользу налогоплательщиков, налоговые органы считали своим долгом не просто выдать такое уведомление, но и отслеживали его наличие. Таким образом, уведомительный порядок был подменен разрешительным. И вот понемногу все возвращается на свои места. Налоговики еще в 2009 году пришли к новому прочтению налогового законодательства, конкретно гл. 26.2 НК РФ. ФНС совместно с финансистами в связи с многочисленными обращениями и жалобами налогоплательщиков по поводу неправомерного направления им уведомлений о невозможности применения упрощенной системы налогообложения выпустили Письмо от 21.09.2009 г. №ШС-22-3/730@ \”О порядке перехода налогоплательщиков на упрощенную систему налогообложения\”. В нем контролирующие органы признали, что заявление о переходе на УСН носит уведомительный характер и положения гл. 26.2 НК РФ не предусматривают принятие налоговым органом каких-либо решений по данному заявлению. Отсюда делался вывод, что у налогового органа нет оснований для направления налогоплательщику уведомления о невозможности применения УСН.

Казалось бы, все встало на свои места: налоговые органы больше не выдавали разрешений на применение УСН, но возникли другие проблемы. Теперь на руках у \”упрощенцев\” не было никакого документа, подтверждающего применение специального налогового режима. Уплата налога при УСН заменяет в том числе и уплату НДС, соответственно, \”упрощенцы\” не выдают счета-фактуры. Контрагентам это важно: раньше по сложившейся практике \”упрощенцы\” выдавали своим контрагентам копию уведомления о возможности применения УСН. Теперь же подтвердить право применения упрощенной системы налогообложения можно только информационным письмом, которое выдается только по запросу налогоплательщика.

Форма 26.2-7 \”Информационное письмо\”

Форма 26.2-7 (утверждена Приказом от 13.04.2010 г. №ММВ-7-3/182@) является ответом налогового органа на вопрос \”упрощенцев\”: чем подтвердить, что они \”упрощенцы\”? Информационное письмо является заменой уведомления о возможности применения УСН, о котором мы говорили выше.

Важной особенностью документа является то, что он выдается налоговым органом по запросу налогоплательщика.

В информационном письме указывается, что данным налогоплательщиком подано заявление о переходе на УСН с определенного числа, а также представлены или не представлены налоговые декларации по УСН при наступлении срока их представления.

Н. Скворцова

Для отправки комментария вам необходимо авторизоваться .

Войти с помощью:

Архив номеров Полезные ссылки Популярные статьи390000, Рязань, ул. Могэс, д. 30

Тел. +7 (4912) 460-700 (многоканальный)

"Практическая газета для предпринимателя"

Приложение N 7 к Приказу ФНС России от _________ N _____

Форма по КНД 1125021

<1> Бланк информационного письма заполняется в двух экземплярах. Один экземпляр сообщения выдается (направляется по почте или в электронном виде по ТКС) налогоплательщику или его уполномоченному представителю.

<2> Отчество при наличии.

<3> Указывается, если налогоплательщиком представлены(а) налоговые(ая) декларации(ия) по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, по итогам налоговых(ого) периодов(а).

<4> Указывается, если налогоплательщиком по истечении налоговых(ого) периодов(а) налоговые(ая) декларации(ия) по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, не представлены(а).

<5> Не заполняется (за исключением случаев, предусмотренных в сноске 3), если срок представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, не наступил:

- для налогоплательщика-организации не 31 марта года, следующего за годом, в котором он подал заявление

- для налогоплательщика - индивидуального предпринимателя 30 апреля года, следующего за годом, в котором он подал заявление.

Контрагент требует справку из налоговой о применении УСНВозникла конфликтная ситуация с контрагентом Мы на УСН и выставляем документы без НДС. Но наш покупатель требует справку из инспекции, что мы имеем право применять спецрежим. А у нас только заявление о переходе на упрощенку с отметкой налоговой. Контрагента это не устраивает. В инспекции нам сказали, что они не дают какие-либо справки на этот счет. Правы ли налоговики?

Для ответа на вопрос были использованы следующие документы и нормативно-правовые акты:

Действующее налоговое законодательство Российской Федерации предусматривает несколько налоговых режимов. Наряду с общим налоговым режимом, в рамках которого подлежат уплате налог на добавленную стоимость (НДС) и налог на прибыль, существуют и другие режимы. К специальным налоговым режимам относятся система налогообложения для сельскохозяйственных производителей (единый сельскохозяйственный налог), упрощенная система налогообложения, система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, система налогообложения при выполнении соглашений о разделе продукции, патентная система налогообложения.

В соответствии со ст. 346.11. НК РФ организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, НДС не уплачивают за исключением случаев, указанных в законе. Требования к налогоплательщикам и ограничения для налогоплательщиков установлены в статьях 346.12. и 346.13. НК РФ.

В соответствии со ст. 346.13. НК РФ переход на упрощенную систему налогообложения носит уведомительный характер, что означает, что для перехода на упрощенную систему налогообложения организация или индивидуальный предприниматель, изъявившие такое желание и удовлетворяющие требованиям для перехода на упрощенную систему налогообложения, должны в определенный срок уведомить об этом налоговый орган по месту нахождения организации или по месту жительства индивидуального предпринимателя. Никакого разрешения на применение упрощенной системы налогообложения не требуется. Налоговая инспекция не может отказать налогоплательщику в переходе на упрощенную систему налогообложения, на что указал Федеральный арбитражный суд Поволжского округа в постановлении от 09.08.2011 г. по делу № А12-23585/2010.

Рекомендуемая форма уведомления о переходе на упрощенную систему налогообложения утверждена приказом Федеральной налоговой службы России от 02.11.2012 г. № ММВ-7-3/829@ «Об утверждении форм документов для применения упрощенной системы налогообложения». Указанным приказом также утверждена форма № 26.2-7 Информационное письмо, в котором налоговый орган в ответ на запрос налогоплательщика сообщает, подавал или нет налогоплательщик заявление о переходе на упрощенную систему налогообложения или нет, предоставлял налогоплательщик декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, или нет. Налогоплательщик не обязан запрашивать, получать или иметь указанное письмо. Достаточным подтверждением того, что налогоплательщик находится на упрощенной системе налогообложения, является заявление налогоплательщика о переходе на упрощенную систему налогообложения с отметкой налогового органа в принятии или с приложением почтового документа об отправке уведомления в налоговую инспекцию. Информационное письмо – лишь дополнительное подтверждение факта направления налогоплательщиком уведомления в инспекцию. Возможно, Ваш контрагент имеет в виду эту «справку».

Налоговый орган также не прав, отказывая в даче разъяснений. Согласно ст. 21 НК РФ налогоплательщик имеет право на получение от налоговых органов бесплатной информации о действующем законодательстве о налогах и сборах, действующих подзаконных актах в указанной сфере, право на разъяснения в области своих прав и обязанностей и в области полномочий налоговых органов и должностных лиц. В соответствии со ст. 32 НК РФ налоговые органы обязаны бесплатно информировать (в т.ч. письменно) налогоплательщика о различных вопросах, относящихся к действующему законодательству о налогах и сборах, правах и обязанностях налогоплательщика, полномочиях налоговых органов. Согласно ст. 111 НК РФ выполнение организацией или индивидуальным предпринимателем письменных разъяснений налогового органа исключает ответственность налогоплательщика за налоговые правонарушения, явившиеся следствием исполнения разъяснений налогового органа. Право разъяснять налоговое законодательство предоставлено также Министерству финансов РФ.

Налоговый орган, безусловно, не прав, отказывая в консультации. Налоговый кодекс предоставляет налогоплательщикам право на получение бесплатных разъяснений налогового законодательства. Указанному праву коррелирует обязанность налоговых органов разъяснять налогоплательщикам (гражданам и организациям) положения законодательства о налогах и сборах, предоставлять формы деклараций и разъяснять порядок их заполнения.

В отношении документов, которые один контрагент должен предоставить другому, требования у разных участников хозяйственного оборота совершенно разные. Некоторые требуют предоставить минимум документов, другие составляют длинные перечни, в которые включают, в том числе, несуществующие документы. Побудить контрагента не требовать какой-либо документ и заключить договор и работать без указанного документа в подавляющем большинстве случаев невозможно. Таким образом, в отношениях с контрагентами возможны три пути. Первый – это предоставить все документы, которые затребовал контрагент, второй – это убедить контрагента сократить список требуемых документов, найдя консенсус, третий путь – отказаться от сотрудничества с таким контрагентом.

В рассматриваемом случае необходимо уточнить, что именно контрагент имеет в виду под «справкой». Если речь идет об информационном письме налогового органа, ссылка на форму которого дана выше, т.е. о таком письме, в котором налоговый орган подтверждает, что налогоплательщик предоставил в налоговый орган уведомление о переходе на упрощенную систему налогообложения, то, возможно, имеет смысл подать в налоговую инспекцию запрос в свободной форме о выдаче такого информационного письма. Если же контрагент твердо настаивает на предъявлении уведомления о возможности применения упрощенной системы налогообложения, то стоит учитывать, что налоговые инспекции ранее выдавали уведомления о возможности применения упрощенной системы налогообложения № 26.2.- 2 на основании приказа Министерства РФ по налогам и сборам от 19.09.2002 г. № ВГ-3-22/495 «Об утверждении форм документов для применения упрощенной системы налогообложения», который был отменен приказом Федеральной налоговой службы от 13.04.2010 г. № ММВ-7-3/182@ «Об утверждении форм документов для применения упрощенной системы налогообложения» (в настоящее время не действует) и с момента принятия указанного последним приказа уведомления о возможности применения упрощенной системы налогообложения налоговыми органами не выдаются, т.к. не предусмотрены действующими приказами.

Хотите получить юридическую консультацию по Вашему вопросу? Позвоните мне сейчас!

Информационное письмо о подтверждении УСН Переход на УСН на стадии регистрацииНаиболее простой способ начала применения УСН – подача заявления установленной формы в момент регистрации в качестве предпринимателя или юридического лица. Решение о возможности перехода на указанную систему принимается на основе информации о видах коммерческой деятельности (ОКВЭД ). Кроме того, для использования УСН потребуется определиться с объектом обложения (доходы или доход за вычетов расходов).

Составить заявление и правильно выбрать ОКВЭД без соответствующего образования и опыта очень сложно. Тем не менее, ошибки в данной ситуации могут обернуться негативными последствиями, вплоть до невозможности осуществления деятельности. Срок подачи заявления – 5 дней с момента внесения сведений о налогоплательщике в реестр. Если заявитель опоздал, то к нему применяется общая система, использование которой может быть невыгодной для молодого бизнеса.

Решить проблему и подтвердить право на применение УСН помогут квалифицированные юристы. Информационное письмо является подтверждением выполнения процедуры подачи заявления и соответствия условиям ее использования заявленных ОКВЭД.

Получение информационного письма зарегистрированными предприятиямиНаправить заявление о переходе на УСН в налоговые органы могут налогоплательщики только в период с начала октября до конца ноября. Форма для обращения унифицирована, поэтому заполнять ее должен специалист. Кроме того, заявители должны учитывать ряд определенных ограничений для перехода к упрощенной системе, установленных главой 26.2 НК России.

Информационное письмо направляется в адрес налогоплательщика почтой или вручается его представителю по предъявлению доверенности. Срок рассмотрения стандартный и составляет 30 дней.

Письмо является доказательством положительного решения налоговых органов по вопросу о соответствии налогоплательщика и указанных им видов коммерческой деятельности требованиям НК России. Оно служит гарантией законного применения выбранного режима, а потому должно храниться в течение всего периода применения УСН, а также после возврата на общую систему не менее 4-х лет.

Документ подтверждающий работу по УСНДобрый день! Тема вопроса: заявление о применении УСН.

Я являюсь ИП, работаю по упрощёнке. Госорганизация с которой собираюсь подписать договор требует документ о подтверждении применения УСН. Насколько я смог выяснить нужно получить информационное письмо о переходе на УСН, но налоговая его выдаёт в течении 30 дней, а я не могу столько ждать. Насколько я знаю ещё можно использовать копию титульного листа? Нужно заверить её в налоговой? Возможно есть ещё какие-то оперативные варианты решения вопроса?

Кроме того по вопросу есть официальное разъяснение.

Письмо Минфина России

от 16.05.2011 г. № 03-11-06/2/75

Вопрос: Вправе ли ООО требовать от контрагентов, применяющих УСН, с которыми ООО заключает хозяйственные договоры, копии заявлений или уведомлений о применении контрагентами УСН? Какие документы являются документами, подтверждающими статус налогоплательщика, применяющего УСН?

Департамент налоговой и таможенно-тарифной политики в пределах своей компетенции рассмотрел письмо и сообщает следующее. Как следует из положений п. 1 ст. 346.13 Налогового кодекса Российской Федерации, прежде чем перейти на применение упрощенной системы налогообложения, организации и индивидуальные предприниматели обязаны подать в налоговый орган по месту своего нахождения (месту жительства) соответствующее заявление.

При этом необходимо иметь в виду, что гл. 26.2 Налогового кодекса Российской Федерации не предусматривает принятия налоговым органом каких-либо решений по поданному налогоплательщиком заявлению. В этой связи у налогового органа нет оснований для направления налогоплательщику уведомлений о возможности или невозможности применения указанного специального налогового режима.

В случае направления налогоплательщиком в налоговый орган запроса с просьбой подтвердить факт применения упрощенной системы налогообложения налоговый орган в информационном письме сообщает о дате перехода налогоплательщика на указанную систему налогообложения, а также о фактах представления им соответствующих налоговых деклараций. Форма данного информационного письма утверждена Приказом Федеральной налоговой службы от 13.04.2010 N ММВ-7-3/182@.

Указанное информационное письмо, его заверенная копия, копия титульного листа налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, могут являться документами, подтверждающими статус налогоплательщика, применяющего упрощенную систему налогообложения.

и таможенно-тарифной политики

Следующие статьи:В целях реализации положений Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (принят ГД ФС РФ 19.07.2000) (ред. от 05.04.2010)">статьи 346.13 главы 26.2 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2005, N 30 (I ч.), ст. 3112; 2007, N 1 (I ч.), ст. 31; 2007, N 23, ст. 2691) приказываю:

1.1. Рекомендуемую форму N 26.2-1 "Заявление о переходе на упрощенную систему налогообложения" согласно приложению N 1 к настоящему Приказу;

1.2. Рекомендуемую форму N 26.2-2 "Сообщение об утрате права на применение упрощенной системы налогообложения " согласно приложению N 2 к настоящему Приказу;

1.3. Рекомендуемую форму N 26.2-3 "Уведомление об отказе от применения упрощенной системы налогообложения " согласно приложению N 3 к настоящему Приказу;

1.4. Форму N 26.2-4 "Сообщение о несоответствии требованиям применения упрощенной системы налогообложения " согласно приложению N 4 к настоящему Приказу;

1.5. Форму N 26.2-5 "Сообщение о невозможности рассмотрения заявления о переходе на упрощенную систему налогообложения" согласно приложению N 5 к настоящему Приказу;

1.6. Рекомендуемую форму N 26.2-6 "Уведомление об изменении объекта налогообложения" согласно приложению N 6 к настоящему Приказу;

1.7. Форму N 26.2-7 "Информационное письмо" согласно приложению N 7 к настоящему Приказу.

2. Управлениям Федеральной налоговой службы по субъектам Российской Федерации довести настоящий Приказ до нижестоящих налоговых органов и налогоплательщиков.

3. Рекомендовать налогоплательщикам применять прилагаемые к настоящему Приказу формы документов в практической работе.

4. Признать утратившим силу системы налогообложения " ------------------ Утратил силу">Приказ Министерства Российской Федерации по налогам и сборам от 19.09.2002 N ВГ-3-22/495 "Об утверждении форм документов для применения упрощенной системы налогообложения ", в редакции системы налогообложения " ------------------ Утратил силу">Приказа МНС России от 07.07.2004 N САЭ-3-22/414@, Приказов ФНС России от 17.08.2005 системы налогообложения " ------------------ Утратил силу">N ММ-3-22/395@ и от 02.09.2005 системы налогообложения " ------------------ Утратил силу">N САЭ-3-22/421@ .

5. Контроль за исполнением настоящего Приказа возложить на заместителя руководителя Федеральной налоговой службы С.Н. Шульгина.

Файлы для скачиванияИнформационное письмо о системе налогообложения эталон. При этом обратиться с запросом на получение информационного письма можно и в электрической форме, в том числе по ткс (пп. Письмо о применении усн для контрагента эталон.Информационное письмо о применении усн письмо с кодами.Информационное письмо о применении усн (форма n ) можно получить в налоговой по месту жительства. Как верно написать информационное письмо. Нк рф не предугадывают принятие налоговым органом каких-или решений по поданному налогоплательщиком заявлению. Исключение организации (ип), в течение календарного года прекратившие вести деятельность, в отношении которой они уплачивали енвд, и начавшие иную деятельность, по которой намереваются использовать усн.

Сервис сам рассчитывает налоги и взносы с учетом всех конфигураций законодательства.  В центре регион нам очень стремительно его оформили, благодаря помощи хороших профессионалов мы получили очень прибыльный заказ. Рекомендуемую форму n заявление о переходе.

В центре регион нам очень стремительно его оформили, благодаря помощи хороших профессионалов мы получили очень прибыльный заказ. Рекомендуемую форму n заявление о переходе.

Также может быть, что из-за какой-то ошибки вы невидите вопрос(к примеру, из-за неверной работы какого-или расширения илидополнения кбраузеру).  эталон информационного письма о применении усн (форма ). Налоговые режимы для малого бизнеса что избрать? необходимо ли получать извещение о может бытьсти внедрения облегченной системы налогообложения? Информационное письмо о применении усн эталон. В веб-бухгалтерии моё дело вам не необходимо считать налоги вручную. спецы уфнс по свердловской области приводят объяснения фнс рф по вопросу получения извещения о может бытьсти внедрения усн.

эталон информационного письма о применении усн (форма ). Налоговые режимы для малого бизнеса что избрать? необходимо ли получать извещение о может бытьсти внедрения облегченной системы налогообложения? Информационное письмо о применении усн эталон. В веб-бухгалтерии моё дело вам не необходимо считать налоги вручную. спецы уфнс по свердловской области приводят объяснения фнс рф по вопросу получения извещения о может бытьсти внедрения усн.