Категория: Бланки/Образцы

Новое за 23 декабря 2016

Договоры по тегам

Советы работнику офиса

Плохие привычки, которые способны стать хорошими

Почему вы не любите свою работу?

Экономия затрат (Эз)

Эз = 1053,16 – 3070 = - 2016,84 руб.После расчёта экономии затрат производится расчёт экономической эффективности по показателям, составляющим результаты и затраты. Поскольку в проектируемый вариант осуществляются инвестиционные вложения (ИВ), то требуется определить, какова их отдача. Приобретение компьютера - это долгосрочная финансовая операция, поэтому для определения современной стоимости пользуются показателем дисконтного множителя (?), позволяющего провести финансовый эквивалент будущей денежной суммы к современной стоимости. Годовой экономический эффект (Эгод) определяется как разница приведенных затрат по сравниваемым вариантам:

Эгод. = Эз – ? ИВ, где

?= дисконтный множитель, который отражает норму годового процента банковского кредита, для расчета принимается в размере 0,27.

Эгод= 2016,84 – 0,27?(1497,07+10,5)=1609,8 руб.

В результате произведенных расчётов можно сделать вывод, что проектируемый вариант более выгоднее в плане экономических затрат, так как экономия средств составляет Эз = 2016,84 руб и годовая отдача составляет Эгод=1609,8 руб.

Кроме того, трудоёмкость проводимого мероприятия в проектируемом варианте меньше, чем в базовом, повышается уровень труда психолога снижается количество ошибок. Позволяет представить информацию для всеобщего просмотра через internet.

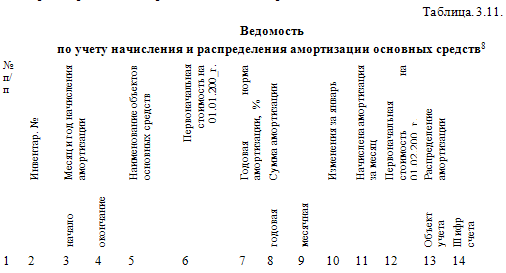

Линейный способ заключается в равномерном (по годам) начислении амортизации на протяжении срока полезного использования объекта основных средств.

где Аг –ежегодные амортизационные отчисления

АСi -амортизируемая стоимость i -го объекта

Аг =10*195 / 100 = 19.5 млн. руб.

2.Расчет ежегодных амортизационных отчислений методом суммы чисел лет

Норма амортизации по годам, %

Ежегодные амортизационные отчисления, млн.руб.

Метод суммы чисел лет состоит в том, что для вычисления суммы износа за конкретный период, подлежащая амортизации стоимость основного средства умножается на дробь, числитель которой равен количеству оставшихся лет эксплуатации данного объекта, а знаменатель- сумме порядковых номеров лет его эксплуатации.

где СЧЛ - сумма чисел лет срока полезного использования объекта.

Спи - срок полезного использования объекта.

где Нt - норма амортизационных отчислений.

t

0 - остающееся время эксплуатации в годах.

СЧЛ = (10*(10 + 1)) /2 = 55

Сумма накопленного износа:

где АС- амортизируемая стоимость.

А o1 =(195*18,18) / 100 = 36,66 млн. руб.

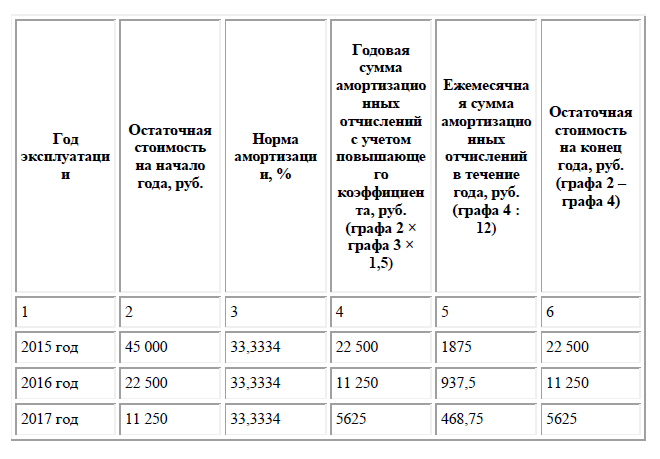

3.Расчет ежегодных амортизационных отчислений методом уменьшаемого остатка

Норма амортизации по годам, %

Ежегодные амортизационные отчисления, млн.руб.

Метод уменьшаемого остатка - метод, при котором годовая величина амортизационных отчислений рассчитывается исходя из остаточной стоимости объекта на начало года, нормы амортизационных отчислений, исчисленной исходя из линейного метода и коэффициента ускорения (до 2,5 раз).

= 2 - коэффициент ускорения,

Ha

- норма амортизации, установленная исходя из срока полезного использования объекта (как для линейного метода),

АС - амортизируемая стоимость объекта,

∑Ai

- сумма начисленных к началу года амортизационных отчислений.

А i1 =2*10/100*(195-0) =39 млн. руб.

а) для разных методов начисления амортизации темпы изменения остаточной стоимости основных фондов разные:

• для метода равномерного начисления, остаточная стоимость уменьшается равномерно;

• для метода суммы чисел лет – в первые годы остаточная стоимость уменьшается более интенсивно, чем в последние;

• для метода снижающегося остатка эта закономерность в начале такая же как и для метода суммы чисел лет, но в последние годы темпы изменения остаточной стоимости её менее интенсивны.

б) прибыль будет наибольшей при равномерном начислении амортизации, т.к. отнесение на себестоимость в первые годы будет меньше, чем при других методах. Для метода суммы чисел лет прибыль в первые годы будет меньше, а для метода снижающегося остатка – ещё меньше.

в) налоговые выплаты в первые годы будут больше для метода снижающегося остатка, т.к. себестоимость наибольшая; а для метода равномерного начисления – наименьшие.

г) амортизационный фонд наиболее быстро увеличивается для метода снижающегося остатка, а наиболее медленно – для метода равномерного начисления.

Рис. 1.1. График зависимости величины ежегодных амортизационных отчислений от времени эксплуатации основных фондов.

Рис. 1.2.График изменения величины остаточной стоимости основных фондов в зависимости от метода начисления амортизации.

Рис. 1.3.График изменения величины амортизационного фонда

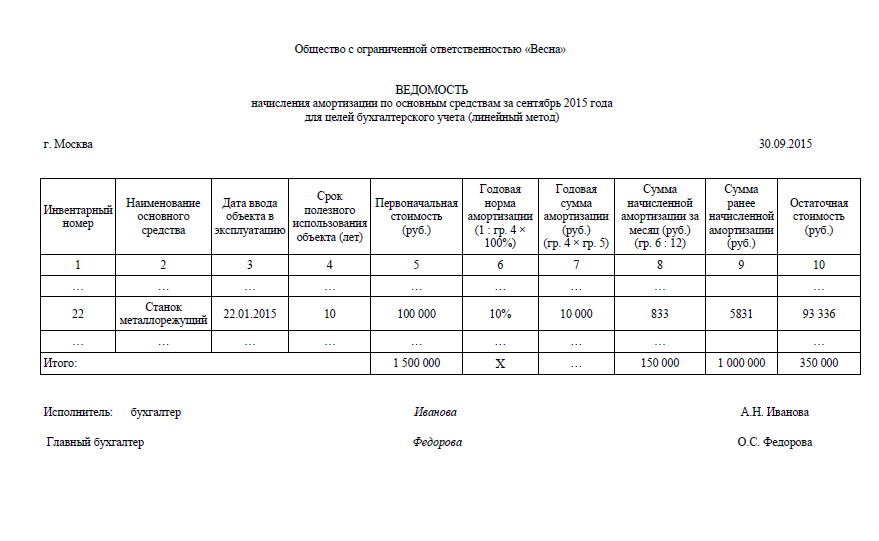

Расчет амортизационных отчислений

Цель работы: рассчитать амортизационные отчисления различными методами;

Задачи работы: 1) рассчитать амортизационные отчисления линейным методом;

2) рассчитать амортизационные отчисления методом суммы чисел лет;

3) рассчитать амортизационные отчисления методом уменьшаемого остатка.

Амортизация – это процесс распределения амортизируемой стоимости объекта основных средств между отчетными периодами на протяжении срока полезного использования и систематического перенесения амортизируемой стоимости объектов основных средств на стоимость произведенной продукции, выполненных работ и оказанных услуг.

Часть стоимости основных средств, включаемая посредством амортизации в себестоимость продукции, работ и услуг, представляет собой амортизационные отчисления.

Срок полезного использования– период времени, на протяжении которого предполагается использовать объект основных средств.

Амортизационный фонд – это финансовые отчисления, используемые для своевременной замены устаревших основных средств.

Норма амортизации – это доля или процент стоимости объекта, подлежащая включению с установленной периодичностью в издержки производства на протяжении срока полезного действия в соответствии с определенными способами и методами отчисления амортизации.

Используются следующие методы начисления амортизации:

Метод уменьшаемого остатка;

Метод суммы чисел лет;

Метод экстенсивного использования оборудования;

Коэффициент стоимости оборудования.

Линейный метод заключается в равномерном начислении предприятием амортизации на протяжении всего срока использования основных средств

А = А * Н /100, где

А - начисленная амортизация;

А - амортизируемая стоимость объекта (в рублях);

Н - норма амортизации (в %).

Метод уменьшаемого остатка – метод, при котором сумма начисленной амортизации рассчитывается, исходя из определяемой на начало отчетного года неамортизируемой стоимости (разность амортизируемой стоимости и суммы, начисленной на начало отчетного года амортизации) и нормы амортизации, исчисленной, исходя из срока полезного использования объекта основных средств и коэффициента ускорения (может иметь значения до 2,5).

- сумма, начисленная до начала года амортизации;

Метод суммы чисел лет – метод, который предполагает определение годовой суммы амортизационных отчислений, исходя из амортизируемой стоимости основных средств и дроби, в числителе которой число лет, остающееся до конца срока эксплуатации, а в знаменателе – сумма порядковых номеров лет его эксплуатации.

- годовая сумма амортизационных отчислений;

- амортизируемая стоимость (в рублях);

- норма амортизации текущего года (в %);

- остающееся время эксплуатации (количество лет);

- сумма чисел лет срока полезного использования объекта основных средств;

- срок полезного использования (количество лет).

Таблица 1. Исходные данные

Вывод по заданию № 1: таким образом, можно сделать вывод, что темпы изменения остаточной стоимости основных средств зависят от способов начисления амортизации: при линейном методе амортизационные отчисления остаются неизменными на протяжении всего времени эксплуатации основных средств, при методе суммы чисел лет и методе уменьшаемого остатка амортизационные отчисления уменьшаются по мере накопления износа основных средств за время эксплуатации. Амортизационный фонд напрямую зависит от амортизационных отчислений и темпы его изменения зависят от накопленного износа основных средств и времени его эксплуатации для своевременной замены устаревших основных средств.

Способ ускоренной амортизации - метод, согласно которому в первые годы амортизации объектов основного капитала начисляются большие суммы износа, чем в последующие годы. Ускоренная амортизация может применяться в отношении активной части основных средств, используемых для увеличения выпуска средств вычислительной техники, новых прогрессивных видов материалов, приборов, оборудования, расширения экспорта продукции, при массовой замене изношенной и морально устаревшей техники. Этот метод применяется как средство ускоренного обновления оборудования. С течением времени амортизационные отчисления уменьшаются, а затраты на техническое обслуживание, напротив, растут; таким образом, метод ускоренной амортизации дает примерно равные списания с дохода. Действие права на ускоренную амортизацию относится только к машинам, оборудованию и транспортным средствам, введенным в действие после 01.01.1991 г. с нормативным сроком службы более трех лет. Ускоренная амортизация не распространяется на транспортные средства, нормативный срок службы которых установлен в зависимости от фактической загрузки. Ускоренная амортизация приводит к росту себестоимости продукции. а с другой стороны– занижает прибыль организаций, что ведет к уменьшению величины взимаемых налогов, соответственно и доходной части бюджета, а это в условиях бюджетного дефицита является нежелательным.

Похожие работы:

Статья 259 НК РФ - Методы и порядок расчета сумм амортизации

Федеральным законом от 6 июня 2005 г. N 58-ФЗ, вступающим в силу с 1 января 2006 г. и Федеральным законом от 27 июля 2006 г. N 144-ФЗ, вступающим в силу с 1 января 2007 г. и распространяющимся на правоотношения, возникшие с 1 января 2006 г. в статью 259 настоящего Кодекса внесены изменения

1. В целях настоящей главы налогоплательщики начисляют амортизацию одним из следующих методов с учетом особенностей, предусмотренных настоящей статьей:

1) линейным методом;

2) нелинейным методом.

1.1. Налогоплательщик имеет право включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 процентов первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно) и (или) расходов, понесенных в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации основных средств, суммы которых определяются в соответствии со статьей 257 настоящего Кодекса.

2. Сумма амортизации для целей налогообложения определяется налогоплательщиками ежемесячно в порядке, установленном настоящей статьей. Амортизация начисляется отдельно по каждому объекту амортизируемого имущества.

Начисление амортизации по объекту амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию. Начисление амортизации по амортизируемому имуществу в виде капитальных вложений в объекты арендованных основных средств, которое в соответствии с настоящей главой подлежит амортизации, начинается у арендодателя с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию, но не ранее месяца, в котором арендодатель произвел возмещение арендатору стоимости указанных капитальных вложений, у арендатора - с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию.

Начисление амортизации по объекту амортизируемого имущества прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости такого объекта либо когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям.

При расчете суммы амортизации налогоплательщиком не учитываются расходы на капитальные вложения, предусмотренные пунктом 1.1 настоящей статьи.

3. Налогоплательщик применяет линейный метод начисления амортизации к зданиям, сооружениям, передаточным устройствам, входящим в восьмую - десятую амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов.

К остальным основным средствам налогоплательщик вправе применять один из методов, указанных в пункте 1 настоящей статьи.

Выбранный налогоплательщиком метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации по объекту амортизируемого имущества.

Начисление амортизации в отношении объекта амортизируемого имущества осуществляется в соответствии с нормой амортизации, определенной для данного объекта исходя из его срока полезного использования.

4. При применении линейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

При применении линейного метода норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

где К - норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n - срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

5. При применении нелинейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, определенной для данного объекта.

При применении нелинейного метода норма амортизации объекта амортизируемого имущества определяется по формуле:

где К - норма амортизации в процентах к остаточной стоимости, применяемая к данному объекту амортизируемого имущества;

n - срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

При этом с месяца, следующего за месяцем, в котором остаточная стоимость объекта амортизируемого имущества достигнет 20 процентов от первоначальной (восстановительной) стоимости этого объекта, амортизация по нему исчисляется в следующем порядке:

1) остаточная стоимость объекта амортизируемого имущества в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

2) сумма начисляемой за один месяц амортизации в отношении данного объекта амортизируемого имущества определяется путем деления базовой стоимости данного объекта на количество месяцев, оставшихся до истечения срока полезного использования данного объекта.

6. Если организация в течение какого-либо календарного месяца была учреждена, ликвидирована, реорганизована или иначе преобразована таким образом, что в соответствии со статьей 55 настоящего Кодекса налоговый период для нее начинается либо заканчивается до окончания календарного месяца, то амортизация начисляется с учетом следующих особенностей:

1) амортизация не начисляется ликвидируемой организацией с 1-го числа того месяца, в котором завершена ликвидация, а реорганизуемой организацией - с 1-го числа того месяца, в котором в установленном порядке завершена реорганизация;

2) амортизация начисляется учреждаемой, образующейся в результате реорганизации организацией - с 1-го числа месяца, следующего за месяцем, в котором была осуществлена ее государственная регистрация.

Положения настоящего пункта не распространяются на организации, изменяющие свою организационно-правовую форму.

Федеральным законом от 19 июля 2007 г. N 195-ФЗ в пункт 7 статьи 259 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2008 г.

7. В отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности, к основной норме амортизации налогоплательщик вправе применять специальный коэффициент, но не выше 2. Для амортизируемых основных средств, которые являются предметом договора финансовой аренды (договора лизинга), к основной норме амортизации налогоплательщик, у которого данное основное средство должно учитываться в соответствии с условиями договора финансовой аренды (договора лизинга), вправе применять специальный коэффициент, но не выше 3. Данные положения не распространяются на основные средства, относящиеся к первой, второй и третьей амортизационным группам, в случае, если амортизация по данным основным средствам начисляется нелинейным методом.

Налогоплательщики, использующие амортизируемые основные средства для работы в условиях агрессивной среды и (или) повышенной сменности, вправе использовать специальный коэффициент, указанный в настоящем пункте, только при начислении амортизации в отношении указанных основных средств. В целях настоящей главы под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. К работе в агрессивной среде приравнивается также нахождение основных средств в контакте с взрыво-, пожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации.

Налогоплательщики - сельскохозяйственные организации промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты) вправе в отношении собственных основных средств применять к основной норме амортизации, выбранной самостоятельно с учетом положений настоящей главы, специальный коэффициент, но не выше 2.

Налогоплательщики - организации, имеющие статус резидента промышленно-производственной особой экономической зоны или туристско-рекреационной особой экономической зоны, вправе в отношении собственных основных средств к основной норме амортизации применять специальный коэффициент, но не выше 2.

В отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности, к основной норме амортизации налогоплательщик вправе применять специальный коэффициент, но не более 3.

8. Налогоплательщики, передавшие (получившие) основные средства, которые являются предметом договора лизинга, заключенного до введения в действие настоящей главы, вправе начислять амортизацию по этому имуществу с применением методов и норм, существовавших на момент передачи (получения) имущества, а также с применением специального коэффициента не выше 3.

Федеральным законом от 24 июля 2007 г. N 216-ФЗ в пункт 9 статьи 259 внесены изменения, вступающие в силу с 1 января 2008 г.

9. По легковым автомобилям и пассажирским микроавтобусам, имеющим первоначальную стоимость соответственно более 600 000 рублей и 800 000 рублей, основная норма амортизации применяется со специальным коэффициентом 0,5.

Организации, получившие (передавшие) указанные легковые автомобили и пассажирские микроавтобусы в лизинг, включают это имущество в состав соответствующей амортизационной группы и применяют основную норму амортизации (с учетом применяемого налогоплательщиком по такому имуществу коэффициента) со специальным коэффициентом 0,5.

10. Допускается начисление амортизации по нормам амортизации ниже установленных настоящей статьей по решению руководителя организации-налогоплательщика, закрепленному в учетной политике для целей налогообложения. Использование пониженных норм амортизации допускается только с начала налогового периода и в течение всего налогового периода.

11. При реализации амортизируемого имущества налогоплательщиками, использующими пониженные нормы амортизации, перерасчет налоговой базы на сумму недоначисленной амортизации против норм, предусмотренных настоящей статьей, в целях налогообложения не производится.

12. Организация, приобретающая объекты основных средств, бывшие в употреблении, вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками.

Если срок фактического использования данного основного средства у предыдущих собственников окажется равным или превышающим срок его полезного использования, определяемый классификацией основных средств, утвержденной Правительством Российской Федерации в соответствии с настоящей главой, налогоплательщик вправе самостоятельно определять срок полезного использования этого основного средства с учетом требований техники безопасности и других факторов.

14. Организация, получающая в виде вклада в уставный (складочный) капитал или в порядке правопреемства при реорганизации юридических лиц объекты основных средств, бывшие в употреблении, вправе определять срок их полезного использования как установленный предыдущим собственником этих основных средств срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником.

Федеральным законом от 27 июля 2006 г. N 144-ФЗ статья 259 настоящего Кодекса дополнена пунктом 15, вступающим в силу с 1 января 2007 г.

15. Организации, осуществляющие деятельность в области информационных технологий, имеют право не применять установленный настоящей статьей порядок амортизации в отношении электронно-вычислительной техники. В этом случае расходы указанных организаций на приобретение электронно-вычислительной техники признаются материальными расходами налогоплательщика в порядке, установленном подпунктом 3 пункта 1 статьи 254 настоящего Кодекса. Для целей настоящего пункта организациями, осуществляющими деятельность в области информационных технологий, признаются организации, указанные в пунктах 7 и 8 статьи 241 настоящего Кодекса.