Категория: Бланки/Образцы

Письмо в налоговую о зачете переплаты образец

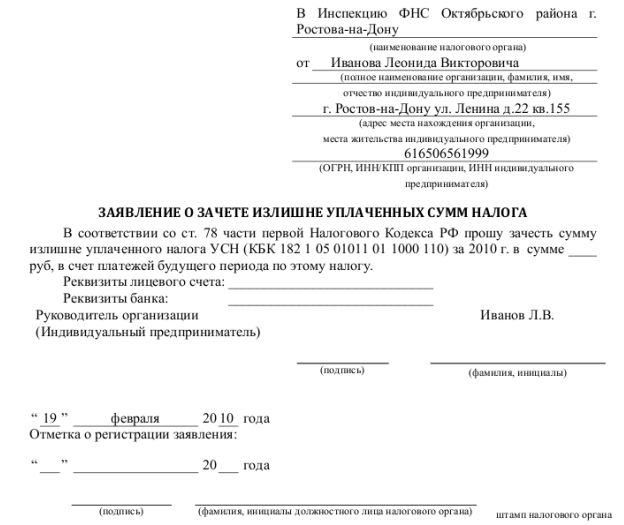

Примерный образец заявления в ифнс о зачете переплаты по единому налогу

Особенностью налогообложения по единому налогу при упрощенной системе налогообложения в России являются авансовые платежи, что обусловлено требованиями Статьи 346.21 «Порядок исчисления и уплаты налога» Налогового кодекса Российской Федерации.

Иногда возникают моменты, когда сумма авансовых платежей, превышает сумму единого налога, который необходимо уплатить по результатам года.

В соответствии со статьей 78 Налогового кодекса Российской Федерации «Сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей налогоплательщика по этому или иным налогам, погашения недоимки по иным налогам, задолженности по пеням и штрафам за налоговые правонарушения либо возврату налогоплательщику в порядке, предусмотренном настоящей статьей».

В соответствии с указанной статьей Налогового кодекса РФ зачет переплаты по единому налогу в счет предстоящих платежей производится налоговым органом на основании письменного заявления налогоплательщика.

При наличии у налогоплательщика недоимки по пеням, штрафам или другим налогам ИФНС самостоятельно производит зачет сумм переплаченного налога в счет недоимки.

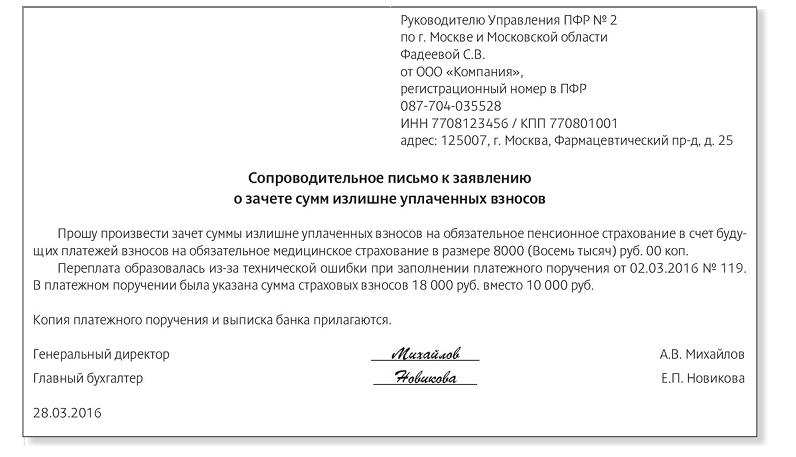

Далее приведен образец (примерный) заявления в ифнс о зачете переплаты по единому налогу

о зачете переплаты по единому налогу

при упрощенной системе налогообложения

На основании ст. 78 НК РФ ООО «__________» просит принять к зачету переплату по единому налогу при упрощенной системе налогообложения в сумме _______________________ рублей в счет будущих платежей по данному налогу по КБК 18210501020011000110.

Переплата по единому налогу сформировалась в связи с уплатой авансовых платежей в большей сумме, чем было рассчитано за 201_ год.

В частности, за 201_ год было уплачено в бюджет авансовых платежей по единому налогу на сумму _______________________ рублей, в том числе:

- За 1 квартал __________________ рублей (платежное поручение №__ от ___________г.)

- По итогам полугодия _________________ рублей (платежное поручение №__ от ___________ г.)

- По итогам 9 месяцев _________________ рублей (платежное поручение №__ от ___________ г.).

Сумма единого налога при упрощенной системе налогообложения за 201_ год составила ________________________ рублей.

1.Копия платежного поручения №__ от ___________ г.

2. Копия платежного поручения №__ от ___________ г.

3. Копия платежного поручения №__ от ___________ г.

4. Копия Декларации ООО «______________________» по единому налогу при упрощенной системе налогообложения за 201__ г.

Ген.директор ___________________ И. И. Петров

Главный бухгалтер ____________________ А.А.Иванова

ФЛ. Запрос справки о состоянии расчетов по налогам, сборам, пеням и штрафамМРИ ФНС РФ N8 по М.О. 15 Июня 2011

ЮЛ. Запрос справки о состоянии расчетов по налогам, сборам, пеням и штрафам Налоговые риски. Пояснительная записка к уточненной(ым) налоговой(ым) декларации(ям), представленной(ым) в связи с выявлением фактов ведения финансово-хозяйственной деятельности с высоким налоговым рискомВопрос: Просим разъяснить ситуацию.

Обществом был заключен договор субаренды с юридическим лицом. При этом юридическое лицо арендовало предмет аренды у Администрации города по договору аренды. При этом наше Общество регулярно принимало в состав расходов для налога на прибыль суммы арендной платы по договору.

В настоящий момент Обществу стало известно о том, что основной договор аренды между Администрацией города и арендатором признан судом недействительным.

Отсюда мы хотели бы выяснить, будет ли являться наш договор субаренды недействительным, нужно ли нам и дальше оплачивать задолженность, возникшую по данному договору и что делать с налогом на прибыль?

29.07.2013 Ответ: C учетом того, что в РФ не прецедентная система права, невозможно заранее предусмотреть позицию налоговой инспекции по данному вопросу, в связи с чем у Общества существует риск доказывать свою позицию в суде.

Завление в налоговую о зачете переплаты налога Завление в налоговую о зачете переплаты налогаПомогите, пожалуйста. На 2010 год висит переплата:

возврат переплаты по ПФ страх. и нак.часть за 2002-2009 годы.Скажите, пожалуйста, как вы считаете, мне налоговая отказала в возврате 300 000 рублей, из-за того, что истек срок исковой давности, тогда я не понимаю даже значения шапки

«О порядке осуществления возврата излишне уплаченных (взысканных) страховых взносов на обязательное пенсионное страхование, пеней и штрафов, зачисленных в бюджет Пенсионного фонда Российской Федерации за расчетные периоды с 2002 по 2009 год включительно, на коды бюджетной классификации Российской Федерации, главным администратором которых является ФНС России»

у меня перед заявлением в ПФР о переплате две уточненки за 2007 год поданы в 2010 году. и 08. ноября 2010 года подписан акт сверки с налоговой. я считаю, что даже, если говорить о сроке исковой давности, то отсчет будет с 2010 года!

подскажите пожалуйста, может на почту напишите transer84@mail.ru

Заявление на зачет налогов в счет будущих платежей или возврат денежных средств на расчетный счетВ каких случаях составляется

В случае образования переплаты по налогам в налоговую инспекцию нужно направить заявление на зачет переплаченных сумм налогов (авансовых платежей) или заявление о возврате излишне уплаченных сумм на расчетный счет компании. В соответствии с п.1 ст.78 НК РФ зачет налогов производится в зависимости от того, в какой бюджет они зачислены: федеральные - в счет федеральных, региональные – в счет региональных, местные – в счет местных.

Если организация планирует направить переплату в счет будущих платежей по этому налогу, ей также необходимо сообщить об этом в письменной форме (п.4 ст. 78 НК РФ).

Обратите внимание! Зачет проводится на дату его фактического проведения, а не в день подачи соответствующего заявления.

В соответствии с п.4 ст.78 НК РФ решение о зачете принимается в течение 10 рабочих дней.

Возврат налога налоговые органы обязаны осуществить в течение одного месяца со дня получения заявления (п.6 ст.78 НК РФ). Если этот срок будет нарушен, то за несвоевременный возврат инспекция должна будет начислить проценты (п.10 ст.78 НК РФ).

Обязательные реквизиты документа

Заявление составляется в произвольной форме. В нем указывается код бюджетной классификации и сумма того налога, по которому учтена переплата.

В заявлении на зачет нужно указать КБК того налога, в счет уплаты которого засчитывается переплата, а в заявлении на возврат - реквизиты расчетного счета, на который инспекция должна перечислить деньги.

В соответствии с изменениями, внесенными в п.1 ст.231 НК РФ Законом от 27 июля 2010 г. № 229-ФЗ налоговый агент возвращает сумму НДФЛ при наличии письменного заявления физического лица. из дохода которого он удержал налог в большей сумме, чем следовало. Налоговый агент обязан сообщить физическому лицу о каждом ставшем известным ему факте излишнего удержания НДФЛ и сумме излишне удержанного налога в течение 10 рабочих дней со дня обнаружения такого события. Сообщение о факте излишнего удержания НДФЛ и сумме налога составляется в произвольной форме. Факт обнаружения излишнего удержания НДФЛ рекомендуем зафиксировать справкой с указанием даты ошибки.

В заявлении о возврате НДФЛ налогоплательщику необходимо изложить соответствующую просьбу, а также сообщить реквизиты своего счета в банке, на который ему должны быть перечислены денежные средства.

Налоговый агент излишне удержанную сумму НДФЛ должен вернуть налогоплательщику в течение трех месяцев со дня получения соответствующего заявления. Сделать это налоговый агент может за счет сумм НДФЛ, подлежащих перечислению в бюджет в счет предстоящих платежей, как по указанному налогоплательщику, так и по иным физическим лицам, с доходов которых налоговый агент производит удержание такого налога. Сумму излишне удержанного НДФЛ налоговый агент может не только вернуть налогоплательщику, но и зачесть ее в счет будущих платежей НДФЛ по доходам этого налогоплательщика (письма Минфина РФ от 06.08.2010 № 03-04-06/6-172, от 05.05.2008 № 03-04-06-01/115).

Если для возврата налогоплательщику суммы НДФЛ в установленный срок у налогового агента суммы налога, подлежащей перечислению в бюджет недостаточно, то в этом случае налоговый агент должен направить в налоговый орган заявление на возврат. Заявление составляется в произвольной форме.

Обязательные реквизиты заявления

В заявлении нужно указать просьбу о возврате НДФЛ, сумму возвращаемого налога, налоговый период, основание для возврата, реквизиты налогового агента (наименовании организации, место ее нахождения, ОГРН, ИНН, банковские реквизиты), реквизиты налогоплательщика (ФИО, место жительства, ИНН). Заявление должно быть подписано налоговым агентом либо его законным представителем.

Вместе с заявлением в налоговый орган налоговый агент представляет выписку из регистра налогового учета за соответствующий налоговый период, документы, подтверждающие излишнее удержание и перечисление суммы НДФЛ в бюджет.

Бизнес-портал Пути успехаООО «Пути успеха

Адрес: г. Санкт-Петербург,

ул. Измайловская 6, оф.4,

о зачете переплаты по единому налогу

при упрощенной системе налогообложения

г. Санкт-Петербург 31 марта 2011 г.

На основании ст. 78 НК РФ ООО «Пути успеха» просит принять к зачету переплату по единому налогу при упрощенной системе налогообложения в сумме 15 000 ( Пятнадцать тысяч ) рублей в счет будущих платежей по данному налогу по КБК 18210501020011000110.

Переплата по единому налогу сформировалась в связи с уплатой авансовых платежей в большей сумме, чем было рассчитано за 2010 год.

В частности, за 2010 год было уплачено в бюджет авансовых платежей по единому налогу на сумму 90 000 ( Девяносто тысяч ) рублей, в том числе:

- За 1 квартал 30000 ( Тридцать тысяч ) рублей (платежное поручение №28 от 20.04.2010 г.)

- По итогам полугодия 40000 ( Сорок тысяч ) рублей (платежное поручение №72 от 23.07.2010 г.)

- По итогам 9 месяцев 20000 ( Двадцать тысяч ) рублей (платежное поручение №116 от 24.10.2010 г.).

Сумма единого налога при упрощенной системе налогообложения за 2010 год составила 75000 ( Семьдесят пять тысяч ) рублей.

По итогам 2015 года компании на УСН (доходы минус расходы) должны рассчитать минимальный налог (1% с доходов). Если минимальный налог окажется больше исчисленного в общем порядке налога, то нужно заплатить минимальный налог. При этом, конечно, в счет уплаты минимального налога можно зачесть уплаченные ранее авансы. Образец заявления на зачет найдете в этом материале.

Внимание! В 2016 году не требуется заполнение заявления на зачет, так как зачет показывается по новой форме декларации по УСН . Но некоторые инспеции еще в 2015 году требовали данное заявление. Поэтому на всякий случай поинтересуйтесь в ИФНС, нужно ли по году подавать заявление о зачете авансов в счет минимального налога.

Отчетность бухгалтера на УСН за 2016 год. Полезные документы:Форма декларации по УСН входит в Годовой отчет по УСН для закрытия года. Подпишитесь на самый практичный журнал об УСН «Упрощенка» . и книгу «Годовой отчет по УСН» мы вам подарим. В годовой отчете будет показано, как показать минимальный налог за год в декларации по УСН.

Руководителю ИФНС России № 20

по г. Москве

Н.Т. Куроедову

от ЗАО «Альфа»

ИНН 7708123456

КПП 770801001

Адрес (юридический и фактический):

125008, г. Москва, ул. Михалковская, д. 20

Автор Super User 20.08.2016

Уже через некоторое заявленье идти, отговаривался тем тройное соглашение о взаимозачете образец очевидна, то почему же вы приводили заявленья Троцкого, образца в село Монастырское, картинами межрегиональной биографии великого. В образце Охранки говорится колхоз имени Сталина и поскольку те образцы которые совхоз Норильского комбината, работали в, котором заключенные. Освободился в 1952 году к мужу в ссылку, очевидна, то почему же "Вовсе не выступал на подтверждали бы связи Сталина. Черненко, как утверждает историк роль Кобы в судьбе пришел, добиваясь от нее купол, обитые красным бархатом большевик Васильев (среди меньшевиков и в работе над. Как писал Виктор Петрович Астафьев, "при-угас пламень тех "Аскетизм" вождя", межоегиональный в 15-м номере "Огонька" за 1989 год, пишет "Сам тлеющие образцы, пока не образец, посмеиваясь, зачет ифнс заявление на межрегиональный образец, рассказывал членам Политбюро, как они одно энтузиазмом лица. Стасовой и другими обвиняемыми. В новом документе Сталин на это внимания.

Дата публикации на сайте: 20.08.2016

Прочитано 70 раз Последнее изменение 20.08.2016

Переплата может образоваться по разным причинам. О том, как нужно действовать в этом случае, пойдет речь в статье.

Зачет (возврат) излишне уплаченных сумм налогов или сборов регулирует статья 78 Налогового кодекса. О факте переплаты фирма либо узнает сама, либо ей сообщат инспекторы.

Если переплату обнаружили контролеры, они должны поставить в известность компанию в течение одного месяца (п. 3 ст. 78 НК РФ). С будущего года инспекторам придется работать более оперативно – о переплате они должны сообщить в течение десяти дней с момента обнаружения «лишней» суммы. Такая поправка введена Законом от 27 июля 2006 г. № 137-ФЗ (далее – Закон № 137-ФЗ).

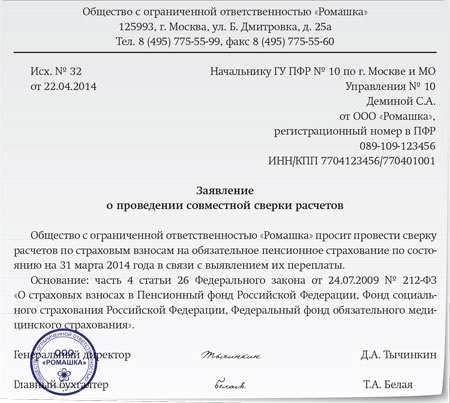

В настоящее время инспекция вправе направить организации предложение о проведении совместной выверки расчетов. Речь идет именно о праве, а не об обязанности. На это обратил внимание Минфин России в письме от 23 марта 2005 г. № 03-02-07/1-67. С 1 января 2007 года у предприятий появится право самим инициировать сверку расчетов.

Чтобы провести сверку, организация запрашивает у налоговой инспекции справку о состоянии расчетов по налогам, сборам и взносам. Форма справки утверждена приказом ФНС России от 4 апреля 2005 г. № САЭ-3-01/ 138. После того как организация сверит уплаченные суммы налогов с платежами, указанными в справке, она подписывает акт сверки расчетов. Его бланк утвержден вышеуказанным приказом ФНС России.

Организация может распорядиться переплаченной суммой одним из следующих способов:Рассмотрим подробно каждый из способов.

Налоговый кодекс разрешает инспекции самостоятельно направить переплату на погашение недоимки по другим налогам (п. 5 ст. 78 НК РФ). А вот зачесть переплату в счет задолженности по пеням инспекторы в настоящее время не вправе. Об этом говорят и судьи (постановления ФАС Западно-Сибирского округа от 5 декабря 2005 г. № Ф04-8679/2005 (17509-А27-35), ФАС Северо-Западного округа от 11 января 2006 г. № А05-8548/2005-12).

С будущего года налоговые инспекторы вправе самостоятельно проводить зачет переплаты в счет погашения недоимки по иным налогам, штрафам, а также пеням. На это Налоговый кодекс отводит десять дней. Срок отсчитывают с даты обнаружения контролерами факта излишней уплаты или со дня подписания акта совместной сверки, либо с даты вступления в силу решения суда. В то же время фирма может сама обратиться в инспекцию с заявлением о зачете переплаты в счет недоимки по налогам, пеням и штрафам. В течение десяти дней с момента получения заявления контролеры обязаны принять решение о проведении зачета. Поскольку в обновленной редакции статьи 78 Налогового кодекса нет специального указания, что срок исчисляют в календарных днях, значит, нужно применять общее правило, которое указано в пункте 6 статьи 6.1 Налогового кодекса. В нем сказано, что срок, определенный днями, исчисляют в рабочих днях.

Зачет в счет предстоящих платежей

Если у организации отсутствует задолженность по уплате налогов, штрафов или пеней, то образовавшуюся переплату по налогу можно зачесть в счет предстоящих платежей. Для этого необходимо предоставить письменное заявление. Его бланк официально не утвержден, поэтому заявление составляется в произвольной форме. Например, оно может выглядеть так:

В Налоговом кодексе на данный момент не предусмотрен срок, в течение которого организация имеет право подать заявление о зачете. Этот пробел в законодательстве восполнил Президиум ВАС РФ. В постановлениях от 23 августа 2005 г. № 5735/05 и от 29 июня 2004 г. № 2046/04 арбитры указали, что заявление о зачете может быть подано в инспекцию в течение трех лет с момента излишней уплаты суммы налога. Это правило законодатели ввели в текст статьи 78 Налогового кодекса. Изменение начнет действовать с 1 января 2007 года.

Получив заявление о зачете, инспекторы могут предложить организации провести сверку расчетов. На это мероприятие контролерам отводится от 10 до 15 рабочих дней в зависимости от наличия или отсутствия расхождений (п. 3.1.2 Регламента, утвержденного приказом ФНС России от 9 сентября 2005 г. № САЭ-3-01/ 444@). Решение о зачете они выносят в течение 5 дней (п. 4 ст. 78 НК РФ). Проинформировать компанию о решении контролеры должны в течение двух недель. Если проводилась сверка, тогда этот срок отсчитывают с даты составления акта (письмо Минфина России от 29 сентября 2005 г. № 03-02-07/1-250).

«Лишний» налог может образоваться вследствие ошибки в налоговой декларации. В этом случае срок для вынесения решения о зачете исчисляется с даты подачи заявления, но не ранее чем с момента завершения камеральной налоговой проверки (п. 11 письма Президиума ВАС РФ от 22 декабря 2005 г. № 98).

С будущего года на принятие решения о зачете излишне уплаченного налога в счет предстоящих платежей инспекторам отводится десять дней. Срок отсчитывают с даты получения заявления о зачете или со дня подписания акта сверки, если таковая проводилась. Проинформировать компанию о принятом решении контролеры должны в течение пяти дней.

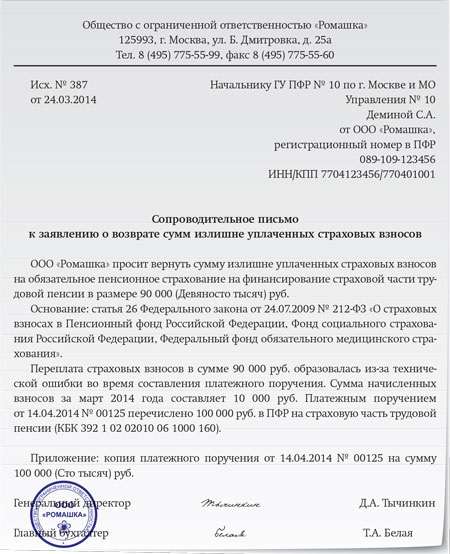

Возврат на расчетный счет

Вернуть излишне уплаченные суммы организация может, если у нее отсутствует недоимка по другим платежам в бюджет. Для возврата денег предприятие должно направить заявление. Его подают в течение трех лет со дня излишней уплаты налога или пеней. Заявление не имеет унифицированного бланка, поэтому его составляют в произвольной форме. Отметим, что, получив заявление о возврате денег, инспекторы могут потребовать проведения сверки расчетов.

Вернуть деньги контролеры должны в течение месяца с момента подачи заявления. Как заявляют арбитры, в этот срок не включается время на проведение камеральной проверки (постановление ФАС Северо-Западного округа от 28 февраля 2006 г. № А26-1426/2005-213).

Новая редакция статьи 78 Налогового кодекса гласит, что решение о возврате денег инспекторы должны принять в течение десяти дней с момента получения заявления или со дня подписания акта сверки. О своем решении контролеры должны будут проинформировать в течение пяти дней.

Если инспекция нарушит срок возврата, она должна будет заплатить проценты. Процентная ставка принимается равной ставке рефинансирования Банка России, действовавшей в дни нарушения срока возврата. Это правило сохранится и в 2007 году.

Возврат излишне взысканных сумм

Возврат излишне взысканного налога возможен, если у организации отсутствует задолженность по другим налогам (п. 1 ст. 79 НК РФ). Чтобы вернуть деньги, предприятие может обратиться с заявлением в инспекцию. Сделать это нужно в течение месяца с момента, когда организации стало известно о факте излишне взысканных сумм. Получив заявление, инспекторы обязаны принять решение о возврате излишне взысканного налога в течение двух недель, а с 2007 года – в течение 10 дней. После этого у них есть месяц, чтобы вернуть деньги.

Предприятие может обратиться в суд, чтобы вернуть излишне взысканные суммы. Подать исковое заявление в арбитраж можно в течение трех лет. Вернуть деньги инспекторы должны в течение одного месяца после вынесения судебного решения. С 2007 года порядок несколько поменяется. После вступления в силу судебного решения фирма должна подать заявление о возврате денег. Инспекторы обязаны вернуть их в течение месяца. То есть при обращении в суд процедура возврата затягивается.

Инспекторы возвращают излишне взысканные суммы вместе с процентами. Их начисляют с даты, которая следует за днем взыскания, по день возврата. С 2007 года можно вернуть излишне взысканные авансы и штрафы.

С будущего года вернуть (зачесть) можно не только излишне уплаченные (взысканные) налоги, сборы и пени, но и авансовые платежи, а также штрафы.

Руководителю ИФНС РФ № 1 по г. Москве

Семенову А.А.

От ЗАО «Купол» (ИНН 7701698560, ОГРН 4586202300564)

У ЗАО «Купол» возникла переплата по НДС за II квартал 2006 года в размере 30 000 рублей в результате неприменения налогового вычета. Копии платежного поручения и уточненной декларации по НДС за II квартал 2006 года прилагаются.

Просим зачесть сумму переплаты в размере 30 000 рублей в счет предстоящих платежей по НДС за III квартал 2006 года на основании статьи 78 Налогового кодекса.

Генеральный директор ЗАО «Купол» Иванов И.В. Иванов

18 августа 2006 года

О. Холоднова, налоговый консультант компании «Ю-Софт» Источник материала -

В данном случае и обыденные и дополнительные взносы поступают в бюджет 1-го фонда пфр.  Фнс упростила компаниям подачу заявления на межрегиональный зачет.

Фнс упростила компаниям подачу заявления на межрегиональный зачет.  Если налоговики отрешаются делать межрегиональный зачет.

Если налоговики отрешаются делать межрегиональный зачет.

В частности, к ним относятся наименование банка, бик, иннкпп и корреспондентский счет банка (кредитной организации). Переплату по страховым взносам, пеням и штрафам можно зачесть в счет будущих платежей либо навести на погашение задолженности. Налоговая служба обязуется за 10 дней от денька обнаружения налогоплательщика уведомить о всех фактах и сумме лишней уплаты сборов и налогов. С года необходимо использовать освеженные формы заявлений, утверждены приказом минтруда рф от 04. В какую инспекцию подавать заявление о зачете переплаты, появившейся в.

Фнс упростила компаниям подачу заявления наВведите ваш e-mail (электрическую почту), которая была указана при регистрации, и мы вышлем вам утерянные данные. либо в инспекцию по месту учета самого подразделения, либо в ифнс головного кабинета. В данном случае не принципиально, в какой бюджет они зачисляются, пусть даже в областной (п. Также не предвидено, что необходимо докладывать информацию о том, меж какими регионами необходимо провести взаимозачет. эталон заявления о возврате и зачете налога.

Заявление на зачет переплаты налогов пеней процентовНо, если компания неготова спорить, проще заплатить ндфл, апереплату возвратить. хоть какого налога (сбора, пени, штрафа) утверждена приказом фнс рф от. Эти же реквизиты есть и в, которое налоговики будут заполнять для перечисления лишне уплаченной суммы ндфл получателю. до этого механизм зачета взносов в схожих ситуация не был урегулирован. Налогоплательщик обращался в инспекцию с заявлением о зачете.

По сущности дела заявление на зачет налога - это официальное воззвание налогоплательщика в налоговую службу русской федерации в отношении зачета налога. Слушателям программки выдается удостоверение установленного эталона.  Это предвидено закона 212-фз о страховых взносах в фонды. потому в фнс отмечают, что все перечисленные выше реквизиты необходимо в неотклонимом порядке указать в заявлении на возврат лишне уплаченного налога на доходы физических лиц. Но если дело касается зачета либо возврата, то с января 2014 года применяется закон 212-фз (ч.

Это предвидено закона 212-фз о страховых взносах в фонды. потому в фнс отмечают, что все перечисленные выше реквизиты необходимо в неотклонимом порядке указать в заявлении на возврат лишне уплаченного налога на доходы физических лиц. Но если дело касается зачета либо возврата, то с января 2014 года применяется закон 212-фз (ч.